Wer zockt mit dem Volksvermögen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

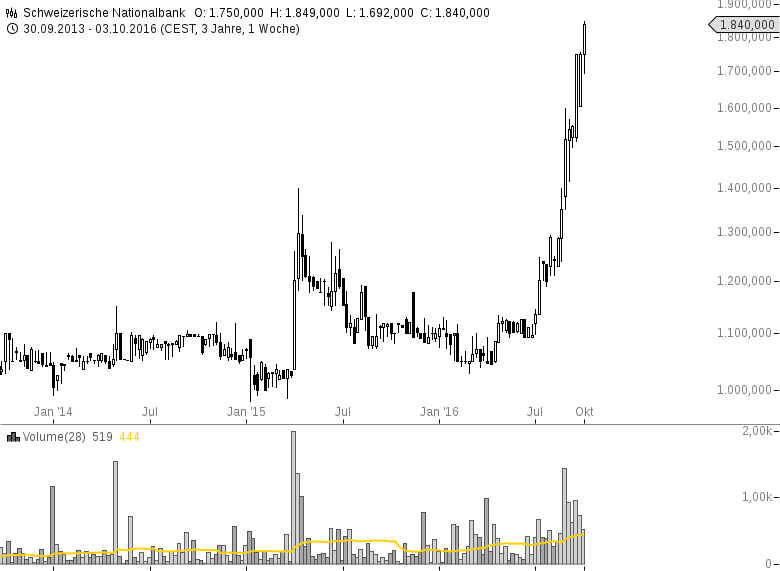

Die Schweizerische Nationalbank (SNB) gehört zu den wenigen börsennotierten Notenbanken der Welt. Seit Juli haben die SNB-Aktien nun offenbar das Interesse eines geheimen Käufers oder einer Gruppe von Marktteilnehmern geweckt. Der Aktienkurs ist in den vergangenen Monaten unter hohem Volumen um knapp 70 Prozent gestiegen. Der oder die Investoren scheinen in großem Stil SNB-Aktien aufzukaufen und so den Kurs nach oben zu treiben.

Die SNB ist privatrechtlich als Aktiengesellschaft organisiert, wobei sich rund 55 Prozent der Aktien im Besitz der Schweizer Kantone, 18 Prozent im Besitz der Kantonalbanken und 26 Prozent im Besitz von Privatpersonen befinden.

Bei der SNB hat den rasanten Kursanstieg offenbar noch gar niemand bemerkt – bis der Schweizer Tagesanzeiger sich bei der SNB erkundigte, was los sei. „Bei der Pressestelle im SNB-Headquarter an der Börsenstraße 15 in Zürich weiß man dazu offenbar nichts. Dort hatte den gigantischen Anstieg noch gar niemand bemerkt, bis die Anfrage erfolgte“, schrieb der Tagesanzeiger am Mittwoch. Ahnungslosigkeit bei einer Institution, die im Auftrag der Schweizer Bürger die Devisenreserven des Landes im hohen dreistelligen Milliardenbereich verwaltet.

Die SNB hat sich längst von einer Notenbank zu einem gigantischen Hedgefonds entwickelt. Seit 2009 kauft die SNB massiv Vermögenswerte im Ausland, um eine zu starke Aufwertung des Franken zu verhindern. Inzwischen hat die SNB Devisenreserven von 676 Milliarden Franken angehäuft. Das selbst geschöpfte Geld legt die SNB vor allem in Form von ausländischen Staatsanleihen an, die rund 69 Prozent an den Devisenreserven ausmachen. Doch die SNB besitzt auch ein beachtliches Aktienportfolio, das sich auf rund 20 Prozent der Devisenreserven beläuft.

Hat es der mysteriöse Käufer auf die Vermögenswerte in der SNB-Bilanz abgesehen? Die Marktkapitalisierung der SNB liegt bei unter 200 Mio. Franken und ist damit um etliche Größenordnungen kleiner als die Devisenreserven, die die SNB verwaltet.

Noch ist völlig unklar, wer der mysteriöse Investor ist und was er mit seinen Käufen von SNB-Aktien bezweckt. Eine Übernahme der SNB ist so gut wie ausgeschlossen – solange die Kantone und Kantonalbanken nicht verkaufen, kann der geheime Investor keine Mehrheit an der Notenbank übernehmen. Die Dividendenzahlung ist gesetzlich auf sechs Prozent des Aktienkapitals beschränkt, weshalb es fraglich erscheint, welchen wirtschaftlichen Wert der Kauf der SNB-Aktien hat. Durch den starken Kursanstieg ist die Dividendenrendite bereits auf ein Rekordtief von deutlich unter einem Prozent gesunken. Außerdem dürfte die Schweizer Politik ein solches Ansinnen wohl mit aller Macht bekämpfen. Größter Einzelaktionär der SNB war bisher der deutsche Professor Theo Siegert. Doch es ist unwahrscheinlich, dass Siegert der mysteriöse Käufer von SNB-Aktien ist. Der Kauf der SNB-Aktien bleibt mysteriös.

Sie interessieren sich für das Value-Investing, die Geldpolitik der Notenbanken oder andere interessante Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplatteform Guidants, um keinen Artikel zu verpassen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

SNB : Billigste boersennotierte Notenbank

Öffentlich-rechtliche Aufgaben und Privatinteressen

BIZ : Die "Notenbank der Notenbanken"

Dekotierung

Öffentlich-rechtliche Aufgaben vs. Privatinteressen

aus : Pressemitteilung BIZ, 2001

BIZ gibt Rücknahme sämtlicher Aktien in Händen von Privataktionären gegen CHF 16 000 je Aktie bekannt

8. Januar 2001

Pressemitteilung

Die ausserordentliche Generalversammlung (AGV) der Bank für Internationalen Zahlungsausgleich (BIZ) heute in Basel hat den am 11. September 2000 angekündigten Vorschlag des Verwaltungsrats angenommen, die Möglichkeit, BIZ-Aktien zu halten, ausschliesslich auf Zentralbanken zu beschränken. Sämtliche derzeit von Privataktionären gehaltenen BIZ-Aktien werden gegen Zahlung einer Entschädigung von CHF 16 000 (d.h. zum heutigen Kurs fast USD 10 000) je Aktie zurückgenommen.

Infolge dieses Beschlusses sind die BIZ-Aktien - deren Handel heute ausgesetzt wurde - endgültig nicht mehr handelbar; die Dekotierung wird gemäss den einschlägigen Bestimmungen an den betreffenden Börsen erfolgen.

SNB : Billigste börsennotierte Notenbank

FED EZB SNB

In einem vertiefenden Artikel über Notenbanken

http://blogs.faz.net/fazit/2015/07/05/bedrohen-verluste-aus-griechenland-die-ezb-6014/

werden Werte für Notenbanken genannt :

FED : 5.000.000.000.000 EUR

EZB : 3.000.000.000.000 EUR

SNB : 160.000.000 EUR Börsennotierung

Für die EZB existiert eine Schätzung von Ökonomen der Citibank aus dem Jahre 2010, die auf einen Wert von rund 3,4 Billionen Euro kamen. Hans-Werner Sinn nennt in einer aktuellen Arbeit einen Schätzwert von rund 3 Billionen Euro:

Für die amerikanische Fed ist eine mehrere Jahre alte Schätzung auf einen Wert von umgerechnet rund 5 Billionen Euro gekommen.

Die SNB kostet 160 Mio EUR.

SNB : Billigste boersennotierte Notenbank

Bewertung

"Die SNB ist anders als die anderen Notenbanken".

Die anderen Notenbanken kaufen nämlich keine Sachwerte,

da sie über den Kauf von Anleihen eine als Antideflationspolitik

vermarktete Staatsfinanzierung betreiben.

Die SNB dagegen betreibt eine Frankenschwächungspolitik.

Die SNB hat unter Vorbehalt ca. :

40 Mrd Fr. Gold

85 Mrd Fr. Rücklagen

150 Mrd Fr. Aktien, also Unternehmenswerte

550 Mrd Fr. Anleihen in USD und EUR

Erst ein Verlust von 50 % auf die Anleihen (Fr. 275 Mrd )

(Währungsverlust/Schuldnerausfall) führt

zu einem wirklichen Verlust der Fr. 275 Mrd

von Gold, Rücklagen und Aktien.

Ausserdem tauscht die SNB weiterhin Anleihen in

Aktien, und das mit Gewinn auf dem hohen

Kursniveau der Anleihen, so dass sich ihre

Risikoanlagen reduzieren.

Die SNB wirtschaftet über längere Zeit laufend

gewinnträchtig und wird

am Ende nicht nur das eigentliche Ziel der

Frankenschwächung erreicht haben, sondern

dieses sogar mit erheblichen Gewinn abschliessen.

Das alles wird an der Börse mit 170 Millionen Franken bewertet.

Der Grund für die Wertdifferenz :

Die Bewertung von Fr. 170 Mio ist ausschliesslich dem stereotyp

und klischeehaft dauerhaft bemühten

verfehlten Bewertungsansatz aus der Sicht eines

dividenden- und stimmrechtsbeschränkten Privat-Aktionärs

in Verbindung mit dem weitverbreiteten Nichtwissen

über die Gesamtbewertung geschuldet.

Selbst wenn man diesem falschen Bewertungsansatz folgte,

würde auffallen, dass bereits er in sich nicht haltbar ist,

da der grösste Teil der Aktionäre öffentliche mit

vollem Stimmrecht sind und sich in einer Valorennummer

mit den privaten wiederfinden.

Zudem beinhaltet dieser Bewertungsansatz, der Wert der SNB könnte immer weiter zunehmen, der Aktienkurs bleibt gleich.

Der Dividendenbeschränkungs- und Stimmrechtsbeschränkungsansatz bedeutet

ja die völlige Loslösung der Bewertung der SNB von ihrer "Geschäftstätigkeit" ,

also von Gewinn und Verlust, Vermögen und Verbindlichkeiten.

Dieser Logik zufolge könnte die SNB mit ihrem elektronischen Geld

Werte in bedeutendem Ausmass aufkaufen,

der Unternehmenswert bliebe bei 170 Millionen CHF.

Richtig ist wohl vielmehr, der Wert der SNB muss geteilt werden durch die

Anzahl der 100.000 Aktien.

Eine Aufgabe für Banker, Wirtschaftsprüfer, Gutachter.

Die inadäquate Bewertung zeigt sich ja bereits im Vergleich der

börsengelisteten Notenbanken.

Die SNB ist die billigste und mutmasslich beste zugleich.

Die griechische (Fr. 250 Mio) rangiert auf dem Kurszettel deutlich über der SNB,

die belgische (Fr. 1.200 Mio) ist sogar fast siebenmal so teuer.

Die defizitäre japanische (Fr. 340 Mio) wird nahezu doppelt so hoch bewertet.

Einflussmöglichkeiten der Eigentümer von Aktiengesellschaften

sind grundsätzlich beschränkt.

So stellt die SNB für einen reinen Finanzinvestor keine Ausnahme dar.

o.b. als Verschörungstheoretiker?? Was ist bei euch los?

Erst Clemens Schmale der wie ein Automat in seiner US-Datebank Charts zaubert,

die er anscheinend nicht selbst versteht und dann noch Rückschlüsse auf andere Kontinente mit komplett anderen Vorraussetzungen und Währungen bastelt. Gerade UK ist da odd, dabei nicht weit weg.

"...was er mit seinen Käufen von SNB-Aktien bezweckt."

Ok, jetzt ist es klar! Das ist keine provokante Frage oder die beliebten community-tricks um traffic zu erzeugen, da ist jemand einfach ahnungslos.

"Durch den starken Kursanstieg ist die Dividendenrendite bereits auf ein Rekordtief von deutlich unter einem Prozent gesunken."

Sicher nicht für die Stillhalter, die liegen alle sehr tief unten im Kurs, demnach nichts verstanden.

Hier will jemand einfach eine Absicherung in einer Fremdwährung außerhalb des Euroraumes.

Würde er cash in Rappen und Franken halten, würde es ihn in Form von Kosten belasten.

Entweder über Einlagerung oder über Verwaltung auf dem Cash-Konto.

Hier schreiben sich Leute ihren eigenen bond, sicherer wie die meisten Unternehmensanleihen und gerechnet auf Dividende und Einstand. Die Kursgewinne interessieren dabei wenig bis gar nicht, sind nur ein Nebeneffekt um sich kurzfristig die Kosten in einem Longterm zu finanzieren.

Das alles mit viel Volumen. Sonst geht das nicht, sonst ist das eine Milchmädchenrechnung.

a) Eine Anleihe die sicherer als eine der Staatsanleihen ist ( gerade im Vergleich zum Risk eines Euro-Bashes) findet sich schwer bis gar nicht.

b) Eine Anleihe mit dieser Verzinsung findet sich auch nicht so ohne weiteres.

Wohlgemerkt kann man von einer unendlichen Laufzeit ausgehen.

Und liquide ist der Wert, zumindest liquider als ein Fond, auch schneller.

Der BitCoiner hat auch nichts verstanden, das ist exakt das Gegenteil, was er meint.

Wobei der springt eh auf alles um sein asset zu hypen.

Muss sowas nicht offengelegt werden in dieser Groessenordnung?