Weniger Exzess in Vermögenswerten als gedacht?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

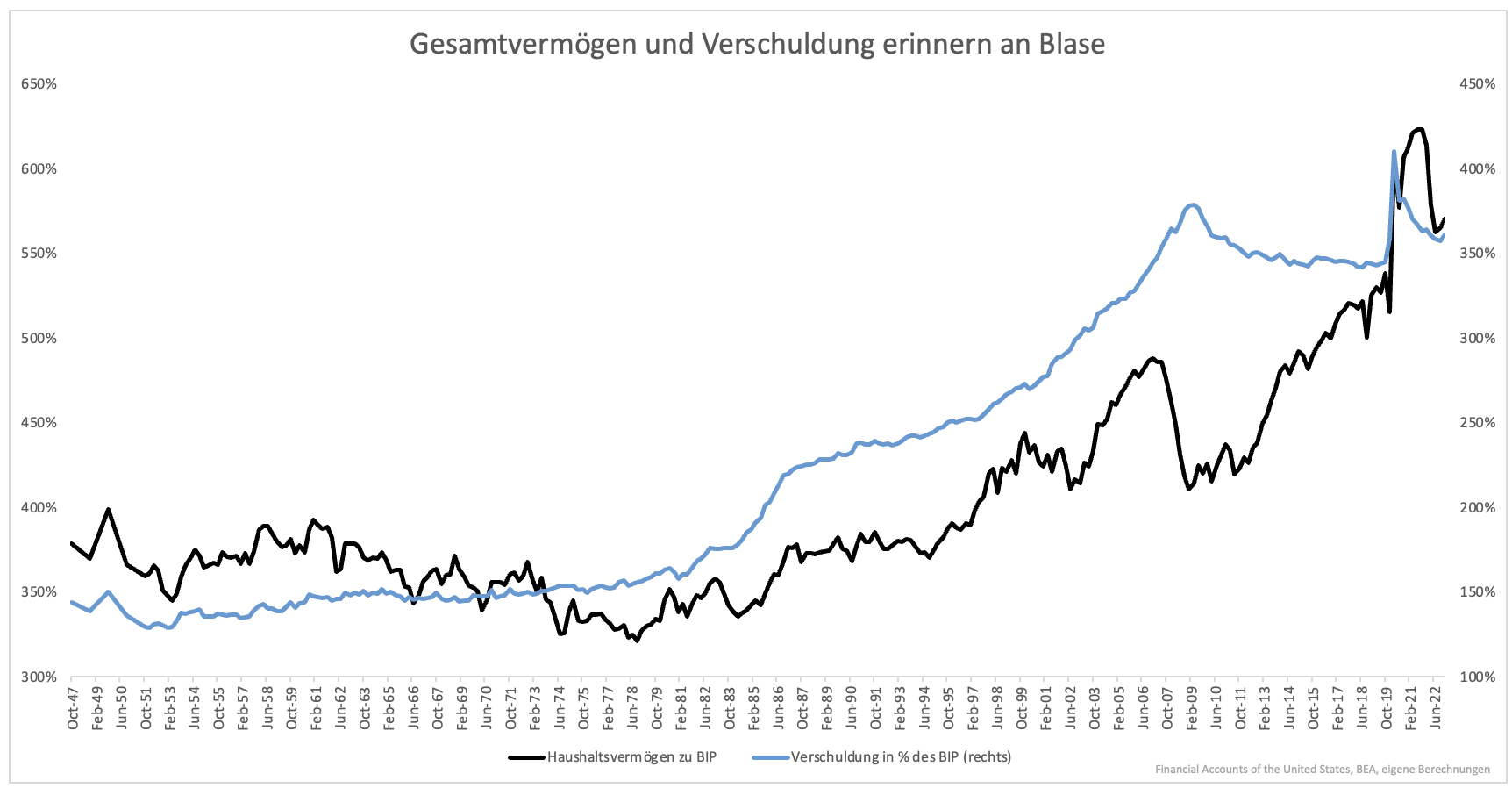

Auf den ersten Blick ist sofort klar, dass es sich um eine Blase handeln muss. Bis Mitte der 90er Jahre lag der Vermögen der Haushalte in den USA bei 330 % bis 400 % der Wirtschaftsleistung. Bis zur Finanzkrise stieg es auf fast 500 % und 2021 auf über 600 %.

Bis 2008 waren es vor allem Immobilienpreise, die das Vermögen vermehrten, seither sind es Aktien und 2020/21 waren es beide Assetklassen. Was auch immer den Anstieg treibt, es ist auffällig, wenn ein jahrzehntelanger Seitwärtstrend durch einen Aufwärtstrend abgelöst wird.

Das gilt nicht nur für das Vermögen, sondern auch die Schulden (Grafik 1). Vermögen und Schulden sind bis zu einem gewissen Grad die zwei Seiten der gleichen Medaille. Des einen Schulden sind des anderen Vermögen. Die Verschuldung liegt bei mehr als 350 % der Wirtschaftsleistung. Das ist unwesentlich tiefer als 2008.

Auch wenn Schulden Vermögen sind, Schulden sind nicht gratis. Bei 350 % Verschuldungsgrad, müssen bei 2 % Zinsen ganze 7 % der Wirtschaftsleistung allein für Zinszahlungen aufgebracht werden. Das ist sehr viel und unterwandert frei verfügbares Einkommen von Haushalten und verfügbare Steuereinnahmen beim Staat.

Zu hohe Schulden führen zu geringerem verfügbarem Einkommen. Das wiederum bedeutet, dass weniger nachgefragt wird. Das Wachstum ist systematisch tiefer. Wachstum ist aber genau das, was Schulden tragfähig hält. Ist die Verschuldung erst einmal zu hoch, kommt ein Teufelskreis in Gang.

Daher vermuten einige, dass es früher oder später zu einer Alles-Krise kommen muss. Manche warten seit Jahren darauf. Jeden Moment soll es losgehen. Daran kann man zweifeln. Ein Umstand wird häufig übersehen. Die Gesellschaft wird im Mittel immer älter.

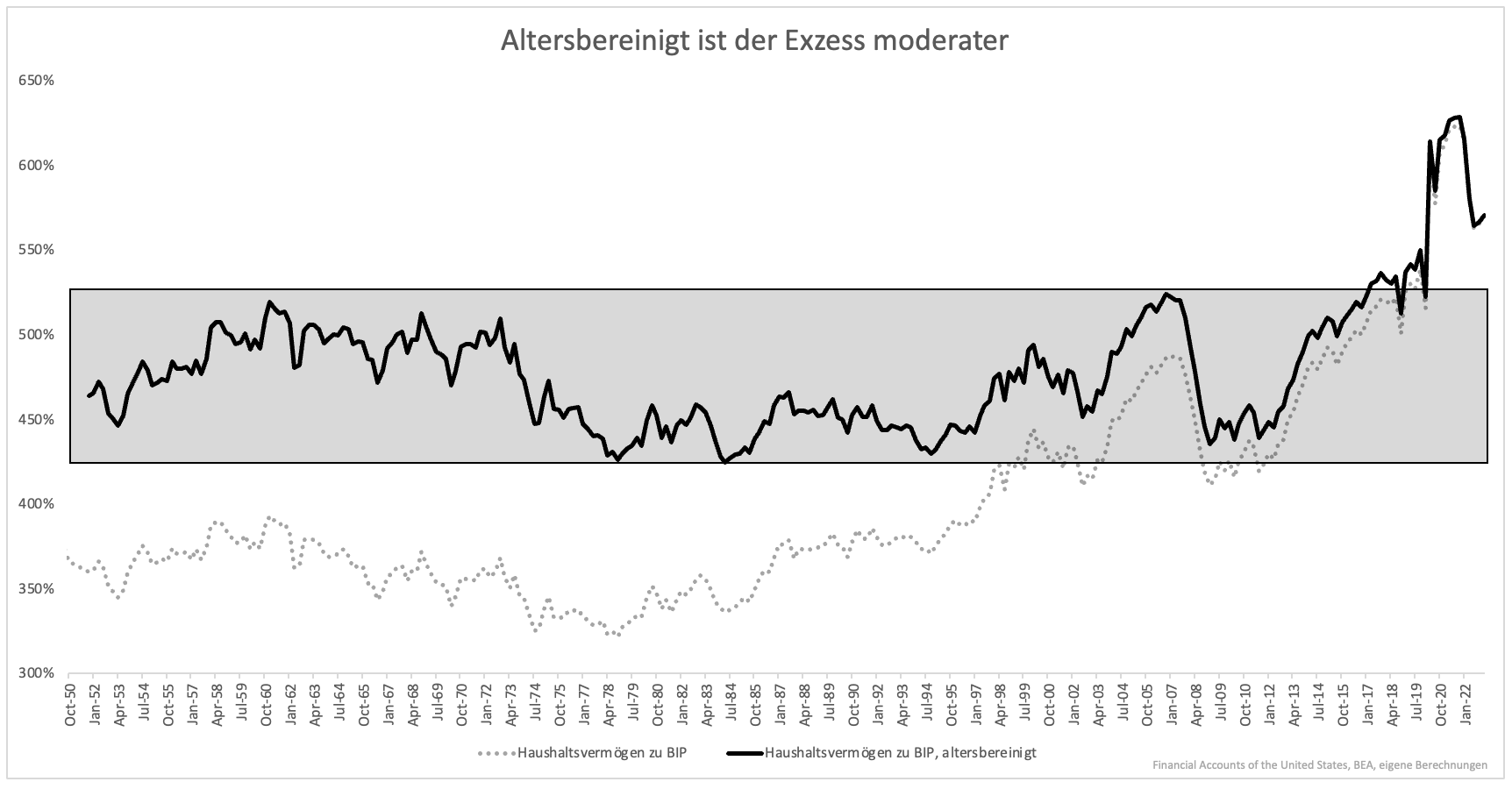

Mit zunehmenden Alter sammelt sich Vermögen an. Man kann die Daten entsprechend um das ansteigende, mittlere Alter bereinigen. Dabei ergibt sich ein interessantes Bild (Grafik 2). Bis 2019 verlieb das Vermögen in der Seitwärtsrange. Erst die Pandemie hat zu einem Exzess geführt, der erst zur Hälfte abgebaut ist.

Die notwendige Korrektur ist weitaus geringer als bei der Betrachtung nicht unbereinigten Daten, die Angst und Bange machen. Was die Altersbereinigung nicht erklärt, ist die Bewertung des Aktienmarktes. Die Bewertung relativ zur Wirtschaftsleistung ist in etwa auf dem Niveau von 2019 und schon das war hoch.

Wird jemand älter, kann er Vermögen ansammeln. Es gibt aber keinen Grund, weshalb eine alternde Gesellschaft zu einer höheren Aktienmarktbewertung führen sollte. Das Gegenteil ist eher der Fall. Wird ein bestimmtes Alter überschritten, sinkt der Konsum. Aktuell liegt das mittlere Alter in den USA auf einem Niveau, welches ungefähr dem potenziellen Maximalkonsum einer Gesellschaft nahekommt. Aus dieser Perspektive kann es jetzt nur schlechter werden, relativiert aber die aktuelle Überbewertung.

So oder so, eine Blase gibt es wohl. Sie ist jedoch weniger drastisch, als einige glauben.

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

"Wird jemand älter, kann er Vermögen ansammeln. Es gibt aber keinen Grund, weshalb eine alternde Gesellschaft zu einer höheren Aktienmarktbewertung führen sollte." Wirklich nicht? Sind es dann nicht in Summe mehr private Anleger im Markt, als früher. Damit sollte doch dann auch die Aktien Allokation steigen und damit die Nachfrage.