Welches Investment ist sicherer, Gesamtmarkt oder Leitindex?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Zum Anlass des neuen Allzeithochs des Nikkeis vergangene Woche kamen mir zwei Fragen in den Sinn: Wie außergewöhnlich ist eine so lange Durststrecke wie in Japan? Und hätte man ein neues Hoch früher erreichen können, wenn man nicht den Nikkei, sondern den Gesamtmarkt gehalten hätte?

Eine Durststrecke von 34 Jahren ist außergewöhnlich. Kein Aktienmarkt brauchte bisher so lange, um ein neues Hoch zu erreichen. Aktien waren in Japan deswegen nicht notwendigerweise ein schlechtes Investment. Inklusive Dividenden erreichte der Nikkei schon vor Jahren ein neues Hoch. Der Nikkei Total Return Index steht heute bei ungefähr 70.000 Punkten.

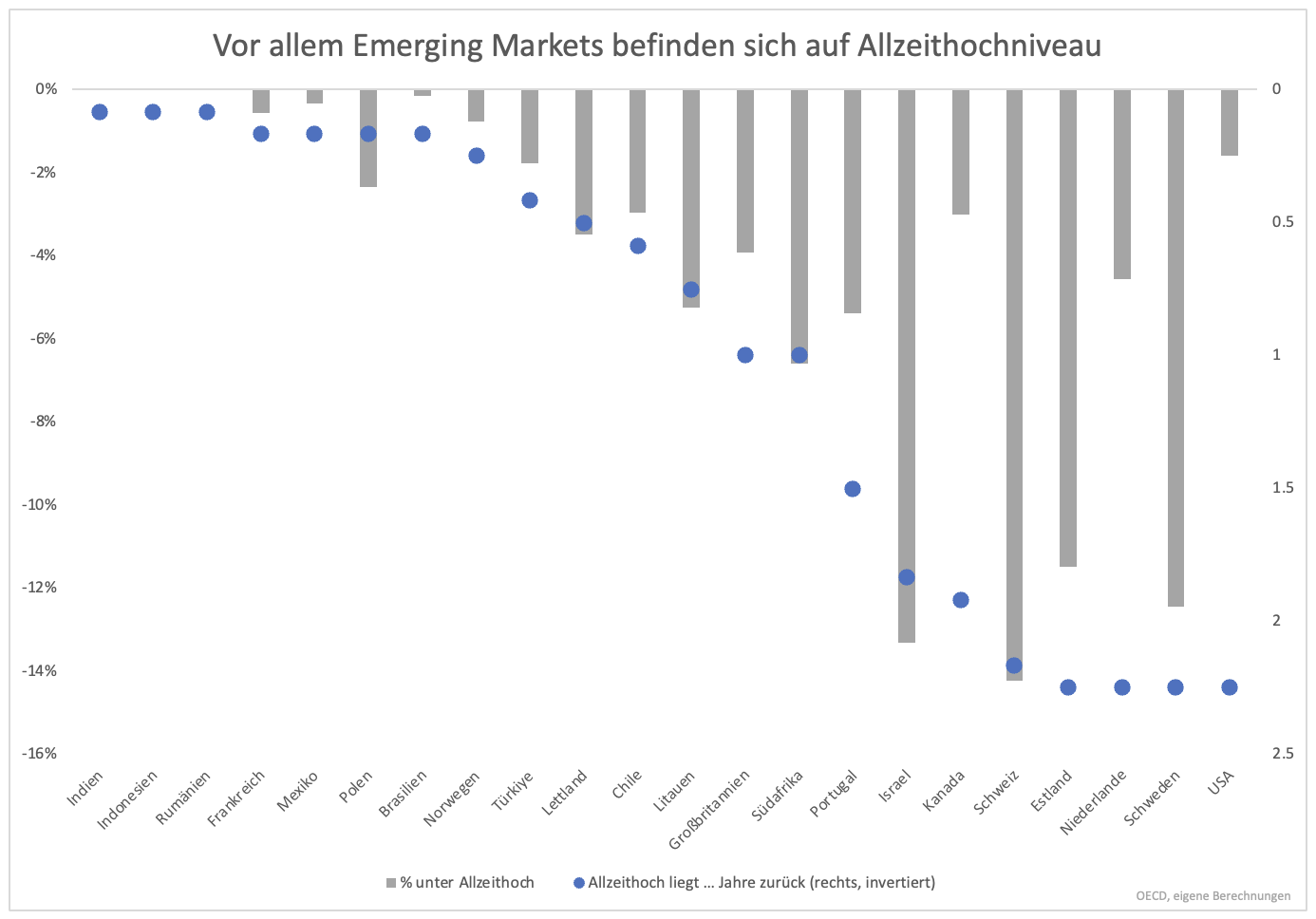

Man kann sich lange Underperformance durch Dividenden schönrechnen. Das ändert allerdings nichts daran, dass Durststrecken vorkommen und lange Durchhänger gibt es häufiger, als man vielleicht denkt. Die OECD berechnet für fast 50 Märkte die Performance des Gesamtmarktes. Dabei fällt auf, dass vor allem Emerging Markets derzeit am oder in der Nähe des Allzeithochs stehen (Grafik 1).

In den USA liegt das letzte Allzeithoch auf Basis des Gesamtmarktes ca. zwei, drei Jahre zurück. Das mag überraschen, da alle die Hochs im Dow Jones, S&P 500 oder Nasdaq 100 feiern. Diese Indizes sind allerdings nicht der Gesamtmarkt. Fairerweise muss man aber sagen, dass die OECD-Daten monatliche Daten sind. Inzwischen hat auch der Gesamtmarkt (Wilshire 5000 Index) ein neues Hoch erreicht.

Interessiert an weiteren Beiträgen von mir? Diese gibt es exklusiv in stock3 Plus. Mit dem Code STARTPLUS kannst Du das redaktionelle Premiumpaket von stock3 einen Monat lang kostenfrei testen.

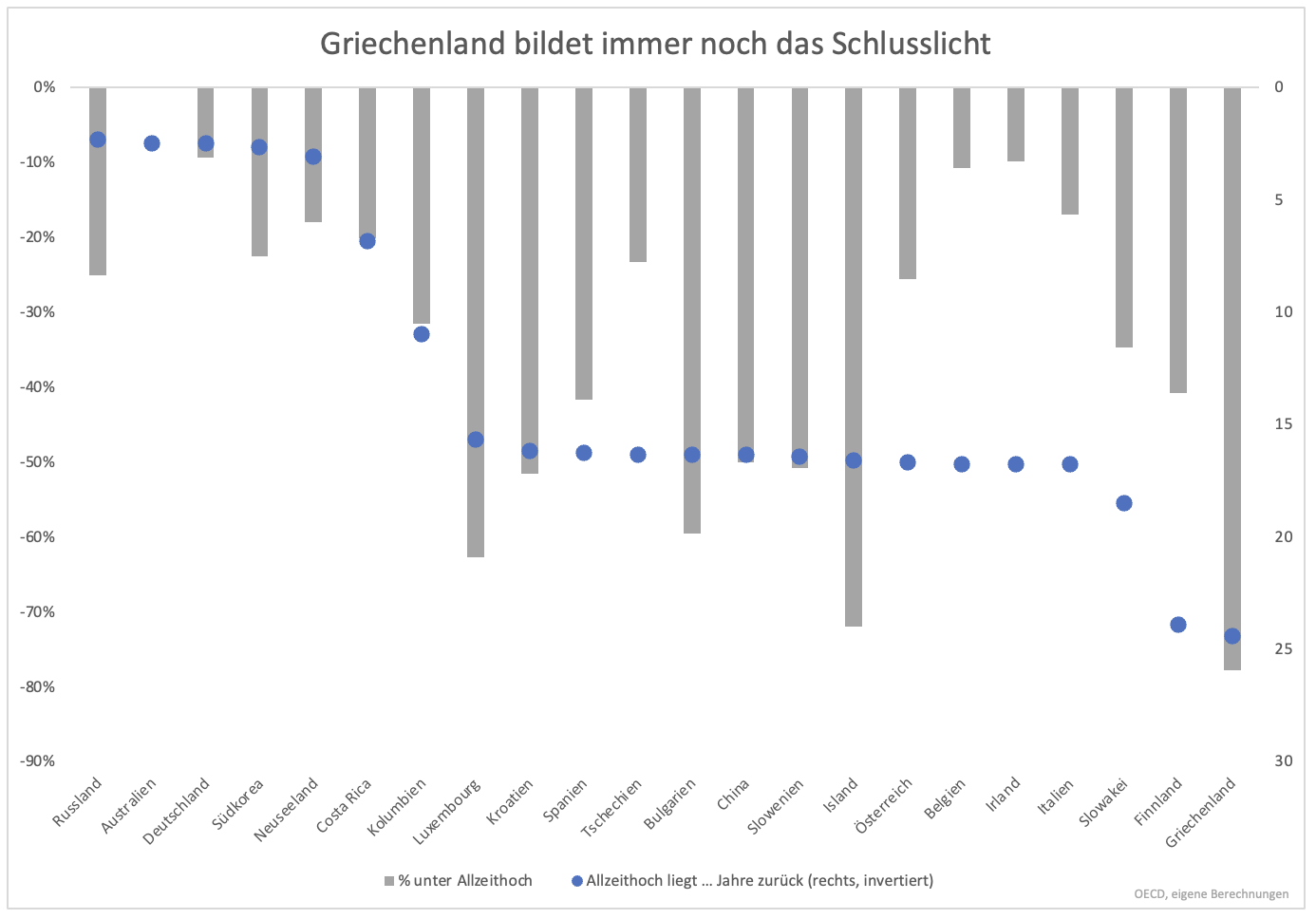

Die in Grafik 1 abgebildeten Märkte sind nicht weiter auffällig. Die Märkte stehen maximal 14 % unter ihren Hochs und diese sind maximal zwei, drei Jahre alt. Das ändert sich mit Blick auf Grafik 2. Eine ganze Reihe an Märkten erreichten das bisherige Hoch vor 16 bis 25 Jahren. Darunter fallen nicht nur ehemalige Eurokrisenländer wie Spanien oder Griechenland.

Ein Drittel der Märkte erlebt eine Durststrecke von mehr als zehn Jahren. Viele dieser Indizes müssen sich mindestens verdoppeln, um neue Allzeithochs zu erreichen. Wenn das selbst jetzt, im besten Börsenumfeld seit Langem, nicht gelingt, dauert es wahrscheinlich auch noch.

Die erste Frage (ist es besser in den Gesamtmarkt oder Leitindex zu investieren) lässt sich für den japanischen Markt leicht beantworten. Der Nikkei schlägt andere Indizes und den breiten Markt. In Japan kann man den breiten Markt gut mit dem TOPIX gleichsetzen, in dem über 1.700 Aktien enthalten sind. Dieser Index stand noch 8 % unter dem Allzeithoch, als der Nikkei gerade ein neues erreicht hatte.

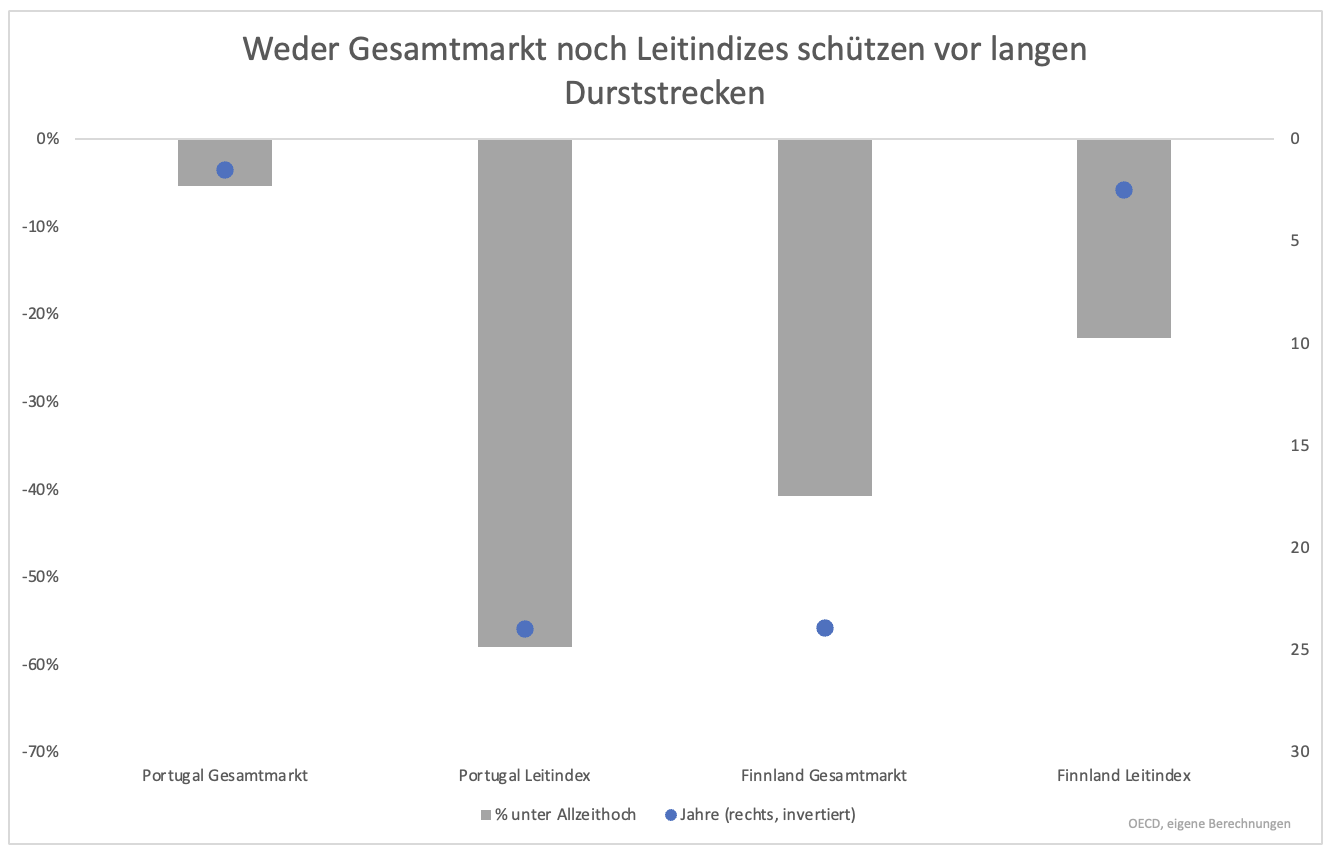

Was in Japan gilt, muss allerdings nicht in anderen Märkten gelten. So erlebt der portugiesische Leitindex eine sehr lange Durststrecke. Der Gesamtmarkt hingegen reiht sich in die Länder ein, die vor kurzem ein Allzeithoch erreichten. In Finnland ist es genau umgekehrt. Der Gesamtmarkt wartet seit 25 Jahren auf ein neues Allzeithoch. Beim Leitindex liegt das letzte Hoch noch nicht lange zurück (Grafik 3).

Ein System lässt sich nicht erkennen. Anlegern bleibt nichts anderes übrig, als jedes Mal aufs Neue ihre Hausaufgaben zu erledigen und nicht blind zu kaufen. Vor allem jetzt, da überall eine gewisse Euphorie herrscht, können sich Anleger in Erinnerung rufen, dass die langen Durststrecken die Kehrseite von Euphorie sind. Was zu schnell zu weit steigt, konsolidiert danach lange.

Niemand weiß, wann Euphorie in eine Konsolidierung übergeht. Wer überhaupt erst durch die Euphorie zum Anleger wird, der ist zu spät dran und dürfte langfristig bitter enttäuscht werden.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.