Was sind YieldCos?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Vorhersehbares und ertragreiches Geschäftsmodell

Der Name YieldCo sagt eigentlich schon alles. Yield steht für Rendite und die Unternehmen (Cos – Companies) machen ihrem Namen alle Ehre. Derzeit erhalten Anleger zwischen 5 und 10% Dividendenrendite. Das klingt überzeugend, doch wer sich die Unternehmensbilanzen ansieht, ist erst einmal irritiert.

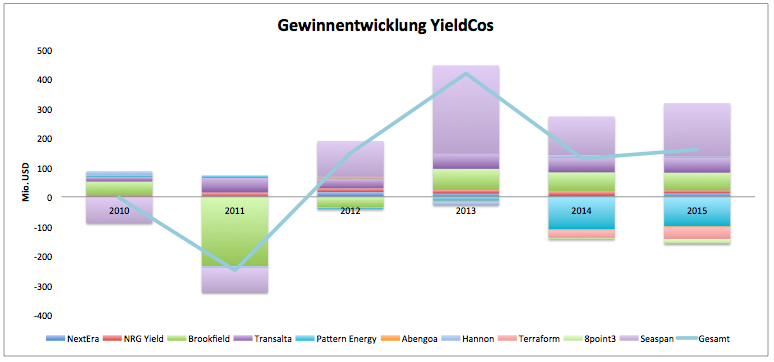

YieldCos schreiben wenig bis keinen Gewinn. Grafik 1 zeigt die Gewinnentwicklung der bekanntesten YieldCos. Die 10 Unternehmen schreiben zusammen lediglich 159 Mio. Dollar Gewinn. Die Tendenz ist flach. Großes Gewinnwachstum sollten Anleger nicht erwarten.

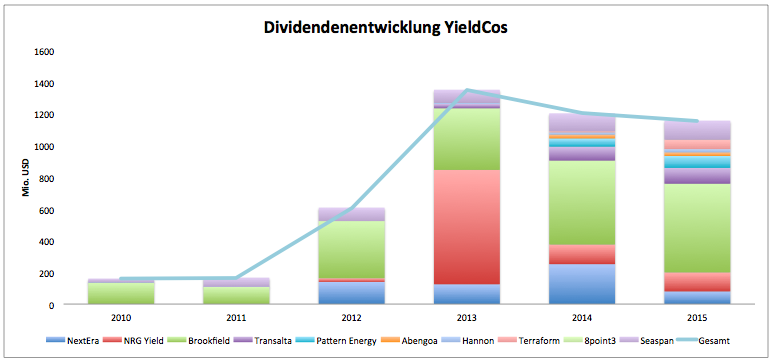

Im Vergleich zum niedrigen Gewinn werden hohe Dividenden ausgeschüttet. Im vergangenen Jahr waren es 1,2 Mrd. USD. Für dieses Jahr werden 1,15 Mrd. erwartet. Auf den ersten Blick passt das vorne und hinten nicht zusammen. Wie kann es sein, dass bei 159 Mio. Gewinn über eine Milliarde an Dividenden ausgeschüttet wird?

Das Geheimnis der hohen Dividenden und gleichzeitig niedrigen Gewinne liegt in der Struktur der Unternehmen. YieldCos besitzen Anlagevermögen und verwalten dies. Für gewöhnlich handelt es sich bei dem Anlagevermögen um Cash generierende Infrastruktur im Energiebereich. Insbesondere im Bereich der erneuerbaren Energien sind YieldCos beliebt. Es gibt sie jedoch nicht nur ausschließlich in diesem Bereich. Sie sind auch im konventionellen Energiesektor (Gas, Kohle) zu finden.

Das Anlagevermögen wird durch die YieldCo erworben und nicht unbedingt selbst aufgebaut. Die Entwicklung und der Bau von Anlagen ist nicht Sinn einer YieldCo. Sie kaufen Anlagen, z.B. Wind- oder Solarparks, von anderen Unternehmen. Die meisten YieldCos haben als Abspaltungen von großen Energieunternehmen und Versorgern begonnen. Diese haben ihre Anlagen in YieldCos ausgelagert.

YieldCos arbeiten sehr effizient, weil sie selbst wenig Infrastruktur brauchen. Die Assets müssen gemanagt werden, mehr jedoch nicht. Es ist keine Forschung & Entwicklung notwendig, ebenso wenig wie die Entwicklung eigener Projekte. Trotz der schlanken Struktur und niedriger Kosten wachsen YieldCos relativ schnell. Sie nehmen Schulden auf, um bestehende Anlagen zu erwerben und so den Cash Flow zu erhöhen.

Der Gewinn ist niedrig, weil YieldCos durch ihre Struktur den zu versteuernden Gewinn minimieren. Die Unternehmen haben nichts anderes als Vermögenswerte, die sich abschreiben und amortisieren können. Die Verluste, die häufig ausgewiesen werden, sind Papierverluste.

Ein Beispiel: Pattern Energy Group erzielte 2014 einen Umsatz von 256 Mio. USD. Die Wertminderung der Assets (Abschreibung und Amortisation) mindern den Umsatz. Im Fall von Pattern Energy betrugen diese Kosten, die nicht cashwirksam sind, 104 Mio. USD. Die direkten Kosten des Managements lagen bei 28 Mio., sodass vom Umsatz noch 124 Mio. blieben. Davon werden die Fremdkapitalkosten (67 Mio.) ebenso wie die Betriebskosten der Anlagen inkl. Ersatzinvestitionen in Höhe von 78 Mio. abgezogen. Es bleibt unterm Strich ein Verlust von 20 Mio. Zusammen mit anderen Bilanzpositionen blieb 2014 ein operativer Verlust von 37 Mio.

Pattern Energy konnte einen operativen Verlust ausweisen, weil die Abschreibungen und Amortisationen voll berücksichtigt werden. Diese reduzierten das Ergebnis um 104 Mio. Dabei floss jedoch kein Bargeld. Obwohl das Unternehmen operativ ein Minus von 37 Mio. auswies (-25 Mio. ohne Sonderposten) wurde eine Dividende von 75 Mio. ausgeschüttet. Rechnet man das gewöhnliche operative Ergebnis mit den Abschreibungen zusammen, dann ergibt sich ungefähr der Ausschüttungsbetrag von 75 Mio.

Andere Unternehmen können ihre Anlagen ebenso gewinnmindernd abschreiben. Der Effekt ist allerdings nicht so stark ausgeprägt wie bei YieldCos. Die Anlagen der Unternehmen werfen eine bestimmte Rendite ab. So bringt ein Windpark z.B. eine Nettorendite von 7% pro Jahr über seine Lebenszeit. Das ist eine ganz andere Ausgangslage als die eines Unternehmens, welches die gesamte Wertschöpfungskette nutzt. Diese Unternehmen, z.B. Autobauer, forschen, entwickeln, produzieren, finanzieren, bieten Beratung und andere Dienstleistungen. Wäre ein Autobauer eine YieldCo, dann würde dieser lediglich die Maschinen zur Verfügung stellen, die gebraucht werden, um ein Auto zusammenzubauen. Für die Nutzung der Maschinen würde diese spezielle YieldCo zum Beispiel eine festgelegte Leasinggebühr einnehmen.

Das Geschäftsmodell ist relativ einfach. YieldCos verdienen Geld, indem sie Anlagen betreiben und die daraus gewonnene Energie verkaufen oder Anlagen verpachten und dafür eine Gebühr erhalten. Das ist nicht nur ein einfaches Konzept, es klingt auch ziemlich vorhersehbar und stabil.

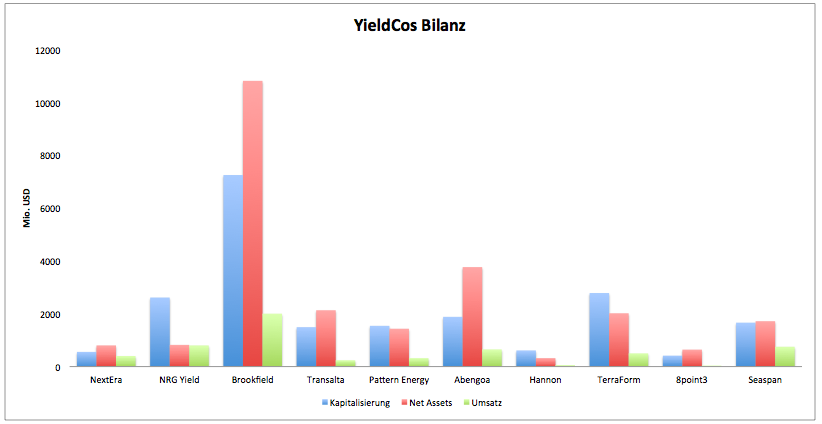

YieldCos - Geschenktes Geld?

Die Renditen sind hoch und das Geschäftsmodell ist stabil. Das klingt fast schon nach geschenktem Geld für Anleger, aber auch für YieldCos gilt: nichts ist umsonst. Grafik 3 gibt einen Hinweis darauf, wieso das so ist. Die meisten Unternehmen haben eine solide Vermögenssituation. Was die Börse daraus macht steht auf einem anderen Blatt. Viele YieldCos handeln derzeit mit einem Abschlag zu ihren Nettovermögenswerten. Andere werden mit hohen Aufschlägen bewertet.

NRG Yield wird mit einem Aufschlag von 190% zu seinen Nettovermögenswerten gehandelt. Bei Hannon sind es 90% und bei TerraForm 40%. Dieser Aufschlag muss erst einmal verdient werden. Die Unternehmen schütten zwar hohe Beträge an die Aktionäre aus, doch organisches Wachstum kann kaum erwartet werden. Weil der Großteil des Cashs ausgeschüttet wird, können YieldCos aus eigener Kraft keine Projekte entwickeln. Sie müssen entweder über Kapitalerhöhungen oder neue Schulden ihre Finanzmittel aufstocken und können mit diesen dann neue Anlagen kaufen. Wachstum aus eigenen Finanzmitteln ist nicht vorgesehen.

Die meisten YieldCos verschulden sich nach ihrem Börsengang. Mit den durch den Börsengang eingenommenen Geldern wird ein Basisportfolio erworben. Dieses wird entweder von Dritten gekauft oder von einer Muttergesellschaft für die Abspaltung zur Verfügung gestellt. Umsonst werden die Assets nicht übernommen. Der Ertrag aus dem Börsengang fließt oft als Dividende an die Muttergesellschaft, die so für die Assets entschädigt wird.

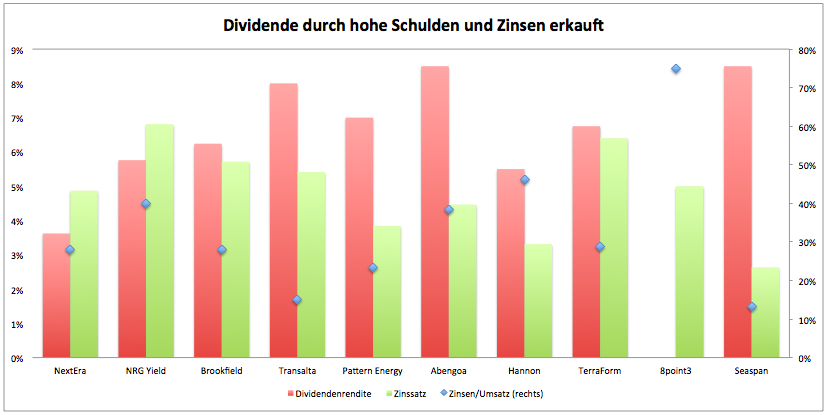

Um zu wachsen werden Schulden aufgenommen. Das Resultat ist eine hohe Schuldenlast. Grafik 4 zeigt die Dividendenrendite von ausgewählten Unternehmen sowie die Fremdkapitalkosten und den Anteil am Umsatz, den die Zinskosten ausmachen. NRG Yield muss 40% seines Umsatzes für die Zinszahlungen aufbringen. Das ist ein ziemlich hoher Anteil.

Für YieldCos ist es nicht ungewöhnlich, dass ein Großteil des Umsatzes für Zinsen aufgebracht werden muss. Als Anleger muss man sich jedoch fragen wie hoch der Anteil sinnvollerweise sein darf. Derzeit sind die Zinsen sehr niedrig. Leitet die Notenbank in den USA die Zinswende ein, dann wird das nicht mehr lange so bleiben. Die Zinslast kann sich für einige Unternehmen verdoppeln. Eine Verdopplung des Zinssatzes für Schulden bedeutet einen Rückgang der Dividende von 20% (TransAlta) bis 80% (Hannon). Das Zinsrisiko müssen Anleger beachten.

Die meisten Unternehmen haben noch nicht alle Anlagen zu 100% in Betrieb. Der Umsatz kann bei einigen YieldCos noch einige Zeit lang wachsen, ohne dass neue Schulden aufgenommen werden müssen. Das ändert jedoch nichts an dem Zinsrisiko. Anlegern ist dieses zuletzt bewusst geworden. Im Zuge der Marktkorrektur verloren viele YieldCo Aktien überdurchschnittlich viel. Einige Titel halbierten sich. Dadurch sind die Dividendenrenditen deutlich gestiegen.

Von den hier besprochenen YieldCos empfinde ich Brookfield Renewable Energy Partners (ISIN BMG162581083), TransAlta (ISIN CA8934631091) und Pattern Energy (ISIN US70338P1003) als einigermaßen attraktiv. Bevor die Kurse jedoch nicht noch einmal 10 bis 20% nachgeben sehe ich noch kein optimales Chance-Risiko-Verhältnis.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Moin,

wie immer sehr informativ der Artikel... ;)

Wissen Sie, ob die Firmenstruktur der Yield Cos Unternehmen so auch in Deutschland anzuwenden wäre, oder sprechen unsere hiesigen Steuermodelle dagegen?

Ist Ihnen eventuell ein Unternehmen bekannt, dass unter dieser Strategie in deutsche bzw. europäische Wind- bzw grüne Energie investiert?