Was Marktbreite und Sektorrotation über die Aktienmärkte verraten

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Marathon Petroleum Corp.Kursstand: 108,160 $ (NYSE) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Dow Jones - WKN: 969420 - ISIN: US2605661048 - Kurs: 30.523,80 $ (NYSE)

- Marathon Petroleum Corp. - WKN: A1JEXK - ISIN: US56585A1025 - Kurs: 108,160 $ (NYSE)

- Eli Lilly and Company - WKN: 858560 - ISIN: US5324571083 - Kurs: 335,030 $ (NYSE)

- OCI N.V. - WKN: A1W4QF - ISIN: NL0010558797 - Kurs: 41,140 € (L&S)

- Elbit Systems Ltd. - WKN: 904218 - ISIN: IL0010811243 - Kurs: 208,770 $ (Nasdaq)

- Xtrackers MSCI World Energy UCITS ETF 1C - WKN: A113FF - ISIN: IE00BM67HM91 - Kurs: 42,380 € (L&S)

- Xtrackers MSCI World Health Care UCITS ETF 1C - WKN: A113FD - ISIN: IE00BM67HK77 - Kurs: 45,360 € (L&S)

- Xtrackers MSCI World Materials UCITS ETF 1C - WKN: A113FL - ISIN: IE00BM67HS53 - Kurs: 45,390 € (L&S)

- Xtrackers MSCI World Industrials UCITS ETF 1C - WKN: A113FN - ISIN: IE00BM67HV82 - Kurs: 39,950 € (L&S)

Die volatilen Kursausschläge der vergangenen Wochen könnten der Beginn einer Bodenbildung gewesen sein. Darauf deutet die Seitwärtsbewegung der Kurse hin; hier im Dow Jones:

Ein bearishes Signal von der Marktbreite?

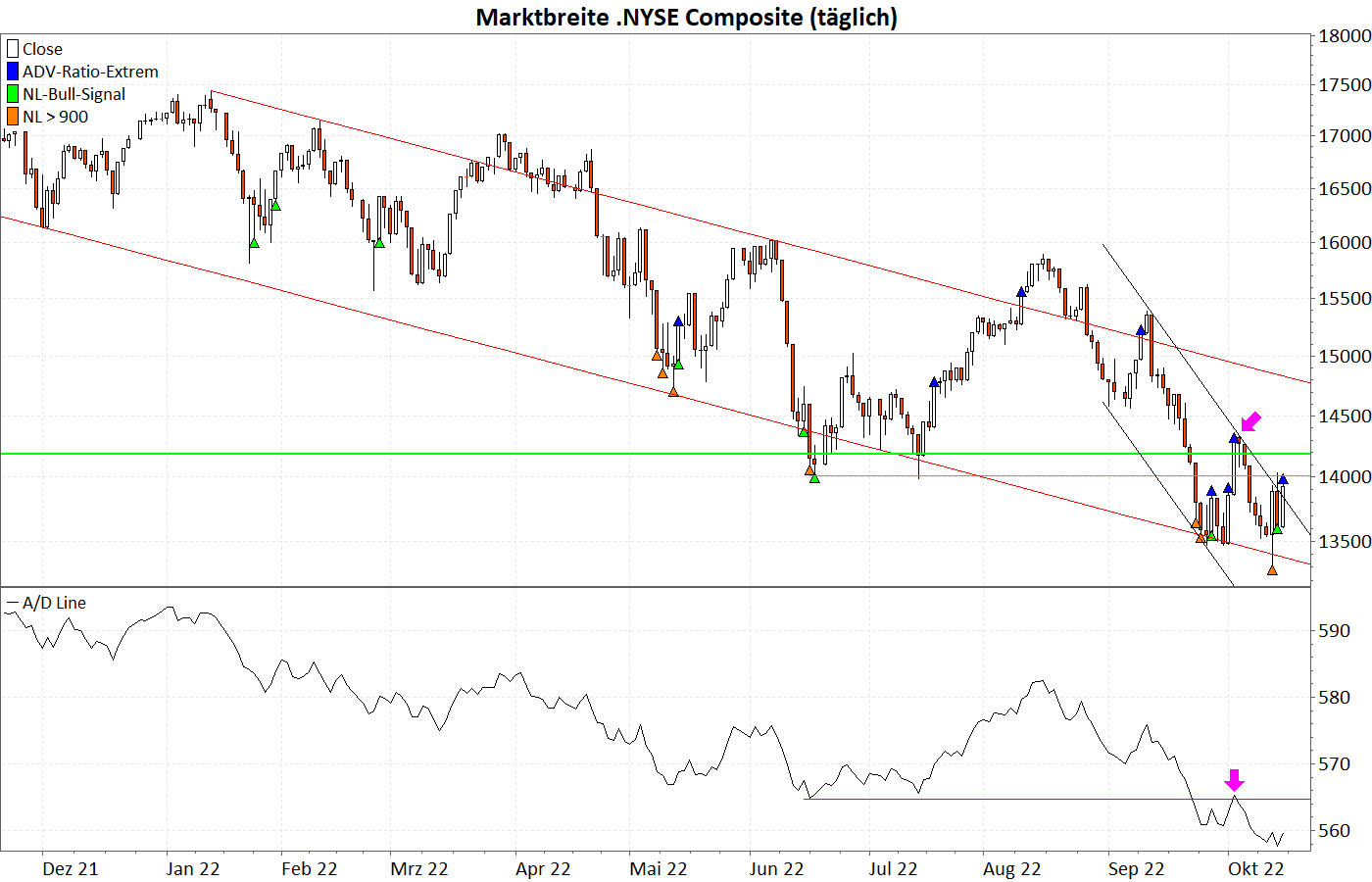

Von der Marktbreite gab es dagegen seit Anfang Oktober ein bedenkliches bearishes Signal: Die A/D-Linie fiel auf neue Tiefs. (Die A/D-Linie stellt den kumulierten täglichen Saldo der Zahl gestiegener und gefallener Aktien dar und sollte ihre Hochs und Tiefs gemeinsam mit den Kursen bilden.)

Quellen: MarketMaker mit Daten von VWD und Barron’s, eigene Berechnungen

Und das, obwohl die Kurse keine neuen Tiefs mehr erreichten! Das deutete sich schon Anfang Oktober an, als die Kurse über ihre alten Tiefs zurückkehrten, die A/D-Linie aber nicht (siehe Pfeile).

Solche Divergenzen zwischen Kurs und A/D-Linie können auf Ungemach hindeuten und sind insbesondere nach Aufwärtstrends ein wichtiges Warnsignal. In diesem Fall bedeutet dies, dass eine große Anzahl Aktien fällt, aber der Index stabil bleibt. Das ist nur möglich, wenn die Indexschwergewichte robust bleiben, aber kleinere Aktien schon fallen. Das kann ein Hinweis darauf sein, dass auch der Markt insgesamt bald wieder fällt.

Die Blue Chips sind stark – aber die Small Caps auch!

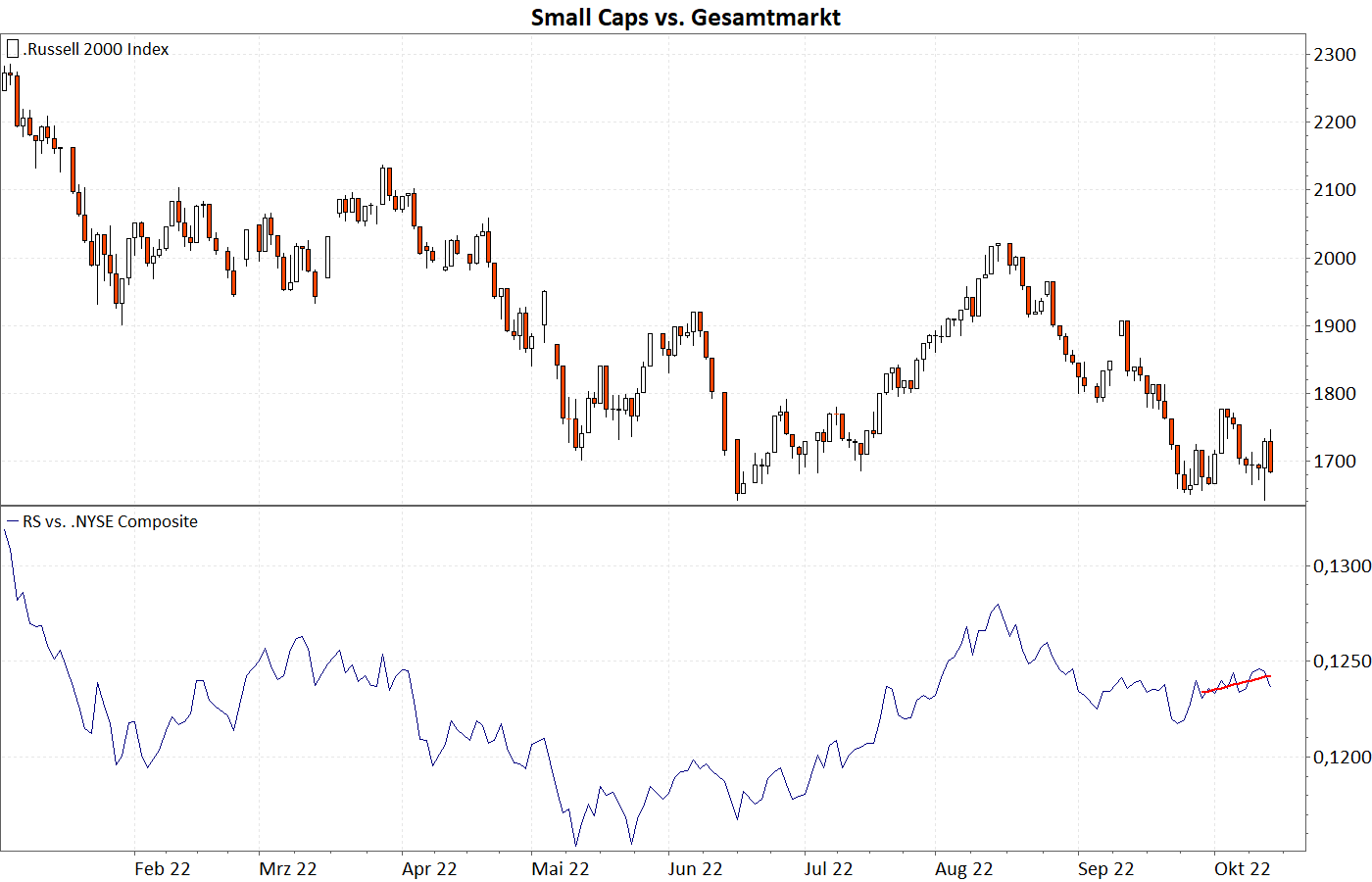

Und tatsächlich: Die größten Aktien (Apple, Microsoft, Amazon und Alphabet) liefen mindestens genauso gut wie der Markt, einige auch deutlich besser. (Die große Ausnahme ist Tesla.) Doch ein Vergleich des Small Cap-Index Russell 2000 mit dem NYSE Composite zeigt, dass die Small Caps sogar eine leichte Stärke gegen den Gesamtmarkt zeigen. (Die Relative Stärke-Kurve steigt.)

Quellen: MarketMaker mit Daten von VWD, eigene Berechnungen

Als muss es einen anderen Grund für die schwache Marktbreite geben – zumal es gleichzeitig eine Reihe potenziell bullisher Marktbreite-Signale gab, z.B. vom Volumen oder den Aktien mit neuen Tiefs (siehe Dreiecke im zweiten Chart).

Schuldig ist: die Sektorrotation

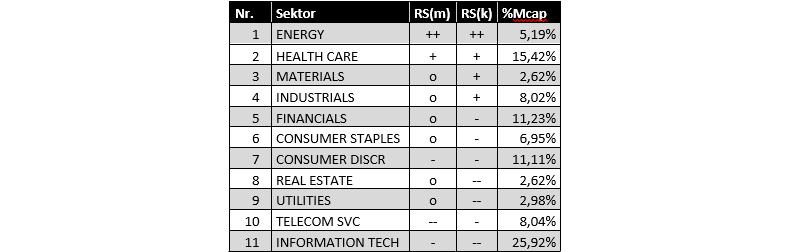

Dieser Grund findet sich in der Sektorrotation:

Quelle: VWD, Standard & Poor’s, eigenen Berechnungen

Es gibt derzeit nur wenige starke Sektoren und noch weniger, die sich kurzfristig verbessert haben. Die meisten haben sich verschlechtert, und das zum Teil sogar ganz erheblich (Versorger, Immobilien).

Auch die Tech-Werte haben zuletzt nochmals nachgegeben. Sie stellen aber mit 26 % den größten Anteil der Marktkapitalisierung an den US-Börsen. Es ist also kein Wunder, dass die Marktbreite so schwach ist!

Doch das muss nicht unbedingt ein negatives Zeichen sein. Die Stärke der Schwergewichte und der zyklischen Sektoren Energy, Materials und Industrials ist ein Indiz, dass die Anleger allmählich wieder Mut fassen.

So profitieren Sie von diesen neuen Trends

Es gibt mehrere Möglichkeiten von dieser Trendwende zu profitieren: Erstens kann man natürlich Einzelaktien aus diesen Branchen herauspicken. Das ist – je nach Methode – relativ aufwändig. Am schnellsten geht auch das wieder mit der Relativen Stärke. Damit findet man unter anderem die folgenden aussichtsreichen Aktien aus den vier starken Sektoren:

- Marathon Petroleum Corp. (WKN A1JEXK)

- Eli Lilly and Company (WKN 858560)

- OCI N.V. (WKN A1W4QF)

- Elbit Systems Ltd. (WKN 904218).

Alle laufen in intakten Aufwärtstrends und befinden sich in charttechnisch attraktiven Situationen – entweder kurz vor neuen Ausbrüchen nach oben oder in einem Reversal:

Zweitens kann man natürlich auch auf die entsprechenden Sektor-ETFs setzen:

- Xtrackers MSCI World Energy ETF (WKN A113FF)

- Xtrackers MSCI World Health Care ETF (WKN A113FD)

- Xtrackers MSCI World Materials ETF (WKN A113FL)

- Xtrackers MSCI World Industrials ETF (WKN A113FN)

Und drittens kann man einfach auf den Gesamtmarkt setzen und vorhandene Liquidität in entsprechende ETFs oder Zertifikate investieren.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.