Was man an der Gleichung fallende Zinsen = fallende Bankaktien beachten muss

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Bankaktien stehen unter Druck. Daran kann man nicht rütteln. Ob man den Aktienkurs der Commerzbank oder Unicredit betrachtet, das Ergebnis ist immer gleich. Die Kurse sehen ziemlich traurig aus. Ein Tief jagt das nächst. Für viele steht fest, dass die niedrigen Zinsen dafür verantwortlich sind.

Das stimmt auch. Die Frage ist nur, wieso das so ist. Viele gehen davon aus, dass es mit dem Kreditgeschäft zu tun hat. Das stimmt wiederum nicht. Senkt die Zentralbank die Zinsen, nehmen Banken deswegen nicht weniger ein. Dafür gibt es einen einfachen Grund. Banken müssen sich finanzieren. Das kostet.

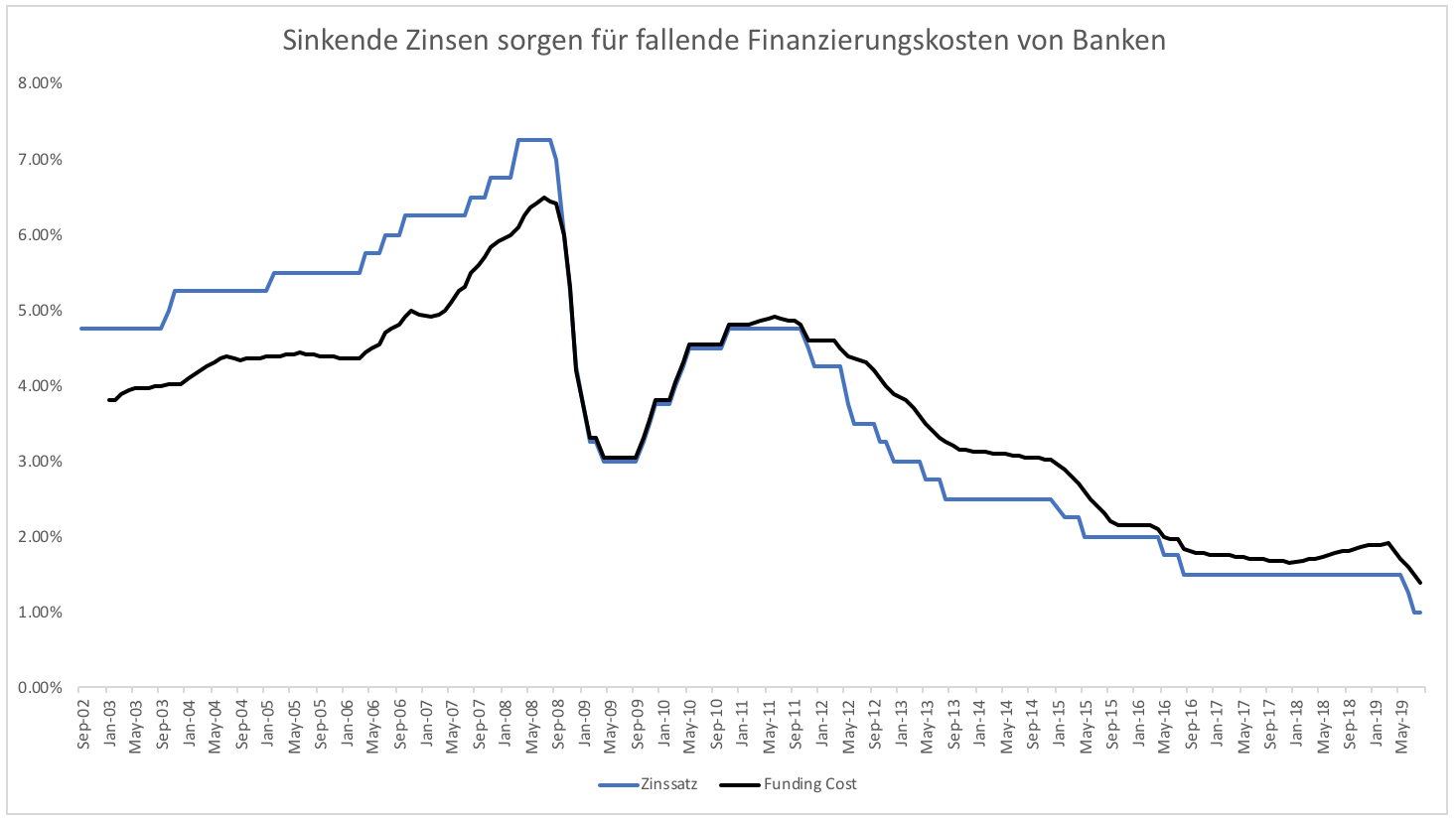

Die Kosten fallen auf mehreren Ebenen an. Banken leihen sich bei der Zentralbank oder anderen Geschäftsbanken Geld. Sie nehmen auch Schulden auf dem Kapitalmarkt auf. Sinken die Zinsen, sinken auch diese Kosten. Grafik 1 zeigt dazu die Entwicklung in Australien. Die Entwicklung ist überall auf der Welt die gleiche, wenn die Zinsen fallen oder steigen.

Banken verdienen an der Zinsdifferenz. Die Zinsdifferenz ist der Unterschied zwischen den Finanzierungskosten und den Zinsen, die sie für Kredite einnehmen. Sinken die Kreditzinsen nicht schneller als die Finanzierungskosten, verdienen Banken nicht weniger.

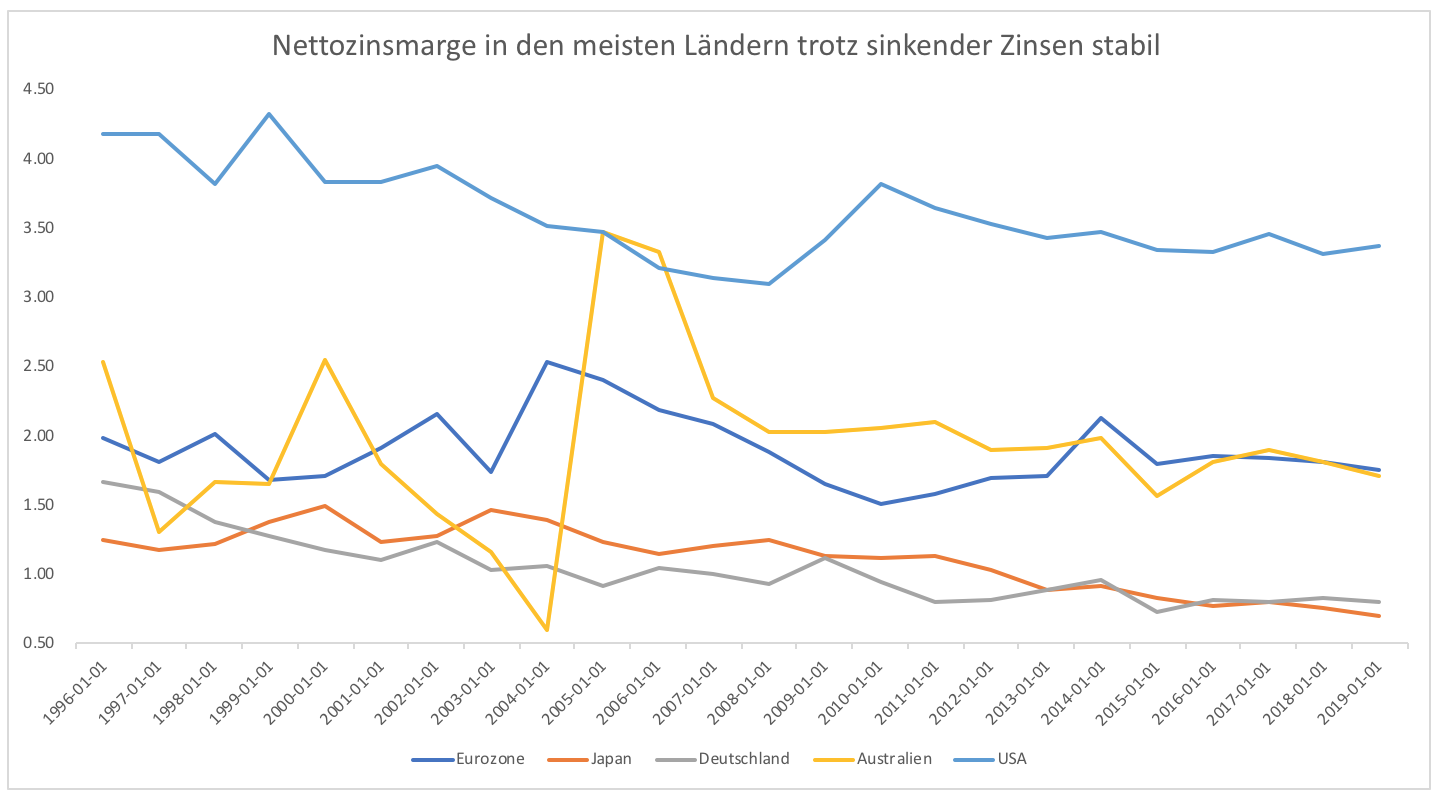

Die Zinsdifferenz, die Banken verdienen, ist die Nettozinsmarge. Diese ist in vielen Ländern seit Jahren relativ konstant (Grafik 2). In der Eurozone insgesamt ist die Marge im Vergleich zu den letzten 20 Jahren weder besonders hoch noch besonders tief. Das gleiche gilt für die USA oder Australien und es gilt, obwohl die Zinsen fallen. Da die Finanzierungskosten ebenfalls fallen, bleibt die Marge mehr oder minder konstant.

Bei deutschen Banken ist das etwas anders. Die Zinsmarge ist zwar nicht tiefer als kurz vor der Finanzkrise, aber durchaus tiefer als z.B. vor 20 Jahren. In Deutschland liegt viel Geld auf den Konten der Bürger und Unternehmen. Dieses Geld müsste eigentlich mit negativen Zinsen belegt werden, weil die EZB einen negativen Einlagensatz festgeschrieben hat. Banken geben diesen Negativzins allerdings nicht weiter. Sie zahlen die Negativzinsen für ihre Kunden.

Das senkt die Ertragskraft auf zwei Arten. Früher, als die Zinsen noch positiv waren, gaben Banken diese Zinsen an ihre Kunden weiter. Banken konnten auf Einlagen z.B. 2 % verdienen, gaben aber nur 1 % weiter. Heute verdienen sie nur nicht kein Geld daran, sie müssen auch noch für Einlagen zahlen.

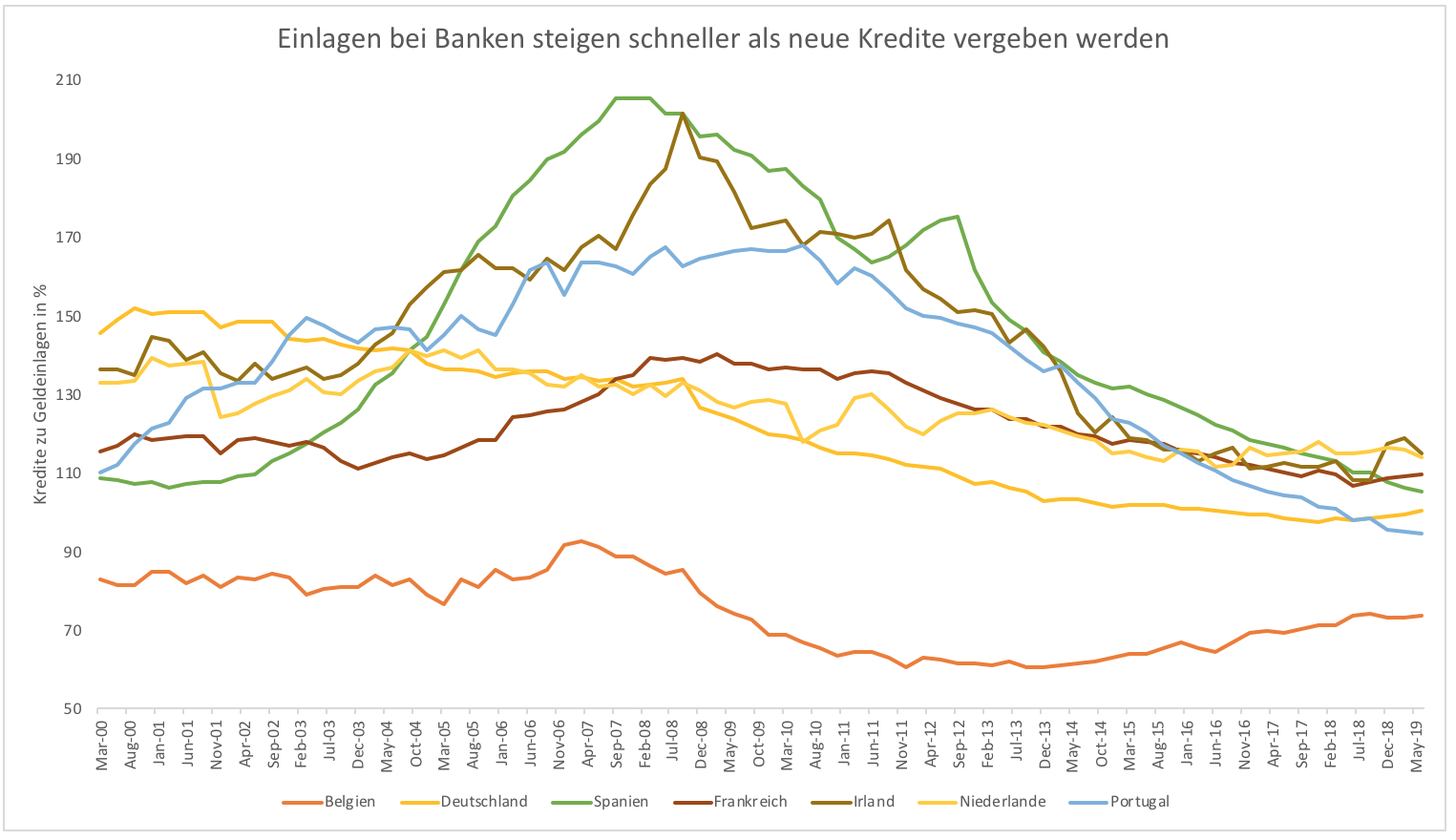

In Deutschland ist auch das Verhältnis von Krediten zu Kundengeldern besonders niedrig (Grafik 3). Es gibt im Verhältnis zu den vergebenen Krediten hohe Einlagen. Daher sind deutsche Banken besonders von den negativen Einlagesätzen betroffen.

Am Kreditgeschäft verdienen Banken heute im Prinzip genauso viel wie früher. Das ist nicht das Problem. Das Problem sind die Einlagenzinsen. Tiefe Zinsen bedingen nicht, dass ab einem bestimmten Zeitpunkt weniger anstatt mehr Kredit vergeben wird. Das ist ein Irrtum. Was Banken allerdings belastet, sind negative Einlagensätze, solange sie die Negativzinsen nicht weitergeben. Solange dieses Problem nicht gelöst ist, bleiben auch Bankaktien unter Druck und werden weiter mit den Zinsen fallen.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

wenn eine Bank seit 2007 über 90% an Wert verliert und trotzdem einen KGV von 36 hat liegt

das Problem eher woanders als an den fallenden Zinsen::)))