Was braucht es wirklich, um die Inflation in den Griff zu bekommen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Preise steigen, wenn die Nachfrage das Angebot übersteigt. Wie groß der Effekt ist, zeigte in den USA insbesondere ein Segment. Die Preise von Gebrauchtwagen sind seit Beginn der Krise um über 50 % gestiegen. Die Autoproduktion brach zu Beginn der Krise ein und ist aufgrund des Chipmangels noch immer unterdurchschnittlich. Es herrscht ein Engpass an Nachschub. Die Nachfrage hingegen ist gestiegen. Um für ein Gleichgewicht zu sorgen, muss der Preis steigen.

Notenbanken haben wenig Einfluss auf das Angebot. Sie können die Autoproduktion nicht per Dekret oder Zinspolitik erhöhen. Das gilt für das gesamte Angebot. Auch Energiepreise treiben die Gesamtteuerung nach oben. Gegen ein knappes Angebot an Öl und Gas sind Notenbanken aber machtlos.

Aus diesem Grund sind viele der Meinung, dass Notenbanken nichts gegen die aktuelle Inflation ausrichten können. Ein Zinssatz von 0 % oder 2 % ändert nichts an Lieferkettenproblemen oder dem Ölangebot. Bei dieser Betrachtungsweise wird jedoch der zweite wichtige Faktor nicht berücksichtigt: die Nachfrage.

Preissteigerungen sind die Folge eines Ungleichgewichts von Angebot und Nachfrage. Wenn Notenbanken das Angebot nicht beeinflussen können, können sie trotzdem auf der Nachfrageseite Druck ausüben. Die Nachfrage wiederum kommt von Konsumenten bzw. Arbeitnehmern.

Je mehr Einkommen Konsumenten haben, desto höher ist die Nachfrage. So hat die ganze Misere begonnen. Lockdowns haben die Produktion (Angebot) stillgelegt und gleichzeitig erhöhte der Staat die Einkommen. Kein Wunder, dass es nun höhere Inflation gibt.

Will man Inflation bekämpfen, muss die Nachfrage sinken. Diese sinkt, wenn weniger Einkommen zur Verfügung steht. Da die Löhne nicht sinken werden, bleibt nur der Ausweg, die Arbeitslosigkeit zu erhöhen. Das Einkommen aller Konsumenten sinkt, wenn weniger Menschen arbeiten. Die Nachfrage sinkt zwangsweise, wenn das Einkommen für den Konsum fehlt.

Meinen es Notenbanken ernst mit der Inflationsbekämpfung, müssen sie den Aufschwung stark verlangsamen oder sogar einen Abschwung herbeiführen, damit das Gesamteinkommen (=Nachfrage) sinkt. Die benötigte Arbeitslosenrate, um die Inflation zu senken, ist vergleichsweise hoch.

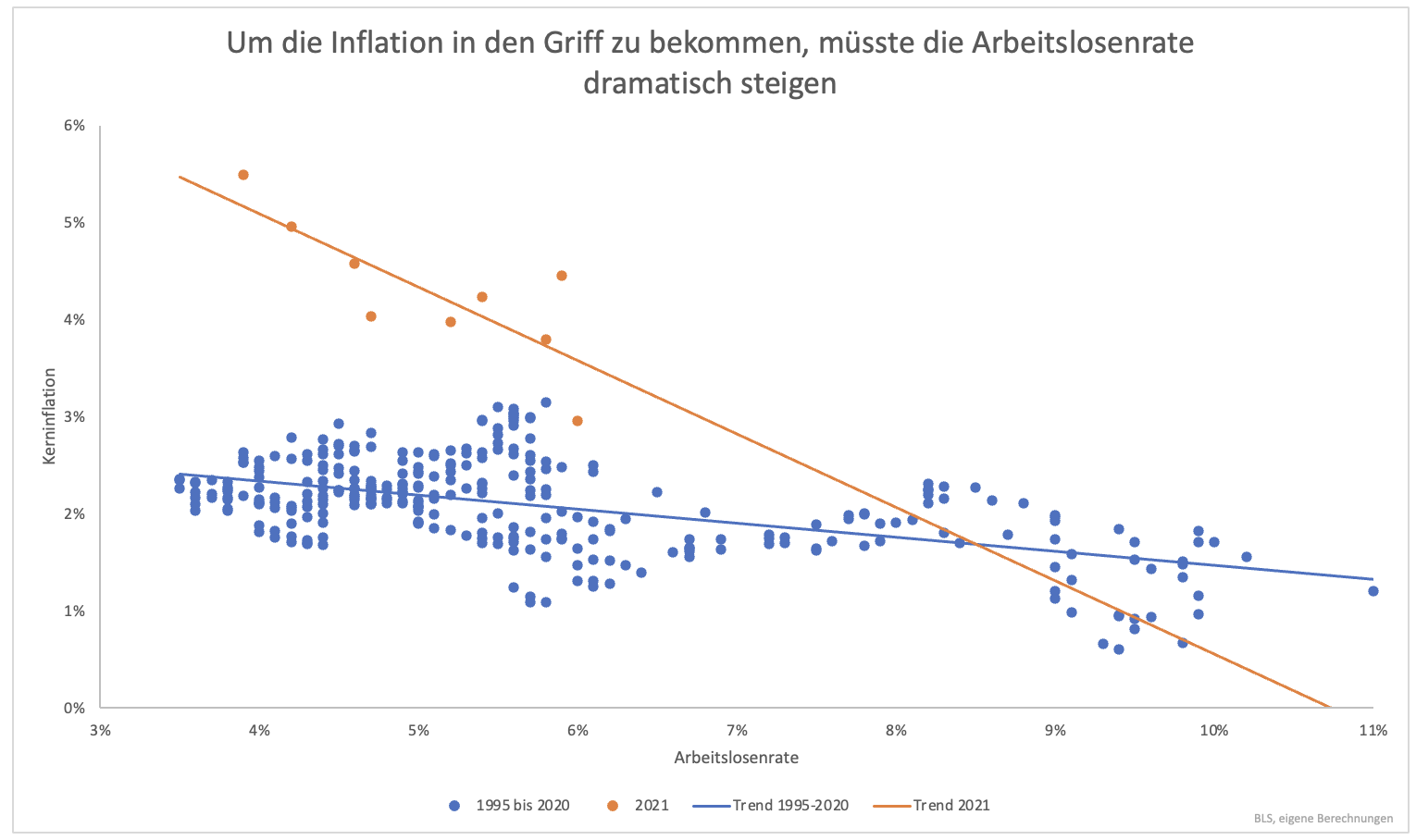

Generell gilt, dass höhere Arbeitslosigkeit und damit weniger Gesamteinkommen zu weniger Nachfrage und damit niedrigerer Inflation führt. Der Zusammenhang ist durch die Trendlinien in der Grafik dargestellt. Zuletzt lag die Arbeitslosenrate in den USA bei 4 %. Theoretisch müsste sich diese Quote verdoppeln, damit wieder eine Inflationsrate von 2 % erreicht wird.

Genau das war es, was die Inflation der 70er Jahre beendete. Die Zinsen wurden in den zweistelligen Bereich angehoben, die Arbeitslosenrate stieg ebenfalls auf zeitweise über 10 % an. Um dies zu erreichen, braucht es einen regelrechten Zinsschock. Politisch ist das kaum machbar. Es ist aus guten Gründen unpopulär. Daher brauchte es in den 70er Jahren auch ein Jahrzehnt, bis es die Notenbank mit dem Kampf gegen die Inflation ernst meinte.

Ähnlich wird es heute sein. Notenbanken werden eine Wachstumsverlangsamung herbeiführen wollen, ohne die Beschäftigung zu beeinträchtigen. Das ist sozialpolitisch zu befürworten, wird an der Inflation jedoch nicht rütteln. Erst, wenn die Inflationsrate für viele Jahre hoch ist, wird man reagieren.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Wie immer sehr intessant und klasse recherchiert.

Ich hoffe auf eine Reduzierung des gefühlten Vermögens mit entsprechenden Auswirkungen auf Konsum/Nachfrage. Das ganze getriggert durch eine Korrektur der Assetbubble. Ist nur die Frage ob sich der Markt ausreichend erschrickt über das bisschen Zinserhöhung, zu dem sich die Notenbanken durchringen können.