Warum fällt der Bund-Future so stark?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Anleger trennen sich wieder panikartig von deutschen und europäischen Staatsanleihen. Der für deutsche Staatspapiere richtungsweisende Bund-Future brach am Vormittag auf den tiefsten Stand seit November 2014 ein.

Was sind die Gründe für den Ausverkauf? Haben Anleger etwa schlagartig erkannt. dass es angesichts eines erwarteten Inflationsanstiegs wenig Sinn macht, Geld zu Niedrigzinsen anzulegen? Nicht nur. Deutsche Staatsanleihen sind seit gestern gleich zwei Angriffen ausgesetzt.

Bill Gross: Shorttrade beginnt jetzt!

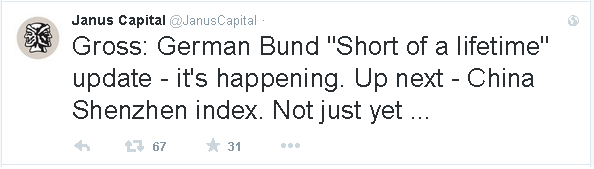

"Bond-König" Bill Gross twitterte gestern, dass sein Short-Trade auf den Bund-Future, den er Wochen zuvor bereits als einmalige Gelegenheit in seiner Lebenszeit ("Short of a lifetime") bezeichnet hatte, jetzt beginne. Als nächsten Short-Trade nannte Gross gleich den chinesischen Shenzhen-Index.

EZB wird Bund-Future nicht verteidigen

Aber noch etwas anderes passierte gestern: Die EZB signalisierte indirekt, dass sie steigenden Anleiherenditen (gleichbedeutend mit sinkenden Kursen bei Anleihen und beim Bund-Future) nicht jedes Mal entgegenwirken wird.

Auf die Frage einer Journalistin, wie der EZB-Rat die erhöhte Volatilität bei Anleihen bewerte, antwortete Draghi auf der Pressekonferenz: "Eine Lektion ist sicher, dass wir uns an Phasen erhöhrter Volatilität gewöhnen sollten." Der EZB-Rat sei sich "einig darin, dass wir durch diese Entwicklungen hindurchsehen und eine gleichbleibende Geldpolitik verfolgen sollten."

Mit anderen Worten: Die EZB sieht sich allein durch einen Anstieg der Renditen bei Staatsanleihen nicht genötigt, ihre Geldpolitik zu verändern und etwa die Anleihekäufe auszuweiten. Auch wenn steigende Renditen nichts anderes bedeuten, als dass die langfristigen Zinsen in Erwartung einer erhöhten Inflation steigen und damit die erhoffte Wirkung der EZB-Geldpolitik zunichtemachen könnten.

Die Mitte Mai angekündigte teilweise Vorziehung der für den Sommer geplanten Anleihekäufe in die Monate Mai und Juni hatten einige Investoren nämlich als Kampfansage an steigende Renditen interpretiert.

Nun hat Draghi aber klar gemacht, dass die EZB nicht den Retter in der Not spielen wird, wenn die langfristigen Zinsen in die Höhe schießen und der Bund-Future entsprechend einbricht. Trader und Anleger sollten das im Hinterkopf behalten.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

... man kann es auch anders sehen:

Sollten die langfristigen Zinsen nur temporär steigen, dann werden die Finanzierungskosten für die Staaten nur unwesentlich teurer.

Für die Banken hat der Renditeanstieg jedoch den Vorteil, dass danach wieder Potential für steigende Anleihekurse ist. Dies war bei Zinsen von nahe Null oder drunter ja kaum möglich.

Jetzt also die Schrottpapiere bei der EZB und damit den Steuerzahler abwälzen und anschließend wieder an den steigenden Anleihekursen dicke Gewinne machen. Ist doch ideal für die Banken ...

nur noch 24130€ im minus, wie lautet denn die sichere Prognose wo der Bund hingeht?

Schaut genau hin , Leute. Alles ist tot, es lebe G&S, Yellen und Draghi!!!!! Wir werden bald etwas erleben , das ihr in eueren Alptraeumen nie zu traeumen gewagt habt.

nochmal short 151,70 nachgelegt

short von 150,71 will bisher nicht richtig gelingen, was mach ich bloß...? Schon minus 28570€, 1/3 vom Depot weg.

Ebenso, sonnige Grüße aus der heimlichen Hauptstadt

@shoootingstar: Wenn deine Zinsinterpretation stimmen würde, dann müssten ja schlechte Schuldner niedrige Zinsen zahlen und gute Schuldner hohe!

Das Zinsniveau ist, sieht man mal von den Manipulationen durch die Zentralbanken ab, von der Kreditnachfrage, dem Geldangebot und im konkreten Einzelfall der Bonität des jeweiligen Schuldners abhängig. Ob sich jemand Schulden leisten kann oder nicht, interessiert vielleicht die Zentralbank, aber nicht den Kapitalmarkt.

Sonst wären die griechischen Bonds nicht bei einer zweistelligen Rendite...

na wenn Bill gross jetzt grünes Licht gibt, dann bin ich auch mal 150,71 bei short rein

Oliver, hast Du eigentlich dein DAX-Kursziel von 195.000 schon an die neuen Renditelevels angepasst :D