Vorsichtig wagen sich Bond-Anleger wieder aus ihrer Deckung

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

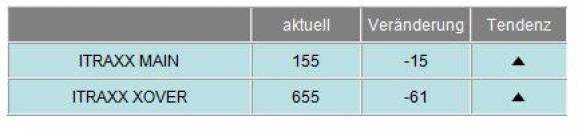

Die Anleger an den Bond-Märkten wagen sich vorsichtig aus der Deckung. Nachdem die Stimmung leicht ins Positive gedreht ist, sind wieder einzelne Käufer an den Markt zurückgekehrt. Dies lässt sich auch an den I-Traxx-Indizes ablesen, die – allerdings von einem hohen Niveau kommend – spürbar zurück gegangen sind. Die I-Traxx-Indizes sind so etwas wie die Angst-Barometer am Markt für Corporate Bonds.

Dennoch bleibt für die Anleger das Motto bestehen: "Vorsicht ist die Mutter der Porzellankiste". Der Markt ist nach wie vor gereizt, so dass beim kleinsten Warnzeichen die zaghaften Käufer wieder vertrieben werden dürften. Die Suche nach Qualitätstiteln steht daher bei den kaufwilligen Investoren auch im Vordergrund. So besteht derzeit an den Börsen Berlin, Düsseldorf und München, an denen die Baader Bank Rentenskontren betreut, z.B. bei einem Bond von ThyssenKrupp (WKN A0Z12Y) mit Laufzeit 6/2014 und einem Kupon von 8,00% bei rund 4,3% Rendite Kaufinteresse. Ebenso findet eine Anleihe von BMW (WKN A0T5WS), die bis 8/2012 läuft und mit 3,3750% verzinst wird, ihre Käufer. Weiter im Fokus stehen auf norwegische Kronen lautende Emissionen von soliden deutschen Schuldnern wie die bis 8/2013 laufende Anleihe von Daimler (WKN A1GUUR), die mit einem Kupon von 3,3750% ausgestattet ist.

Der vorhandenen Neigung vieler Anleger, die Anleihen von Unternehmen denen überschuldeter Länder vorzuziehen, kommt entgegen, dass Moody’s den Ausblick für das Rating von Daimler mit einem positiven Ausblick versehen hat. Dieses war bisher mit stabil bewertet worden. Dasselbe gilt für Volkswagen. Bei beiden Autobauern schätzt Moody’s, werde sich die operative Entwicklung schneller und stärker vollziehen als ursprünglich geplant. Substanz wird eben doch noch belohnt. Dies dürfte sich für die beiden Unternehmen auch auf dem Bondmarkt niederschlagen.

Insgesamt aber ist es derzeit infolge der getrübten Konjunkturaussichten und der Staatsschuldenkrise selbst für Unternehmen mit guter Bonität schwierig, sich kostengünstig über den Kapitalmarkt zu refinanzieren. Durch die Verwerfungen am Kapitalmarkt und der stark gestiegenen Volatilität ist es demzufolge knifflig und komplex geworden, Neuemissionen angemessen zu preisen und am Kapitalmarkt zu platzieren.

Deutschlands Bestnote wackelt

Bis vor Kurzem waren es noch 17. Nach der Herabstufung der USA durch Standard & Poor’s waren es nur noch 16 Länder mit AAA-Rating. Doch wie lange wird dies noch so sein? Ende September werden der Deutsche Bundestag und der Deutsche Bundesrat über die geplanten Gesetzesvorhaben zum EFSF und zum „Euro-Rettungsschirm“ beschließen.

Die Begriffe Euro-Rettungsschirm und Europäische Finanzstabilisierungsfazilität sind sicherlich von den Politikern bewusst gewählt worden, aber hinter ihnen verbirgt sich ein Kredit- und Bürgschaftsprogramm. Dies versucht man durch die netten Umschreibungen zu kaschieren.

Deutschland wird mit der anstehenden Diskussion den Ratingagenturen in die Karten spielen und selbst die Argumente liefern, die das AAA-Rating infrage stellen wird. Spätestens bis zum Jahresende dürfte es daher eine Diskussion um die hohen Bonitätsstufen von Deutschland und Frankreich geben. Dies wäre nur mit einer Verkleinerung der Euro-Zone zu umgehen. Die Ratingagenturen können die Bürgschaften nicht einfach vernachlässigen. Die Zahlungen, die im schlimmsten Fall auf Deutschland zukommen, sind auch von der Wirtschaftslokomotive Europas nicht zu leisten. Diesbezüglich versuchen unsere Politiker immer noch, die Probleme zu verniedlichen. Die Gefahren für Deutschland sind aber immens gestiegen! Auch gilt die Verabschiedung des Kredit- und Bürgschaftsprogramms durch alle Euro-Parlamente weiterhin nicht als gesichert. Und sollten sich verschiedene Staaten nicht an das gegebene Wort halten, so wären Turbulenzen an den internationalen Finanzmärkten vorprogrammiert - mit verheerender Wirkung. Bis zum Jahresende wird es sich also zeigen, wie belastbar das System gemeinsame Währung ist, oder ob von Europa nur noch ein Scherbenhaufen übrig bleibt.

Klammheimlich verwässert Athen den Wert des Euro

Auch in Griechenland versucht man nun aus zwei „Lahmen“ einen „Gehenden“ zu machen. Aus den beiden Banken Alpha Bank und EFG Eurobank wird ein neues Kreditinstitut geformt, das unter Europas Finanzinstituten Platz 22 einnehmen wird. Mit dieser Fusion und einer darin enthaltenen Kapitalbeteiligung des Emirats Katar hofft man, den schrumpfenden Kundeneinlagen und Kreditausfällen Einhalt gebieten zu können. Außerdem soll der Zugang zum Kapitalmarkt wieder erleichtert werden.

Dass es schlecht um die Liquidität der griechischen Banken steht, kann auch daran abgelesen werden, dass Griechenland klammheimlich einen Liquiditätsfonds für die heimischen Banken aufgelegt hat. Dabei handelt es sich um von der Zentralbank Griechenlands geschaffenes Geld, das im Krisenfall in Anspruch genommen werden kann. Zwei Banken haben bereits 5 Mrd. Euro beantragt, weitere werden folgen. Diese Art der Geldschöpfung (ELA – Emergency Liquidity Assistance) birgt Gefahren in sich, denn dadurch wird die Geldmenge unkontrolliert aufgebläht und führt so zu einer Verwässerung des Wertes der gemeinsamen Währung Euro. Die Kosten tragen somit alle im Euro zusammengefassten Staaten - und damit die Bürger in Euro-Land.

Diese Meldungen aus Griechenland lassen bereits aufhorchen, aber auch andere Töne bezüglich des geplanten Tauschs von griechischen Staatsanleihen lassen die Sorgenfalten der Investoren nicht weniger werden. So stellt Griechenland nun die Forderung auf, dass sich mindestens 90% der privaten Gläubiger an der anstehenden, freiwilligen Umtauschaktion beteiligen. Ansonsten werde Griechenland in dieser Angelegenheit die Aktivitäten einstellen. Tolle Aussichten für die gebeutelten Rentenmärkte!

Berlusconi übt die Rolle rückwärts

D’accordo, der erste Test ist bestanden. Italien ist es in dieser Woche gelungen, über 7,7 Mrd. Euro Kapital mit unterschiedlichen Laufzeiten aufzunehmen. Die Emissionen waren zwar weniger überzeichnet als zuletzt im Juli, aber die Rendite der zehnjährigen Emission lag mit 5,22% auch unter den 5,77% vom Vormonat. Dies kann aber nicht als Vertrauensvorschuss f��r Rom interpretiert werden. Zu unsicher gebiert sich einmal mehr die Regierung Silvio Berlusconi, die nach Rücknahme der Reichensteuer nun auch die Anhebung des Renteneintrittsalters für Akademiker verschoben hat. So grassiert an den Märkten bereits wieder die Befürchtung, dass das Kabinett des Medienzaren das bereits geschnürte Sparpaket Schritt für Schritt verwässern wird, so dass am Ende kaum mehr was übrig bleibt. Berlusconi übt die Rolle rückwärts.

Anders stellt sich die Situation in Spanien dar. Die Regierung in Madrid hat zumindest bisher glaubhaft gemacht, dass sie es mit der Schuldenbekämpfung ernst meint. So wurde die Obergrenze für die Neuverschuldung auf 0,4% des Bruttoinlandsprodukts festgeschrieben. Daher dürfte auch die für heute angekündigte Emission einer fünfjährigen Staatsanleihe mit einem Volumen zwischen 3 und 4 Mrd. Euro von den Märkten ohne weiteres verdaut werden.

Aktuelle Marktentwicklung

Der richtungsweisende Euro-Bund-Future schloss am gestrigen Abend mit einem gehandelten Volumen von lediglich 0,876 Mio. Kontrakten bei 134,56% (Vw.: 134,51%).

Die Tradingrange lag in der Berichtswoche zwischen 135,84% und 133,88% (Vw.: 136,26% und 134,25% ).

Der Euro-Buxl-Future (Range: 118,16% und 115,22%) schloss bei 115,56% (Vw.: 116,48%), der Euro-Bobl-Future (Range: 122,67% und 121,40%) bei 121,74% (Vw.: 121,82%) und der Euro-Schatz-Future (Range: 109,65% und 109,24%) bei 109,34% (Vw.: 109,41%). Die Rendite der zehnjährigen Bundesanleihe (Bundesbankfixing) lag bei 2,180% (Vw.: 2,163%).

Zweijährige US-Treasuries rentierten bei 0,20% (Vw.: 0,24%), fünfjährige Anleihen bei 0,97% (Vw.: 1,03%), die richtungsweisenden zehnjährigen Anleihen bei 2,23% (Vw.: 2,27%) und Longbonds mit 30 Jahren Laufzeit bei 3,61% (Vw.: 3,62%).

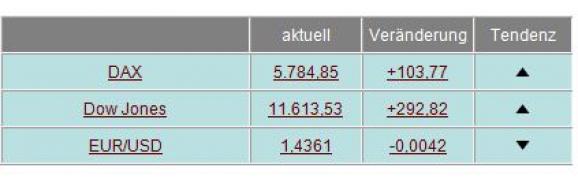

Am Aktien- und Devisenmarkt waren ggü. der letzten Ausgabe/Vorwoche folgende Änderungen zu registrieren:

Im Vergleich zur Vorwoche haben die I-Traxx-Indizes auf Anleihen zwar deutlich nachgegeben. Allerdings waren diese "Angst-Barometer" für die Risikoeinschätzung für die Anlage in Corporate Bonds zuvor auf ihre höchsten Niveaus seit April und Juli 2009 regelrecht nach oben geschnellt. Der jetzige Rückgang geschah also von einem sehr hohen Level aus. Der I-Traxx Main für Unternehmensanleihen guter Bonität gab nun um 15 auf 155 Punkte nach. Daran lässt sich ablesen, dass die Anleger ihre Ausfallrisiken gegenüber der Vorwoche wieder als niedriger einschätzen. Am I-Traxx-Cross-over ist die gleiche Entwicklung erkennbar. Dieser Index für spekulative Hochzinsanleihen sackte um 61 auf 655 Punkte ab. Die I-Traxx-Indizes bilden derivative Kreditausfallversicherungen (Credit Default Swaps, CDS) ab, mit denen sich Investoren den Ausfall von Unternehmensanleihen absichern.

I-Traxx Entwicklung seit der letzten Ausgabe/Vorwoche:

Disclaimer

Die hier wiedergegebenen Publikationen, Kommentare oder sonstigen Beiträge wurden von den im Namen der Baader Bank AG Stellung nehmenden Autoren oder Kommentatoren sorgfältig zusammengestellt und beruhen zum Teil auf allgemein zugänglichen Quellen und Daten Dritter, für deren Richtigkeit und Vollständigkeit wir keine Gewähr übernehmen können. Sie stellen eine Übersicht und Zusammenfassung ausgewählter Meldungen und Zahlen dar. Die Informationen stellen keine Anlageberatung, keine Anlageempfehlung und keine Aufforderung zum Erwerb oder zur Veräußerung dar.

Die Informationen wurden einzig zu Informations- und Marketingzwecken zur Verwendung durch den Empfänger erstellt. Sie stellen keine Finanzanalyse i.S. des § 34b WpHG dar und genügen deshalb nicht allen gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Finanzanalysen und unterliegen nicht dem Verbot des Handelns vor der Veröffentlichung von Finanzanalysen.

Es wird keine Gewähr für die Geeignetheit und Angemessenheit der dargestellten Finanzinstrumente sowie für die wirtschaftlichen und steuerlichen Konsequenzen einer Anlage in den dargestellten Finanzinstrumenten und für deren zukünftige Wertentwicklung übernommen. Die in der Vergangenheit erzielte Performance ist kein Indikator für zukünftige Wertentwicklungen. Bitte beachten Sie, dass Aussagen über zukünftige wirtschaftliche Entwicklungen grundsätzlich auf Annahmen und Einschätzungen basieren, die sich im Zeitablauf als nicht zutreffend erweisen können. Es wird daher dringend geraten, unabhängigen Rat von Anlage- und Steuerberatern einzuholen.

Durch das Zurverfügungstellen dieser Informationen wird der Empfänger weder zum Kunden der Baader Bank AG, noch entstehen der Baader Bank AG dadurch irgendwelche Verpflichtungen und Verantwortlichkeiten dem Empfänger gegenüber, insbesondere kommt kein Auskunftsvertrag zwischen der Baader Bank AG und dem Empfänger dieser Informationen zustande.

Es wird darauf hingewiesen, dass die Baader Bank an fünf deutschen Börsen als Skontroführer tätig ist und es möglich ist, dass das Institut in den beschriebenen Anlageinstrumenten eigene Positionen hält. Dieser Aspekt kann Einfluss auf die Informationen haben. Bitte beachten Sie auch die Ausführungen in dem Dokument "Umgang mit Interessenkonflikten bei der Baader Bank Aktiengesellschaft" das Sie unter www.baaderbank.de abrufen können.

Der Versand oder die Vervielfältigung dieses Dokuments ist ohne die vorherige schriftliche Zustimmung der Baader Bank AG nicht gestattet. Dieses Dokument enthält möglicherweise Links oder Hinweise auf die Webseiten von Dritten, welche von der Baader Bank AG nicht kontrolliert werden können und daher kann die Baader Bank AG keine Verantwortung für den Inhalt von solchen Webseiten Dritter oder darin enthaltenen weiteren Links übernehmen.

Copyright © 2011: Veröffentlicht von Baader Bank AG, Weihenstephaner Straße 4, 85716 Unterschleißheim, Deutschland.

Baader Bank AG ist eine Aktiengesellschaft nach dem Recht der Bundesrepublik Deutschland mit Hauptgeschäftssitz in München. Baader Bank AG ist beim Amtsgericht in München unter der Nummer HRB 121537 eingetragen und wird beaufsichtigt von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), Lurgiallee 12, 60439 Frankfurt am Main und Graurheindorfer Straße 108, 53117 Bonn. Die Umsatzsteueridentifikationsnummer von Baader Bank AG ist DE 114123893.

Der Vorsitzende des Aufsichtsrats ist Dr. Horst Schiessl. Die Mitglieder des Vorstands sind Uto Baader (Vorsitzender), Nico Baader, Dieter Brichmann und Dieter Silmen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.