VONOVIA – Das Milliardenrisiko in der Bilanz

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- Vonovia SE - WKN: A1ML7J - ISIN: DE000A1ML7J1 - Kurs: 19,230 € (XETRA)

Nach 1,66 EUR im Vorjahr sollen Aktionäre immer noch 0,85 EUR pro Aktie erhalten und damit nicht leer ausgehen. Vonovia will damit eine Balance zwischen den Interessen der Anteilseigner und notwendiger Kapitaldisziplin in einem schwierigen Umfeld finden.

Fallende Immobilienpreise und steigende Zinsen

Ich möchte die Zahlen nur relativ kurz überfliegen. Das Ergebnis lag bei -669,4 Mio. EUR, nachdem im Vorjahr noch ein Plus von 2,44 Mrd. EUR in den Büchern stand. Der FFO soll im Jahr 2023 auf 1,75 bis 1,95 Mrd. EUR sinken. 2022 lag dieser noch bei 2,036 Mrd. EUR, und Analysten hatten hier auch wieder einen Wert von um die 2 Mrd. EUR erwartet. Somit liegt Vonovia operativ schwächer als gedacht. Die Leerstandsquote von 2 Prozent ist respektabel und beweist die hohe Nachfrage.

Neubauvorhaben und Renovierungen stampft der Konzern massiv ein. Es lohne sich einfach nicht mehr, lässt der Vorstand im Geschäftsbericht verlauten. Die Baukosten sind hoch, die Zinsen sind hoch, und umgelegt werden könne davon nur ein Bruchteil. Eine betriebswirtschaftlich sinnvolle Entscheidung. Die Schuld für die gestiegenen Zinsen werden relativ lapidar dem russischen Angriffskrieg in die Schuhe geschoben.

Original-Zitat: "Die Folgen des russischen Angriffskriegs haben dazu geführt, dass die Notenbanken weltweit die Zinsen in einer nie dagewesenen Geschwindigkeit erhöhen mussten."

Risiken deutlich gestiegen

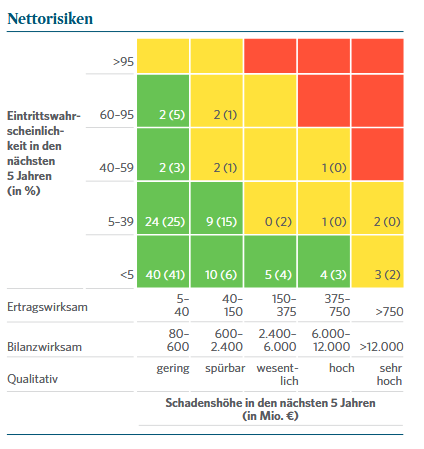

Einen ganz genauen Blick habe ich heute Morgen aber auf den Chancen- und Risikobericht geworfen. Denn hier hat sich einiges getan. Vonovia hat zahlreiche Risiken für potenzielle Milliardenabschreibungen deutlich nach oben geschraubt. So sieht der Konzern jetzt ein sehr hohes Risiko ( mit einer Wahrscheinlichkeit von 5 bis 39 %, zuvor kleiner 5 %) für einen bilanzwirksamen Schaden jenseits der 12 Mrd. EUR. Die ertragswirksamen Risiken (bezogen auf den Group FFO) werden auf über 750 Mio. EUR nach oben genommen. Diese Schäden könnten innerhalb der kommenden 5 Jahre eintreten.

Risikomatrix aus dem Geschäftsbericht der Vonovia

Es wird am heutigen Tage sicherlich zahlreiche Neueinschätzungen von Analystenseite geben. Fundamental dürfte die Dividende einerseits beruhigen, aber der Ausblick für den FFO enttäuschen. Die Aktie befindet sich technisch an einer wichtigen Schaltstelle im Chart. Ob eine Dividendenzahlung sinnvoll war oder nicht, wird wohl erst die Zukunft zeigen. Es ist jedenfalls beachtlich, wie schnell so ein gewachsener Immobilienkonzern innerhalb kurzer Zeit ins Trudeln geraten kann, wenn an der Zinsschraube gedreht wird. Meine Einschätzung aus dem Mai, wonach große Immobilienkonzerne nicht als Inflationsschutz taugen, hat sich (leider) bewahrheitet.

Fazit: Ich würde bei Vonovia derzeit eher (noch) nicht auf ein schnelles Comeback wetten. Es könnte eine Phase der Stabilisierung beginnen. Der Ausblick und die deutlich gestiegenen Bilanzrisiken hat der Kurs schon gut vorweggenommen. Was dann tatsächlich passiert, wenn eine 5 bis 10 Mrd. Abschreibung auf den Bestand ansteht, das lässt sich derzeit kaum abschätzen. Kommt es zu deutlichen Bonitätsabstufungen und die Refinanzierung verteuert sich, dann könnten schlimmstenfalls Notverkäufe folgen. Darauf wollen wir aber zunächst nicht hoffen.

2023/24 aktuelle Konsensschätzungen, die deutlich sinken dürften

| Jahr | 2022 | 2023e* | 2024e* |

| Umsatz in Mrd. EUR | 2,93 | 3,08 | 3,13 |

| Ergebnis je Aktie in EUR | -0,82 | -3,03 | -0,28 |

| KGV | -24 | -6 | -70 |

| Dividende je Aktie in EUR | 0,85 | 1,68 | 1,67 |

| Dividendenrendite | 4,36 % | 8,62 % | 8,56 % |

|

*e = erwartet, Berechnungen basieren bei |

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.