USA: Rezession treibt Zahlungsverzögerungen und Zwangsvollstreckungen in die Höhe

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

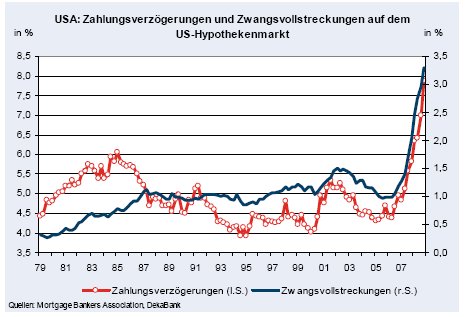

1. Die gestern Nachmittag von der Mortgage Bankers Association (MBA) veröffentlichten Daten zu den Zahlungsrückständen und Zwangsvollstreckungen bei Hypothekenkrediten ("Mortgage Delinquencies") bestätigten die anhaltend desaströse Lage am Hypothekenmarkt. Der Anteil der Hypotheken mit Zahlungsrückständen (Delinquencies) ist im vierten Quartal von 6,99 % auf 7,88 % angestiegen. Der Anteil der tatsächlichen Zwangsvollstreckungen kletterte von 2,97 % auf 3,30 %.

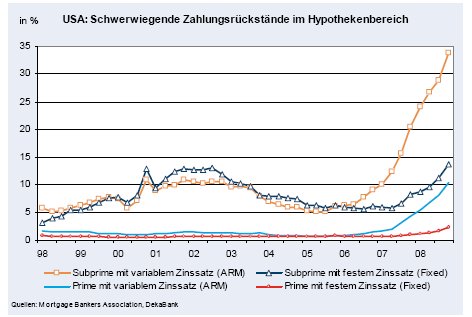

2. Die Anstiege der schwerwiegenden Zahlungsverzögerungen (d.h. länger als 90 Tage) im Subprime-Bereich waren auch zum Jahresende stärker als diejenigen im Prime-Segment. Weiterhin erweisen sich variabel verzinste Hypotheken als anfälliger für Zahlungsverzögerungen als fest verzinste. Im Prime-Segment betrugen die entsprechenden Anteile bei Hypotheken mit fester Verzinsung 2,25 % (nach 1,65 %) und mit variabler Verzinsung 10,45 % (nach 8,09 %). Im Subprime-Bereich wurden für feste Verzinsung ein Anteil von 13,65 % (nach 11,28 %) und für variable Verzinsung von 33,78 % (nach 28,84 %) bekannt gegeben.

3. Die aktuelle Verschärfung der Entwicklung erstreckt sich über alle Teilbereiche des Zahlenwerkes. Lediglich der Anteil der Zahlungsverzögerungen bis 30 Tage bei variabel verzinsten Subprime-Krediten ging marginal zurück. Einziger wirklicher Lichtblick ist die Tatsache, dass die Gesamtzahl der Hypotheken im vierten Quartal gegenüber dem Vorquartal leicht gesunken ist.

4. Der Anteil der Zwangsvollstreckungen ist insgesamt von 3,0 % auf 3,3 % gestiegen. Dabei waren im vierten Quartal 22,2 % der Subprime-Hypotheken mit variabler Verzinsung, also mehr als jede fünfte Hypothek in diesem Teilbereich, von einer Zwangsvollstreckung betroffen. Bei den fest verzinsten Subprime- Hypotheken betrug der entsprechende Anteil ebenfalls rekordhohe 13,7 %. Die Hypotheken, die an Schuldner mit guter Bonität vergeben wurden (Prime), waren zu einem Anteil von 1,9 % von Zwangsvollstreckung betroffen (feste Verzinsung: 1,1 %; variable Verzinsung: 5,7 %).

5. Der Ausblick für die Hypothekenmärkte bleibt schwierig. Der konjunkturelle Einbruch sollte sich über die nächsten Monate hinweg in einer weiteren Verschlechterung der Kreditqualität niederschlagen. Zugleich wurden jedoch in den vergangenen Monaten die politischen Bemühungen zur Vermeidung von Zwangsvollstreckungen erheblich intensiviert. Bereits im November letzten Jahres hatte die Ankündigung der Fed, im großen Stil Verbindlichkeiten der staatsnahen Hypothekenagenturen Fannie Mae und Freddie Mac zu kaufen, einen deutlichen Rückgang der Hypothekenzinsen zur Folge. Hiervon profitieren nicht nur potenzielle zukünftige Hauskäufer, sondern vor allem auch Hausbesitzer, die ihre alte Hypothek durch ein günstigeres Angebot von Fannie Mae und Freddie Mac ablösen können, was die Gefahr von Zahlungsschwierigkeiten reduziert. Allerdings konnten viele Schuldner von dieser Möglichkeit keinen Gebrauch machen, da eine Kreditaufnahme bei Fannie und Freddie bisher 80 % des Immobilienwertes nicht übersteigen durfte. Aufgrund der stark gesunkenen Hauspreise konnten mitunter selbst solche Schuldner, die mit ihren Zahlungen stets auf dem Laufenden gewesen sind, dieses Kriterium nicht erfüllen. Zusätzlich stellt das Treasury Department bis zu 75 Mrd. Dollar bereit, um sich an den Kosten für die Restrukturierung besonders ausfallgefährdeter Hypotheken zu beteiligen. Damit soll den Gläubigern ein Anreiz gegeben werden, sich auf Änderungen bestehender Hypothekenverträge einzulassen, die auf eine deutliche Senkung der monatlichen finanziellen Belastung für die betreffenden Haushalte hinauslaufen. Ein erster wichtiger Schritt wäre getan, wenn mit diesen Maßnahmen zukünftig zumindest die Zahl der Zwangsvollstreckungen trotz der Anstiege bei den Zahlungsverzögerungen niedrig gehalten werden könnte.

Quelle: DekaBank

Die DekaBank ist im Jahr 1999 aus der Fusion von Deutsche Girozentrale - Deutsche Kommunalbank- und DekaBank GmbH hervorgegangen. Die Gesellschaft ist als Zentralinstitut der deutschen Sparkassenorganisation im Investmentfondsgeschäft aktiv. Mit einem Fondsvolumen von mehr als 135 Mrd. Euro und über fünf Millionen betreuten Depots gehört die DekaBank zu den größten Finanzdienstleistern Deutschlands. Im Publikumsfondsgeschäft hält der DekaBank-Konzern einen Marktanteil von etwa 20 Prozent.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.