USA: Bankenumfrage der Fed signalisiert Besserung, Kreditvergabe bleibt aber holprig

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

• Der von der Fed bei Banken und Versicherungen vierteljährlich erhobene Senior Loan Officer Opinion Survey deutet an, dass sich die Kreditvergabe für die Unternehmen zwar wieder bessert, von einer reibungslosen Vergabe kann aber weiterhin nicht gesprochen werden.

• Alle Salden der drei Teilbereiche (Kreditnachfrage, Kreditvergabe-Konditionen, Zinsdifferenz) haben sich im Vergleich zum Vorquartal verbessert und übertrafen insgesamt unsere Erwartungen. Ein grundsätzlich optimistischeres Konjunkturbild lässt sich hieraus aber nicht ableiten.

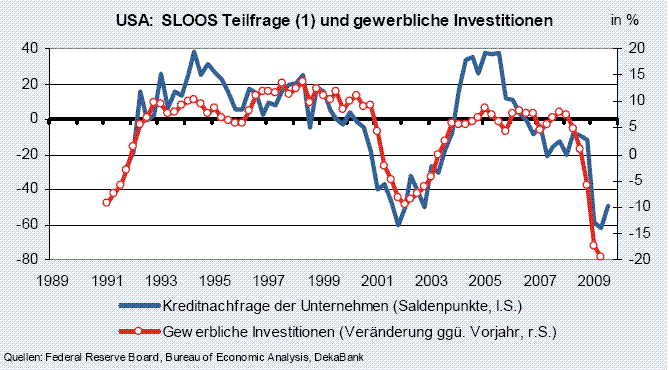

1. Die Depression ist abgewendet und auch die Rezession scheint vorbei zu sein. Die Zeit danach rückt nun in Vordergrund: Gibt es in den kommenden Quartalen einen starken Aufschwung, der nicht nur vom Konjunkturpaket getragen wird? Wir erwarten dies nicht, weil wir davon ausgehen, dass die Kreditvergabe der Banken noch über einen längeren Zeitraum schleppend verlaufen wird und dadurch das wirtschaftliche Wachstum, insbesondere die Investitionstätigkeit der Unternehmen, begrenzt. Die gestern Abend von der Zentralbank veröffentlichten Ergebnisse der Bankenumfrage Senior Loan Officer Opinion Survey (SLOOS) für das dritte Quartal 2009 liefern interessante Informationen über die Kreditvergabe der Banken. Der SLOOS

beinhaltet Teilbefragungen hinsichtlich der

(1) Banken, die eine veränderte Kreditnachfrage seitens der Unternehmen verbuchten,

(2) Banken, die ihre Kreditvergabe-Konditionen für Unternehmen geändert haben,

(3) Banken, die die Zinsdifferenz (aus Kreditzinsen und Refinanzierungszinsen) verändert haben.

2. Die gestrigen Zahlen zum SLOOS zeigen, dass sich die Kreditvergabesituation im dritten Quartal 2009 grundsätzlich entschärft. Alle drei Umfragebereiche zeigen im Vergleich zum Vorquartal eine Verbesserung. Allerdings ist allen drei auch gemein, dass die Umfragewerte noch keinen Normalzustand bei der Kreditvergabe der Banken andeuten. Der gestiegene Saldenwert hinsichtlich der Kreditnachfrage, der einen hohen Gleichlauf mit Jahresveränderungsrate der gewerblichen Investitionen aufweist, lässt zwar durchaus den Schluss zu, dass die Investitionen im dritten Quartal gegenüber dem Vorquartal ansteigen könnten. Gemessen an unseren derzeitigen Erwartungen (wir rechnen mit einem weiteren Rückgang) wäre dies eine positive Überraschung. Das Ausmaß der Verbesserung des Saldos für die Kreditnachfrage ist aber zu schwach, um daraus einen starken Aufschwung abzuleiten. Etwas weiter fortgeschritten in seiner Aufwärtsbewegung ist inzwischen der Saldo hinsichtlich der Kreditvergabe-Konditionen, der sich bereits zum dritten Mal in Folge verbessert hat. Aber auch hier zeichnet sich keine reibungslose Kreditvergabe der Banken ab. Es ist also weiterhin Sand im Getriebe, der den US-Motor zwar nicht abwürgt (wie noch zur Jahreswende), aber eher zu einem stotternden Gezuckel als zu einer rasanten Aufholjagd passt.

3. Unser derzeitiges Konjunkturszenario beinhaltet einen Aufschwung, den wir nur mit „Erholung“ betiteln, weil das Wachstum der kommenden Quartale ungewöhnlich schwach sein wird und in erster Linie auf das Konjunkturpaket zurückzuführen ist. Verglichen mit früheren Konjunkturzyklen ist das Ausbleiben von privatwirtschaftlich getriebenem Wachstum außergewöhnlich: Noch nie gab es einen solch schwachen Aufschwung nach einem solch starken Abschwung. Trotz der Erfahrungen mit früheren Aufschwungphasen sehen wir unsere Einschätzung gut unterfüttert: Die sonst üblichen zyklischen Argumente (bspw. die expansive Geldpolitik) dürften erst ungewöhnlich großer zeitlicher Verzögerung zum Tragen kommen, weil die Kreditvergabe der Banken nicht reibungslos verläuft. Die gestrigen Ergebnisse der Bankenumfrage deuten zwar eine etwas bessere Entwicklung an als wir zurzeit erwarten. Allerdings ist durchaus Vorsicht bei der Bewertung dieser Bankenumfrage geboten: Die Bankumfrage wird von der Fed nur unter den ca. 50 bis 60 größten Geschäftsbanken durchgeführt. Dies ist grundsätzlich unproblematisch, weil von der Situation der großen Banken auf den Zustand der gesamten Bankenlandschaft geschlossen werden kann. Angesichts immer noch vieler (kleinerer) Bankinsolvenzen ist dieser Zusammenhang zurzeit aber etwas abgeschwächt zu interpretieren. Eine Befragung der Fed bei allen Geschäftsbanken würde also vermutlich eine weniger stark ausgeprägte Verbesserung der Kreditvergabe offenbaren. Diese Vermutung wird durch andere Umfrageerhebungen (bei Unternehmen und bei Kreditmanagern) gestützt, deren Ergebnisse derzeit nur auf eine leichte oder sogar auf ein Ausbleiben der Verbesserung der Kreditvergabe hindeuten.

Die Ergebnisse im Einzelnen:

4. Im dritten Quartal 2009 hat sich der Saldo für die Kreditnachfrage von -62,0 auf -49,6 Punkte erstmals seit dem zweiten Quartal 2008 verbessert. Ein negativer Wert signalisiert, dass mehr Banken eine gesunkene Kreditnachfrage melden als eine gestiegene. Die Verbesserung des Saldos betraf sowohl mittlere und größere als auch kleinere Unternehmen. Im Falle kleinerer Unternehmen war die Verbesserung aber weniger stark ausgeprägt. Insgesamt signalisieren die Ergebnisse, dass die Unternehmensinvestitionen im dritten Quartal im Vergleich zum Vorjahresquartal weiterhin gefallen sein werden, aber mit deutlich geringerem Abwärtstempo.

5. Zum dritten Mal in Folge hat sich der Saldo der Kreditvergabe-Konditionen der Banken gegenüber dem Vorquartal verbessert. Gemessen wird hier der Anteil der Banken, die ihre Konditionen verschärft haben, abzüglich des Anteils derjenigen, die ihre Konditionen gelockert haben. Dieser Saldo der Kreditvergabe- Konditionen verringerte sich im dritten Quartal von 41,0 Punkten auf 32,8 Punkte (im Schaubild ist die Zeitreihe invers dargestellt). Er befindet sich damit auf einem Niveau, dass an die holprige Erholungsphase von 2002 erinnert. Aufgrund der raschen Verbesserung des Saldos signalisiert dieser aber auch, dass die Jahresveränderungsrate der Unternehmensinvestitionen im Winterhalbjahr 2009/10 schneller steigen könnte als in den Jahren 2002/3.

6. Der Saldo bezüglich der von den Banken verlangten Zinsdifferenz (Differenz aus Kreditzinsen und Refinanzierungskosten) ist von 77,1 im Vorquartal auf 61,8 Punkte zurückgegangen. Damit signalisiert er, dass im Saldo weniger Banken die verlangte Zinsmarge ausgeweitet haben als zuvor. Ein positiver Saldo bedeutet, dass die Unternehmen für Bankkredite einen höheren Zinsaufschlag zahlen müssen als bisher. Weiterhin signalisiert der Saldo für die Zinsdifferenz für sich genommen eine Schrumpfung der Investitionstätigkeit im Vergleich zum Vorjahreszeitraum.

Anmerkungen: Der Senior Loan Officer Opinion Survey (SLOOS) ist eine Umfrage, dievon der Fed quartalsweise unter ungefähr 50 bis 60 großen inländischen Banken und rund 20 ausländischen Bankinstituten bzw. ausländischen Versicherungen durchgeführt wird. Die Befragung wird so terminiert, dass bei dem Treffen des Federal Open Market Committee zur Mitte eines Quartals die Ergebnisse des SLOOS der Fed vorliegen. Die Veröffentlichung erfolgt dann wenige Tage später.

Autor: Rudolf Besch - Analyst bei der DekaBank

Die DekaBank ist im Jahr 1999 aus der Fusion von Deutsche Girozentrale - Deutsche Kommunalbank- und DekaBank GmbH hervorgegangen. Die Gesellschaft ist als Zentralinstitut der deutschen Sparkassenorganisation im Investmentfondsgeschäft aktiv. Mit einem Fondsvolumen von mehr als 135 Mrd. Euro und über fünf Millionen betreuten Depots gehört die DekaBank zu den größten Finanzdienstleistern Deutschlands. Im Publikumsfondsgeschäft hält der DekaBank-Konzern einen Marktanteil von etwa 20 Prozent.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.