US-Arbeitsmarkt: Das für Aktien schlechteste Ergebnis

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

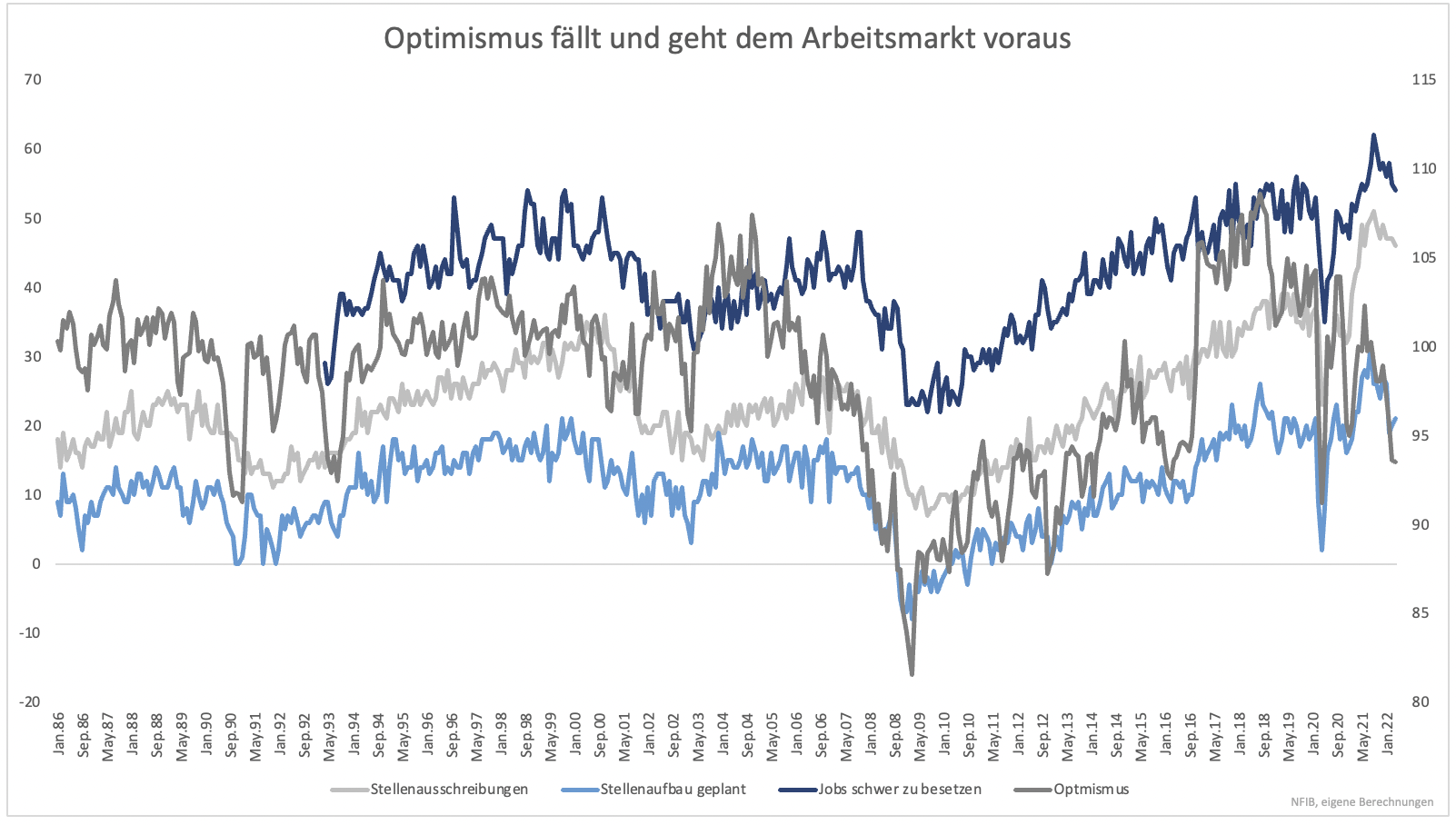

Die Denkweise von Anlegern ist momentan sehr einfach. Ein Arbeitsmarkt, auf dem kaum neue Jobs entstehen, erfüllt das Ziel der Notenbank. Weniger neue Jobs bedeutet weniger hohe Nachfrage nach Arbeitnehmern und je geringer diese Nachfrage ist, desto mehr schwächen sich die Lohnsteigerungen ab. Am Ende bestimmen Beschäftigung und Lohnentwicklung den Konsum, der wiederum die Inflation bestimmt. Im Mai wurden 390.000 neue Stellen geschaffen. Das übertraf die Erwartung und ist im historischen Vergleich ein sehr guter Wert. Der Arbeitsmarkt brummt weiter. Damit ist nicht mit einer Verlangsamung bei den Zinserhöhungen auszugehen. Wenn der Bericht eine Signalwirkung hatte, dann für eine schnellere Zinswende. Entsprechend wurden Aktien am Freitag verkauft. Als wäre das nicht schon schlimm genug (Notenbank drückt weiter aufs Tempo), zeigt sich hinter den Kulissen ein Arbeitsmarkt, der deutlich an Dynamik verliert. Der offizielle Arbeitsmarktbericht ist für die Geldpolitik eigentlich ein schlechter Ratgeber. Er blickt in die Vergangenheit. Bei Veröffentlichung sind die Daten bereits mehrere Wochen alt. Zudem dreht der Arbeitsmarkt spät. Selbst nach Rezessionsbeginn steigt die Beschäftigung für mehrere Monate weiter an. Will man vorausschauende Geldpolitik machen, müssen andere Daten analysiert werden. Zu diesen Daten gehört etwa die Stimmung von kleinen Unternehmen. Der Optimismus ist derzeit eher als Pessimismus zu beschreiben...

Seit Monaten fällt der Optimismusindex (Grafik 1). Dabei sinkt erst der Optimismus, dann werden Stellenausschreibungen reduziert.

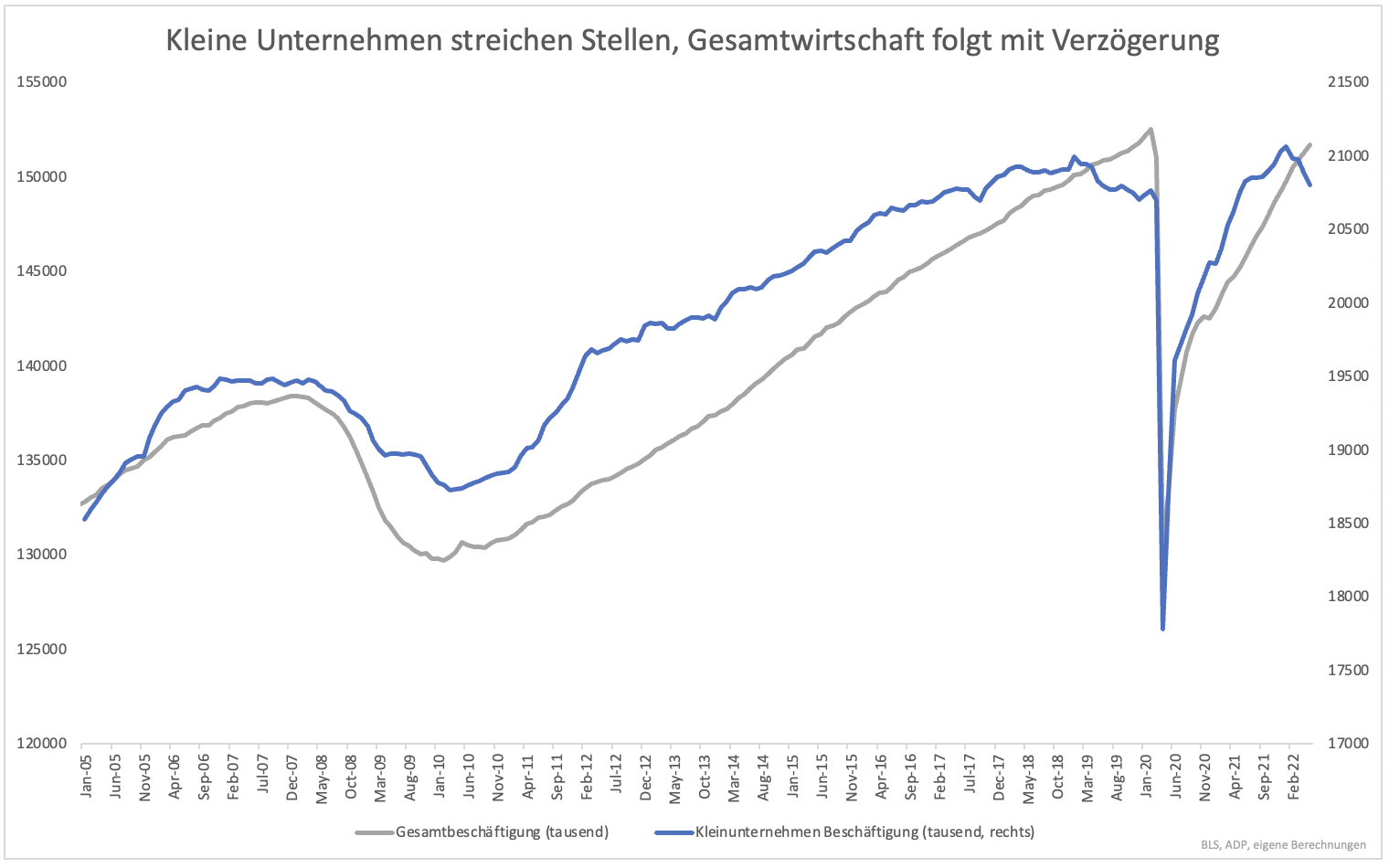

Im Mai haben kleinere Unternehmen bereits das zweite Mal in Folge Stellen abgebaut. Kleinunternehmen reagieren oft frühzeitig und vor dem Arbeitsmarkt insgesamt (Grafik 2). Das war nicht nur vor der Finanzkrise so, sondern sogar vor der Pandemie. Auch ohne Pandemie war die wirtschaftliche Dynamik fraglich.

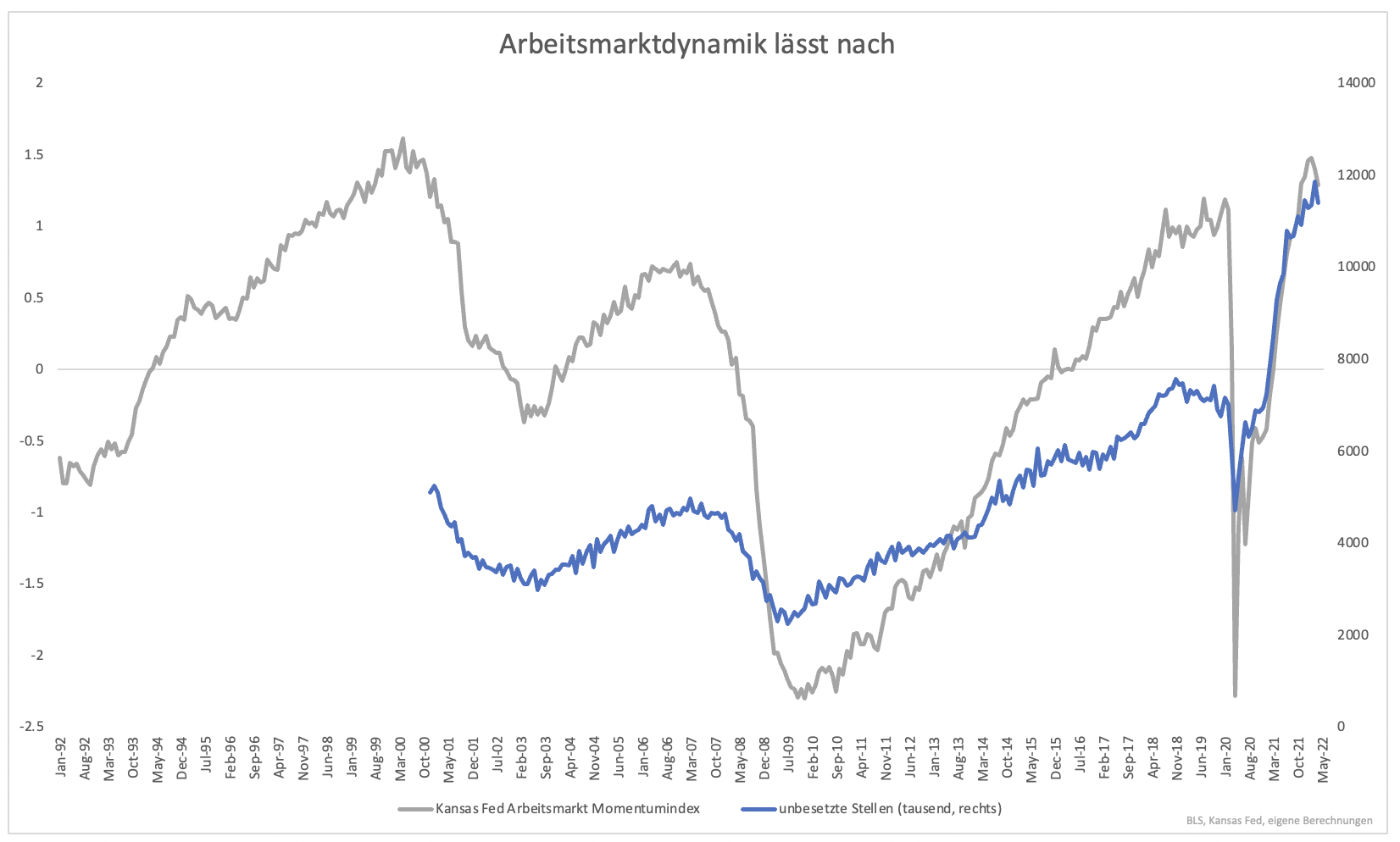

Die Notenbank selbst weiß, dass sich die Dynamik nachlässt. Die Zahl offener Stellen ist immer noch hoch, doch sie ist rückläufig. Angekündigt wurde dies durch einen von der Fed selbst entwickelten Index (Grafik 3). Dieser Momentumindex zeigt nach unten. Auch wenn die Trefferquote nicht bei 100 % liegt, ist es ein Warnsignal.

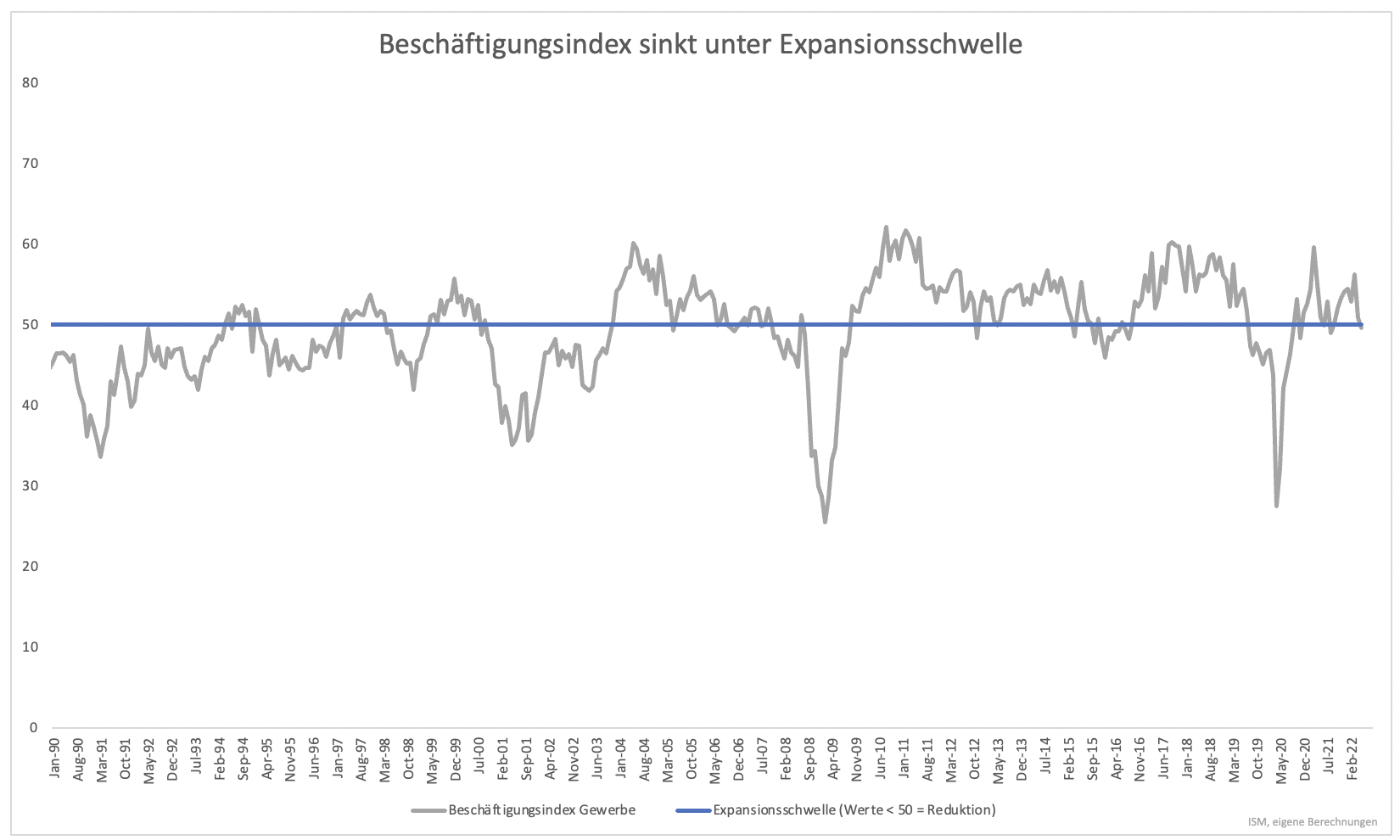

Das verarbeitende Gewerbe, welches auf den ersten Blick boomt (der Einkaufsmanagerindex liegt bequem über der Expansionsschwelle von 50 Punkten), zeigt bei der Beschäftigung ebenfalls wenig Dynamik. Der jüngsten Erhebung nach liegt der Beschäftigungsindex unterhalb von 50 Punkten und zeigt damit eine Kontraktion an (Grafik 4).

Bei all diesen Daten ist besonders kritisch, dass Kleinunternehmen Stellen streichen. Dies hat sich in der Vergangenheit als zuverlässiger Vorlaufindikator erwiesen. Für Anleger ergibt sich damit das schlechteste aller Szenarien. Die Notenbank sieht einen starken Arbeitsmarkt und drückt bei Zinserhöhungen weiterhin aufs Tempo. In Wahrheit ist der Abschwung schon zu erkennen. Ein Einlenken der Notenbank dürfte erst erfolgen, wenn sie den Abschwung nicht mehr ignorieren kann bzw. herbeigeführt hat.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.