Unternehmen auf Griechenlands Spuren

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Inzwischen kann man sich des Eindrucks nicht mehr erwehren, dass der Bogen am Rentenmarkt überspannt wird! Bereits vor mehreren Wochen haben wir uns noch verwundert die Augen gerieben hinsichtlich der Idee einer nachträglichen Änderung der Anleihebedingungen. Angesichts des immensen Refinanzierungsbedarfs der Staaten, Länder, Kommunen und Unternehmen sollten alle Bedürftigen darauf achten, dass die Investoren nicht das Vertrauen in die Sache verlieren. Nachdem Griechenland den ersten Teil umgetauscht hat, kam es für den zweiten Teil nun zu einer Fristverlängerung bis zum 4. April. Diese wurde seitens Athens sicherlich nicht gewährt, weil die Zustimmung zu groß war. Nein, die Rettung Griechenlands steht immer noch auf des Messers Schneide. Wie kleine Kinder wurden die Gläubiger nochmals aufgefordert, in sich zu gehen und ihr Verhalten zu überprüfen. Nur Realitätsfremde können glauben, dass die Unbeugsamen nachgeben. Never ever! Durch Griechenland wurde allerdings ein Verhalten initiiert, das die Investoren umdenken lässt.

Praktiker hat von den Gläubigern eine Absage erhalten und muss sich nun auf anderen Wegen neues Kapital suchen. Die Altgläubiger jedenfalls waren nicht dazu bereit, eine rückwirkende Kuponreduzierung mitzutragen. Ermöglicht wird das daraus entstehende Chaos aber durch ein bisher in der Öffentlichkeit fast nicht wahrgenommenes Gesetz, das Schuldverschreibungs-Gesetz (SchVG). Darin ist geregelt, dass für die nach deutschem Recht begebenen Schuldverschreibungen durch Mehrheitsbeschlüsse der Gläubiger die Anleihebedingungen für alle Gläubiger derselben Anleihe nachträglich noch geändert werden dürfen. Dieses Gesetz gilt zwar nicht für gedeckte Schuldverschreibungen im Sinne des Pfandbriefgesetzes oder für Anleihen des Bundes, der Länder und Gemeinden. Aber es gibt Anwendungsmöglichkeiten! Erst vor wenigen Tagen wurden die Gläubiger der Anleihe A0KAH3 der CCG Cool Chain Group Holding AG, Bremen, zu einer Gläubigerversammlung eingeladen. Mit einer Einladungsfrist von 14 Tagen soll dann am 5. April 2012 über eine Veränderung der Fälligkeit der Hauptforderung entschieden werden. Früher galt an den Börsen das gesprochene Wort und auf Anleihen übertragen entsprechend die niedergeschriebenen Bedingungen. Das kann ja noch heiter werden!

Neuer Dreikampf für Politiker

Für viele Experten war es nur eine Frage der Zeit, wann Bundeskanzlerin Angela Merkel und Finanzminister Wolfgang Schäuble umfallen. Und nun ist es soweit. Die Euro-Finanzminister werden am Freitag in Kopenhagen beschließen, dass die Euro-Rettungsschirme aufgestockt werden. Dies galt lange Zeit als nicht mit uns umsetzbar. Aber nachdem der Druck von außen stetig erhöht wurde, hat Frau Merkel nun erstmals ihre Bereitschaft signalisiert, den dauerhaften Rettungsschirm ESM (Europäische Stabilitätsmechanismus) und seinen zeitlich begrenzten Vorgänger EFSF (European Financial Stability Facility) vorübergehend nebeneinander aufzuspannen. Damit wird das Kreditvolumen in einer Übergangszeit auf 700 Mrd. € anwachsen. Das hat zur Folge, dass sich das Risiko für den deutschen Steuerzahler bis Sommer 2013 von 211 Mrd. € auf bis zu 280 Mrd. € erhöht. Und das Risiko bleibt uns für 30 Jahre erhalten. Mal wieder ist ein Nein verworfen und eine rote Linie überschritten worden. Das scheint ein neuer Dreikampf für Politiker geworden zu sein: Diskutieren, dementieren und dennoch realisieren. Aber wenn man sich die Erklärungsversuche unserer Politiker zu Gemüte führt, dann weiß man nicht, ob man weinen, oder lachen soll. Aus CDU-Kreisen heißt es z.B.: „Durch die höhere Brandmauer (..) sei das Risiko wesentlich geringer geworden, dass es zu einer Haftung kommen wird." Man verlässt sich hierbei auf die Wirksamkeit einer Schaufensterauslage, aber eine Brandmauer kann nur wirklich helfen, wenn man den Feuerteufeln auch das Streichholz wegnimmt, sprich den Finanzmärkten neue Spielregeln verordnet.

Irland und der Fiskalpakt

Ein kleines unbeugsames Land, eher ein Inselstaat, verfolgt noch demokratische Prinzipien. Irland lässt als einziger europäischer Mitgliedsstaat -wie bereits bei den EU-Verträgen von Nizza und Lissabon- die Vereinbarungen durch das Volk legitimieren. Die Iren stimmen am 31. Mai über den EU-Fiskalpakt für eine strengere Haushaltsdisziplin ab. Nachdem sich bereits Großbritannien und Tschechien auf jeden Fall nicht an dem EU-Fiskalpakt beteiligen wollen, besteht das Risiko, dass ein weiteres Land ausscheren wird. Der Fiskalpakt wird aber auch ohne Irland in Kraft treten! Doch eine Ablehnung wird den Zugang zu dem neuen Rettungsfonds der EU, dem European Stability Mechanism (ESM) und damit zu neuen und notwendigen Krediten verhindern. Doch wie wird man sich in der EU nach einem „Nein“ verhalten? Ein Ausschluss aus der EU ist nicht vorgesehen und vorstellbar! Aber auch dann wird gelten: Wer zahlt schafft an!

Der Mai ist der Monat der Entscheidungen

Ende gut alles gut? Nachdem die Troika aus EU-Kommission, Europäischer Zentralbank (EZB) und Internationalem Währungsfonds (IWF) das zweite Rettungspaket an Griechenland genehmigt hat, schienen die Kapitalmärkte zur Tagesordnung überzugehen. Doch am Horizont sind bereits wieder dunkle Wolken zu sehen. Zwar werden die Neuwahlen in Griechenland immer weiter hinausgezögert, doch im Moment steht der 8. Mai im Raum. Bei der Wahl Anfang Mai gilt es keineswegs als sicher, dass die aktuelle Koalition unter Ministerpräsident Lucas Papademos die Wahl gewinnen wird. Nach den neuesten Umfragen drohen den beiden Traditionsparteien, den Konservativen und den Sozialisten, wegen der Sparbeschlüsse deutliche Stimmenverluste. Es ist davon auszugehen, dass die Gegner der Reformen, also linke und rechte Splittergruppen, ein Votum von weiten Teilen der Bevölkerung erhalten. Werden sie dann die Sparbeschlüsse rückgängig machen? Wenn ja, wie wird die EU darauf reagieren? Dies ist aber nur ein wichtiges Ereignis.

An der Börse ist auch die Präsidentschaftswahl der Franzosen am 22. April ein Thema. Der Ausgang ist mehr als ungewiss und wirft deshalb einen Schatten bis in den Wonnemonat Mai hinein. Obwohl der bisherige Staatspräsident Nicolas Sarkozy bei den Terroranschlägen eine gute Figur machte, werden seinem Konkurrenten François Hollande gute Chancen eingeräumt, einen zweiten Wahlgang zu erzwingen. Daher ist es möglich, dass die Franzosen am 6. Mai zu einer zweiten Abstimmung aufgerufen werden. Der französische Sozialistenchef François Hollande hat für den Fall eines Sieges bei der Präsidentenwahl Korrekturen am kürzlich beschlossenen europäischen Fiskalpakt angekündigt. Er macht sich für gemeinsame europäische Anleihen und eine erweiterte Zuständigkeit der Europäischen Zentralbank stark. Das Fiskalpaket, das eine Schuldenbremse enthält, bezeichnete Hollande als Illusion und risikobehaftet. Wie werden sich dann die Finanzminister und Regierungschefs der anderen europäischen Staaten verhalten? Wie wird Deutschland auf den Wunsch nach europäischen Anleihen reagieren? Somit wird auch in diesem Jahr der alte Spruch der Börsianer wiederbelebt: „Alles neu macht der Mai.“

Euro-Bund-Future

Die letzten Handelstage waren von einer Unsicherheit in punkto Euroland=Schuldenland geprägt. Hat mit Beginn der europäischen Sommerzeit noch die Sonne geschienen, so ist inzwischen die Euphorie nach dem Motto: „Alles wird gut“ wieder verblasst und die Sorge um Euroland setzt sich wieder in den Köpfen der Marktteilnehmer fest. Hat vor einer Woche jeder Chartanalyst eher die unteren Unterstützungslinien auf ihre Beständigkeit überprüft, so kommt nun dem Bereich zwischen 136,55% und 137,75% besondere Bedeutung zu. Sollte die aus mehreren Tiefständen im Februar und März entstandene Trendlinie bei 137,75% nachhaltig überwunden sein, so blicken Chartanalysten auf 138,50% und auch ein erneuter Test des Allzeithochs bei 139,06% ist möglich. Aber sollte die noch intakte Unterstützungslinie bei 136,55% nachhaltig durchbrochen werden, so ist ein Abrutschen auf 135,60% möglich. Dennoch kann man zusammenfassen, dass sich die technische Situation des Rentenbarometers sichtlich aufhellen konnte. Denn bei den weiterhin ungelösten Problemen kann jederzeit die "Save heaven-Karte" gespielt werden.

Aktuelle Marktentwicklung

Deutschland

Der richtungsweisende Euro-Bund-Future schloss am gestrigen Abend mit einem gehandelten Volumen von 0,694 Mio. Kontrakten bei 137,86% (Vw.: 136,33%).

Die Tradingrange lag in der Berichtswoche zwischen 138,06% und 136,32% (Vw.: 136,86% und 135,27%).

Der Euro-Buxl-Future (Range: 125,86% und 123,40%) schloss bei 125,56% (Vw.: 123,48%),

der Euro-Bobl-Future (Range: 123,94% und 123,04%) bei 123,86% (Vw.: 123,06%)

und der Euro-Schatz-Future (Range: 110,335% und 110,125%) bei 110,315% (Vw.: 110,135%).

Die Rendite der zehnjährigen Bundesanleihe (Bundesbankfixing) lag bei 1,877% (Vw.: 2,058%).

USA

Zweijährige US-Treasuries rentieren bei 0,34% (Vw.: 0,38%),

fünfjährige Anleihen bei 1,06% (Vw.: 1,14%),

die richtungsweisenden zehnjährigen Anleihen bei 2,21% (Vw.: 2,29%)

und Longbonds mit 30 Jahren Laufzeit bei 3,31% (Vw.: 3,38%).

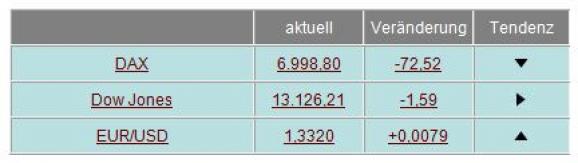

Am Aktien- und Devisenmarkt waren ggü. der letzten Ausgabe/Vorwoche folgende Änderungen zu registrieren:

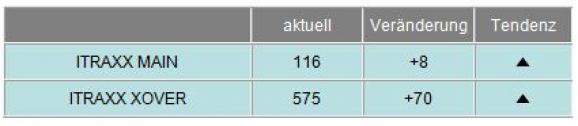

Die I-Traxx-Indizes, die die Bonität von Unternehmensanleihen widerspiegeln, sind im Wochenverlauf weiter spürbar gestiegen. So legte der I-Traxx Main für Unternehmensanleihen guter Bonität um 8 auf 116 Punkte zu, woran abzulesen ist, dass Investoren ihre Risiken im Vorwochenvergleich als erhöht einstufen. Der I-Traxx-Cross-over, der für spekulative Hochzinsanleihen steht, ist ebenfalls geklettert - und zwar deutlich um +70 auf 575 Punkte. Die I-Traxx-Indizes bilden derivative Kreditausfallversicherungen (Credit Default Swaps, CDS) ab, mit denen sich Investoren den Ausfall von Unternehmensanleihen absichern.

I-Traxx Entwicklung seit der letzten Ausgabe/Vorwoche:

Der Emissionszug rollt weiter

Der Emissionszug rollt mit unveränderter Geschwindigkeit weiter. Und das, obwohl die konjunkturellen Signale nicht unterschiedlicher sein könnten. Die Beweggründe der Investoren sind aber sehr unterschiedlich. Die einen haben Liquidität, die nach Anlage verlangt und andere trauen Unternehmen mehr als Staaten, und nutzen die höheren Renditen zur Neuanlage.

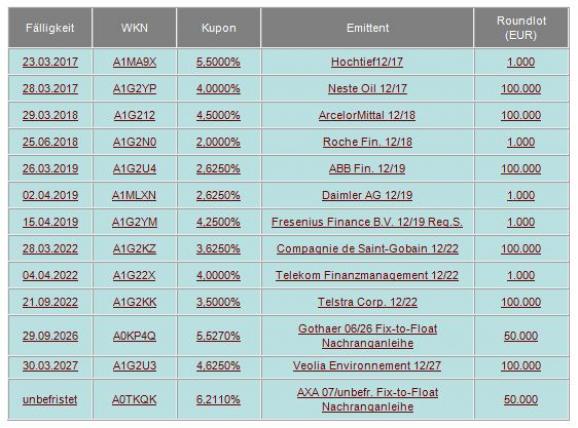

So konnte das Bad Homburger Gesundheitsunternehmen Fresenius eine 500 Mio. € große Anleihe mit Laufzeit 2019 und einem Kupon von 4,25% am Kapitalmarkt platzieren. Dass die Anleihe teilweise unter dem Emissionskurs gehandelt wurde, ist damit zu begründen, dass sie im Vergleich mit den bestehenden Anleihen zu teuer gepreist wurde. Das Unternehmen wird mit BB+ benotet.

Dagegen musste das finnische Mineralölunternehmen Neste Oil seinen Investoren 4% bieten, um 250 Mio. € an frischem Kapital bis 2017 einzusammeln.

Der Stahlkonzern ArcelorMittal sicherte sich ebenso die derzeit günstigen Refinanzierungsbedingungen und konnte zu 4,25% 500 Mio. € über den Kapitalmarkt mit einer Laufzeit bis 2018 aufnehmen. Mit Baa3/BBB- ist das Unternehmen nur noch eine Stufe vom Ramschbereich entfernt.

Das größte Telekommunikationsunternehmen Österreichs, Telekom Austria, refinanzierte sich über 10 Jahre in einem Volumen von 750 Mio. €. Das Unternehmen (Baa1, BBB) musste dafür 4% als Zins bieten.

Sehr gut platziert werden konnte auch eine neue Anleihe des Rohstoffhändlers Glencore AG. Die 4-fach überzeichnete Anleihe wird mit 4,125% verzinst und in 2018 zurückbezahlt. Zu den gleichen Bedingungen (Kupon und Laufzeit) war auch der spanische Stromkonzern Iberdrola SA im Volumen von 1 Mrd. € am Kapitalmarkt aktiv.

Neue Unternehmensanleihen

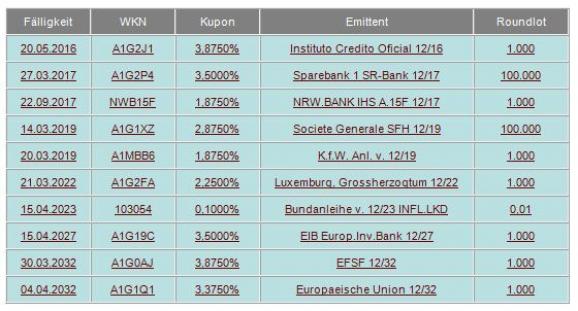

Staatsanleihen und sonstige Neuemissionen

In dieser Woche hat die Europäische Zentralbank (EZB) im Rahmen eines siebentägigen Refinanzierungsgeschäfts dem Geldmarkt lediglich 213,5 Mrd. € (Vw.: 218,0 Mrd. €) entzogen. Dieser Betrag entspricht der Summe der -im Rahmen des Ankaufprogramms- abgewickelten Transaktionen. Es wurden keine neuen Käufe getätigt und die Reduzierung des zu absorbierenden Betrags resultiert aus der Endfälligkeit angekaufter Papiere. Insgesamt erhielt die EZB Gebote von 82 Instituten (Vw.: 92) über 322,943 Mrd. € (Vw.: 429,700 Mrd. €). Der gewogene Durchschnittssatz betrug 0,26% (Vw.: 0,26%).

In den USA wurden in dieser Handelswoche Wertpapiere mit unterschiedlichen Laufzeiten zum Kauf angeboten. Dabei handelte es sich um 35 Mrd. US-Dollar als 4-Wochen-, 31 Mrd. US-Dollar als 3-Monat-, 33 Mrd. US-Dollar als 6-Monat-T-Bills, 35 Mrd. US-Dollar als 2-Jahre- und 29 Mrd. US-Dollar als 7-Jahre-T-Bond.

In Euroland wurden in dieser Handelswoche wieder verschiedene Altemissionen Italiens (A1GZ7J / 2017 und A1G1UZ / 2022) aufgestockt. Zusätzlich begab Spanien im Volumen von ca. 2,5 Mrd. € Geldmarktpapiere mit Laufzeiten von drei und sechs Monaten. Für 3 Monate mussten 0,381% nach 0,396% und für 6 Monate 0,836% nach 0,764% bezahlt werden. Auch beim Kaufinteresse waren deutliche Veränderungen zu registrieren. Waren die 3-Monats-Papiere noch zuletzt 4-fach und nun lediglich 3,5-fach überzeichnet, so war der Rückgang bei den 6-Monats-Papieren von zuletzt noch 10,2-fach auf nun 5,6-fach deutlicher ausgefallen.

Besonderes Augenmerk der Investoren lag in dieser Handelswoche zusätzlich auf der Emissionsplanung des Bundes. Für das 2. Quartal stehen Tilgungen i.H.v. 55,4 Mrd. € und Zinszahlungen auf Anleihen des Bundes und seiner Sondervermögen i.H.v. 4,4 Mrd. € an. Unter Berücksichtigung der Geldmarktinstrumente sind für das 2. Quartal insgesamt Mittelaufnahmen im Volumen von 68 Mrd. € geplant, d.h. der Bund braucht Geld. Dies ist gegenüber den ursprünglichen Planungen eine Erhöhung um 2 Mrd. €. Diese resultiert aus dem Vorhaben, die beiden fünfjährigen Bundesobligationen um jeweils eine Mrd. € zusätzlich aufzustocken.

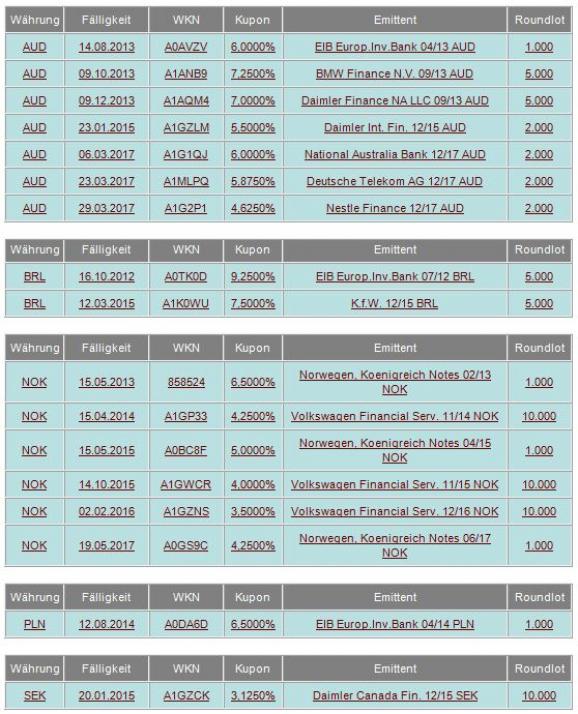

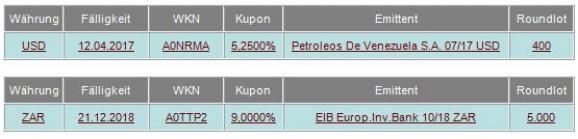

Währungsanleihen

Mit der Aussicht auf eine Kombination aus EFSF und ESM kann sich der Euro gegenüber den sogenannten Alternativwährungen stabilisieren und erreicht z.B. gegenüber dem australischen Dollar ein neues Jahreshoch bei 1,2839. Gegenüber dem US-Dollar halten sich die Zugewinne des Euros aber noch in Grenzen. Der US-Dollar verliert dennoch gegenüber den sechs wichtigsten Weltwährungen deutlich an Wert und fällt auf ein Vier-Wochen-Tief zurück. Begründet wurde diese Schwäche insbesondere mit der Möglichkeit eines QE3!

Anleger sind weiterhin auf der Suche nach Euro-Alternativen. Da sich die dafür interessanten Zinsniveaus bei diesen Fremdwährungsanleihen nicht exorbitant von den europäischen unterscheiden, rückt die Devisenspekulation in den Vordergrund. Vor diesem Hintergrund beobachten wir verstärkt Nachfrage in Fremdwährungsanleihen auf australische Dollar, brasilianische Real und norwegischen Kronen.

Wichtige Wirtschaftsdaten

Daten aus den USA:

Erstanträge Arbeitslosenhilfe 348t nach 353t

Registrierte Arbeitslose 3.352t nach 3.361t

Hauspreisindex Jan. 0,0% nach +0,1% (MoM)

Frühindikatoren Feb. +0,7% nach +0,2%

Neubauverkäufe Feb. 313t nach 318t, -1,6% nach -5,4% (MoM)

Schwebende Hausverkäufe Feb. -0,5% nach +2,0% (MoM), +13,9% nach +10,3% (YoY)

S&P/CaseShiller Hauspreisindex Jan. 135,46 nach 136,61

Verbrauchervertrauen März 70,2 nach 71,6

MBA Hypothekenanträge -2,7% nach -7,4%

Auftragseingang langl. Güter Feb. +2,2% nach -3,6%

Langlebige Güter ohne Transport Feb. +1,6% nach -3,0%

Daten aus Euroland:

PMI Composite März 48,7 nach 49,3

PMI Verarbeitendes Gewerbe März 47,7 nach 49,0

PMI Dienste März 48,7 nach 48,8

Industrie neue Aufträge Jan. -2,3% nach +3,6% sb (MoM), -3,3% nach -0,4% nsb (YoY)

Verbrauchervertrauen März -19,0 nach -20,3

M3 3.MonatsD.schnitt Feb.+2,3% nach +2,0% sb

M3 Feb. +2,8% nach +2,5% sb (YoY)

Daten aus Deutschland

PMI Verarbeitendes Gewerbe März 48,1 nach 50,2

PMI Dienste März 51,8 nach 52,8

Ifo-Geschäftsklima März 109,8 nach 109,7

Ifo-Aktuelle Geschäftslage März unv. 117,4

Ifo-Geschäftserwartungen März 102,7 nach 102,4

Importpreisindex Feb. +1,0% nach +1,3% (MoM), +3,5% nach +3,7% (YoY)

VPI-Hessen März +0,2% nach +0,8% (MoM), +2,0% nach +2,2% (YoY)

VPI-Bayern März +0,1% nach +0,9% (MoM), +2,3% nach +2,6% (YoY)

VPI-BaWü März +0,3% nach +0,9% (MoM), +2,4% nach +2,5% (YoY)

VPI-NRW März +0,4% nach +0,6% (MoM), +1,8% nach +1,9% (YoY)

VPI März +0,3% nach +0,7% (MoM), +2,1% nach +2,3% (YoY)

VPI-EU-harmonisiert März +0,4% nach +0,9% (MoM), +2,3% nach +2,5% (YoY)

Klaus Stopp, stv. Leiter Rentenhandel der Baader Bank

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.