Tradingtaktiken für eine bessere Performance

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Wer kennt sie nicht, die Tricks und Kniffe der Märkte, mit denen wir als Trader geärgert werden. Schnelle Bewegungen aus dem Nichts ohne Korrekturen und damit ohne Einstiegschance für Pullbacktrader treten hier genauso häufig auf wie Seitwärtsbewegungen und gut ausgebildete Trends. In dieser Vielfalt von Bewegungsdynamiken gibt es jedoch eine probate Antwort des Traders und die heißt Ausbruchstrading.

Keine wirklich dynamische und damit gewinnträchtige Bewegung kommt an einem früher oder später stattfindenden Ausbruch über ein lokales Hoch oder Tief vorbei und genau dies macht Ausbruchstrading gerade für Trendtrader so interessant - wenn auch nicht problemfrei. Zum einen fällt es vielen Tradern schwer, erst dann eine Position zu eröffnen, wenn sich der Markt bereits ein ganzes Stück in die von Ihnen erwartete Richtung bewegt hat und zum zweiten bieten sich bei Ausbrüchen in der Regel nur sehr große Stopps an, womit das Chance-Risiko-Verhältnis per se verringert wird.

Kann der Trader im ersten Fall nur an sich selbst arbeiten, so lässt sich das Problem des großen Stopps mit taktischen Mitteln performanceverbessernd bearbeiten. Hierfür nutzt der Trader die Tatsache, dass gute Trades relativ direkt in den Gewinn laufen. Durch die Kombination zweier Zeitrahmen lässt sich hier eine optimierte Einstiegstaktik nutzen, um so die Performance zu erhöhen. Ich möchte Ihnen das Prinzip am gestrigen Dax Tagesverlauf erklären:

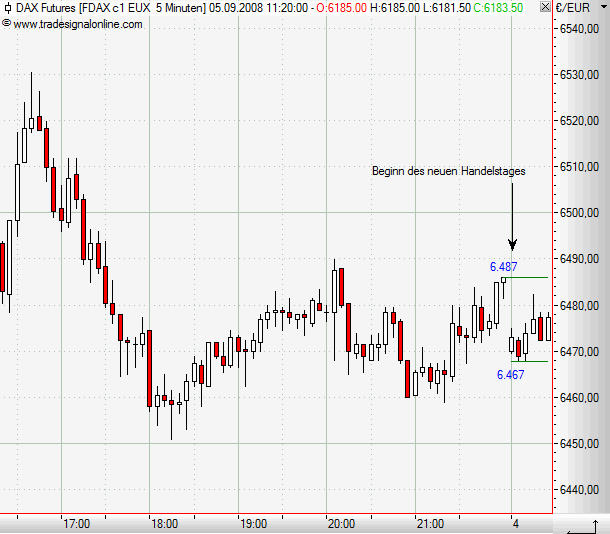

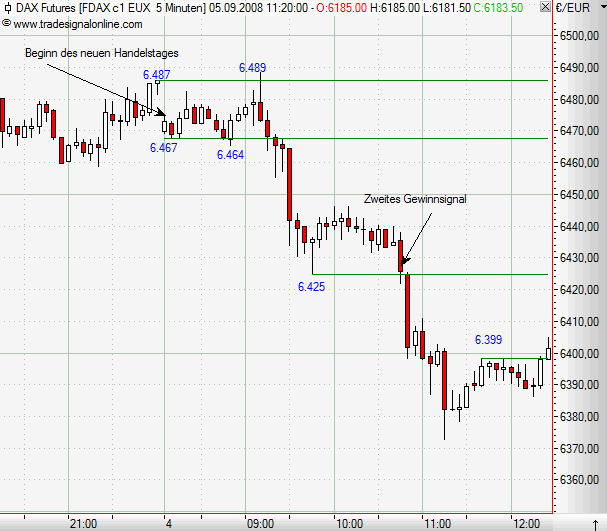

Angenommen Sie handeln den Dax im 5 Minutenchart und möchten hier Ausbrüche unter lokale Hochs und Tiefs Traden. Beginnen wir in diesem mit der Eröffnung um 08.00 Uhr. Hier zeigten sich nach einigen Kerzen im 5 Minutenchart erste Hochs und Tiefs, dargestellt mit den grünen horizontalen Linien im Chart.

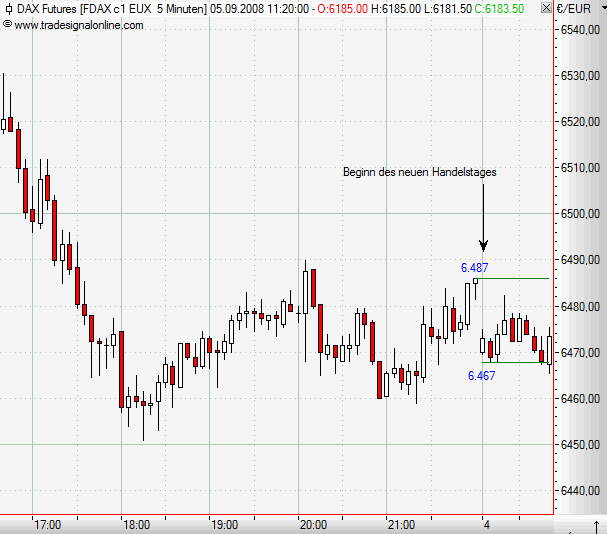

Ihre Tradingidee besteht nun darin den Ausbruch über dieses Hoch bei 6.487 Punkte zu kaufen, bzw. den Ausbruch auf ein neues Tief bei 6.467 Punkte zu verkaufen. Ihr Stopploss platzieren Sie jeweils am gegenüberliegenden Hoch oder Tief, womit Ihr Stopploss in diesem Fall 20 Punkte beträgt. Einige Kerzen später wird Ihre Verkaufsorder ausgelöst und Sie sind Short.

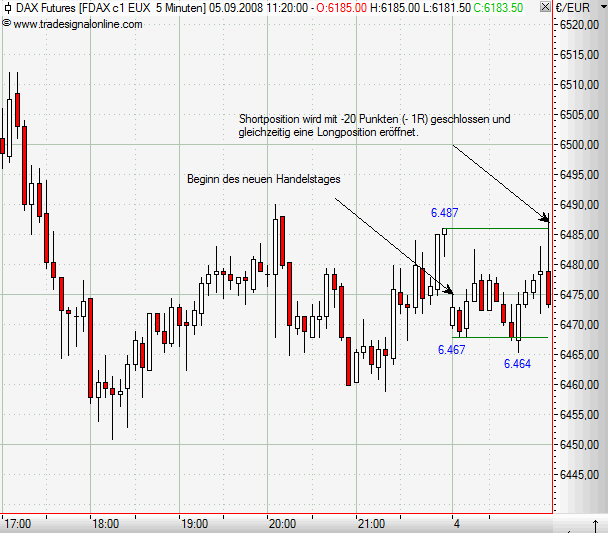

Wie der weitere Chartverlauf zeigt (siehe nächste Chart), wird Ihrer Shortposition ausgestoppt. Dieses Stopp stellte gleichzeitig die Handelsmarke für einen Longausburchstrade dar, so dass Sie ihre Position von Short auf Long drehen. Sie sind folglich Long und haben gleichzeitig einen Tagesverlust in Höhe des einfachen Risikos, nämlich in Höhe von 20 Punkten als Bilanz für den bisherigen Handelstag stehen. Für die bestehende Longposition müssen Sie Ihr Stopploss nun auf das letzte Tief und damit bei 6.464 Punkte platzieren. Ihr Risiko im laufenden Longtrade liegt nun bei 23 Punkten.

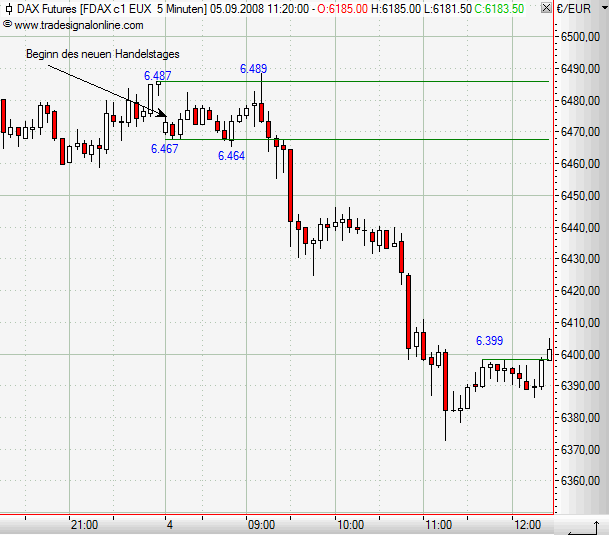

Aber auch hier meint es der Tradinggott nicht gut mit Ihnen, denn bereits eine Kerze später sind Sie wieder ausgestoppt worden. Ihr Tagesminus beläuft sich nun bereits auf das zweifache Ihres anfänglichen Risikos oder in Punkten ausgedrückt, -43 Punkte. Gleichzeitig haben Sie erneut die Position bei 6.464 Punkten auf Short gedreht, denn schließlich handelt es sich auch hier wieder um einen Ausbruch auf ein neues Tief. Da Sie Ihr Stopp wieder auf dem letzten Hoch platzieren, liegt dieses nun bei 6.489 Punkten, womit sich ihr Stopp bereits auf 25 Punkte vergrößert hat.

Diesmal hat der Trade aber gesessen und Sie können vom folgenden Abwärtstrend profitieren. Ziehen Sie das Stopploss klassisch mit den tieferen Hochs weiter, so werden Sie bei 6.399 Punkten aus der Position ausgestoppt. Für diesen dritten Trade bleibt ein Gewinn von 65 Punkten oder 2,6 R (65 Punkte Gewinn dividiert durch das anfängliche Risiko von 25 Punkten ergibt 2,6) übrig. Zusammen mit den vorangegangenen Trades bleibt ein Gesamtgewinn von 22 Punkten oder 0,6 R ( 2 Verlierer mit Minus 1 R und ein Gewinner von 2,6 R).

Die Kernfrage ist nun, wie Sie dieses Ausbruchstrading verbessern können?

Bleiben wir bei dem was sich im Chart sehr deutlich zeigt: der Gewinnertrade lief quasi direkt in den Gewinn und kehrte nicht mehr in die Range zurück. Mit diesem Gedanken fällt auch gleich auf, dass auch ein zweiter Gewinntrade, nämlich der Ausbruch unter 6.425 Punkte genau dieses Merkmal aufweist.

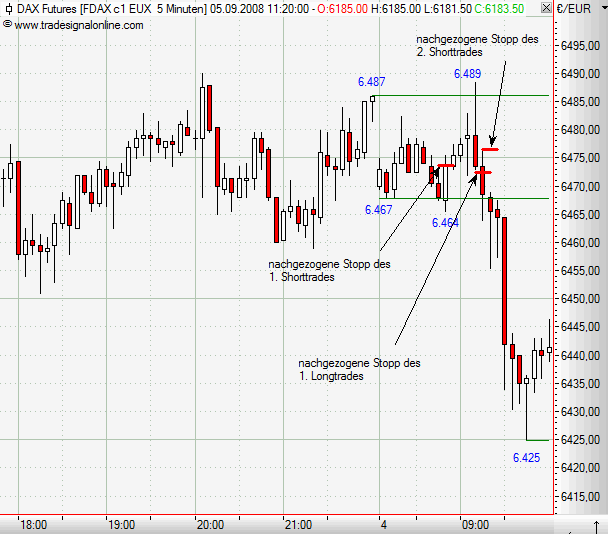

Wir haben also einen Anhaltspunkt gefunden, um beim gleichen Einstieg, das Risiko zu reduzieren und damit eine Verbesserung der Performance zu erreichen. Die Frage ist nun jedoch, wie sich dies in konkreten Handelsregeln erfassen lässt. Ein erster Gedanke wäre, das Stopploss mit dem Ausbruch direkt auf das Hoch (bei Longs auf das Tief) des Ausbruchsbars nachzuziehen.

Die roten Linien markieren nun die neuen, nachgezogenen Stopps, mit denen sich unserer Tradingergebnis nun wie folgt verändert:

1. Erste Shorttrade:

- anfängliches Stopploss = 20 Punkte

- Ausstieg mit engem Stopploss = -8 Punkte = -0,4 R

2. Erste Longtrade:

- anfängliches Stopploss = 23 Punkte

- Ausstieg mit engem Stopploss = -15 Punkte = -0,65 R

3. Zweite Shorttrade: - anfängliches Stopploss = 25 Punkte

- Ausstieg mit engem Stopploss = +65 Punkte = 2,6 R

In der Gesamtrechnung bleibt nun ein Gewinn von 42 Punkten übrig, der fast doppelt so groß ist, wie unser ursprünglicher Gewinn von 22 Punkten. Auch in Risikoeinheiten konnten wir unser Ergebnis von 0,6 R auf 1,55 R (2,6 - 0,65 - 0,4) verbessern.

Geht vielleicht noch mehr?

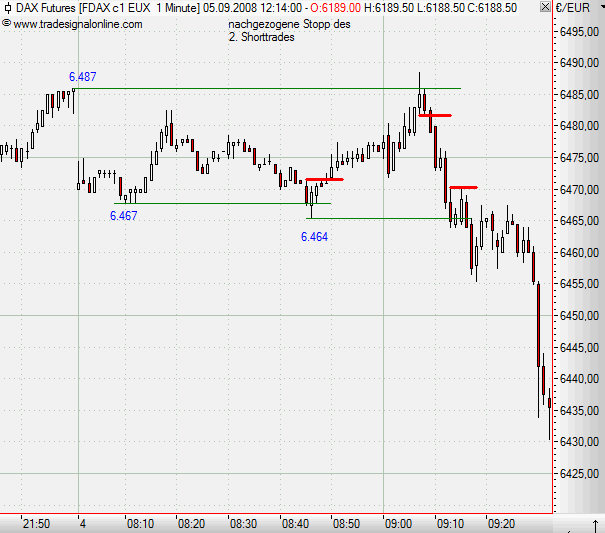

Die Taktik scheint also aufzugehen, warum also nicht noch einen Schritt weiter gehen? Wie sieht es denn mit den gleichen Ausbrüchen auf 5 Minutenbasis in einem kleineren Zeitrahmen aus? Vielleicht lässt sich hier das Risiko noch weiter reduzieren?

Werfen wir also einen Blick auf den 1 Minutenchart und betrachten dort unsere Verkaufssignale etwas genauer.

Die grünen horizontalen Linien markieren weiter unsere Kauf- bzw. Verkaufsmarken, mit dessen Unter- bzw. Überschreiten entsprechende Positionen eröffnet wurden. Die roten Linien markieren nun die neuen, sehr aggressiv nachgezogenen Stopps. Das Prozedere bleibt auch hier gleich: sobald der Ausbruchsbar geschlossen hat, wird das anfängliche Stopploss auf das Hoch der Ausbruchskerze nachgezogen. Mit dieser Stoppvariante sieht das Tradingergebnis für die drei gezeigten Trades wie folgt aus:

1. Erste Shorttrade:

- anfängliches Stopploss = 20 Punkte

- Ausstieg mit engem Stopploss = -5 Punkte = -0,25 R

2. Erste Longtrade:

- anfängliches Stopploss = 23 Punkte

- Ausstieg mit engem Stopploss = -6 Punkte = -0,26 R

3. Zweite Shorttrade: - anfängliches Stopploss = 25 Punkte

- Ausstieg mit engem Stopploss = +65 Punkte = 2,6 R

Das Tradingergebnis hätte sich insgesamt um weitere 12 Punkte auf 54 Punkte verbessert. Auch in Risikoeinheiten konnte eine weitere Verbesserung auf einen Gesamtgewinn von 2,09 R erreicht werden. Im Vergleich zum Originalansatz eine enorme Verbesserung.

Nun gibt es im Leben nichts umsonst und so ist es auch hier. Die Gewinnverbesserung wird quasi damit bezahlt, dass es durchaus Trades geben wird, die im Originalansatz und dem großen Stopploss mit Gewinn hätten geschlossen werden können, während der Trade mit dem engen Stopploss und einem kleinen Minus ausgestoppt wurde. Dies wird in der Regel in langsamen Märkten und in Korrekturphasen der Fall sein, aber auch hier muss der Trader nicht tatenlos zuschauen. Das Nutzen von Wiedereinstiegen ist hier die probate Antwort. Wie?, das werde ich Ihnen in einem weiteren Artikel zeigen.

Viel Erfolg

Rene Berteit - Technischer Analyst und Trader bei GodmodeTrader.de

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.