Tradernotizen: SAP, VW, Suez, MLP, Nikkei - Es gibt viel zu tun, packen wir es an!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

Was macht gutes Trading und Investieren aus ? Stellen Sie diese Frage professionellen Marktteilnehmern und Sie werden weitgehend die gleiche Antwort erhalten, nämlich das Risk- und Moneymanagent. Deshalb möchte ich dieses Thema an dieser Stelle ebenfalls nochmals einbringen. Wie berichtet war ich am Samstag auf dem Trading & Investmentkongress in Wien und wie berichtet, war die Resonanz einfach überwältigend. Insbesondere auf meinen Moneymanagementvortrag.

Ich möchte Ihnen in diesem Beitrag nun die Aktien von SAP, VW, SUEZ, MLP vorstellen. Außerdem gefällt mir der Nikkei 225 momentan ganz gut. "Ganz gut" ist untertrieben, er gefällt mir sehr gut. Der Index baut nämlich interessanterweise gegenüber DAX und DOW Jones relative Stärke auf. Aber lesen Sie selbst. Dieser Beitrag besteht aus 6 Seiten. Auf Seite 6 stelle ich den Nikkei vor und wie man ihn jetzt handeln kann. Ich zeige Ihnen anhand des Nikkeis eine kinderleichte Vorgehensweise für die Berechnung von Positionsgrößen nach der 1% Risikoregel, wenn Sie Hebelzertifikate handeln.

Nachdem die Auswahl getroffen wurde, nach welchem Basiswert es sie oder ihn gelüstet, geht es ans Eingemachte ...

Die Eckpunkte eines Tradingplans sehen wie folgt aus.

A) Der Einstieg - Auf welchem Kursniveau kann ich kaufen (bzw. leerverkaufen) ?

B) Risikomanagement - Wo kann ich mich mit Stoploss absichern ?

C) Moneymanagement - Mit wieviel Kapital kann ich einsteigen ?

D) Der Ausstieg - Wo liegen Mindest-Kursziele ? - Auf welchem Kursniveau nehme ich Gewinne mit ?

Die charttechnische Analyse bietet ausgezeichnete Hilfestellung, um wertvolle Informationen eben zu diesen 4 aufgezählten Punkten zu erhalten. Möglicherweise wird die Chartanalyse genau deswegen immer populärer. Möglicherweise orientieren sich deshalb immer mehr Marktteilnehmer an Chartstrukturen. Möglicherweise funktioniert die Methode deshalb immer besser.

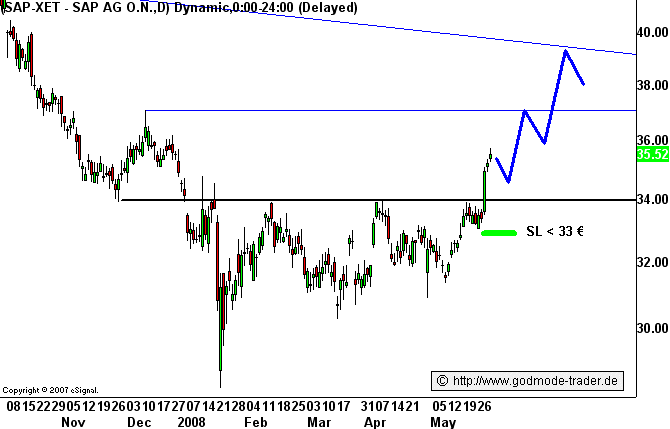

Fangen wir mit der SAP Aktie an ...

SAP aktuell 35,52 Euro.

Steigendes Dreieck seit Beginn dieses Jahres mit BUY Trigger bei 34 Euro. Im Verlauf der vergangenen Woche erfolgte der regelkonforme Ausbruch über die 34 Euromarke und damit das Kaufsignal für die Aktie mit Kurszielen von 37 und 39 Euro.

Ein Stoploss bietet sich sinnvollerweise unter 33 Euro an. Sollte nämlich der Aktienkurs darunter abfallen, wäre das ein Zeichen dafür, dass der Ausbruch ein Fehlausbruch war. Solange SAP über 33 Euro steht, ist der Ausbruch intakt.

(A) Der Einstieg - Auch wenn ich dies ungern mache, wir kaufen in diesem Beispiel direkt in den ersten laufenden Ausbruch hinein. Sinnvollerweise sollte man versuchen in kleinere Rücksetzer zu kaufen, um ein besseres Chance/Risiko Profil zu erhalten. Aber in diesem Beispiel nehmen wir die 35,52 Euro als Kaufkurs.

(B) Risikomanagement - Das Stoploss platzieren wir bei 32,50 Euro.

(C) Moneymanagement - Wir riskieren 1% unseres gesamten Tradingkapitals. Nehmen wir fiktiv ein Konto von 10.000 Euro an, dann riskieren wir also lediglich 100 Euro. Ja, Sie lesen richtig. Wir riskieren nur 100 Euro. Wir sind bereit mit diesem Trade nur 100 Euro zu verlieren.

Wie berechnet sich die Positionsgröße ?

100 Euro : (Einstiegskurs - Stoplosslevel) = Anzahl der zu kaufenden Aktien

100 Euro : (35,52 Euro - 32,50 Euro ) = ca. 33 Aktien

Wir können also 33 SAP Aktien zu 35,52 Euro kaufen.

33 SAP Aktien zu 35,52 Euro, das ergibt eine Positionsgröße von 1.172 Euro.

(D) Kursziele = "profit targets". Bei 37 und 39 Euro liegen die nächsten charttechnischen Kursziele. Bei Erreichen der 39 Euro-Mindest-Kurszielmarke hätten wir einen Profit von 114 Euro auf die Position. Das wären ca. 10 % Profit bezogen auf die Position und ca. 1% Profit bezogen auf das Konto.

Das ist ordentlich, wenn man bedenkt, dass wir durch das Positionssizing lediglich mit 1% Risiko im Markt stehen. (Transaktionsgebühren und geringfügig Slippage sind von der geplanten Positionsgröße abzuziehen).

Blättern Sie unten weiter auf Seite 3 ...

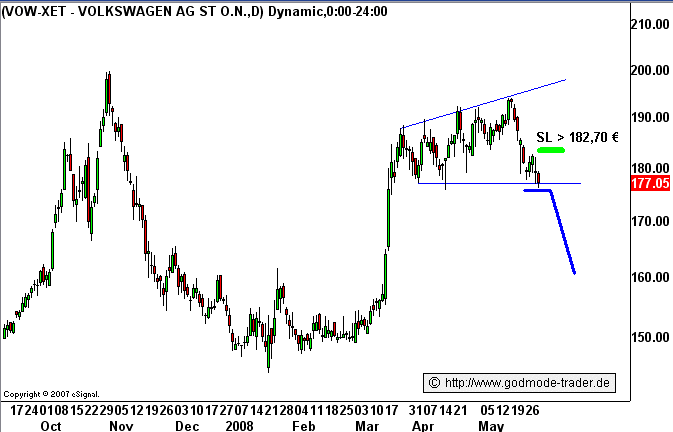

Ebenfalls eine Aktie aus dem DAX, die ich auf meiner Watchlist intensiv beobachte. Ich hatte das Papier auch vor geraumer Zeit im Rahmen von Tradernotizen vorgestellt.

Zu dem Ausbruch nach oben kam es nicht, weshalb ich auch nicht eingestiegen bin. Nach Abstufungen durch Morgan Stanley und Merrill Lynch kam der Kurs innerhalb des inversen Dreiecks zurück und steht jetzt auf dessen Unterkante bei 177 Euro. Unter 177 Euro liegen gestaffelt Stoplossorders anderer Marktteilnehmer im Markt. Mir gefällt die zeitliche Ausdehnung des Korrekturmusters der vergangenen Wochen nicht. Deshalb halte ich einen Bruch der 177er Marke für wahrscheinlich.

Wer die Aktie shorten sollte, für den bietet sich ein Stoploss über 182,70 Euro an. Steigt die Aktie über dieses Niveau an, sollten Shortpositionen unbedingt wieder gecovert werden.

(A) Der Einstieg - Fiktiv beispielhaft zu 177,05 Euro.

(B) Risikomanagement - Stoploss für die Shortposition bei 183,50 Euro.

(C) Moneymanagement - Wir riskieren 1% unseres gesamten Tradingkapitals. Nehmen wir fiktiv ein Konto von 10.000 Euro an, dann riskieren wir also lediglich 100 Euro.

Wie berechnet sich die Positionsgröße (bei Shortpositionen) ?

100 Euro : (Stoplosslevel - Einstiegskurs) = Anzahl der zu shortenden Aktien

100 Euro : (183,50 Euro - 177,05 Euro ) = ca. 15 Aktien

Wir können also 15 VW Aktien zu 177,05 Euro leerverkaufen.

15 VW Aktien zu 177,05 Euro, das ergibt eine Positionsgröße von 2.655 Euro.

Onlinebroker wie Sino, E*Trade oder Consors bieten direktes Shortselling in Deutschland bereits an. Nach wie vor ist es aber bei deutschen Privatanlegern gebräuchlicher einfach über den Umweg von Hebelzertifikaten oder Optionsscheinen zu shorten.

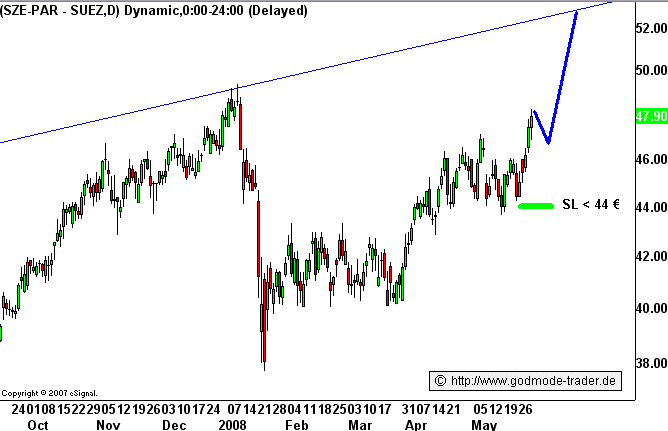

SUEZ aktuell 47,90 Euro (Paris)

Seit dem Sell Off zu Beginn dieses Jahres befindet sich diese Aktie aus dem Eurostoxx50 in einer Aufwärtsbewegung. Innerhalb dieser kam es im April und Mai zu einer Seitwärtskonsolidierung, aus der der Aktienkurs Ende zurückliegender Woche nach oben ausbrechen konnte.

Wie läßt sich ein solcher Ausbruch (Breakout) handeln ?

(A) Der Einstieg - Das Kursziel für den Breakout liegt bei ca. 52 - 53 Euro. Insofern macht es Sinn den Ausbruch direkt zu kaufen. Das Chance/Risikoprofil ist vielversprechend. Kauf zu 47,90 Euro.

(B) Risikomanagement - Das Stoploss platzieren wir bei 43,90 Euro.

(C) Moneymanagement - Wir riskieren 1% unseres gesamten Tradingkapitals. Nehmen wir fiktiv ein Konto von 10.000 Euro an, dann riskieren wir also lediglich 100 Euro.

Wie berechnet sich die Positionsgröße ?

100 Euro : (Einstiegskurs - Stoplosslevel) = Anzahl der zu kaufenden Aktien

100 Euro : (47,90 Euro - 43,90 Euro ) = ca. 25 Aktien

Wir können also 25 SUEZ Aktien zu 47,90 Euro kaufen.

25 SUEZ Aktien zu 47,90 Euro, das ergibt eine Positionsgröße von 1.197 Euro.

(D) Kursziele = "profit targets" bei SUEZ : 52 bis 53 Euro.

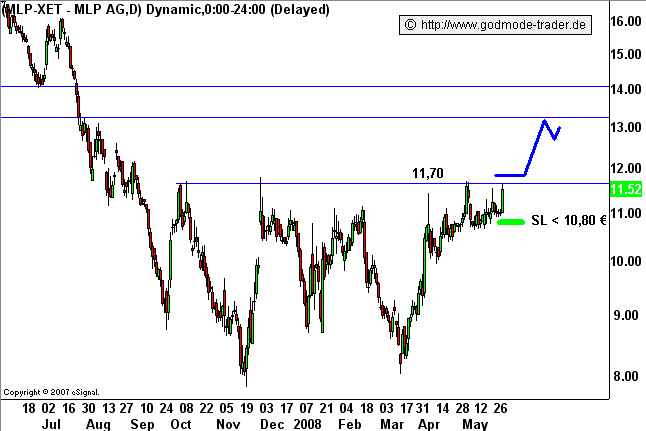

MLP aktuell 11,52 Euro

Die Aktie steht unter einem wichtigen Widerstand bei 11,70 Euro. Die Möglichkeit eines direkten Ausbruchs liegt in der Luft.

Spielen wir das Scenario eines Einstiegs direkt vor einem möglichen beginnenden Ausbruch durch.

(A) Der Einstieg - Kauf zu 11,52 Euro.

(B) Risikomanagement - Das Stoploss platzieren wir bei 10,60 Euro.

(C) Moneymanagement - Wir riskieren 1% des gesamten Tradingkapitals. Nehmen wir fiktiv ein Konto von 10.000 Euro an, dann riskieren wir also lediglich 100 Euro.

Wie berechnet sich die Positionsgröße ?

100 Euro : (Einstiegskurs - Stoplosslevel) = Anzahl der zu kaufenden Aktien

100 Euro : (11,52 Euro - 10,60 Euro ) = ca. 108 Aktien

Wir können also 108 MLP Aktien zu 11,52 Euro kaufen.

108 MLP Aktien zu 11,52 Euro, das ergibt eine Positionsgröße von 1.244 Euro.

(D) Kursziele = "profit targets" bei MLP : 13,20 Euro.

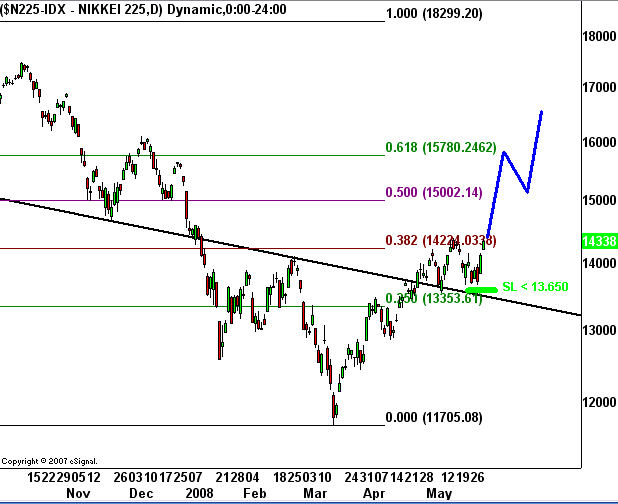

Nikkei 225 aktuell 14.338 Punkte

Schöne Aufwärtsbewegung seit Mitte März 2008 mit Rebreak über wichtige Widerstandslinie (schwarz). Kaufsignal liegt vor mit Kurszielen auf mittelfristige Sicht von 15.780 und 16.500 Punkten.

Wir spielen das Scenario eines Bullzertifikatkaufs durch ...

(A) Der Einstieg - Kauf eines Scheins zu aktuellen Indexstand von 14.338 Punkten

(B) Risikomanagement - Das Stoploss platzieren wir bei 13.600 Punkten.

(C) Moneymanagement - Wir riskieren 1% des gesamten Tradingkapitals. Nehmen wir fiktiv ein Konto von 10.000 Euro an, dann riskieren wir also lediglich 100 Euro.

Wie berechnet sich die Positionsgröße für das Hebelzertifikat ?

100 Euro : (Einstiegskurs - Stoplosslevel) = Anzahl

14.338 - 13.600 = 738 JPY

738 JPY umrechnen auf Euro, also 738 JPY : 165 (EURJPY Kurs) = 4,47 Euro.

Die Diskrepanz zwischen dem Nikkei Einstiegslevel von 14.338 JPY und dem Stoplosslevel von 13.600 JPY beträgt also in Euro 4,47.

100 Euro : 4,47 Euro = 22,37 Stücke

22,37 x 14.338 JPY = 320.760 JPY.

Das zu bewegende Volumen beträgt also 320.760 JPY. Das rechnen wir in Euro um.

320.760 JPY : 165 = 1.944 Euro Volumen

Das zu bewegende Volumen beträgt 1.944 Euro.

Wir haben eine Positionsgröße von 1.944 Euro berechnet, wenn wir den Nikkei 1:1, also direkt kaufen würden. Das machen wir aber nicht. Wir handeln das Scenario über ein Bullzertifikat.

| WKN / ISIN: | AA0X66 / NL0006254096 |

KO Level bei 12.300 Punkten. Der Schein hat einen Hebel von 6. Zuletzt wurde der Schein bei 14,58 Euro im Ask (Brief) getaxt.

Für wieviel können wir dieses Hebelzertifikat kaufen ?

Teilen Sie die 1.944 Euro des direkten Investments durch den Hebel von 6, dann erhalten Sie ca. 324 Euro. Für 324 Euro können Sie also den Schein kaufen.

324 Euro dividiert durch 14,85 Euro ergibt die Anzahl der zu kaufenden Scheine; nämlich 22 Stücke.

(D) Kursziele = "profit targets" für den Nikkei bei 15.780 und 16.500 Punkten.

Sie hebeln den Nikkei mit 6er Hebel, wobei die Position lediglich 324 Euro beträgt, um das 1% Risiko einhalten zu können.

So läuft der Hase ...

Wenn ich Ihr Interesse geweckt haben sollte, schauen Sie ruhig einmal bei meinem Realdepot vorbei.

Hier könnén Sie sich informieren : Realdepot Position macht +8% in 3 Tagen

Herzlichst,

Ihr Harald Weygand

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.