Strategie mit Anlagezertifikaten (36): Rogers Int. Energy Index mit Chance auf kurzfristige Rallye

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

...auch bei einer weiteren Ausdehnung der Korrektur bietet das vorgestellte Discountzertifikat eine zweistellige Rendite bei hohem Risikopuffer.

-

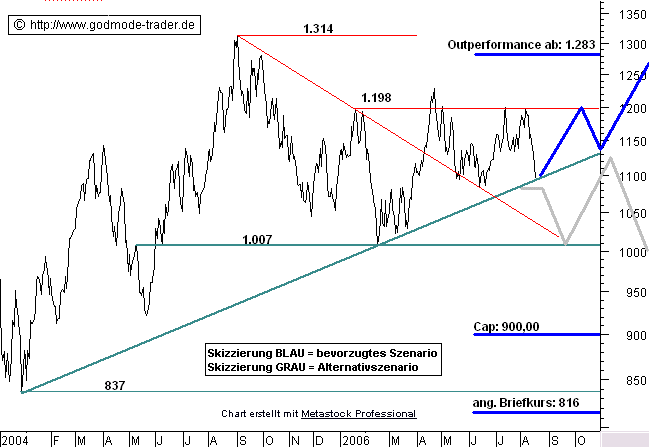

Tageschart (log) seit Dezember 2004

Kursstand: 1.097,05 Punkte

Nach der Auflegung bildete der Rogers Energy Index bereits Anfang 2004 ein Tief bei 837 Punkten aus und konnte anschließend in eine ausgedehnte Aufwärtsbewegung übergehen. Die Rallye bis auf 1.314 Punkte wurde korrigiert, nach einem Test der bei 1.007 Punkten liegenden Unterstützung bewegt sich der Index zunächst aber seitwärts. Aktuell kommt es zu einem Test der maßgebenden langfristigen Aufwärtstrendlinie, über der eine Wiederaufnahme der Rallye wahrscheinlich wird. Gelingt dann der Ausbruch über 1.198 Punkte, sind das Hoch bei 1.314 Punkten und mittelfristig 1.400 Punkte erreichbar. Aber auch bei einer Ausdehnung der Seitwärtsbewegung lässt sich von einem Halten des Kursniveaus bereits günstig über das Discountzertifikat mit der WKN: ABN62X profitieren. Bis zum 21.12.2007 ist auch dann eine Rendite von 10,22 % erzielbar, wenn der Index nochmals deutlich nachgibt. Nur das Niveau des Cap bei 900 Punkten muss dafür gehalten werden. Zu Verlusten kommt es erst bei einem Rückfall bis Laufzeitende unter 816 Punkte, was einem hohen Risikopuffer von 25,79 % entspricht. Darüber liegt bereits das Tief aus 2004, welches auch im Falle einer starken Korrektur nicht mehr durchbrochen werden sollte. Eine Outperformance gelingt bei deutlich höherem Risiko bei einem Direktinvestment nur, wenn der Index über 1.283 Punkte ansteigen kann, was bei einem Bruch des Aufwärtstrends bis zum Laufzeitende unwahrscheinlich wird

Chart: Rogers Energy Commodity Index

Name: Discount-Zertifikat auf Rogers International Energy Commodity Index

WKN: ABN62X

ISIN: NL0000625226

Fälligkeit: 21.12.2007

Bezugsverhältnis: 10 : 1

Cap: 900 Punkte

Briefkurs: 62,82 Euro (entspricht derzeit 816 Punkten)

Discount: 25,79 %

Maximalrendite: 10,22 %

Outperformance ab: 1.283 Punkte

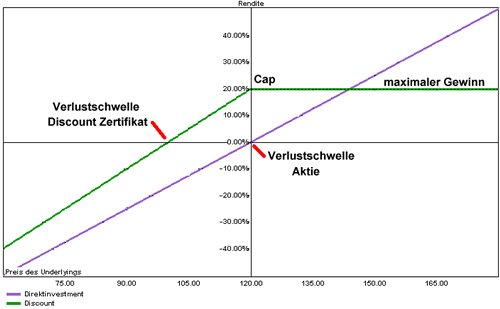

Discount-Zertifikate dienen in erster Linie der Partizipation an moderaten Kurssteigerungen des Basiswertes und weisen dabei bis zu einem bestimmten Punkt eine Outperformance auf. Nach oben hin ist die Rendite begrenzt, dafür gibt es aber einen Risikopuffer bis zum Ende der Laufzeit. Gleichzeitig bietet sich die Möglichkeit, eine ansprechende Rendite in seitwärts oder leicht abwärts tendierenden Märkten zu erzielen.

Maßgebliche Kenngröße bei einem Discount-Zertifikat ist das Niveau des Cap. Diese Schwelle bildet zum Laufzeitende das maximal mögliche Auszahlungsniveau des Discount-Zertifikates. Die Gewinne sind somit von Beginn an bis auf ein bestimmtes Kursniveau begrenzt, dafür erhält der Anleger aber einen teilweise deutlichen Abschlag auf den Kurs des Basiswertes.

Die Abbildung 1 verdeutlich das Auszahlungsprofil eines Discountzertifikates. Angenommen wird hierbei ein Discount-Zertifikat mit einem Cap bei 120,00 Euro. Zum Zeitpunkt der Betrachtung soll davon ausgegangen werden, dass der Basiswert ebenfalls bei 120,00 Euro notiert und das Discount-Zertifikat zu einem Kurs von 100,00 Euro zu haben ist. Wenn sich der Basiswert bis zum Laufzeitende nicht bewegt und auch zu diesem Zeitpunkt bei 120,00 Euro notiert, bekommt der Anleger auch diese 120,00 Euro für das Zertifikat ausbezahlt. Steigt die Aktie zum Laufzeitende hin weiter über 120,00 Euro hinaus, erhält der Anleger im Zertifikat weiterhin 120,00 Euro. Durch die gesetzte Schwelle des Cap wird die Partizipation nach oben hin begrenzt. Wenn der Basiswert jedoch fällt und zum Laufzeitende bei 100,00 Euro notiert, werden auch diese 100,00 Euro für das Zertifikat ausbezahlt. Da der Anleger aber nur 100,00 Euro aufwenden musste, kommt es im Gegensatz zum Direktinvestment zu keinem Verlust. Wie beschrieben verhält sich das Discount-Zertifikat aber nur zum Laufzeitende. Während der Laufzeit steigt und fällt es mit dem Basiswert in einem sich insgesamt verringernden Abstand. Begrenzt aber weiterhin bis zur Höhe des Cap.

Das Szenario der Auszahlung zum Laufzeitende lässt sich entsprechend einfach zusammenfassen:

- Notiert der Basiswert zum Laufzeitende über dem Cap, kommt es zu einer Auszahlung in Höhe des Cap-Niveaus.

- Notiert der Basiswert zum Laufzeitende unter dem Cap, erfolgt entweder entsprechend dem Bezugsverhältnis die Lieferung von Aktien des Basiswertes oder eine Auszahlung in Höhe des Basiswertkurses zu diesem Zeitpunkt.

Anbei der Link zur weitergehenden Erklärung dieses Anlagezertifikatetyps.

Bitte hier klicken, um den Wissensbereich von GodmodeTrader.de zum Thema Anlagezertifikate zu laden.

Mit besten Grüßen,

Ihr Marko Strehk - Experte für Anlagezertifikate bei GodmodeTrader.de

Headtrader vom Godmode Aktien Premium Tradingpaket & Godmode Absolute Return

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.