Spielen die Zinsen für den Aktienmarkt doch keine Rolle?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Eigentlich klingt es absolut logisch, dass Aktien höher bewertet sein dürfen, wenn die Zinsen niedrig sind. Der Wert eines Unternehmens bestimmt sich aus allen zukünftigen Gewinnen. Je niedriger die Zinsen sind, desto höher sind diese Gewinne, wenn man sie abzinst. Das ist bereits ein gutes Argument, aber es kommt noch besser. Sind die Zinsen so niedrig wie jetzt, gibt es schlichtweg keine Alternative zu Aktien. Auf dem Sparbuch gibt es keinen Zins und wer zu viel auf dem Konto hat, muss Strafzinsen zahlen. Wer eine Staatsanleihe kauft, zahlt sofort einen Negativzins. Selbst Unternehmensanleihen weisen zum Teil negative Renditen auf. Bei Unternehmensanleihen mit geringer Bonität (Ramschanleihen) gibt es noch positive Renditen, allerdings sind diese ebenfalls im niedrigen einstelligen Bereich. Was da bleibt, sind Aktien. In Europa kann man einer Dividendenrendite von 2-3 % rechnen. In den USA ist es etwa die Hälfte. Gewiss, ein Kursrisiko gibt es, doch wenn die Zinsen so niedrig sind, scheint dies eine untergeordnete Rolle zu spielen. Selbst eine hohe Bewertung gibt nicht zu denken, obwohl die Bewertung unstrittig hoch ist.

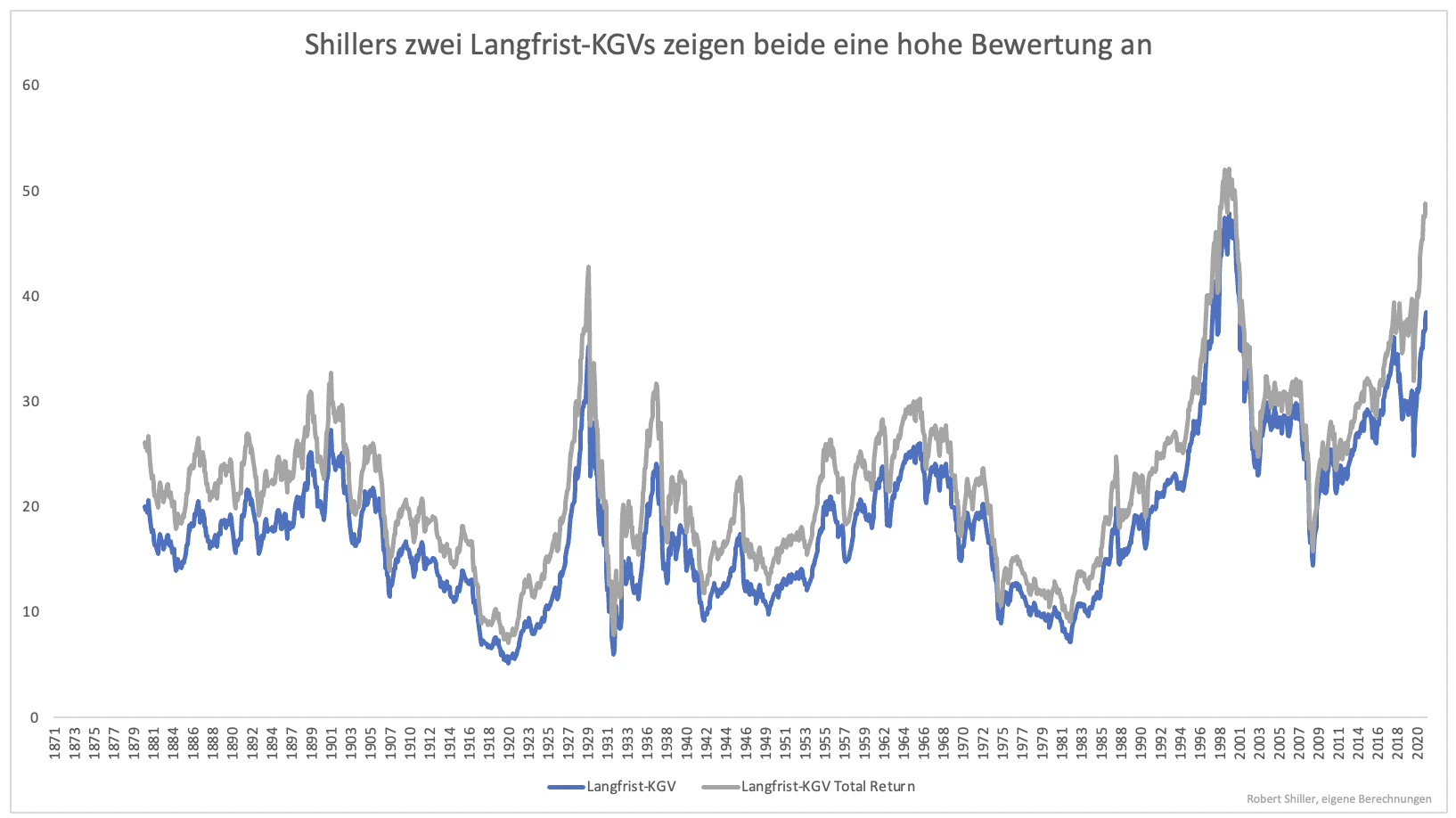

Bewertungsmaßstäbe gibt es viele. Da die Aussagen überall die gleichen sind, nehme ich den Bewertungsmaßstab, für den es die längste Zeitreihe gibt (inflationsbereinigtes 10-Jahres-KGV von Shiller). Robert Shiller hat dieses KGV über die Jahre weiterentwickelt, da es immer wieder Kritik daran gibt.

Grafik 1 bildet daher zwei KGVs ab. Die blaue Linie entspricht dem Original. Die graue Linie berücksichtigt nicht nur die Kurse, sondern die Gesamtrendite des Marktes inkl. Dividenden (Total Return). Dieses KGV wurde entwickelt, da Unternehmen heute mehr Aktien zurückkaufen als noch vor 30 oder 50 Jahren.

Das Ergebnis dieser Berücksichtigung ist wenig erhellend. Beide KGVs zeigen die gleiche Tendenz und aktuell eine hohe Bewertung an. Da die Zinsen heute so niedrig sind wie noch nie, gibt es neue Kritik. Wenn die Zinsen so niedrig sind, darf der Markt ja höher bewertet sein.

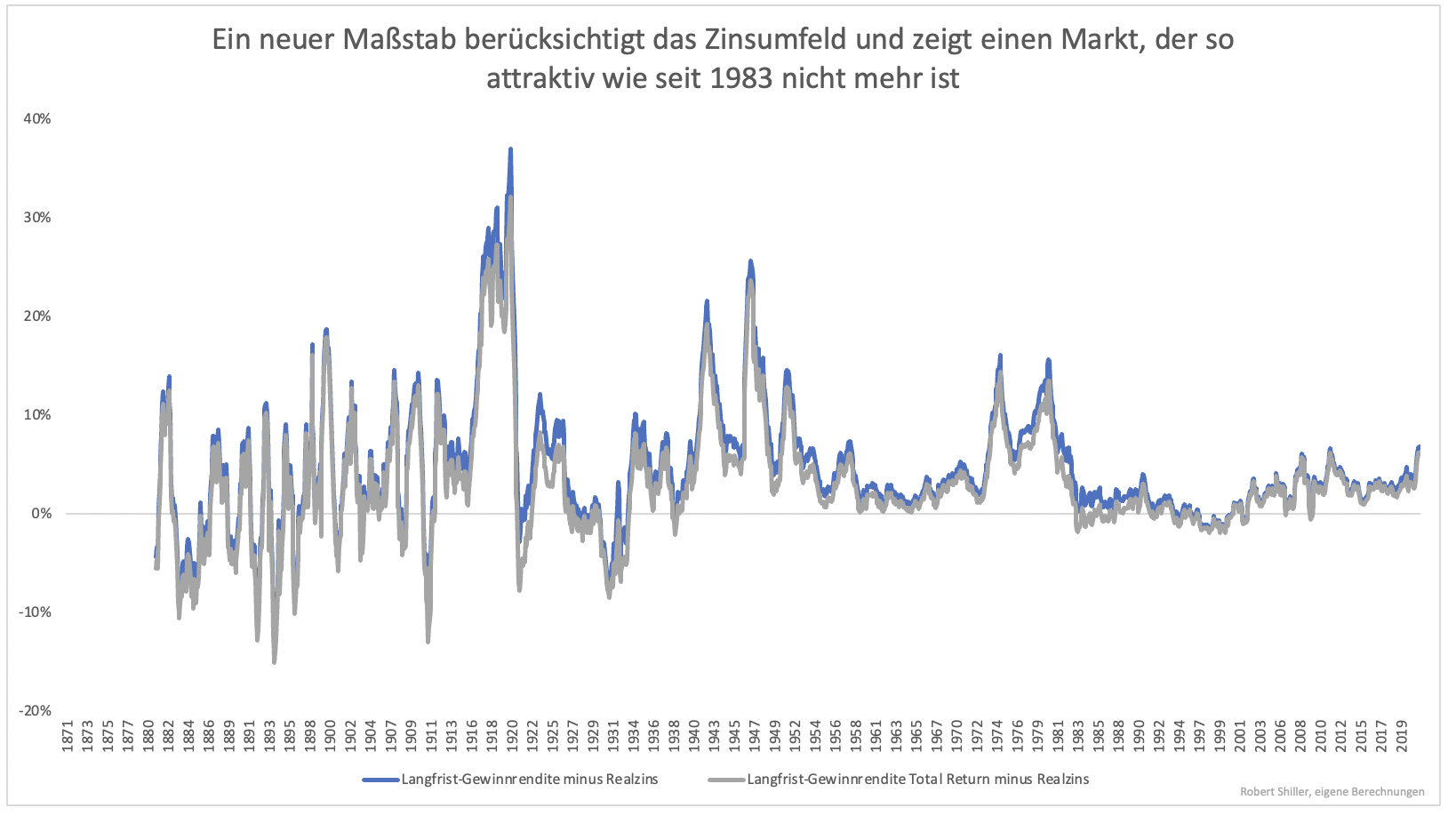

Auf diese Kritik hat Shiller reagiert und bemisst die Attraktivität von Aktien anhand der Gewinnrendite des Marktes unter Berücksichtigung der Zinsen. Dabei wird von der Gewinnrendite (Kehrwert des KGV) der Realzins abgezogen. Da der Realzins aktuell sehr tief ist, ergibt sich so eine Rendite von 6 % für den Markt. Das ist höher als in den Vorjahren und der höchste Wert seit 1983 (Grafik 2).

Unter Berücksichtigung der niedrigen Zinsen sind Aktien also nicht überbewertet, sondern attraktiv. Aber spielt das für die Kurse und zukünftige Rendite auch eine Rolle?

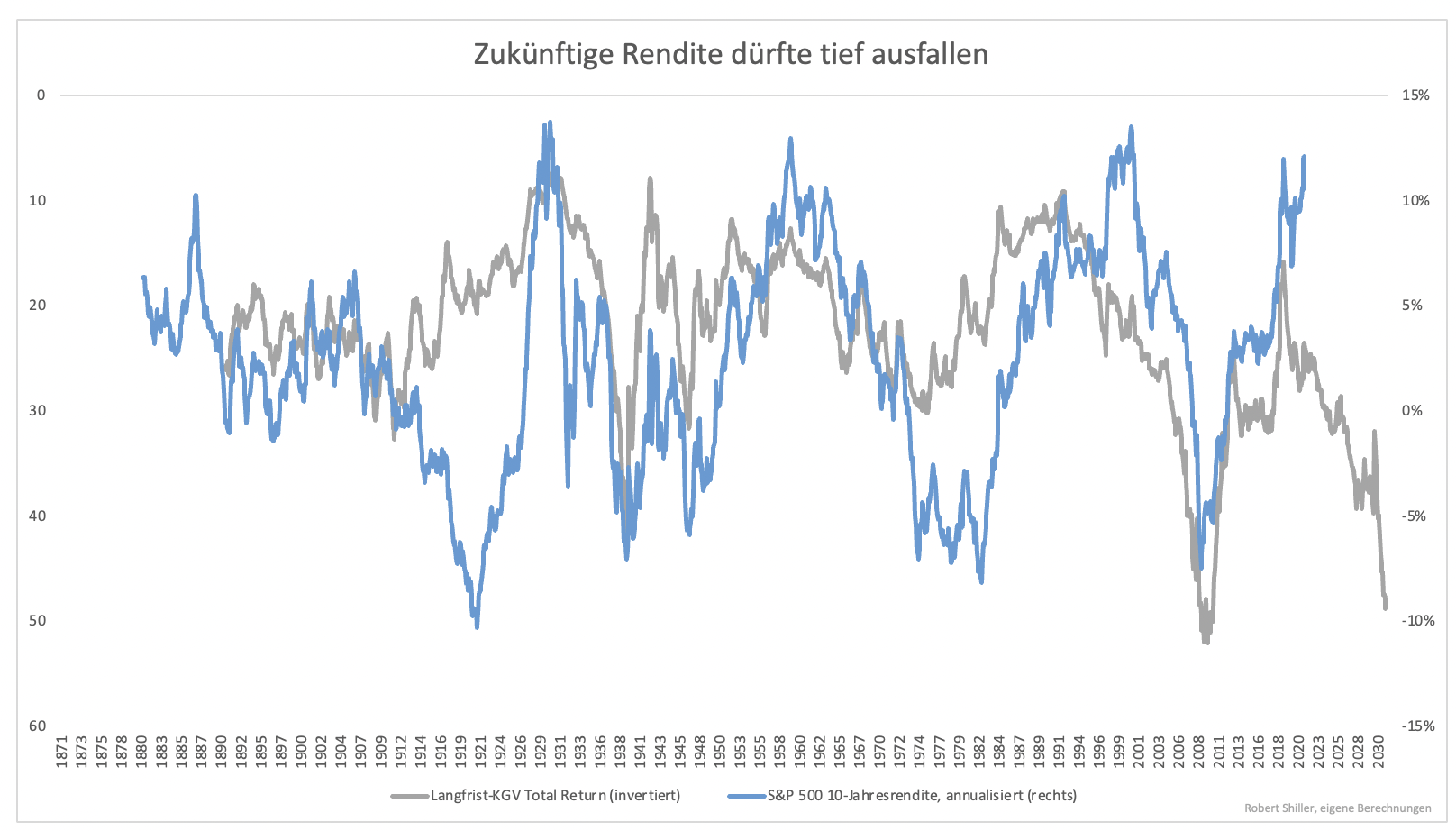

Das Schöne am KGV ist, dass es die zukünftige Rendite bisher relativ zuverlässig prognostiziert (Grafik 3). Das KGV geht der Rendite des Marktes um 10 Jahre voraus. Die Korrelation ist hoch, aber nicht perfekt. So stieg die Rendite Ende der 90er Jahre, obwohl das KGV eine sinkende Rendite vorhersagte. Im Nachhinein wissen wir, dass der Markt in der Dotcom-Blase überbewertet war.

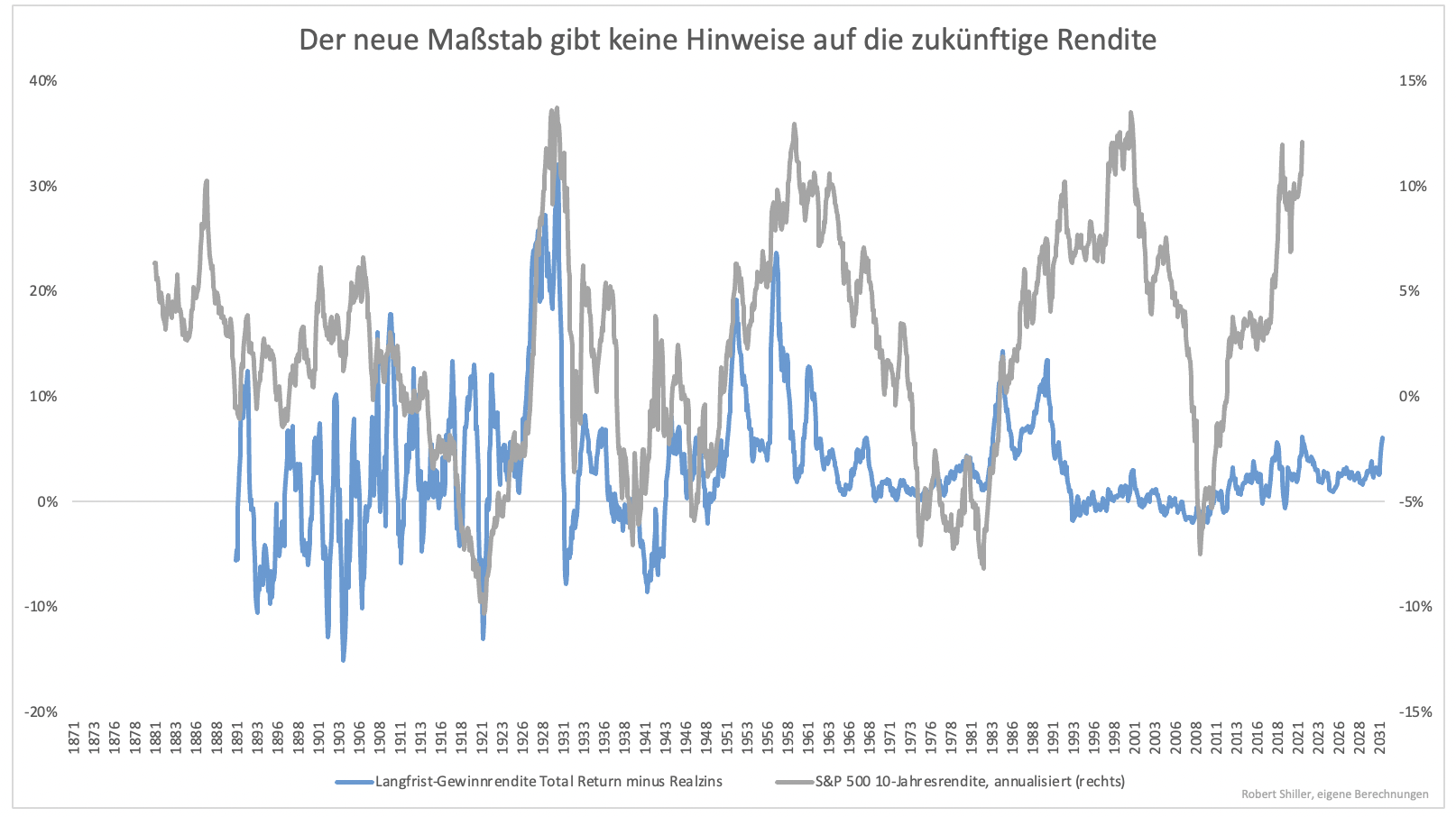

Übertreibungen in die eine oder andere Richtung können die Korrelation kurzfristig aufheben. Gegen irrationales Verhalten kann man nichts machen, nur abwarten. Versucht man die Rendite des Aktienmarktes anhand der zinsbereinigten Gewinnrendite zu prognostizieren, scheitern man kläglich (Grafik 4). Man kann an den Daten herumschrauben wie man will, man kommt auf keinen grünen Zweig.

Ob für die aktuelle oder zukünftige Rendite spielt dabei keine Rolle. Eine Korrelation sucht man vergeblich. Das Argument, dass niedrige Zinsen eine hohe Bewertung effektiv rechtfertigen, bleibt den statistischen Beweis schuldig.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.