Spannende Aktien sind jetzt das Allerletzte

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Viele Jahre lang waren die Rollen der Gewinner und Verlierer am Aktienmarkt klar verteilt. In einer Welt der chronisch niedrigen Zinsen und schwachen Inflations- und Wachstumserwartungen waren Growth-Aktien, also Aktien von Unternehmen mit großen Wachstumsfantasien (die in der Regel auch entsprechend teuer bewertet sind) die klaren Outperformer am Aktienmarkt.

Die Corona-Krise gab den Hypeaktien dann noch einen zusätzlichen Schub: Während viele Unternehmen aus klassischen Branchen unter kleineren oder größeren Einschränkungen zu leiden hatten, profitierten Unternehmen aus der Online-Branche enorm.

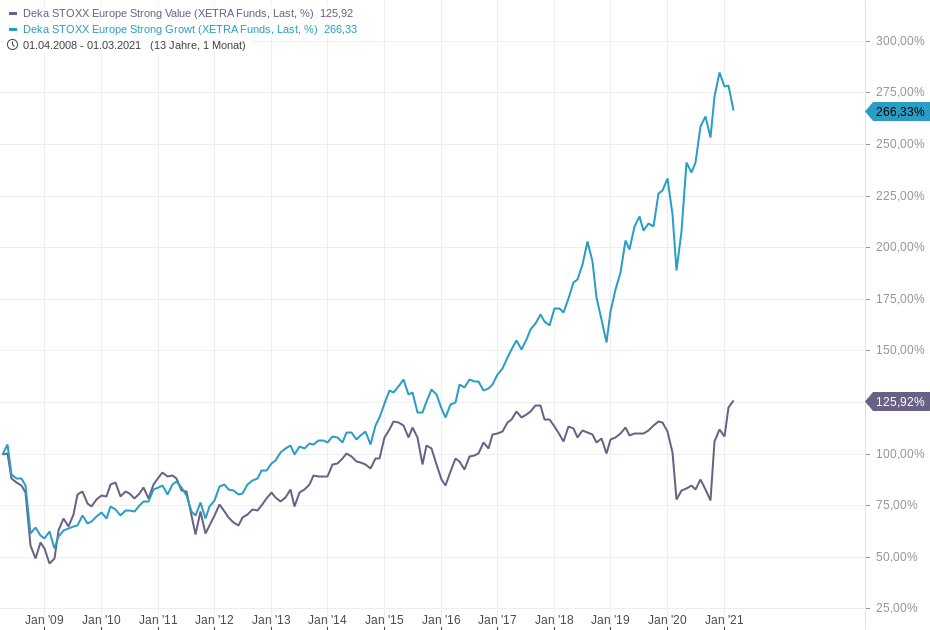

Der folgende Chart vergleicht die Performance europäischer Growth- und Value-Aktien anhand zweier ETFs von Deka. Im Growth-ETF sind Aktien mit hohem Gewinnwachstum und hoher Bewertung (anhand von Kennzahlen wie dem Kurs-Gewinn-Verhältnis und dem Kurs-Buchwert-Verhältnis) und im Value-ETF Aktien mit geringem Gewinnwachstum, günstiger Bewertung und hoher Dividendenrendite enthalten.

Im vergangenen Jahrzehnt, verstärkt aber noch in den vergangenen vier Jahren, waren Growth-Aktien die klaren Outperformer am Aktienmarkt. Doch inzwischen mehren sich die Zeichen, dass sich das Klima ändern könnte. Die Hoffnungen auf eine Überwindung der Pandemie gepaart mit der Liquiditätsflut haben die Inflationserwartungen und die Zinsen bereits deutlich steigen lassen.

Anleger am Aktienmarkt reagieren auf Hoffnungen zur Überwindung der Pandemie und auf die steigenden Zinsen mit einer Umschichtung aus den "spannenden" Growth-Aktien in die "langweiligen" Value-Aktien aus klassischen Branchen wie dem Finanzsektor, der Industrie oder der Konsumgüterbranche, wobei Banken von steigenden Zinsen ganz besonders profitieren.

Verantwortlich für die Erholung der Value-Aktien ist nicht zuletzt die Tatsache, dass diese Aktien wegen des Corona-Schocks besonders stark abgestürzt sind und deshalb im Szenario eines Pandemie-Endes entsprechendes Erholungspotenzial bieten. Zum anderen sind Growth-Aktien extrem gut gelaufen und entsprechend hoch bewertet. Da ein Großteil des Unternehmenswertes bei Growth-Unternehmen auf Gewinnen bzw. Cashflows basiert, die erst für die fernere Zukunft erwartet werden, machen sich hier steigende Zinsen besonders negativ bemerkbar. Denn bei höheren Zinsen verringert sich der Gegenwartswert solcher Gewinne übermäßig stark. In einem Umfeld höherer Zinsen gibt es einfach bessere Investitionsmöglichkeiten, als viele Jahre auf Gewinne warten zu müssen.

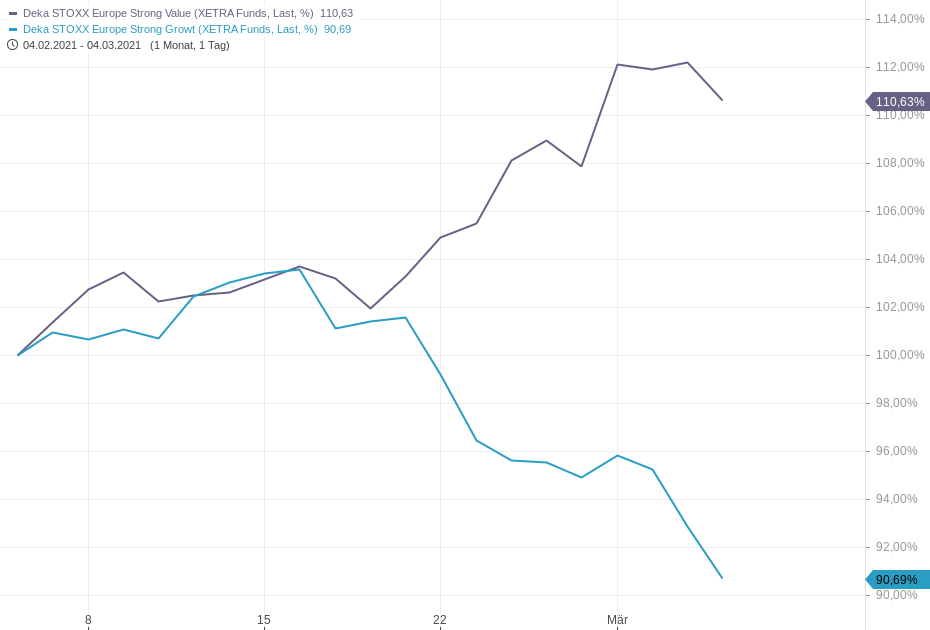

Wie stark das veränderte Umfeld bereits zu Umschichtungen geführt hat, zeigt auch ein Performancevergleich der Deka-ETFs. Während der ETF mit Growth-Aktien in den vergangenen Wochen um knapp zehn Prozent eingebrochen ist, hat der Value-ETF um mehr als zehn Prozent zugelegt.

Die Rollen von Gewinnern und Verlieren am Aktienmarkt werden gerade neu verteilt. Die Verlierer der vergangenen zehn Jahre, also Aktien von wachstumsstarken Unternehmen mit viel Fantasie und viel Hype, stehen unter großem Abgabedruck. Gefragt sind hingegen langweilige Value-Aktien aus Branchen, in denen heute schon Geld verdient wird, die aber eher magere Wachstumschancen haben.

Wie lange die derzeitige Rotation anhält dürfte vor allem davon abhängen, ob Zentralbanken und Regierungen den Anstieg der Zinsen wirkungsvoll bekämpfen und wie realistisch die Hoffnungen auf eine baldige Überwindung der Pandemie wirklich sind.

Es ist gut möglich, dass sich die jüngsten Bewegungen schon bald wieder in ihr Gegenteil umkehren, falls sich die jüngsten Erwartungen als übertrieben herausstellen sollten. Zumindest in den vergangenen zehn Jahren haben sich Hoffnungen auf eine Renaissance von Value-Aktien immer wieder als falsch herausgestellt.

Ebenso gut ist es möglich, dass wir gerade Zeuge eines Paradigmenwechsels werden, der sich über Jahre hinaus auf den Markt auswirken kann. Dabei wäre es auch durchaus plausibel, dass der Gesamtmarkt weiter fällt und Growth-Aktien dabei stärker abstürzen als Value-Werte. Auch dadurch würde ein Teil der Exzesse der vergangenen Jahre, den es bei Growth-Titeln sicher gegeben hat, korrigiert.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.