S&P500 und Nasdaq Composite - Hier passiert was bärisches im größeren Rahmen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Bereits im September nahmen wir hier an dieser Stelle die „beiden großen“ US Indizes in Form des S&P 500 und Nasdaq Composite unter die Lupe. Keine drei Wochen später bedarf es nunmehr eines Updates mit interessanter Feststellung wie wir anhand der nachfolgenden Big-Picture-Charts feststellen werden.

Die Beschau der beiden Charts auf Monatsbasis lieferte uns bereits damals einen Aufschluss darüber, mit was man rechnen darf oder auch bei Bruch bestimmter Marken vielmehr muss. Ohne viele Umschweife waren die Rücksetzer der vergangenen Wochen recht heftig und doch könnte dies tatsächlich nur der Vorgeschmack dessen sein, was uns in den kommenden Wochen bzw. Monaten noch drohen könnte.

Bei beiden Schwergewichten wurde bereits seit Monaten in die Aufwärtsbewegung hinein eine sich mehr und mehr zusammenziehende Kursbewegung lokalisiert. Diese Bewegungen offenbarten die Erscheinung des aufwärtsgerichteten Keils mit einem schon länger vorherrschenden bärischen Beigeschmack. Die nunmehrige Auflösung unter die unteren langfristigen Aufwärtstrendlinien sollten daher mit Vorsicht genossen werden.

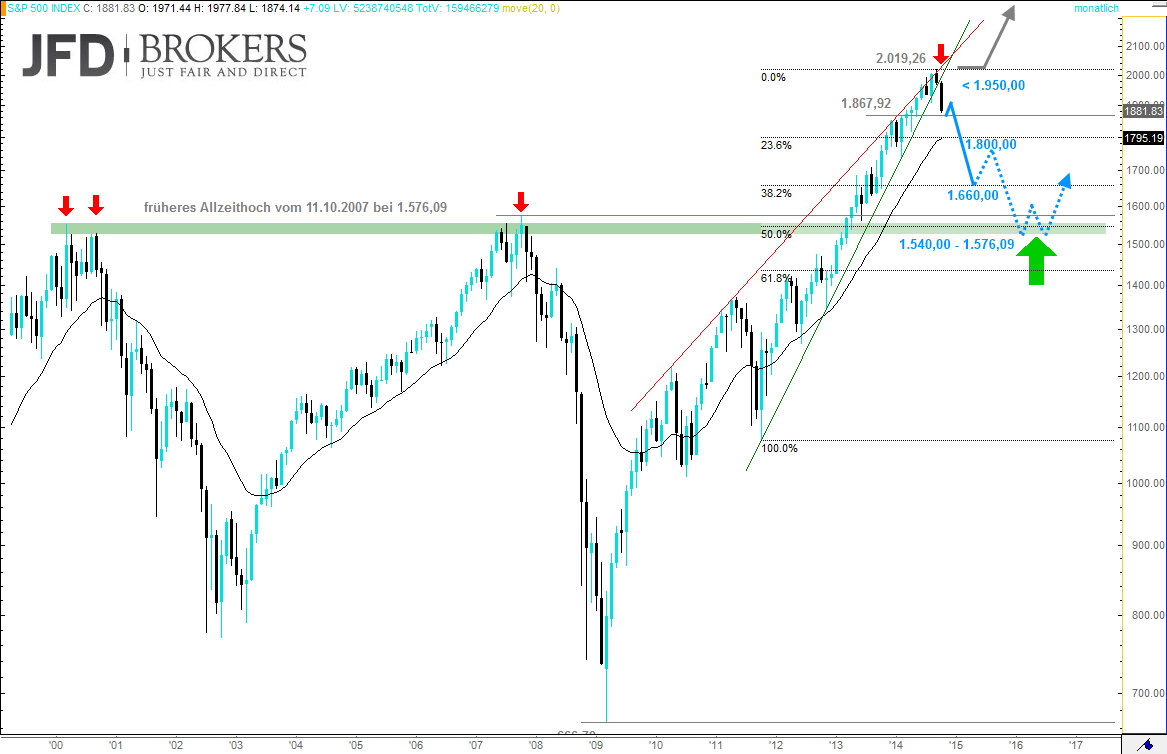

Beginnen wir daher mit dem S&P 500. Zuletzt fehlten die klaren Signale einer möglichen Umkehr und so erschienen durchaus noch weitere Kurssteigerungen bis 2.100,00 Punkte möglich. Der bisherige Handelsmonat stellt sich jedoch höchst bärisch dar und mitsamt Ausbruch unter die langfristige Aufwärtstrendlinie seit Oktober 2011 ruft nunmehr ein Test der Marke von 1.867,92 Punkten. Dort könnte es zu einer Gegenbewegung kommen, doch sollte diese vor dem Hintergrund des Big Pictures nicht nochmals bis zur Marke von 2.000,00 Punkten führen können. Eher erscheint eine Erschöpfung vor 1.950,00 Punkten denkbar. Betrachten wir daher jetzt die möglichen Haltzonen auf dem Weg gen Süden, welcher nunmehr bei Notierungen unterhalb des Rekordhochs von 2.019,25 Punkten klar zu bevorzugen sind. Der Beginn einer größeren Abwärtsbewegung könnte folglich seinen Lauf nehmen. Ein Ausbruch unter 1.865,00 Punkte per Wochen- und insbesondere Monatsschluss wäre mit weiteren Rückschlägen bis rund 1.800,00 Punkte verbunden, bevor es schließlich – im Ausdehnungsfall der Korrektur – zu einem Touch des früheren Allzeithochs bei 1.576,09 Punkten kommen könnte. Das Ausbruchslevel vom Frühjahr 2013 bei 1.540,00 und 1.576,09 Punkten stellt sich hierbei als Ziel der Ziele dar. Neben dieser Pullback-Bewegung wären auch 50 % der Aufwärtsbewegung seit Ende 2011 korrigiert und somit buchstäblich genügend „heiße Luft“ abgelassen. Die Chancen von dieser Zone ausgehend einen erneuten Anlauf über die Marke von 2.000 Punkten zu starten darf als Hoffnungsvoll angesehen werden. Das Worts-Case-Szenario für alle Bullen wäre jedoch bei einem Rückgang darunter mitsamt Ausbruch unter das 61,80 %-Fibonacci-Level der Bewegung von 2011 bis 2014. Kurse unter 1.426,00 Punkte könnten dann nämlich weiteren Abwärtsdruck bescheren, was den Index bis unter die Marke von 1.100,00 Punkten führen dürfte.

Da es sich bei charttechnischen Analysen stets um konditionelle Bewertungen handelt, bedarf es natürlich eine fortwährenden Beobachtung/Auswertung der Lage und natürlich auch eines Alternativplans. Dieser würde sich bei vorherigen Rückkehr über die runde Kursmarke von 2.000 Punkten eröffnen. Den aktuell bärischen Tendenzen zum Trotz dürfte es dann nämlich durchaus weitere aufwärts gehen. Die charttechnische Struktur wäre in diesem Fall von Grund auf neu zu überdenken. Ein damit einhergehender Anstieg über 2.019,26 Punkte hinaus sollte dabei weitere Käufer anziehen und so zur Fortsetzung der steilen Aufwärtsbewegung seit 2011 bzw. 2009 führen können. Die nächsten Ziele wären dann bei 2.050,00 bzw. 2.100,00 Punkte zu finden. Die jüngste Schwäche in diesem Kontext nur als bereinigendes Gewitter anzusehen.

S&P500-Chart

Monthly Chart - Created Using Teletrader Professional

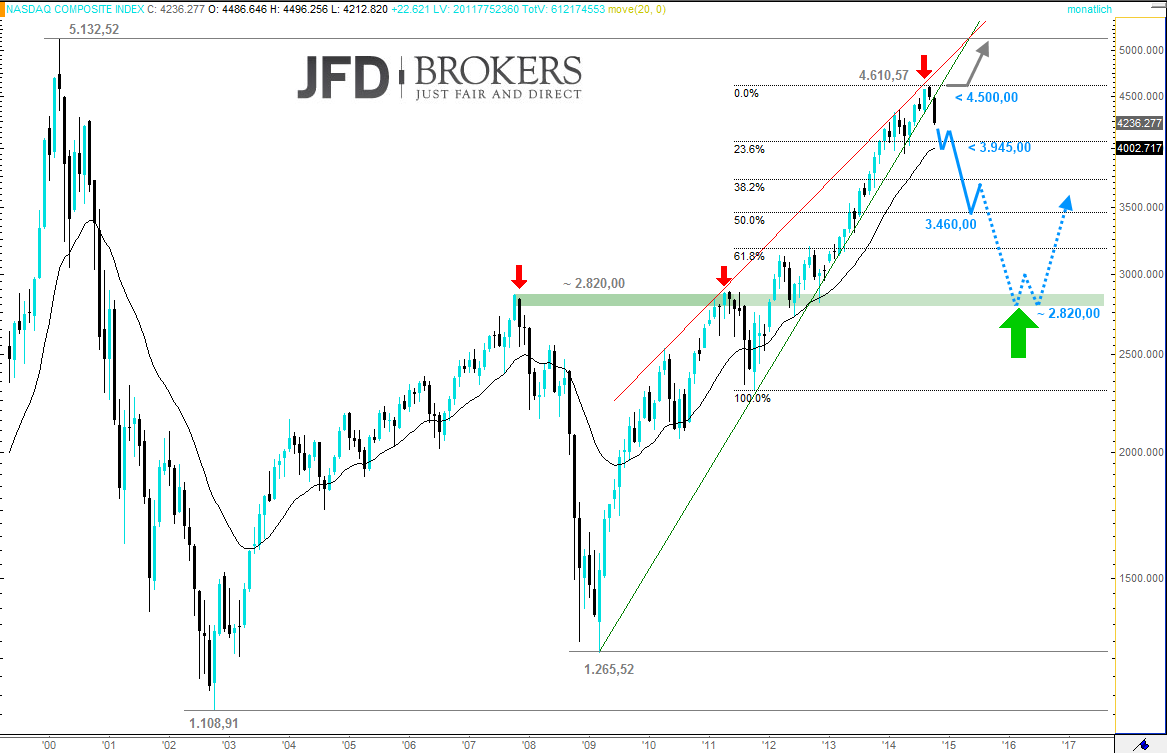

Schauen wir nunmehr auf den breiten Technologieindex aus den USA. Der Nasdaq Composite (NDC) stellt sich hier ein zweites Mal in der Beschau des Monatscharts seit dem Jahr 2000 vor.

Der Chart weist Ähnlichkeiten zum S&P 500 auf und doch wurden hier keine neuen Allzeithochs markiert. Zugegebenermaßen knapp scheiterte der NDC daran. Der sich hier darstellende bärische Keil findet seinen Ursprung neben den Tiefs aus 2011 interessanterweise im Jahr 2009 und dem damaligen Tief bei 1.265,52 Punkten. Der Bruch dieser unteren langfristigen Aufwärtstrendlinie könnte folglich schwer wiegen. Ohne eine dynamische Rückkehr über das Niveau von 4.500,00 Punkten scheint daher die Aussicht für eine mittelfristige Korrekturfortsetzung klar gegeben. Zunächst sollte dabei die Zone von 4.000,00 bis 4.068,00 Punkten erreicht werden. Hier wären dann 23,60 % des Aufwärtsimpulses seit 2011 korrigiert. Sicher auch ausreichend, doch eher unwahrscheinlich das der Markt tatsächlich dort schon wieder Fahrt gen Norden aufnimmt. Gerade wenn der S&P 500 weiter korrigieren sollte. Unterhalb von 3.945,00 Punkten müsste daher mit Anschlussverlusten bis 3.730,00 Punkten gerechnet werden, bevor es auch hier zu einem Test des 50,00 %-Fibonacci-Levels von 2011 bis 2014 kommen könnte. Dieses befindet sich bei rund 3.460,00 Punkten und könnte eine Stabilisierung bewirken. Sollte es jedoch ähnlich wie beim S&P 500 zu einem Pullback kommen, so wären eher Notierungen bei 2.820,00 Punkten zu erwarten. Sicher keine schönen Aussichten für alle Bullen, doch spiegelt der Chart nun einmal das Sentiment des Marktes wieder und nach Jahren der Euphorie spielen wohl wieder vermehr Faktoren wie Zins-, Rezessions- oder Deflationsängste eine große Rolle. Von den geopolitischen Gefahren und der von der Welt mehr und mehr Beachtung geschenkten Ebola-Epidemie einmal ganz abgesehen. Diskutieren Sie doch einfach mit hier im eigentlich vorwiegend für Forex angedachten Guidants-Live-Stream. Doch das Verhalten der US Indizes wirkt sich zweifelsfrei auch auf diesen Markt aus.

Für einen Stimmungsumschwung beim NDC bedarf es einer Rückkehr über die 4.500,00-Puntke-Marke. Ein neues Jahrzehntehoch über 4.610,57 Punkte wäre dabei als Anlass eines Anlaufs auf das Allzeithoch bei 5.132,52 Punkte anzusehen. Doch fehlt augenblicklich jegliche Perspektive dafür.

In diesem Sinne wünsche ich Ihnen viel Erfolg an den Märkten – bleiben Sie wachsam!

Handeln auch Sie den S&P500 & Nasdaq (Future-Handel ist ebenso möglich) sowie weitere internationale Cash Indizes mit direktem Marktzugang (DMA) beim kundenfreundlichen „Just Fair and Direct“ Broker – JFD Brokers – zur Website einfach hier klicken.

Monthly Chart - Created Using Teletrader Professional

..good & happy trades @ all…

Christian Kämmerer

Head of Research & Analysis JFD Brokers Germany

JFD Brokers – Just FAIR and DIRECT

Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert.

ÜBER JFD BROKERS:

WER WIR SIND:

JFD Brokers ist eine einzigartige Mischung aus herausragenden Finanzmarktanalysten und erfahrenen Brokerage-Profis, welche einen revolutionären, zukunftsorientierten Ansatz bei der Entwicklung von Online- Trading Technologien und Lösungen beschreitet. Unser Angebot umfasst Margin Trading, Vermögensverwaltung, HFT & quantitative Systeme, physische Devisen (FX) Zahlungen, Prime und IT-Lösungen und ist perfekt auf erfahrene Privatinvestoren und institutionelle Partner zugeschnitten.

WAS WIR MACHEN:

Wir sind der einzige Retail-Broker, der ALLEN KUNDEN (ab einer Mindesteinlage von 500 Euro) den Handel von bis zu 9 Anlageklassen (mit mehr als 800 Finanzinstrumenten) innerhalb einer einzigen Handelsplattform, mit einem einheitlichen institutionellen Pricing (börsenechte Spreads / Core Spreads) und einer einheitlichen STP/DMA Ausführungsart bietet. Sie profitieren mit JFD Brokers von Interbank-Core Spreads, niedrigen Tradingkosten, kompletter Anonymität, vollständiger Transparenz, hoher Liquidität und einem 100 % DMA/STP Konto. Dieses bietet Ihnen einen extrem latenzarmen Zugang zu mehr als 15 Tier1 Liquiditätsanbietern, sowie zu mehr als 80 Primärbörsen, MTFs bzw. sekundär Derivate- & Warenbörsen, bzw. Dark- & Lightpools.

RISK-DISCLAIMER:

JFD Brokers bietet ausschließlich beratungsfreie Dienstleistungen an. Der Inhalt dieser Analyse enthält keine Anlageberatung bzw. Anlageempfehlung (und darf auch nicht als solche verstanden werden) und stellt keinesfalls eine Aufforderung zum Erwerb von jeglichen Finanzinstrumenten oder -produkten dar. JFD Brokers haftet nicht für Schäden, welche auf einzelne Kommentare und Aussagen auf Analysen von JFD Brokers zurückzuführen wären / sind und übernimmt keine Gewähr in Bezug auf Vollständigkeit und Richtigkeit des dargestellten Inhaltes. Somit trägt der Anleger ausschließlich alleinverantwortlich das Risiko für seine Anlageentscheidungen.

Die dargestellten Analysen und Kommentare enthalten keine Berücksichtigung Ihrer persönlichen Investitionsziele, Ihrer finanziellen Verhältnisse oder Bedürfnisse. Der Inhalt wurde nicht gemäß der gesetzlichen Vorschriften für Finanzanalysen erstellt und muss daher vom Leser als Marketinginformation angesehen werden. JFD Brokers untersagt die Vervielfältigung oder Veröffentlichung ohne ausdrückliche Genehmigung.

FX und CFDs sind gehebelte Produkte. Sie sind nicht für jeden Anleger geeignet, da sie ein hohes Maß an Risiko für Ihr Kapital bergen und Sie mehr verlieren können als Ihre ursprüngliche Einzahlung. Bitte vergewissern Sie sich, dass Sie alle Risiken verstehen.

Disclaimer: https://www.jfdbrokers.com/legal-info/legal-information.html

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.