S&P 500 - Zielzone erreicht, jetzt Bodenbildung?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 3.666,77 Pkt (S&P)

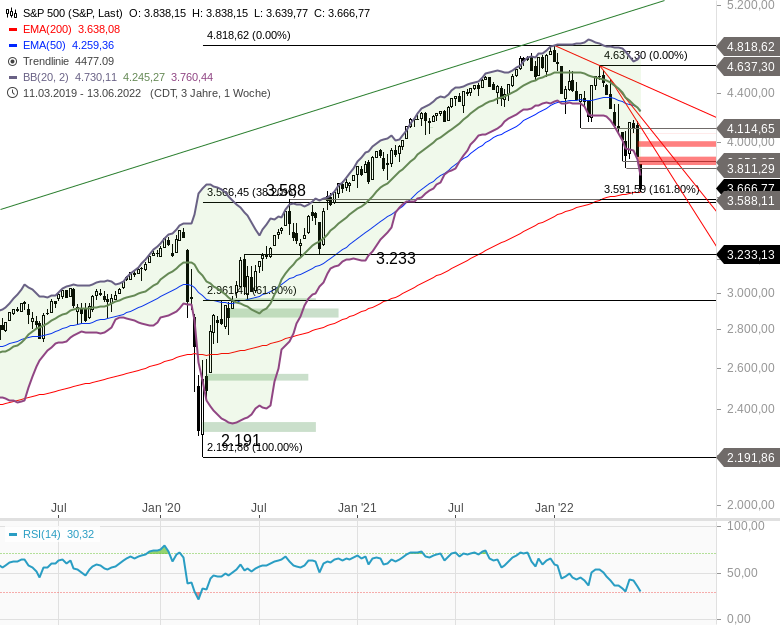

Der S&P 500 befindet sich seit vielen Jahren in einer Aufwärtsbewegung. Im Jahr 2000 markierte der Index ein Hoch bei 1.552 Punkten. Anschließend korrigierte er jahrelang. Erst im Jahr 2013 gelang der Ausbruch aus der großen Konsolidierungsformation. Dieser Ausbruch löste eine Rally bis auf das aktuelle Allzeithoch bei 4.818 Punkte aus. Dieses Hoch erreichte der Index im Januar 2022. Damit übertraf er das Ziel aus der großen Korrekturbewegung bei 3.951 Punkten deutlich. Der Index kletterte damit auch fast an die obere Begrenzung der Aufwärtsbewegung seit dem Jahr 2009.

Seit Januar 2022 korrigiert der S&P 500 deutlich. Dabei fiel er zunächst auf ein Tief bei 4.114 Punkten. Die anschließende Erholung führte den Index auf 4.637 Punkte. Seit Ende März setzt der S&P 500 diese Korrektur fort. Dabei fiel er gestern auf 3.639 Punkte zurück.

Mit dem gestrigen Rückfall fiel der Index auf den S&P 500 auf den EMA 200 (Wochenbasis) bei 3.638 Punkte zurück. Mit diesem EMA beginnt eine wichtige Unterstützungszone. Diese reicht bis 3.566 Punkte. Dort liegt das log. 38,2 % Retracement der Aufwärtsbewegung ab März 2020. Zwischen diesen beiden Unterstützungen liegen bei 3.591 und 3.588 Punkte noch zwei weitere wichtigen Marken. Bei einem Rückfall auf 3.591 Punkte wäre die zweite Abwärtswelle ab März 2022 auf prozentualer Basis 1,618mal so lang wie die erste Abwärtswelle vom Allzeithoch zum Tief bei 4.114 Punkten. Und zudem liegt bei 3.588 Punkten mit dem Zwischenhoch aus dem September 2020 eine wichtige horizontale Unterstützung.

Der RSI 14 (Wochenbasis) notiert wieder am unteren Extrembereich. In diesen dringt er nur selten ein. Seit Start der Rallyphase im März 2009 drang der Indikator nur zweimal in diesen Bereich ein, und zwar einmal im Jahr 2011 und einmal im Coronacrash. Auf Monatsbasis nähert sich der Indikator seinem Coronatief. Damals drang dieser Indikator nicht in den unteren Extrembereich ein. Auf Monatsbasis notierte der RSI zuletzt im Jahr 2009 in diesem unteren Extrembereich.

Die Kerze der laufenden Woche liegt zu einem Großteil unterhalb des unteren Bollinger Bandes. Auch dies ist ein Zeichen dafür, dass der Index überverkauft ist.

Die FED wird ihren Pfad der geldpolitischen Straffung so schnell nicht verlassen. Die EZB hat angekündigt, jetzt auch zur Straffung überzugehen. In diesem Zinserhöhungszyklus verhält sich der Markt bisher völlig anders als in den letzten gut 20 Jahren. In diesen Jahren gab es drei Zinserhöhungszyklen. Der Markt kletterte während dieser Zyklen. Der Grund erscheint einfach. Die FED erhöht die Zinsen, weil die Konjunktur zu überhitzen droht. Die Gewinne der Unternehmen steigen, der Arbeitsmarkt ist fest. Zusätzlich kam hinzu, dass die Inflation in den letzten 25 Jahren kaum einmal merklich angezogen hat. Und das ist der entscheidende Unterschied dieses Mal. Wir haben eine Inflation, die so hoch ist wie zuletzt Anfang der 1980er Jahre und oft sogar noch höher. Der Fokus der Zentralbanken liegt nicht mehr darauf, die Wirtschaft zu steuern, sondern die Inflation zu bekämpfen. Und dabei müssen sie mit Faktoren kämpfen, auf die sie keinen oder nur sehr geringen Einfluss haben.

Die Lieferketten stehen weiterhin unter Druck. In vielen Häfen wie Hamburg oder Shanghai warten viele Schiffe auf Abfertigung. Aber es ist keine Kapazität vorhanden, um diese Schiffe abzufertigen oder die Waren an die Bestimmungsorte zu transportieren.

Und leider dauert der Ukrainekrieg mit all seinen Folgen noch immer an. Und er wird auch voraussichtlich nicht so schnell enden. Die Ukraine ist daher weiterhin am Export von z.B. Weizen gehindert. Russland bleibt vom westlichen Ölmarkt ausgeschlossen, kann aber sein Öl an Indien und China verkaufen.

Große Entscheidung steht an

Der S&P 500 ist mit dem gestrigen neuen Jahrestief in eine Entscheidungszone eingedrungen. Diese beginnt bei 3.638 Punkten und reicht bis 3.566 Punkte. In so großen Entscheidungszone kommt es immer wieder, aber nicht jedes Mal auch zu einem kurzen Überschießen oder zu Kaufsignalen, die wieder abverkauft werden. Das muss man für die nächsten Wochen im Hinterkopf behalten.

Stabilisiert sich der Index in diesem Entscheidungsbereich, dann kann die Korrektur seit Januar bald zu Ende gehen. Im mittel-langfristigen Kontext könnte der Index anschließend zumindest an sein Allzeithoch zurückkehren. Und bei einem stabilen Ausbruch darüber ergäben sich auf Sicht von mehreren Jahren Kursziele bei 5.922 und 8.001 Punkten. Denn dann wäre die Korrektur seit Januar nur eine bullische Flagge in der Rally seit März 2020.

Aber es kann durchaus auch zu einem stabilen Durchbruch durch die Unterstützungszone kommen. In diesem Fall müsste auf Sicht von wenigen Wochen mit Abgaben in Richtung 3.233 und 2.961 Punkten und auf Sicht von wenigen Monaten mit Abgaben in Richtung 2.500 Punkte oder sogar an das Tief aus dem März 2022 bei 2.191 Punkten gerechnet werden.

Für eine bullische Entscheidung spricht, dass der Index überverkauft ist. Aber er ist nicht so stark überverkauft, dass die bullische Entscheidung zwangsläufig ist. Auch die Stimmung ist bereits wieder sehr negativ. Der Fear & Greed Index von CNN notiert bei 13 von 100 Punkten. Damit notiert er in einem Bereich, der extreme Angst anzeigt. Dieser Bereich reicht von 0-25 Punkten.

Formationstechnisch gibt es keine Hinweise, dass dieser Bereich zwangsläufig hält. Der Abverkauf hat in den letzten beiden Wochen an Tempo gewonnen. Aber dieses Tempo ist noch lange nicht so hoch, dass es bereits zu einem panikartigen Ausverkauf kommt.

Fazit: Der S&P 500 steht vor einer wichtigen Entscheidung. Diese kann sich über einige Wochen hinziehen. Sie dürfte die Richtung des Marktes für einige Monate und vielleicht sogar 2-3 Jahre festlegen. Der Ausgang ist noch völlig ungewiss. Es gibt für beide Seite gute Argumente. Mein persönlicher Tipp, und mehr ist das auch nicht, geht in Richtung der bullischen Entscheidung.

Zusätzlich lesenswert:

HYPOPORT - Ist der "Wash-Out" endlich vorbei?

WESTWING – Vorstand schmeißt zur Unzeit hin

AMERICAN EXPRESS - Abgabedruck in der Aktie hält an

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.