Sollten Anleger nur noch auf Megacaps setzen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Immer wieder ist davon zu lesen, dass wenige Unternehmen immer größer werden. Das gilt nicht nur an der Börse, sondern auch für die Gesamtwirtschaft. Besonders eindrücklich ist dies in den USA zu sehen. Dort haben einige Unternehmen ihre Marktmacht geschickt ausgebaut. Dabei kommen Anlegern natürlich gleich Unternehmen wie Apple, Microsoft oder Meta in den Sinn.

Das Problem der Marktkonzentration ist allerdings weitreichender. In fast allen Sektoren stieg die Marktmacht der größten Unternehmen. Das gilt selbst für Branchen, bei denen man es vielleicht nicht vermutet. Entfiel 2002 auf die drei größten Baumarktketten noch ein Marktanteil von weniger als 50 %, sind es heute 90 %.

Durch Fusionen und Übernahmen werden Unternehmen größer. Dazu wird versucht, über ganze Ökosysteme Kunden zu halten und Wechsel zu anderen Firmen zu erschweren. Apple ist ein gutes Beispiel dafür. Je konzentrierter ein Markt ist, desto mehr Gewinn können die größten Unternehmen abschöpfen. Das gilt nicht nur aufgrund ihrer Größe, sondern weil weniger Wettbewerb höhere Margen erlaubt.

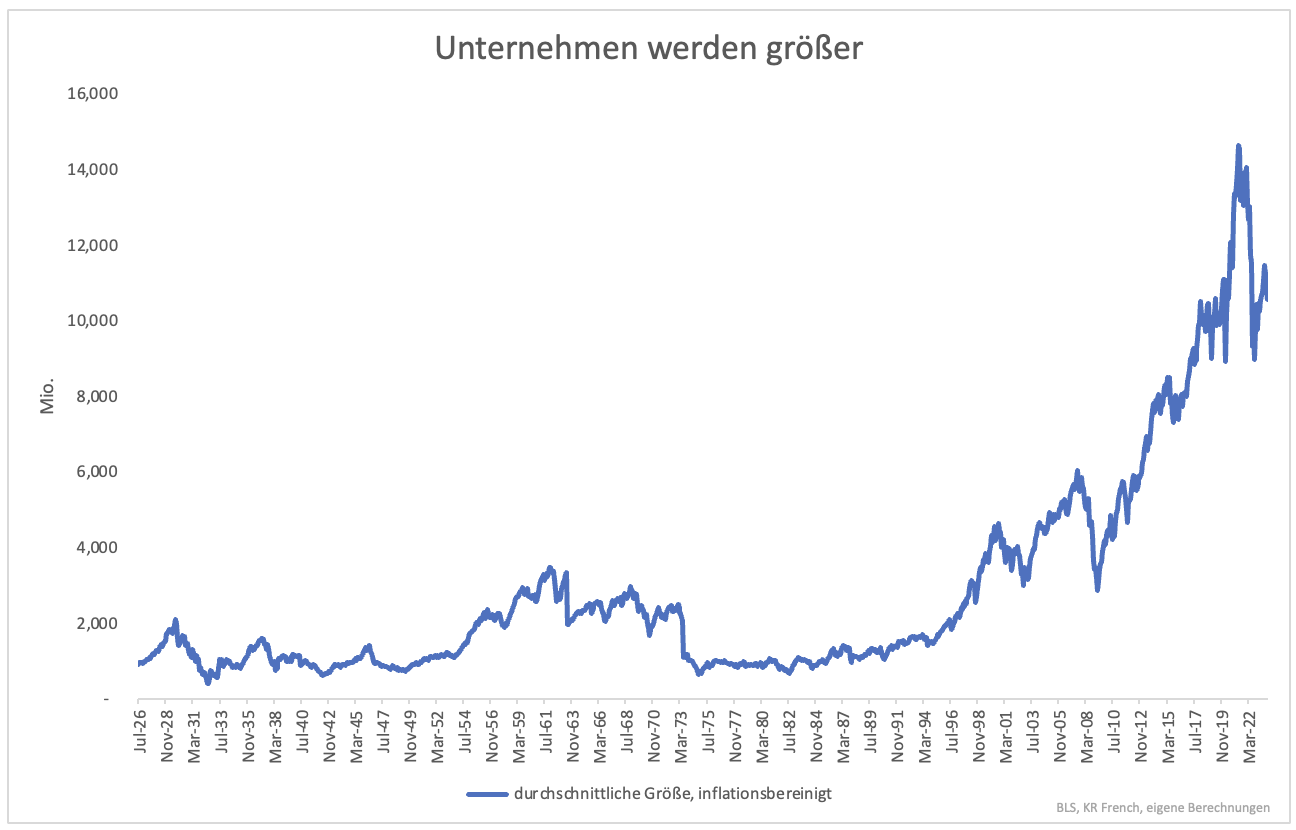

Konzentration lässt sich auf unterschiedliche Arten messen. Eine ist die Größe in Bezug auf die Marktkapitalisierung. Da es Inflation gibt, ist ein Anstieg nicht verwunderlich. Betrachtet man inflationsbereinigte Daten, lässt sich ein Anstieg klar erkennen (Grafik 1). So schnell wie die Kapitalisierung in den vergangenen Jahren gestiegen ist, hat sich die Marktkonzentration aber nicht aufgebaut.

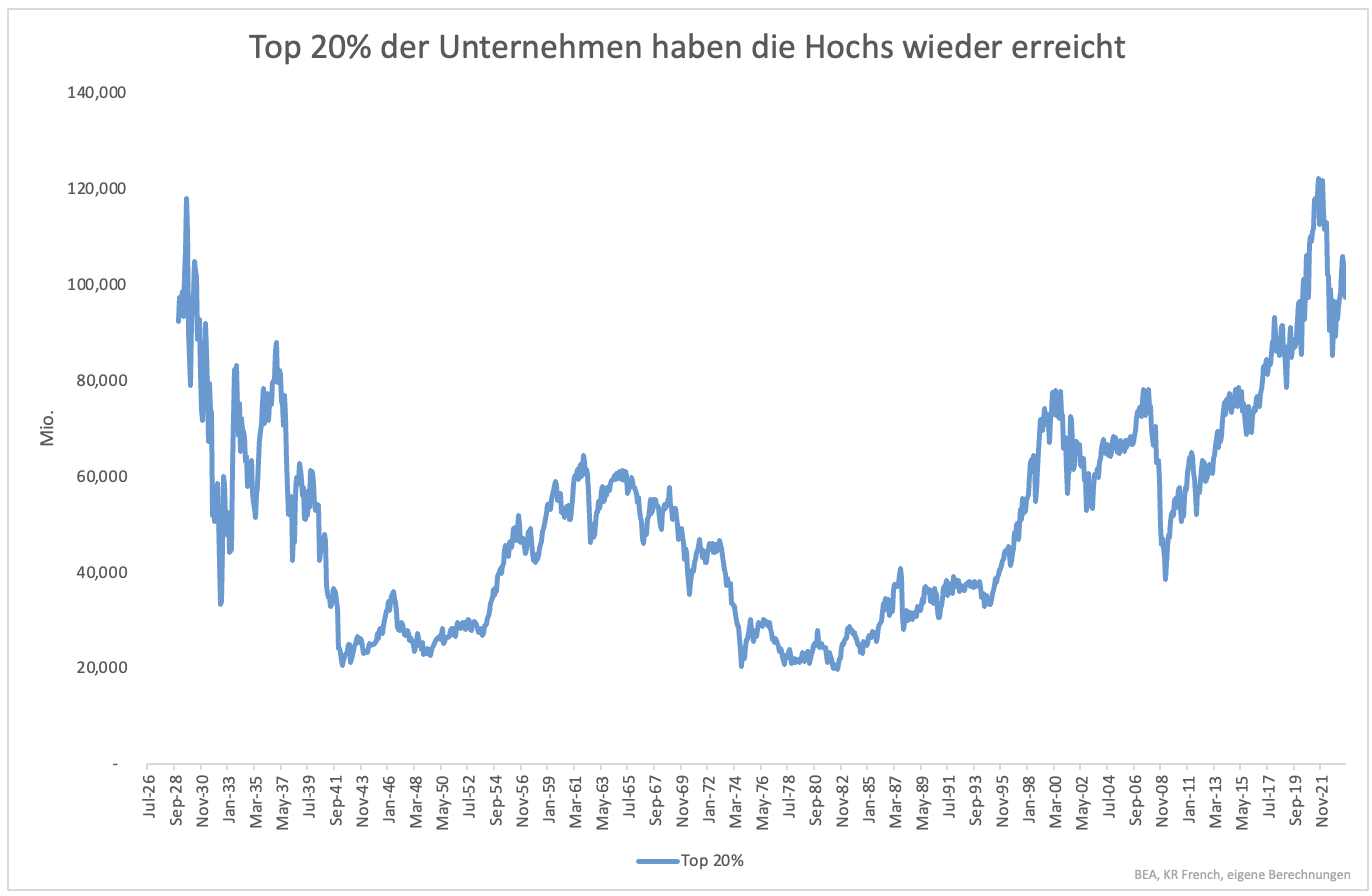

Anstatt eine Inflationsbereinigung vorzunehmen, ist eine Bereinigung über die Wirtschaftsleistung sinnvoller. Darin ist nicht nur Inflation enthalten, sondern auch das Produktivitätswachstum. Betrachtet man das durchschnittliche, börsennotierte Unternehmen, zeigt sich auch in dieser Betrachtung ein Trend (Grafik 2). Die Konzentration ist nicht so hoch wie Ende der 1920er-Jahre.

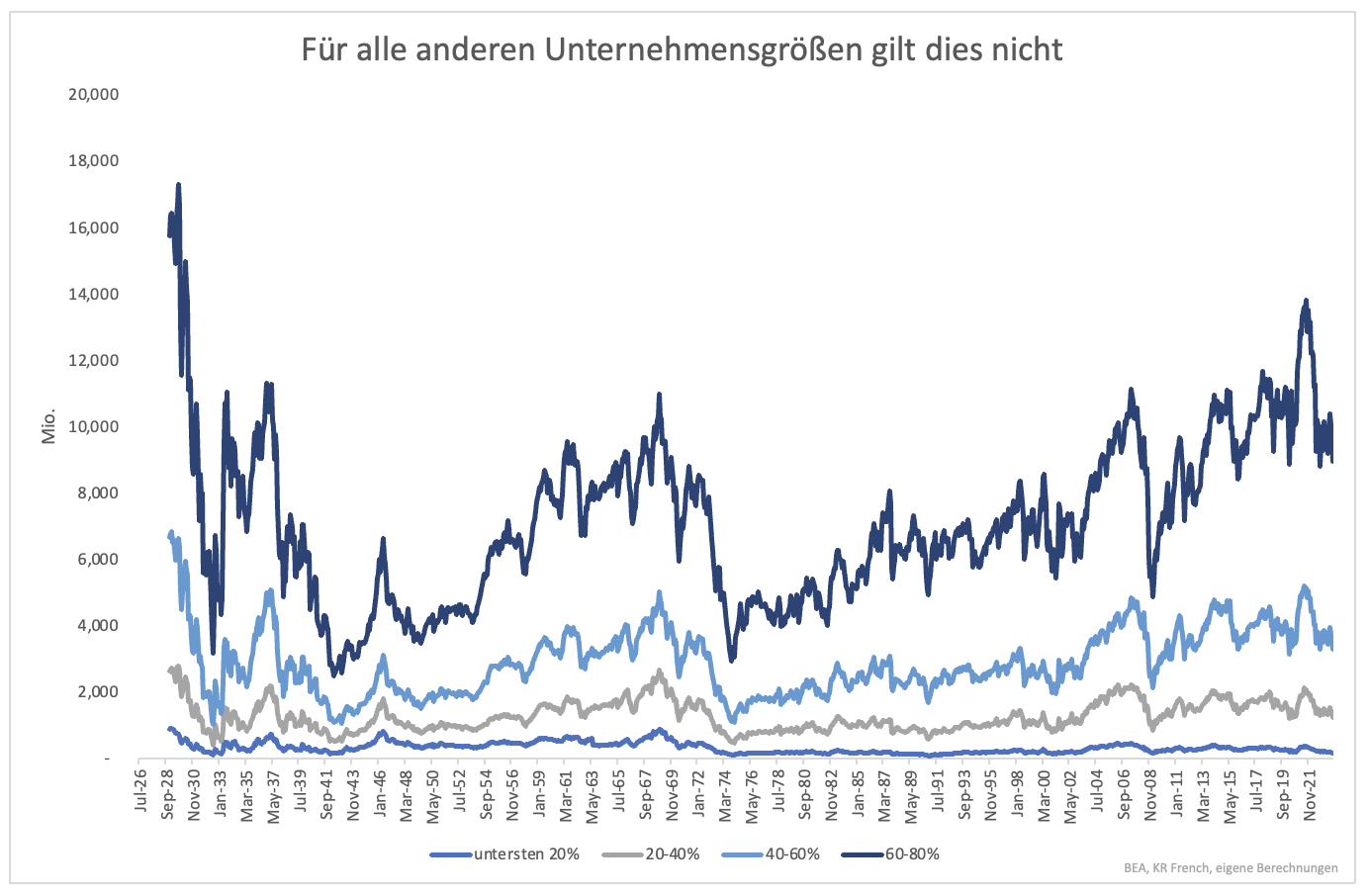

Das hat damit zu tun, dass selbst unter den börsennotierten Unternehmen eine Konzentration stattfindet. Die größten 20 % der Unternehmen haben ihre Hochs wieder erreicht (Grafik 3). Alle anderen Unternehmensgrößen, z.B. die kleinsten 20 %, haben dies nicht geschafft (Grafik 4). Der Markt wird immer konzentrierter. Dies gilt aber vor allem für die größten Unternehmen. Ein immer kleinerer Teil an Unternehmen konzentriert immer mehr Marktmacht.

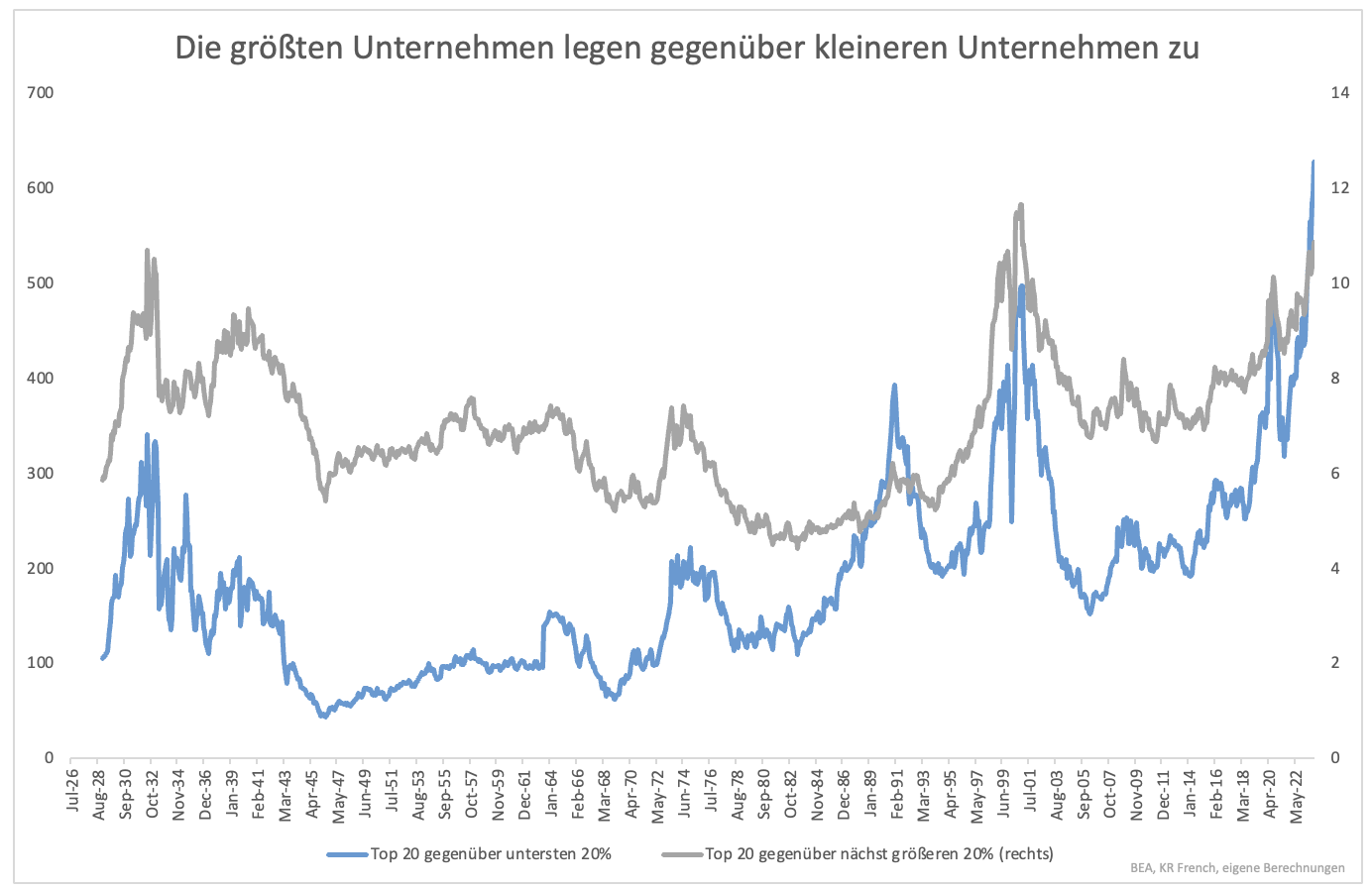

Vergleicht man die größten 20 % mit den nächstgrößeren 20 %, ist das Hoch wieder erreicht. Relativ zu den nächstgrößeren 20 % legen die Top 20 % also zu. Gegenüber den kleinsten 20 % der Unternehmen ist die Sache noch klarer (Grafik 5). Setzen Anleger auf kleinere Unternehmen, verlieren sie. Die großen werden immer größer und kleinere Unternehmen bleiben klein.

Anleger können der Falle entgehen, indem sie auf Leitindizes wie den S&P 500 setzen, in dem ungefähr die Top 20 % aller Unternehmen konzentriert sind. Das ist derzeit das richtige Rezept. Mittelfristig bewegt sich die Konzentration in Zyklen. Wird die Marktmacht einiger weniger Unternehmen zu groß, wird die Regulierung angepasst.

Firmen können ihre Macht nicht mehr ausbauen und zementieren, in dem sie z.B. Konkurrenten einfach aufkaufen. Erste Anzeichen, dass die Politik der Konzentration entgegentritt, gibt es. Aktuell mögen die Sieger alles gewinnen. Das bleibt nicht für immer so.

Interessiert an weiteren Beiträgen von mir? Diese gibt es exklusiv in stock3 Plus. Mit dem Code STARTPLUS kannst Du das redaktionelle Premiumpaket von stock3 einen Monat lang kostenfrei testen.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 25 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.