So stellen Sie Ihr Portfolio nobelpreisverdächtig auf

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

In seinem Buch „Schnelles Denken, langsames Denken“ schreibt der in 2002 mit dem Nobelpreis für Wirtschaft ausgezeichnete Professor Daniel Kahneman, dass es keinen wissenschaftlichen Beweis dafür gibt, dass Stock Picker höhere Renditen erreichen. Er stellt weiter heraus, dass mindestens zwei von drei Investmentfonds den Gesamtmarkt auf Jahressicht underperformen. Es scheint, als gäbe es keine magische Formel für einen Erfolg im Stock Picking.

In einem weiteren bekannten Buch „A Random Walk Down Wall Street” meint Burton Malkiel, Universitätsprofessor aus Princeton: „Ein Affe, der mit verbundenen Augen Dartpfeile auf die Finanzseite einer Zeitung wirft, kann ebenso gut abschneiden, wie ein Portfolio, das aufwendig von Experten zusammengestellt wurde. “ Dieses mittlerweile bekannte Zitat wird oft ohne Kontext zitiert. Das zufällige „Affenportfolio“ beinhaltet mehr Small Caps als ein Stock Picker Portfolio. Small Caps können eine höhere Rendite erzielen, erhöhen jedoch auch das Risiko eines Portfolios. Weiterhin ist Stock Picking nur ein Aspekt des Portfolio Managements. Wie Zeitschriften und Webseiten, die aktuell gute Aktien-Kaufgelegenheiten nennen, sagt der Affe nicht, ob und wann diese Aktien wieder verkauft oder ersetzt werden sollten. Ein Affe ist also auch nicht die Lösung.

Gegner des Stock Picking Ansatzes empfehlen normalerweise ein Index Tracking als Alternative. Sie haben gute Argumente dafür. Index Tracking ist einfach und die Ergebnisse können nicht (wesentlich) schlechter (oder besser) sein als der Markt. Aber diese Lösung vernachlässigt einen entscheidenden Faktor… den Menschen. Menschen sind darauf programmiert, sich zu verbessern und eine Outperformance zu erzielen. Sich einfach zurücklehnen und damit zufrieden sein, was auch immer der Index an Erträgen erwirtschaftet, passt einfach nicht zur menschlichen Psyche. Wir haben es nicht an die Spitze der Nahrungskette geschafft, indem wir uns zurückgelehnt haben. Es liegt uns immer noch in den Genen, nach Outperformance zu streben. Ein Investor ist einerseits im vernünftigen Rahmen bereit, das Risiko in Kauf zu nehmen, weniger als der Index zu erreichen, wenn er jedoch dafür andererseits die Möglichkeit hat, mehr zu erreichen als der Durchschnitt.

Welche Alternativen gibt es?

Der Broker Freestoxx hat dies mit einem sogenannten Stock-Box Service gelöst. Die Stock-Boxen basieren auf den Untersuchungen von Marktpreisen des Nobelpreisträgers Eugene Fama. In wenigen Worten beschrieben sind Marktpreise auf kurze Sicht unvorhersehbar. Die einzige Logik die Fama feststellen konnte war das, wie er es nannte, „Momentum“: Aktien mit schwachen Erträgen in den letzten Monaten werden auch in den kommenden Monaten weiterhin schwache Erträge generieren und umgekehrt. Dies führt wider Erwarten zu der Schlussfolgerung, dass weitaus mehr Geld erwirtschaftet werden kann indem teuer gekauft und noch teurer verkauft wird („Buy high, sell higher“). Freestoxx wendet lediglich die Schlussfolgerung von Fama effektiv an.

Eine Stock-Box ist ein eigenständiges Aktienportfolio bestehend aus 8 Aktien. Konzentriert wird sich dabei auf die stärksten Outperformer eines Index bzw. Sektors, d.h. die Aktien, die innerhalb eines bestimmten Zeitraumes den größten Wertzuwachs aufweisen. Schwächere Werte werden schnell und kontinuierlich identifiziert und durch starke Aktien ersetzt.

Das Portfolio kann aus einer oder mehreren Stock-Boxen zusammengestellt werden. Aktuell werden zwei verschiedene Stock-Boxen angeboten. Während eine Box zum Beispiel in die acht stärksten Aktien des Nasdaq 100 Index investiert, enthält die zweite Stock-Box die Outperformer des KI-Sektors.

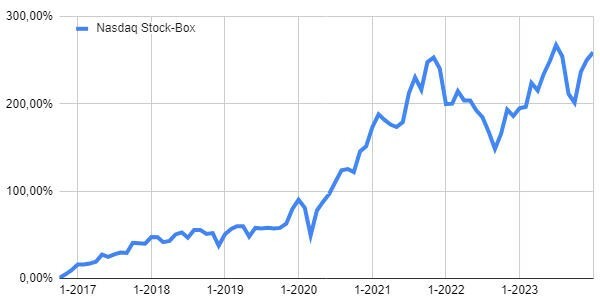

Der Erfolg gibt dem Konzept recht. Seit dem Start am 01.11.2016 weist die Nasdaq 100 Stock-Box eine Performance von +259 % auf. Die Stock-Box, die sich auf KI-Aktien konzentriert zeigt eine Wertentwicklung von +26 % seit deren Start am 01.10.2023.

Dabei wird nur in Blue Chips investiert. Das methodisch angewandte Regelwerk führt zu einer guten Aktienauswahl und Rotation. So sind aktuell Schwergewichte wie zum Beispiel Nvidia, AMD, ASML und Crowdstrike in den Boxen enthalten.

Als letzten wichtigen Punkt ist noch der Zeitfaktor zu nennen. Nicht jeder hat die Zeit oder möchte sich die Zeit nehmen und Aktien analysieren, Positionsgrößen berechnen und die Orders selbst platzieren. Um dennoch den persönlichen Bezug des Kunden zu seinem Portfolio aufrecht zu erhalten, bestätigen die Stock-Box Investoren jeden Monat mit einem Mausklick, ob das Depot auf die neuen Momentum Aktien aktualisiert werden soll. Ist dies geschehen wird das Depot automatisch mit den neuen Aktien aktualisiert.

Mehr Informationen zu der Strategie und dem Stock-Box Service erfahren Sie im Vortrag:

Bulle & Bär im Visier – Das Webinar der Superlative

29.02., 14:00 Uhr, Roland Jegen

Momentum-Aktien: So stellen Sie Ihr Portfolio nobelpreisverdächtig auf

Vergangene Ergebnisse und Resultate aus Backtests garantieren keine zukünftigen Ergebnisse. Jeder Anleger sollte sorgfältig und womöglich mithilfe externer Beratung prüfen, ob dieser Service für ihn geeignet ist. Alle Investitionen bergen ein hohes Risiko. Es gibt keine Garantie auf Gewinne.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.