Sitzen wir auf einem Pulverfass?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 11.226,87 Punkte (XETRA)

Wollen wir uns einen Überblick über die Verfassung des deutschen Aktienmarktes verschaffen, schaut eigentlich jeder auf den DAX Index. Warum auch nicht, dafür sind Indizes unter anderem ja auch da. Der DAX steht de facto auf Allzeithoch und was liegt da näher, als dem deutschen Aktiensegment eine hervorragende Verfassung, vielleicht sogar schon eine Überhitzung zu bescheinigen. Aber ist dem wirklich so?

Hintergrund dieser Fragestellung sind zwei simple Gedankengänge. Zum einen handelt es sich beim DAX um einen gewichteten Index. Nicht jede Aktie des DAX geht mit der gleichen Intensität in die Berechnung des Index ein, so dass Einzelwerte das Bild des DAX sehr stark verzerren können. Zum Zweiten handelt es sich beim vielbeachteten DAX um einen Performanceindex. Diese Gattung reinvestiert die Dividendenzahlungen, was zu einer künstlichen bullischen Grundperformance führt.

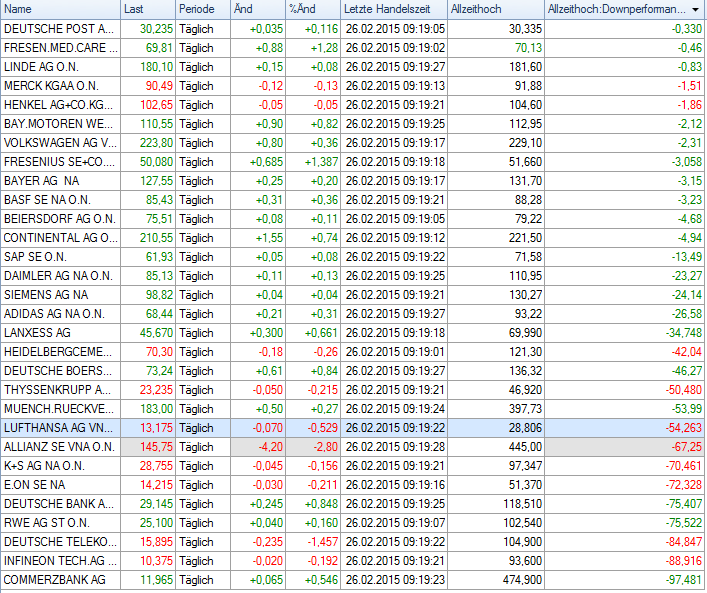

Wie goldrichtig wir mit diesen beiden Einwürfen liegen, zeigt Abbildung 1.

Hier sind die 30 DAX Aktien mit ihren Allzeithochs und der aktuellen Downperformance diesen gegenüber aufgeführt. Wie unschwer zu erkennen ist, notiert nicht einmal die Hälfte der Aktien nahe des Allzeithochs. Setzen wir für "nahe" eine Grenze von 5% an, schaffen es nur 12 Aktien, quasi auf Allzeithoch gehandelt zu werden. Nun könnte man meinen, dass der Rest zwar diese Grenze nicht schaffte, aber bestimmt noch nahe dran ist. Aber weit gefehlt. Sagenhafte 11 Aktien des DAX liegen 50 oder mehr Prozent unterhalb des Allzeithochs. Spitzenreiter ist die Commerzbank Aktie mit einem Verlust von über 97% (siehe Chart). Was für ein Wahnsinn. Wir sprechen hier von den größten Unternehmen Deutschlands und dann solche Zahlen. Buy & Hold lässt grüßen, aber das ist ein anderes Thema!

Welche Schlüsse ziehe ich nun daraus? Ganz oben auf der Liste steht natürlich der Gedanke, dass der vielbeachtete DAX Performanceindex ein unheimlich schlechtes Stimmungsbarometer gerade für längerfristige Einschätzungen ist. Dank seiner Konstruktion ist er nicht in der Lage, das große Bild wirklich realitätsgetreu wiederzugeben, das wird bei der aktuellen Untersuchung mehr als deutlich. Der ungesehene Bruder, der DAX Kursindex scheint da ein schon wesentlich besseres Bild abzuliefern. Zumindest die Dividendengeschichte wird bei diesem umgangen.

Aber auch die analytischen Schlussfolgerungen haben es in sich, vor allem im bullischen Bereich. Was, wenn die derzeitigen Underperformer endlich den großen Turnaround schaffen? Diese hätten viel aufzuholen und ausreichend Platz bis zum Allzeithoch nach oben. Das könnte im DAX Performanceindex ganz schnell zu Gewinnen in den 15.000 oder gar 20.000er Bereich führen. So absurd sind solche Ziele für den Index also nicht, zumindest rein rechnerisch nicht. Bleibt natürlich die Frage, wie wahrscheinlich ist ein großer Turnaround bspw. in der Commerzbank Aktie. Ein Versuch in dieser läuft zumindest.

Gleichzeitig stellt man sich als Anleger natürlich auch unweigerlich die Frage, wie ein Allzeithoch im DAX mit dem derzeit so unsicheren Umfeld in Europa einhergehen kann? Schnell ist man dann an dem Punkt angelangt, den Aktienmarkt als zu heiß gelaufen zu sehen. Ein Allzeithoch und „Staatspleiten“ mitten in Europa passen einfach nicht zusammen. Die tradingtechnische Konsequenz lautet im Extremfall: alles raus und Short. Die Basis dieser Entscheidung ist jedoch eine falsche, denn wie wir im Detail gesehen haben, kann von großen Überhitzungen im langfristigen Bereich auf rein charttechnischer Ebene bei den Einzelwerten nicht gesprochen werden. Es gibt mit den wenigen am Allzeithoch notierenden Unternehmen Ausnahmen, aber die Masse der DAX Aktien hätte zu historischen Hochs noch reichlich Platz.

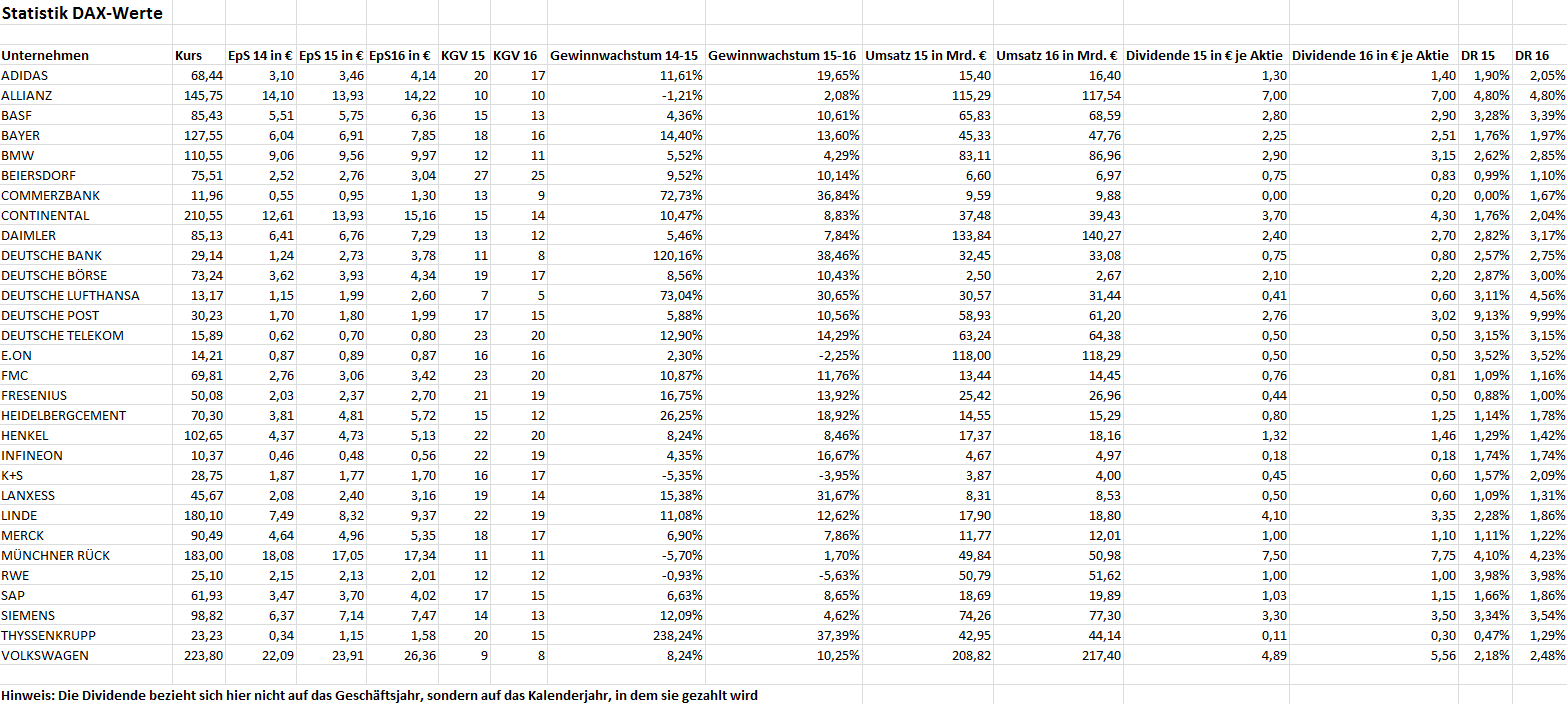

Bleibt die Frage: wie teuer sind die DAX Aktien eigentlich? Dazu können Sie einen Blick auf den unten stehenden fundamentalen Überblick zu den 30 DAX Aktien werfen. Diesen möchte ich an dieser Stelle jedoch nicht groß kommentieren, nicht zuletzt auch deshalb nicht, weil die Fundamentals nicht mein Steckenpferd sind. Trotzdem wollte ich Ihnen diesen Überblick nicht vorenthalten.

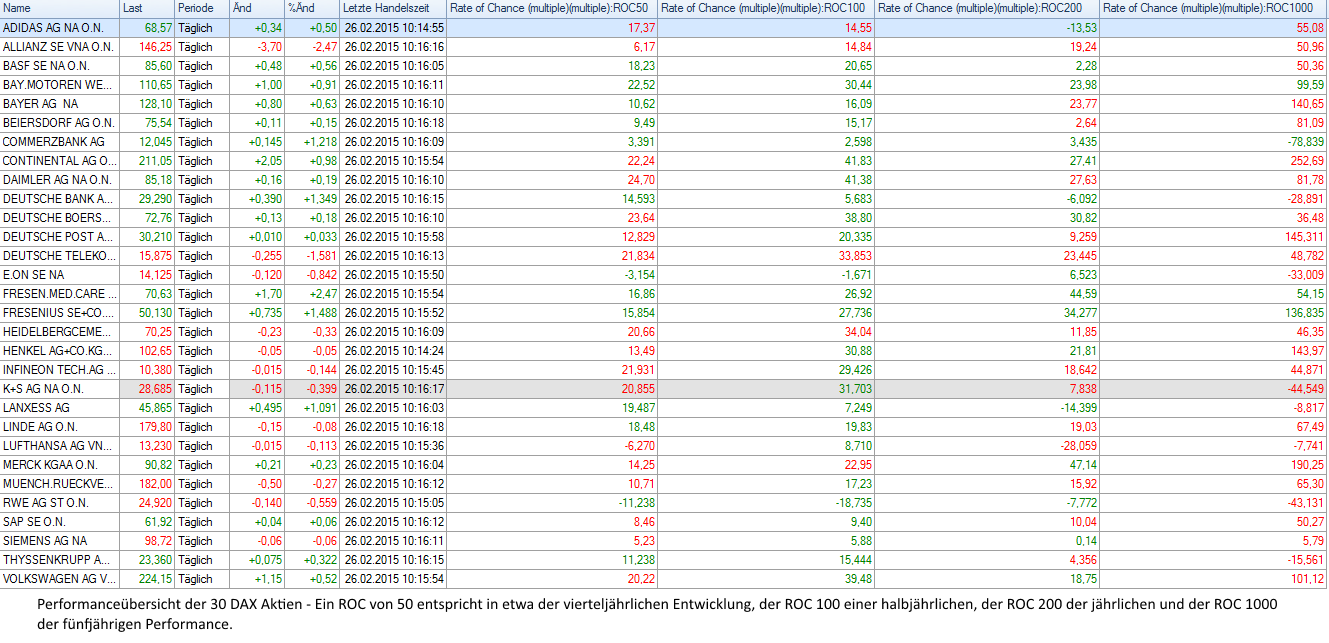

Zusammenfassung: Was bleibt für mich als Fazit? Vor allem eins: es ist nicht immer alles so, wie es scheint. Möchte ich mir einen wirklichen Überblick über die Verfassung des Gesamtmarktes machen, gerade mit Blick auf längerfristige Zielsetzungen, dann wende ich mich anderen Indizes als dem DAX Performanceindex zu. Dieser ist dafür einfach nicht geeignet. Seine Konstruktion führt zu schnell zu falschen Rückschlüssen. Auch der bisherige Gedanke eines historischen Bullenmarktes hat durch die vorliegende Analyse einen gehörigen Dämpfer bekommen. Ja, wir sind in einem Aufwärtstrend unterwegs, wie die folgende Performanceaufstellung zeigt, aber in Summe noch nicht auf historischen Hochs. Platz nach oben wäre also vorhanden und eine rein charttechnische Überhitzung im langfristigen Sinn liegt noch nicht vor. Ob das Ganze dann auch fundamental getragen wird, steht jedoch auf einem anderen Blatt.

Viel Erfolg

Ihr Rene Berteit

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

@gruetzi: Es stehen genug reale Werte drin, nachrechnen und selber denken ist für einige sicher anstrengend. Die Werte stimmen nur die Stücke nicht (das kann jeder selber skalieren, die Lot-Größe ist schon ok)

Und was hier auf GTR etwas gefehlt hat, war Metro & Osram (Osram sogar nächste Woche).

same Story...

@Rocco Gräfe: Kontostand ist Kontostand (der wird mir in Summe angezeigt) Ich habe wie alle viele Konten und mehrere Instrumente, leider sogar in unterschiedlichen Währungen. Aber nur einen Magen (Brieftasche). Dafür gibt es eine Totale.

Jetzt mal Butter bei die Fisch` "Dow und Andere in der Perfo-Index Konstruktion"

Das mag ja ein willkommener geistiger Wunsch sein, nur sollte man mal realistisch einschätzen ob der Schwanz mit dem Hund wedelt. Die ganze Welt macht es anders. Vergleichbarkeit? alles andere ist Politik oder Journalismus.

MSCI World ist Kurs. Punkt

BIP geben uns hedonisch auch die Yankees vor, auch das sind mehr Taschenspielertricks, die Quantitätsgleichung von Irving Fisher ist in der VWL das beste was ich kenne, das nützt mir nur als Trader oder Anleger nichts.

Und auf einem Future (einem eigenen Produkt). Herrgott was interessiert mich ein Langfristchart mit Tageskerzen, wenn ich im Minutenchart trade? Die Position wird kurzfristig geschlossen, egal ob mit G/V und jedes mal geht das Spiel von Neuem los, egal ob der Index bei 5000 oder 14000 steht. 10 Pkt im Future sind 10 Punkte. Das einzige was sich ändert ist Vola, Tagesbandbreite im Verhältnis zum Indexstand und damit ZEIT!

Der MDAX oder HSI steht doch noch höher und dennoch ist er sauberer zu handeln.

"Insofern kann der Kursindex nicht relevant sein." In der Absoluten wirklich akademisch, ich denke eher kein ernsthafter Analyst nimmt uns kleine eingebildete Deutsche mit Ihrem Perfo ernst. Indizies zu vergleichen macht nur auf Kursbasis Sinn. Damit halte ich real gar nichts in den Händen.

Warte dann auf den Vorschlag Devisen mit Zins zu verknüpfen oder aus einem contract eine Dividende zu erhalten. (irony out)

Das ist ein eigenes Produkt, mit administrierten Preisen, wie Sprit an der Tankstelle.

Gerade mal 1-3 % Volumen eines Kontos, selbst bei Händlern, worüber reden wir dann eigentlich?

Im Leitfaden zu den Aktienindizes der deutschen Börse

(Hrsg. Deutsche Börse AG) heißt es in Kapitel 3.1.1

(3.Berechnung, 3.1 Indexberechnung, 3.1.1 Methodik)

Zitat:

"Bei den Performance-Indizes werden darüber hinaus sämtliche Erträge aus

Dividenden - und Bonuszahlungen in das Indexportfolio reinvestiert."

http://deutsche-boerse.com/INTERNET/MR/mr_presse.n...$File/Equity_L_6_9_d.pdf?OpenElement

Fakt ist: mein Kontostand ist kursindex + ausgezahlte Dividenden, klare Sache.

Insofern kann der Kursindex nicht relevant sein.

(im perfo Index wird nichts reinvestiert, Dividenden existieren da einfach mal nicht./. und ja: nach dieser Rechnung wünsche ich mir auch Dow und Andere in der Perfo-Index Konstruktion.

@ Rocco Gräfe

Als Chartist kann ich das nicht gelten lassen.

1) "Im Chart ist jede Information die bekannt ist bereits im Kurs enthalten." Punkt!

2) "Entschieden wird allein auf Kennzahlen, News/Termine und Volumen, die machen die Kerze, die machen den chart."

Im Falle Sieg

Es fängt ein neues Jahr an steuerlich. / Ist hier wichtig da Siemens das Geschäftsjahr immer noch nicht am 31ten, also pa schliessen dürfte, also legt man sich die eigentlich schon vorher rein, aber gut.

Steuerfreigrenze sind lächerliche 801€ netto, das sind auf 100k nackte 0,8%

Kapitalertragsteuer und Soli sind 30,5% (lassen wir mal die Charismatiker mit 8-9% je nach Bundesland weg)

Der Markt ist gut, die Zahlen sind vorher bekannt (Dez), also legen sich etliche den stock in´s depot um allein im Vorfeld auf die Herde der Dividendenjäger zu setzen.

Das steht noch nicht einmal im Chart, das steht sogar in der Zeitung.

Um im Jahr zu bleiben:

Ich habe sie also mit 93 1/4tel irgendwas Anfang Januar Netto (zB am 5ten) drin. Solange ich den Wert nicht veräußere habe ich gar nichts, weder Gewinn noch Verlust, nur Buchwerte. Bleiben wir bei 100 Stk,

kleine Order, bei 100k dennoch fast 10% Positionsanteil. Rechnet sich einfacher.

Variante 1: Bei 103 € stelle ich VK, macht (rund 6,80 € Netto) oder 7,3 %

Und nein nicht per anno hochgerechnet wie es die von der Sparbüchse machen, sondern per trade.

trade is trade, point.

Buchhaltung ist was für die Feiertage zu Neujahr.

Wenn ich die nicht verkaufe, nenne mich ja Investor, kann ich die auch nicht pa rechnen.

Buch ist Buch,

also ist Variante 1 nicht der Investor.

Ungehebelt mit einfachem Risk auf 10% Masse

Gier frisst normalerweise Hirn, 7% Netto ist halt besser als 3,5% Brutto

Immer noch ist alles bekannt, immer noch steht die HV an und wir haben erst Januar, wir machen kein Windowdressing, wir sind nur nicht gierig.

Wenn das nicht so wäre gäbe es niemand, der Stücke am Tag der HV kauft/verkauft, noch weniger am Ex-Div Tag.

100 Stück ist ein bisschen blöd im Januar hat man seine Freigrenze ja bereits ausgeschöpft und die wirklichen Dividenpralinen kommen April, Mai, Juni

Auch das wissen ALLE Ist wie Weihnachten, nichts neues, kommt jedes Jahr wieder.

Nur Steuerberater und Trader würden für X-Mas gerne eine Fristverlängerung beantragen.

Jetzt guckt/hört man sich die HV an, auch die ist bekannt, vorher angekündigt, wie die Zahlen, wie die Dividende.

Was fällt dem Joe ein? Was sind die Perspektiven, was erzählt er der Menge was er gut oder schlecht gemacht hat.

Kurzum wie sind die Perspektiven und wie nimmt´s der Markt auf?

Taugt´s mir, oder nicht?

Variante 2 (Investor oder Langfristler): Mir taugt´s ich will die im Depot haben. Da ist Siemens ein gutes Beispiel.

Rasierer, Telefone, Kühlschränke haben sie ja nicht, also gibt´s keine Diskussionen mit Frau, Kind und Kegel oder dem neugierigem Nachtbarn. Emotionslos.

Ist ja keine apple (I payed), adidas oder Porsche und ´ne Gasturbine dürften die wenigsten daheim haben.

Kann mir das zwar weniger vorstellen, das man die unbedingt haben muss, denn wenn hätte man die eher, oder vielmehr länger im Schrank, aber gut.

Der Kurs verändert sich, wie in Variante I

Aber sicher nicht wegen der Dividende, sondern wegen den Zahlen und was die Bosse so vorhaben.

Das eine wissen ALLE, das andere ist vielleicht spannend oder zumindest neu.

Ich streiche also 3,5% Netto 330€ ein, ist ja noch Steuerfreigrenze.

Was mache ich jetzt damit?

Buchkurs sinkt, ich habe keinen G/V realisiert, will die ja, setze aber bei 94 € irgendwas

einen SL (Sparbuchmentalität, will ja netto nicht draufzahlen) und das meine lieben Chartisten wisst ihr genauso, sonst hättet ihr dort nicht eine wichtige Marke gesetzt. Von wegen unverfälschte Markttechnik.

Die info der Unterstützung ist drin, schon vor der HV. Punkt.

330€ sind steuerfrei, neu investieren macht wenig Sinn, wären nur 3,5 Stück also 3 -

Halbe Sachen machen wir ja nicht.

3 ist blöd, Teilausführung kostet, Vorzüge gibt´s keine, der ADR ist Währungsrisiko und vielleicht bedeutet das mehr Kosten da anderes Lagerland.

Ein Warrant macht da auch weniger Sinn, sollte auf 100K schon ein One-Percenter sein, die Dinger sind ja so radikal.

Nur ´ne Option wäre sinnig.

Aber ich will die ja, also halten. Mit 100 Stk rauf und rein, wird´s schwierig. Langfristig sind wir alle tot, Nachkaufen geht nicht, kann die nicht verbilligen, nur am exDiv Day (wenn mir der Vorstand so gefallen hat).

Ist nur blöd, beim nächsten VK kommt der Fiskus und jubelt mir meine günstigeren Anteile raus (FIFO).

20, 30, 40 % als eine Position, wird auch gewagt. Handeln demnach schwierig. Siemens macht aber den meisten Umsatz in USD, rechnet und bilanziert in € "Was machen die eigentlich, ist das gut?"

330€ sind auf 100k auch nur 0,33 % wieder blöd, naja läuft ja alles.

Also bezeichnen wir das als Neuaufbau, Halteposition und nicht vor 115 € gedanklich verkaufen.

Sonst würden wir die ja nicht halten oder gar haben wollen.

Manche haben verkauft und hatten sie bis März schon 10 mal gekauft und wieder verkauft.

Macht das Sinn? Was ist mit den Gebühren, so ein Verückter war sogar mit Calls und Puts drauf & drin.

Und Nein, den Put hatte er nicht am ex-Div Tag, da wird die nämlich aus dem Derivat rausgerechnet und der MarketMaker rechnet noch versteckt eine Vola rein.

Er hatte die davor und danach wieder. Wieder nur wegen news, oder Kerzen. Siemens ist immer noch gleich und der Häuptling ist auch noch der gleiche, nur ´ne Frau haben sie für die quote aufgenommen, das ist nicht kriegsentscheidend.

Und das meine lieben Herren wisst ihr ALLE! Sonst würde der Handel zum HV Tag und zum ex-D ausgesetzt sein.

Ist er aber nicht und einige verkaufen, andere kaufen, an diesen Tagen. Das ist Handel und daher hat Dividende im Chart nichts verloren, weil es einmal bekannt ist (Zeitungen lügen nicht/mein Nachtbar hat IMMER Recht zumindest hinterher /ironiemodus aus) und es selbst mathematisch Netto! kaum der Rede wert ist.

Was die dt. Börse da mal als augenscheinlichen Vorteil reingerechnet hat um den Sparer anzulocken ist jetzt ein Nachteil, weil alle Angst bekommen, wenn sie einen Chart sehen.

Sauber ist es auch nicht, da die komplette Welt anders ausweist.

Ich finde generell Chartisten die mir mit Dividende kommen halbartig, seit wann sind das Investoren?

Als Privatanleger suche ich mir Substanzen, die keine Arbeit machen und lege sie auf´s Kinderdepot.

Und selbst da macht man das nur mit Werten wo man auch bereit ist nachzukaufen, switcht mit Vorzügen, ADR´s und Stämmen. Eben weil man es leichter stückeln und reinvestieren kann.

Um Allzeithochs zu bestimmen, bzw. aktuelle Kursstände mit jenen zu vergleichen müssen um Kapitalerhöhungen bereinigte Charts verwendet werden. Gerade bei der Commerzbank liefert der o.g. Chart null Aussagekraft. Z.B. lag die Anzahl der Commerzbank-Aktien im Finanzblasen-Jahr 2007 bei 657,2 Mio. Aktien. Bei einem Höchstkurs von etwa 38 Euro in diesem Jahr lag die Markkapitalisierung also ca. bei 25 Mrd. Heute hat die Coba eine MK von knapp 14 Mrd. Sie liegt also bereinigt um Kapitalerhöhungen aktuell nur rund 45% tiefer als in der Blütephase der Finanzblase 2007 und etwas mehr als 50% (die Hälfte) entfernt vom Allzeithoch (New-Economy-Blase 1999/2000). Das ist aber etwas ganz anderes als die von ihnen benannten 97% (ca. ein Dreißigstel!). Und der Abschlag hat, außer das es sich bei dem Allzeithoch ohnehin um eine Übertreibung handelte auch jetzt noch ganz gute spezifische Gründe (Niedrigzinsumfeld, Kreditnachfrage, etc.).

Ich will den Markt nun nicht schlecht reden, aber man darf schon feststellen, dass wir uns momentan in einer Ausnahmesituation am oberen Ende der Fahnenstange befinden und daran ändert auch ein, übrigens in den USA schon ausgelaufenes, QE-Programm nichts. Auf allen Kanälen lautet es : "Aktien sind alternativlos.", "Dividenden sind der neue Zins." Wer da nicht vorsichtig wird, ist selbst schuld.

wenn ich das alles so lese, dann würde mich mal die Performance der Komentatoren interessieren.

Für mich wäre der eine toller Investor, der 2011 bei 5000 den Lev DAX gekauft hat und dann Däumchen gedreht der hat nämlich von Kurs 23 bis heute ca. 100+x seine Einsatz mehr als verfünffacht ! Ist doch Cool :-) Hat das Jemand erreicht ?

Sagen wir mal ich habe 100 Siemens Aktien seit 1.1.15.

nun zahlte die Firma Dividende aus Ende januar, 3,20 € pro Anteil.

Was passierte)

1.

ich habe 320 Euro mehr auch meinem verrechnungsKonto.

2.

mein Aktienpaket sinkt parallel dazu im Wert um 320€.

3.

mein Gesamtstand ist weiterhin unverändert!

4.

der DAX kursindex sinkt wegen des dividendenabzuges, Siemens Kursrückgang um 3,20€, ab.

5.

der DAX kursindex sagt mir, dass ich ein Minus habe, was nicht wahr, sieht punkt 3.

6.

der DAX Performanceindex ist unverändert, denn dividendenabzüge spielen keine Rolle. das ist auch gut so, denn mein Kontostand ist unverändert (siehe 1,2,3).

Im Dax Performanceindex wird auch nichts reinvestiert. es wird einfach die Performance der Aktien zusammengerechnet.

Fazit: Der Kursindex lügt!

Nur wer dem Dax Performanceindex folgt wird wissen was auf seinem Konto wirklich los ist.

Das ist auch extrem wichtig für Vermögensverwalter, wie mir mehrfach mitgeteilt wurde.

Super Beitrag für einen Chartisten! ;) Und die Vertiefung von Chronos (15:17) ist auch sehr erhellend.

Leider machen wir alle unbewusst den Fehler, uns von den Index-Charts manipulieren zu lassen, - der Mensch ist ein Optiker, - das Gehirn wird erst später eingeschaltet.