Selbst Japan strafft die Geldpolitik

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die japanische Notenbank (BoJ) galt bisher als Fels in der Brandung der ultralockeren Geldpolitik. Tatsächlich ist sie die einzige große Notenbank, die die Zinsen noch nicht angehoben hat. Offiziell wird auch am Anleihekaufprogramm festgehalten. Die BoJ drückt weiter aufs Gaspedal, während der Rest der Welt bremst.

Gebremst wird auf unterschiedliche Arten. Am offensichtlichsten ist der Zinsanstieg. Die US-Notenbank gibt dabei das Tempo vor. Werden die Zinsen in den USA angehoben, muss der Rest der Welt mitziehen, damit die Lokalwährungen nicht zu stark abwerten. Da sich Japan dem Trend nicht anschließt, wertet die Währung stark ab.

Zinsen anzuheben, ist nur ein Instrument. Seit der Finanzkrise haben Notenbanken ihre Bilanzsummen stark vergrößert. Der Markt wurde mit Liquidität geflutet. Die Liquidität wird nun wieder abgezogen, indem Anleihen aus dem Bestand verkauft werden. Dadurch wird die Geldpolitik über Zinsanpassungen hinaus gestrafft.

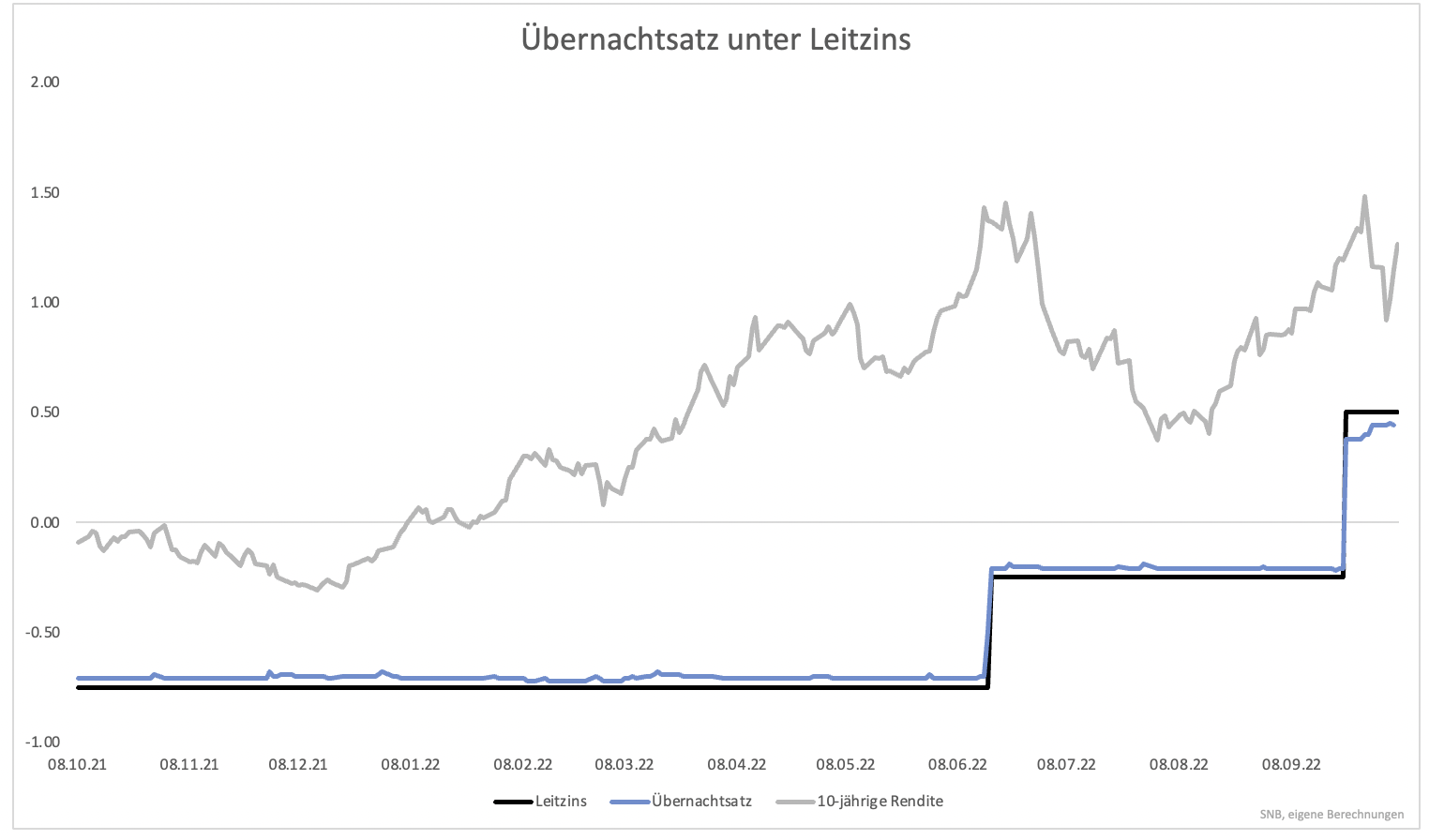

Die Fed verkauft Anleihen freiwillig. Es gehört zum Plan. In anderen Ländern ist das nicht unbedingt der Fall. In der Schweiz etwa lag der Übernachtsatz bis zur zweiten Zinsanhebung über dem Leitzins. Seit der zweiten Zinsanhebung liegt der Übernachtsatz darunter (Grafik 1). Das ist nicht der Normalfall. Ein niedriger Zinssatz macht nur Sinn, wenn es zu viel Liquidität gibt.

Das Problem hat auch damit zu tun, dass Notenbanken in Zeiten von Negativzinsen Einlagen unterschiedlich verzinsten. Ein Teil der Einlagen wurde von Negativzinsen befreit. Dieses Tiering führt nun zu der Herausforderung, dass der Leitzins auch tatsächlich als untere Grenze erreicht wird.

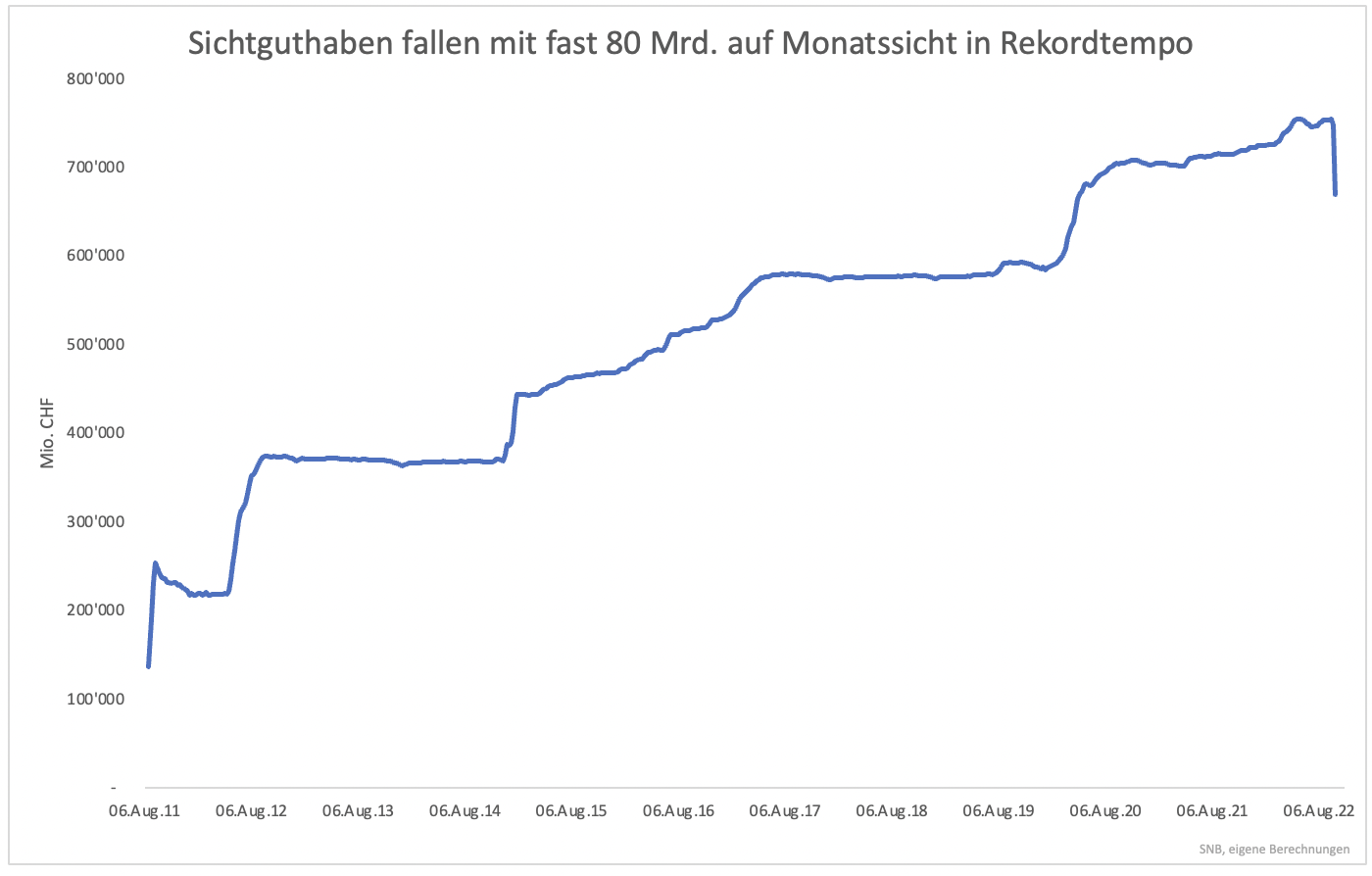

Um dies zu gewährleisten, wird Liquidität abgezogen. Die Schweizer Nationalbank tat dies in den vergangenen Wochen in nie dagewesenem Ausmaß. Die Sichteinlagen, ein Maßstab für Liquidität, fielen um fast 80 Mrd. CHF (Grafik 2).

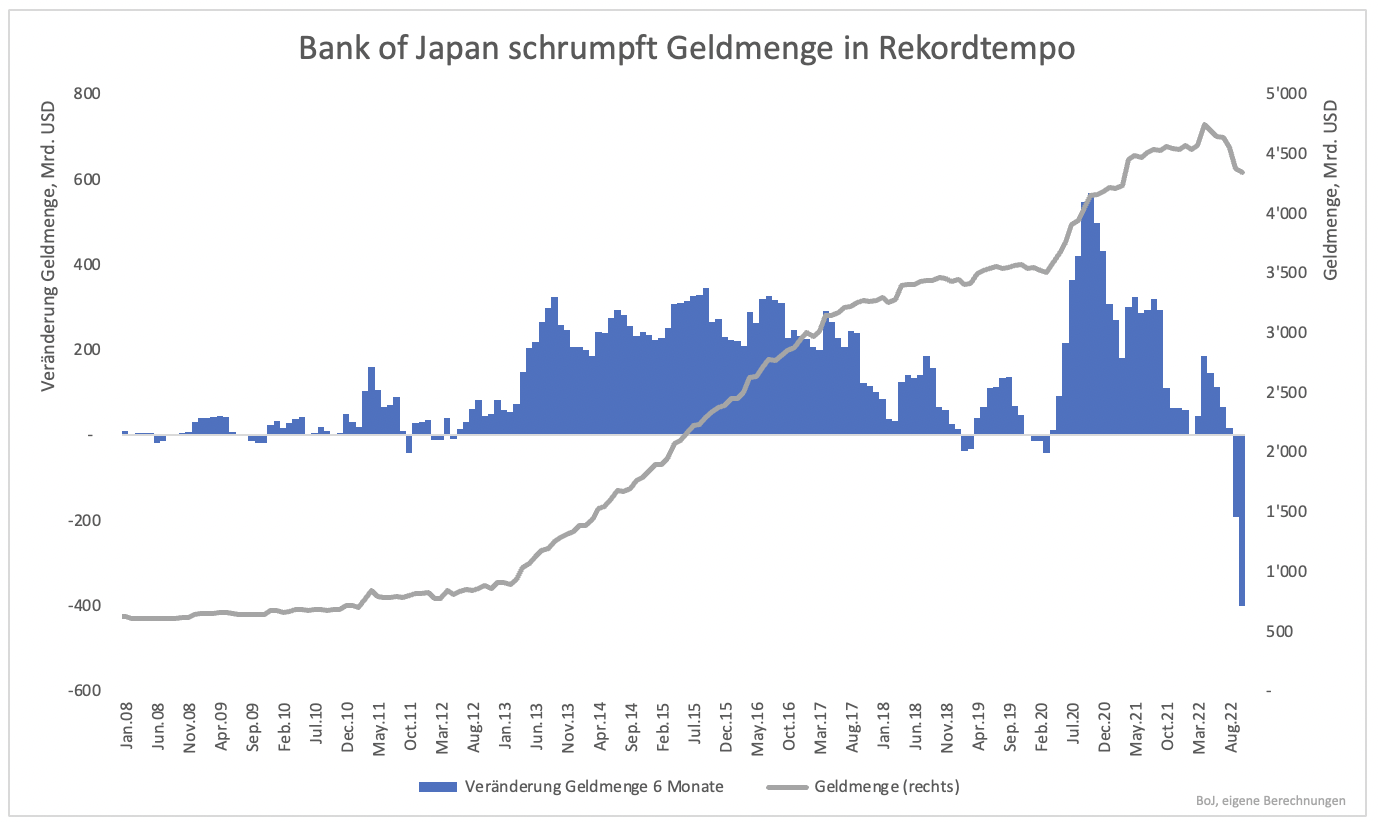

Ob dies der Grund ist, weshalb auch die BoJ Liquidität abzieht, sei dahingestellt. In der Theorie sollte sie kein Zinsproblem haben, da die Zinsen nicht angetastet wurden. Möglicherweise ist die Abschöpfung von Liquidität auch auf den Wechselkurstrend zurückzuführen. Ein Teil lässt sich erklären, da Pandemieprogramme auslaufen.

So oder so, die BoJ hat in den vergangenen sechs Monaten die Geldmenge in historischem Ausmaß reduziert (Grafik 3). Das ist zwar keine offizielle Straffung der Geldpolitik, doch Liquiditätsentzug hat eine ähnliche Wirkung.

Den Großteil der Aufmerksamkeit erhält die US-Notenbank. Im Rest der Welt wird dem Markt aus unterschiedlichen Gründen ebenfalls Liquidität entzogen. Die Größenordnungen und das Tempo sind atemberaubend. Ein englisches Sprichwort sagt: Bei Ebbe sieht man, wer ohne Badehose geschwommen ist. Auf die Geldpolitik übertragen heißt dies: Wird Liquidität entzogen, weiß man, wo es Schieflagen gibt. Die ersten Schieflagen haben sich in Großbritannien gezeigt. Weitere dürften bald erkennbar sein.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.