Schwellenländeranleihen Ausblick Teil 4: Lokalwährungsanleihen im Detail

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

- Wechselkursgewinne und Zinsentwicklung trugen positiv zur Performance der Anlageklasse bei

- Im Local Bond-Index schnitt Argentinien am besten ab, nur die Türkei erzielte ein negatives Ergebnis

- NN Emerging Markets Debt (Local Bond) Fonds und NN Emerging Markets Debt (Local Currency) Fonds schlugen ihre Benchmarks im ersten Quartal 2017

Marktrückblick

Schwellenländeranleihen in Lokalwährung haben sich im ersten Quartal 2017 gut entwickelt. Der Emerging Markets Local Currency Benchmark-Index (kürzere Duration), der ELMI+-Index, stieg in US-Dollar um 5,18 Prozent, der Emerging Markets Local Bonds Benchmark-Index, der GBI-EM-Index, stieg in US-Dollar um 6,50 Prozent. Bei letzterem trugen sowohl Wechselkursgewinne als auch die Zinsentwicklung positiv zur Performance bei.

Stabile Rohstoffpreise, insbesondere für Öl, und die sich verbessernden Fundamentaldaten der Schwellenländer wirkten sich günstig auf die Wertentwicklung dieser Anlageklasse aus. Daneben hatte der Rückgang externer Risiken einen positiven Effekt, so blieben die politischen Maßnahmen in den USA sowie etwaige protektionistische Schritte begrenzt. Die Zuflüsse in Schwellenländer-Lokalwährungsanleihen stiegen im ersten Quartal 2017 deutlich an, sodass auch das markttechnische Umfeld günstig war.

Im Local Currency-Index schnitten der mexikanische Peso, der russische Rubel und der südkoreanische Won am besten ab, gefolgt vom taiwanesischen Dollar und der indischen Rupie. Nur die türkische Lira wertete ab. Der philippinische Peso und der malaysische Ringgit entwickelten sich allerdings ebenfalls unterdurchschnittlich. Die mittel- und osteuropäischen Währungen tschechische Krone, ungarischer Forint und rumänischer Leu wiesen ebenfalls eine unterdurchschnittliche Performance auf, da der Euro gegenüber dem US-Dollar im ersten Quartal 2017 leicht aufwertete.

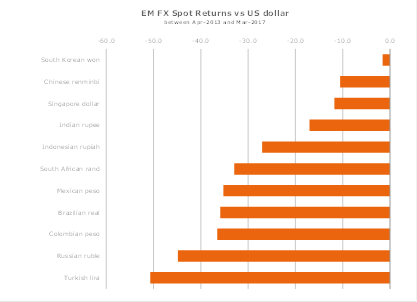

Die Wechselkurse von Schwellenländerwährungen sind attraktiv

Quelle: Bloomberg (Stand Ende März 2017)

Im Local Bonds-Index schnitt der Neuankömmling Argentinien am besten ab, wobei die Rallye allerdings großenteils bereits vor der Aufnahme in den Index stattfand. Es folgten Mexiko, Russland, Brasilien, Peru, Indonesien und Kolumbien. Nur die Türkei erzielte ein negatives Ergebnis, wobei allerdings Ungarn, Rumänien und Malaysia ebenfalls unterdurchschnittlich abschnitten.

Portfolio: Umschichtungen und Performance

Zum Jahresbeginn waren wir in Bezug auf Zinsentwicklung und Wechselkurse zunächst neutral positioniert. Angesichts der anhaltenden Verbesserungen der Schwellenländer-Fundamentaldaten und der Markttechnik bauten wir unser Engagement vor allem hinsichtlich der Wechselkurse aus. Wir investierten stärker in Länder, deren Risiko-Ertragsprofil wir für günstig halten, z.B. in Mexiko und inflationsgebundene brasilianische Papiere.

Unsere beiden Schwellenländer-Lokalwährungsstrategien, der NN Emerging Markets Debt (Local Bond) Fonds und der NN Emerging Markets Debt (Local Currency) Fonds, schlugen ihre Benchmarks im ersten Quartal 2017, wozu sowohl Wechselkursgewinne als auch die Zinsentwicklung beitrugen. Dabei leistete die Übergewichtung von Währungen wie dem russischen Rubel, dem brasilianischen Real, dem mexikanischen Peso und der türkischen Lira den größten Performancebeitrag. Der Zinsbeitrag fiel in Lateinamerika am höchsten aus, wozu die Duration-Übergewichtung in Brasilien, Mexiko und Peru sowie die Titelauswahl in Argentinien, Kolumbien und Peru beitrugen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.