RWE bricht 10% ein, wir machen 26% Gewinn! - Und weiter ?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

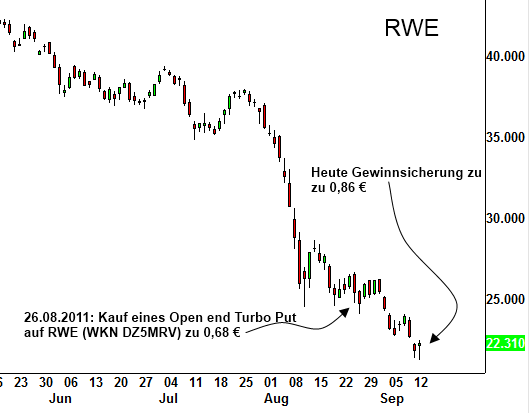

Der RWE Aktienkurs bricht seit ca. 2 Wochen um 10% ein, gleichzeitig ergab sich mit diesem RWE Trade aber ein Profit von 26%.

Am 26.08.2011 wurde ein Open end Turbo Put auf RWE (WKN DZ5MRV) zu 0,68 € eingekauft. Am heutigen 13.09.2011 wurde das Derivat zwecks Gewinnsicherung zu 0,86 € verkauft. Die Aktie fällt, der Anleger profitiert daran.

Als aktiver Anleger sollten Sie sich unbedingt auch mit den Möglichkeiten des Shortsellings/Leerverkaufs beschäftigen.

Auf den ersten Blick, eine wunderbare Möglichkeit auch in der Baisse an starken Trends, dann nämlich Abwärtstrends zu partizipieren. Allerdings sei darauf hingewiesen, dass Shortselling / Leerverkaufen erheblich schwieriger ist als das klassische Kaufen eines Basiswerts. Es wird viel über Hedgefunds geschimpft, Auswertungen zeigen aber, dass ein Großteil der Player dieser Branche, die Shortpositionen als Hedges in ihren Portfolios haben, mit diesen Positionen Verluste einfahren. Also Vorsicht!

Konkrete Leerverkäufe auf Aktien, Indizes, Währungen und Rohstoffe stelle ich in meinem Blog vor, den Sie über die folgende Adresse erreichen können : http://www.godmode-trader.de/blog/weygand/

Schiebst du noch Panik oder shortest du schon ?

Die Begrifflichkeiten Shorten und Shortselling werden oft synonym verwendet. Shorten. Damit bezeichnet man allgemein das direkte Spekulieren auf fallende Kurse. An den Terminbörsen können Futures verkauft und damit geshortet werden, an der FOREX können Devisen geshortet werden und die Aktienmärkte können mit Futures, Optionen, CFDs, Optionsscheinen oder Hebelzertifikaten (Turbo Optionsscheine, Knock-Out-Produkte) geshortet werden. Shorten oder Shorting ist demzufolge ein Übergriff für Trading und Investmentaktivitäten, in deren Rahmen auf fallende Kurse spekuliert wird.

Nach einem solchen Sell Off wie in dieser Woche macht es natürlich wenig Sinn direkt in diese überverkaufte Marktsituation hineinzushorten! Wenn sich neue größere Abwärtstrendkanäle ausbilden sollten, bietet es sich aber an, in temporäre Erholungen zu shorten. Als Shortseller gilt es ein möglichst hohes Preisniveau für den Einstieg zu sondieren.

Sie sehen, es gibt eine ganze Palette an Tradingvehikeln, über die Shorting möglich ist.

Obligatorisch gilt es an dieser Stelle festzuhalten, dass der gehandelte Markt und die eingesetzten Tradinginstrumente genau recherchiert werden sollten. Welche Eigenart hat der gehandelte Markt? Wie weit sind die Spreads der gehandelten Basiswerte? Wenn ich beispielsweise lediglich eine kleine Gegenbewegung im Silber-Future nach unten handeln möchte und ein Turbo Short einsetze, dann erlaubt mir alleine der breite Spread des Scheins nicht Profit zu machen. Wie steht es um die Liquidität? Komme ich aus meinem Short auch wieder schnell raus? Ist das gehandelte Tradingvehikel, beispielweise Hebelzertifikate oder CFDs, mit hohen Kosten im Sinne von Slippage behaftet ? Wie präzise kann ich letztenendes den Markt handeln? Bei dem Handel mit Futures und Devisen gilt es gerade für Retailinvestoren genauestens zu prüfen, ob die eigene Kapitalisierung den Handel dieser scharfen Tradingvehikel überhaupt zuläßt. Keine ausreichende Kapitalisierung bedeutet nämlich, dass nicht die Möglichkeit eines ausgewogenen Risiko- und Moneymanagements besteht. Und wenn diese Möglichkeit nicht besteht, sind Verluste vorprogrammiert.

Shortselling. Mit dieser Begrifflichkeit ist eigentlich der direkte Leerverkauf von Aktien gemeint. Der Shortseller erwartet fallende Aktienkurse und beabsichtigt davon zu partizipieren. Der Shortseller verkauft mit dieser Erwartungshaltung Aktien leer. Er verkauft Aktien, die er gar nicht im Depot hält, er leiht sie sich über seinen Broker, um später zu günstigeren Kursen wieder zurückzukaufen. Die Differenz zwischen dem Leerverkauf und dem anschließenden Rückkauf (Coverbuy) ist der Profit des Shortsellers. Das Prinzip ist also einfach.

Der Short Trade. Der Shortseller verkauft Aktie XY bei 100 $ leer. Die Aktie fällt anschließend tatsächlich um 30 $, also 30 % auf 70 $. Diese 30 % Kursverlust im Basiswert sind der Gewinn des Shortsellers. Wenn bei 70 $ gecovert wird, bedeutet das einen Gewinn von 30%. Steigt die Aktie aber wider Erwarten um 30 $, also 30% an, dann läuft der Short-Trade gegen den Shortseller. Er hat somit einen Verlust von 30% mit seiner Position gemacht.

Vorteil des Shortsellings : Das Profitieren an fallenden Kursen.

Eine Aktie kann nicht unter 0 fallen. Sie shorten die Aktie XY bei 100$ und covern Sie im Idealfall bei 0 $. Sie haben also eine Gewinnmöglichkeit von maximal 100%.

Nachteil des Shortsellings : Unbegrenztes Risiko.

Sie shorten eine Aktie XY bei 100 $, der Aktienkurs steigt anschließend aber um 100$, also 100% auf 200 $ an und Sie halten, warum auch immer, die Shortposition weiter, dann haben Sie den gesamten Einsatz für diesen Trade verloren. Die Position steht dann bei 0. Steigt der Aktienkurs um 150 $, dann sind Sie sogar unterhalb von 0 angekommen. Sie stehen dann mit 50 $ pro Aktie bei Ihrem Broker in der Kreide. Soweit wird es aber nicht kommen, weil Sie deutlich früher bereits einen so genannten Margin Call Ihres Brokers erhalten, der Sie auffordert zusätzliches Kapital auf Ihr Konto zu transferieren oder aber die Shortposition umgehend zu schließen.

Mehr dazu in dem umfassenden Shortselling Tutorial meines Kollegen Frank Thönnißen.

Shortselling hat Tradition in den USA und einigen asiatischen Ländern. Dort wird die Möglichkeit des Shortsellings von nahezu jedem Broker angeboten. In den USA kann auch auf Margin geshortet werden. Sprich, es gibt sogar die Möglichkeit, auf Kredit Aktien leerzuverkaufen.

Bei der Auswahl der Broker sollte unter anderem auf den Umfang der Shortlist geachtet werden. Wie groß ist das Repertoire an Aktien, die über den Broker leerverkauft werden können ?

Shortselling wird seit 2007 aber auch von großen deutschen Brokern angeboten. Hierbei gilt es darauf zu achten, wie lange leerverkaufte Positionen gehalten werden können. Ein Leerverkauf mit einer limitierten Haltedauer von maximal 1-2 Handelstagen ist nicht wirklich sinnvoll. Shortselling sollte auf unbegrenzte Zeit möglich sein.

Warum shorten? Warum Shortselling?

Es gibt viele Möglichkeiten. Zum einen wird Shorting dann ein Thema, wenn der breite Gesamtmarkt in eine Korrektur übergeht. Nehmen wir den Bärenmarkt von 2000 bis 2002. In solchen Phasen bietet es sich an, entweder hohe Cashbestände zu halten oder aber den Markt zu shorten, um an dem übergeordneten Abwärtstrend zu partizipieren. Das ist der Absolute Return Ansatz mit der Zielsetzung an fallenden Kursen genauso zu verdienen wie an steigenden.

Wenn temporäre Marktkorrekturen erwartet werden, Marktteilnehmer aber beispielsweise aus steuerlichen Gründen ihre Investments nicht verkaufen wollen, dann setzen sie Shortpositionen als Hedges ein.

Eine weitere Möglichkeit ist die, dass auch in starken Marktphasen, Basiswerte geshortet werden, die relative Schwäche aufweisen und gegen die Gesamtmarkttendenz fallen.

Beliebt ist das Countertrend-Trading. Nehmen wir eine Aktie, die übergeordnet einen starken Aufwärtstrend aufweist. Innerhalb dessen bewegt sich das Papier aber ebenfalls in Zyklen, Wellen. Mittels Shorting wird hier versucht, temporäre Überhitzungen des Kursanstiegs leerzuverkaufen, um an zwischengeschalteten Konsolidierungen zu profitieren.

Im Daytrading wird Shortselling im Rahmen von Countertrend-, Channel-Breakout-, Contra-Breakout- oder beispielsweise Cluster-Strategien eingsetzt.

Shorten bzw. Shortselling bietet die Möglichkeit an fallenden Kursen zu profitieren. Allerdings sollte man sich der enormen Risiken dieser Vorgehensweise bewußt sein.

Zum Ende dieses Artikels wird ein Börsenneuling zitiert, der auf die Möglichkeit des Shortsellings aufmerksam geworden ist. "Wunderbar. Bisher war es oft so, dass Aktien, die ich in Erwartung steigender Kurse gekauft habe, anschließend gefallen sind. Wenn ich jetzt shorten kann, dann kann ich genau von dieser Misere profitieren ..."

Diesem Börsenneuling kann man nur eindringlich warnen. Wenn er Shortselling betreibt, wird er sich wundern, dass die Papiere immer dann steigen, wenn er sie gerade leerverkauft hat. Das Bild ist natürlich überzeichnet, es soll aber gerade Neulingen auch die Risiken aufzeigen.

Abschließend der Link zu einem ausführlichen Shortselling-Leitfaden von meinem Kollegen Frank Thönnißen.

http://www.godmode-trader.de/wissen/index.php/Chartlehrgang:Shortselling2

Das Buch kostet 12,90 €

Thema : Shortselling (Leerverkäufe) von A bis Z. Autoren sind Rene Berteit, Marko Strehk und Harald Weygand.

Details und Kaufmöglichkeit anbei : http://bit.ly/paKJeA

Großansicht des Buchcovers : http://img.godmode-trader.de/charts/3/2005/shortsellingbuch-hw.jpg

Details und Kaufmöglichkeit anbei : http://bit.ly/paKJeA

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.