Ruhe bewahren und das Spektakel beobachten - Das vorläufige Finale läuft

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Die Berichterstattung der Finanzmedienwelt im Print- und Internetbereich zeigt ein stark negatives Sentiment an. Nachvollziehbarerweise werden die aktuellen Geschehnisse im internationalen Finanzsektor akribisch dokumentiert. Handelsblatt, Financial Times und der Spiegel haben sogar extra Live-Ticker zu den Ereignissen der Finanzkrise eingerichtet. Außerdem haben die heftigen Kursschwanken an den Börsen, - insbeondere im Bankensektor -, die Berichterstattung der Massenmedien erreicht. Es gibt Sondersendungen zur besten Sendezeit mit dem Titel "Wie sicher ist mein Geld ?". Diese Berichterstattung und die Kursverläufe in höchsten Molltönen übertragen sich natürlich auf die Stimmung der Menschen. Es ist mittlerweile soweit, dass man sich frühmorgens die Frage stellt, ob das Auto noch anspringt oder ob man angesichts der Krise nicht bald zur Arbeit laufen muß.

Angst und Panik und Verärgerung über diejenigen, die diese Krise in dieser Dimension ausgelöst haben, machen sich breit.

In der Brokerszene herrscht darüberhinaus Fassungslosigkeit darüber, wie es dazu kommen konnte, dass das angekündigte 700 Milliarden Dollar schwere Rettungspaket für den US Bankensektor nicht vom US Repräsentantenhaus genehmigt werden konnte. Am Wochenende waren Nägel mit Köpfen gemacht worden. Die Abstimmung war eigentlich nur noch eine Formsache. Die Herrschaften waren sich anscheinend der Tragweite ihres Handelns nicht ganz bewußt. Die Größenordnung des Pakets liegt in der Größenordnung dessen, was der Irak-Krieg die Amerikaner bisher gekostet hat. Als Betrachter von außen fragt man sich schon, ob hier die richtigen Prioritäten gesetzt wurden und werden.

Die Stimmung ist auf dem Tiefpunkt. Was die Sentimentindikatoren anbelangt, haben wir definitiv Werte erreicht, die in der Vergangenheit mindestens temporäre Böden an den Aktienmärkten eingeleitet haben.

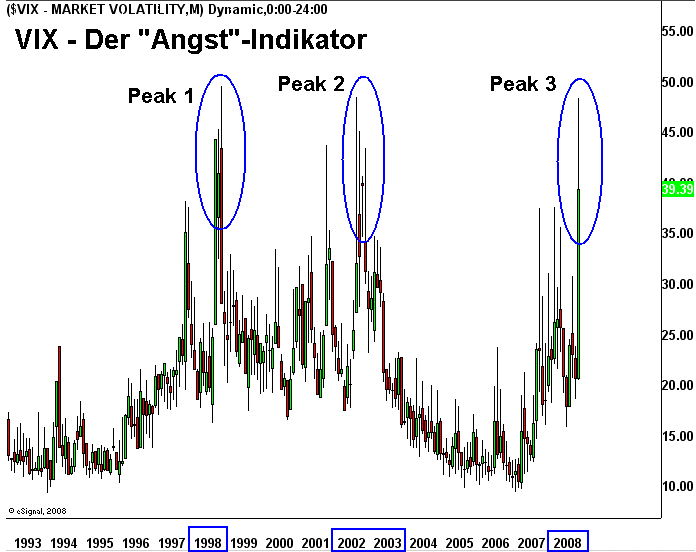

Anbei nochmals der Hinweis auf den Volatiltitätsindex für den US-Markt, den VIX. Er weist derzeit Extremwerte im "Panik"-Bereich auf vergleichbar mit denen während des Crashs 1998 und den finalen Kursverlusten im Rahmen der Bodenbildung der Jahre 2002/2003.

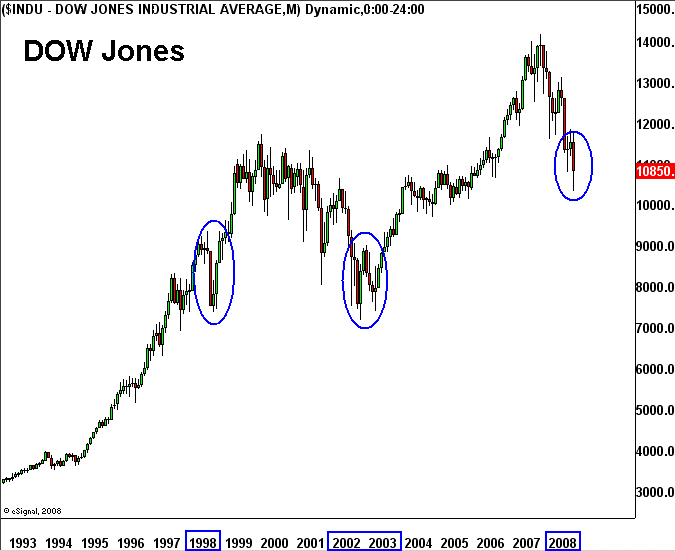

Steigt der VIX, fällt der Aktienmarkt. Fällt der VIX, steigt der Aktienmarkt. Erreicht der VIX wie im vorliegenden Fall obere Extremwerte zwischen 45-50 Punkte, spricht dies für eine baldige Bodenbildung am Aktienmarkt. Vergleichen Sie einfach die beigefügten Monatscharts vom VIX und DOW Jones.

Beachten Sie aber, dass es sich hierbei um die BIG PICTURE Charts handelt. Sprich, um eine grobe übergeordnete Auflösung. Kurz- bis mittelfristig kann der VIX noch steigen und demzufolge der Aktienmarkt fallen bzw. einbrechen. Der Monat Oktober kann also noch richtig heiß und turbulent werden. Die Hauptaussage ist aber die, dass wir in das vorläufige Finale hineinbewegen und der Schrecken in Bälde ein Ende finden dürfte.

Bewahren Sie also die Ruhe, lassen Sie sich nicht von der Panik anstecken und beobachten Sie die Märkte engmaschig. Wenn man Kennern der Bankenbranche Glauben schenkt, dürften die großen deutschen, französischen und einige spanische Bankhäuser gestärkt aus dieser Krise hervorgehen.

Herzliche Grüße,

Ihr Harald Weygand

Das vorläufige (!) Finale der Bankenkrise ? - Finger weg von Shorts!

Datum 18.09.2008 - Uhrzeit 12:00

Liebe Leserinnen und Leser, die Kreditkrise in den USA zieht ihre Kreise, die Aktienmärkte stehen unter Abgabedruck, die Volatilität ist anhaltend hoch, die Nerven der Anlegerschaft jeglicher Coleur werden aufs Äußerste strapaziert. Gerade auch die geballte Ladung negativer Nachrichten vom Wochenende lassen die Stimmung der Marktteilnehmer und -beobachter auf einen Tiefpunkt sinken.

Angst, Ärger, Panik, das sind die Emotionen

... , die das Gros der Anleger derzeit umtreibt. Ich möchte Sie etwas beruhigen. Genau diese "massen-emotionale" Situation bildet oftmals die Grundlage für eine (temporäre) Bodenbildung.

Der VIX Indikator zeigt Ihnen, wieviel Angst und Panik im Markt ist

Schauen Sie sich den Vergleich der Kursverläufe von DOW Jones und dem VIX (US Volatilitätsindex) an.

Der VIX ist ein exzellenter Indikator, um Marktstimmungen quantifizieren zu können. Er zeigt mit seinem Verlauf die Angst und Gier der Marktteilnehmer an. Steht der VIX sehr tief, herrscht Euphorie unter den Marktteilnehmern. Steht der VIX hingegen sehr hoch, geht die Angst um.

Zwischen VIX und DOW Jones liegt eine gegenläufige Korrelation vor.

Steigt der VIX an, fällt der DOW Jones. Fällt der VIX, steigt der DOW Jones. Dreht der VIX im oberen Extrembereich nach unten, geht dies zeitgleich mit einem Boden im DOW Jones einher und die Kurse beginnen wieder zu steigen.

Schauen Sie sich die markanten Tiefpunkte im Kursverlauf vom DOW Jones seit August 2007 an. Der VIX bildete jeweils Peaks im oberen Extrembereich aus.

Wenden wir uns der aktuellen Situation zu. Sie sehen, der VIX weist absolute obere Extremwerte auf. Gleichzeitig rutscht der DOW Jones seit mehreren Wochen nach unten ab und bildet neue Tiefs aus.

Sie erahnen es,

... in dieses VIX Peak dürfte der DOW Jones bald seinen temporären (!) Boden ausbilden können. Der Abwärtstrend, die Korrektur seit Oktober 2007 ausgehend von 14.700 Punkten ist im DOW Jones intakt, innerhalb dessen bzw. derer ist die Wahrscheinlichkeit für eine kurz- bis mittelfristige Erholung aber stark gestiegen.

Als tendenzielle Standortbestimmung ist der VIX Indikator sehr nützlich. Lassen Sie sich allerdings als neuer Nutzer nicht von der Darstellung zu sehr blenden. In der finalen Peakphase kann der DOW Jones kurzfristig nochmals deutlich nach unten wegrutschen.

Die Bankenkrise ist seit einigen Tagen in eine weitere heiße Phase übergangen.

Komplett oder partiell kommt es reihenweise zu Übernahmen im Finanzsektor. Bear Stearns ging an J.P. Morgan, die IKB ging an Lone Star, die Dresdner Bank an die Commerzbank, die Postbank an die Deutsche Bank, Merrill Lynch an die Bank of Amerika, die beiden Hypothekenbanken mit den zauberhaften Comicnamen gingen an den Staat, ebenso wie der Versicherer AIG. Morgan Stanley ist als Übernahmekandidat ebenso im Gerede wie Washington Mutual und HBOS.

Die Tatsache, dass sich das Gros all dieser Zusammenschlüsse und Übernahmen in einem engen Zeitfenster abspielt, zeigt auf, dass hinter den Kulissen der breiten Öffentlichkeit, dirigierende Kräfte am Werk sind. Normalerweise findet eine erhöhte Übernahmefrequenz im Bereich eines Marktbodens statt. Sie können davon ausgehen, dass die übernehmenden Bankinstitute ihre Konkurrenten nicht aus Nächstenliebe übernehmen, sondern weil sie sich deren Zwangslage zunutze machen. Wie Hyänen ziehen sie derzeit um das stark geschwächte Wild herum und machen Beute, wobei im vorliegenden Fall auch die Hyänen selbst nicht in bester Verfassung sind.

Vergleichbar mit einem "Selling climax"

Die erhöhte Übernahmeaktivität kann mit folgender Situation am Aktienmarkt verglichen werden. Anbei sehen Sie den Kursverlauf der Wells Fargo Aktie seit Oktober 2007. Im Zuge des Abverkaufs im Juni/Juli dieses Jahres stieg das Volumen mit den fallenden Kursen an. Wir Charttechniker nennen eine solche Situation einen "Ausverkauf" ("Selling Climax"). Stark fallende Kurse und gleichzeitig stark steigende Volumina zeigen eine verstärkte Marktaktivität an. Natürlich kommt auf jeden Käufer ein Verkäufer und umgekehrt, aber es ist klar, dass die Aktivität während des Kursverfalls stark zunimmt. In dieser Phase wechseln die Aktien von schwachen, zittrigen Händen in starke Hände.

Die Angebotsseite wird komplett ausgelöscht. Ein solcher Ausverkauf stellt demzufolge eine Marktbereinigung dar. Zumindest temporäre Böden können sich auf diese Weise bilden, was bei der Wells Fargo (wie Sie sehen) tatsächlich geschehen ist.

Massive staatliche Eingriffe = Schwerwiegende Krise ?

Die massiven staatlichen Eingriffe in den Kreislauf des Marktgeschehens sind ein gutes Indiz dafür, für wie gefährlich die staatlichen Behörden in den USA die Krisensituation einschätzen. Gerade die US-Amerikaner als die Verfechter freier Marktgesetze schlechthin, greifen massiv in den Markt ein. Sowas passiert nur, wenn die Hütte wirklich Feuer gefangen hat und lichterloh brennt.

Die Frage ist aber die, ob man den Amerikanern das Lösen einer solchen Lage zutraut oder nicht. Derzeit lesen sich viele Kommentare der Gestalt "Die Krise ist überbordent ... eine Lösung wird scheitern ... das System steht am Rande des Zusammenbruchs ..." Das ist aber normal. Bei fallenden Kursen wertet der Mensch als emotionales Wesen die fundamentale Lage eher als ausweglos. Wenn die Börsen ein paar Wochen ansteigen sollten, würde es mich nicht wundern, wenn sich wieder die Stimmen mehren, die die Krise als beendet erklären.

Können Sie sich an die erste Liste von 19 Bankaktien erinnern, auf die von der US Bankaufsicht SEC ungedeckte Leerverkäufe ("naked shorts") verboten wurden ? Darunter fanden sich zahlreiche Namen europäischer Bankhäuser. BNP Paribas, Barclays, HSBC Holdings, Royal Bank of Scotland, Credit Suisse, UBS, Deutsche Bank, Allianz und auch 2 japanische Institute, nämlich Mizuho Financial Group und Daiwa Securities. Wieso kümmert sich die SEC um nicht-amerikanische Bankaktien ? Vielleicht auch deswegen, weil alle großen Marktteilnehmer eingesehen hatten, dass alle in ein und demselben Boot sitzen ?

Herzliche Grüße,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag/

LINK : GodmodeTrader.de - Wichtige Hinweise für Sie

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.