Richtig einsteigen! - Der Unterschied zeigt sich im Ergebnis

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

In den vorangegangenen Beiträgen zu Boeing hatte ich beschrieben, wie eine Aufwärtsbewegung unter Nutzung einfacher Trendlinienbrüche gehandelt werden kann. Dabei geht es mir vor allem darum, darzustellen, dass es sich anbietet, einen bestehenden Trend in Trendrichtung zu handeln, bis dieser beendet wird.

Beachtet der Trader dabei das Grundprinzip der tendierenden Bewegung, das diese solange als intakt angesehen werden kann, wie es zur Bildung höherer Zwischentiefs beispielsweise im Aufwärtstrend kommt, kann ein Einstieg im Vergleich zum sich bietenden Potenzial relativ risikoarm erfolgen. Beschrieben hatte ich bei Boeing zwischen August 2003 und Februar 2004 vier Einstiegspunkte in den Trend. Dabei lag das Risiko der eingegangenen Tradingposition im ersten Fall bei rund 6 % oder 2,6$, anschließend sogar nur bei 4 % sowie in den beiden letzten Fällen bei 3 %, wenn ein Stopp-Loss jeweils unter dem letzten Zwischentief platziert wird.

[Link "Klicken sie hier, um zum Videoblog über Boeing Teil 1 zu gelangen" auf blogs.boerse-go.de/... nicht mehr verfügbar]

[Link "Klicken sie hier, um zum Videoblog über Boeing Teil 2 zu gelangen" auf blogs.boerse-go.de/... nicht mehr verfügbar]

Vor allem aber geht es mir hierbei darum, welche Performance sich erzielen lässt. Bei verschiedenen Möglichkeiten des Managements dieser Positionen und dies im Vergleich zu einer gegen den Trend gerichteten Positionierung. Es wird jeweils davon ausgegangen, dass im Falle eines Kauf- oder Verkaufssignals die Position am Folgetag zur Eröffnung eingegangen oder geschlossen wird.

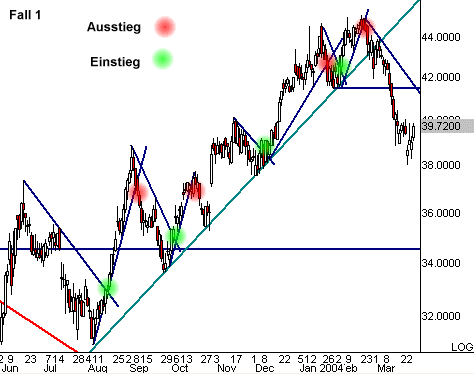

Fall 1: Im ersten Fall wird davon ausgegangen, dass eine Tradingposition, wie im letzten Beitrag beschrieben, bei einem Bruch eines kurzfristigen Abwärtstrends auf Tagesschlusskursbasis eröffnet und bei einem Bruch des kurzfristigen Aufwärtstrends geschlossen wird. Es ergeben sich die folgenden Trades:

1. Kauf bei 33,63 $ - Verkauf bei 36,75 $ = Gewinn 3,12 $

2. Kauf bei 35,00 $ - Verkauf bei 36,80 $ = Gewinn 1,80 $

3. Kauf bei 38,86 $ - Verkauf bei 41,85 $ = Gewinn 2,99 $

4. Kauf bei 42,00 $ - Verkauf bei 44,54 $ = Gewinn 2,54 $

5. Gesamtergebnis: 10,45 $

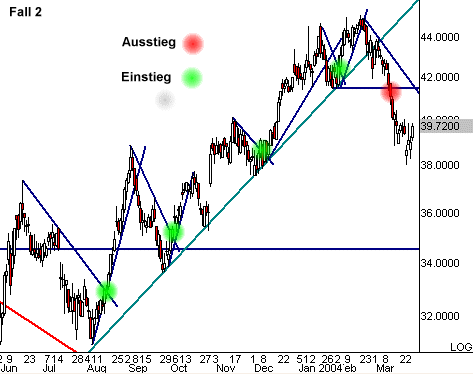

Fall 2: Eine weitere Möglichkeit ist das Halten einer eingegangenen Position, solange bis der Stopp-Loss, der unterhalb des jeweils letzten Zwischentiefs nachgezogen wird greift. Pyramidierend wird darüber hinaus jeweils eine Position hinzugefügt wenn ein weiteres Einstiegssignal vorliegt. Die Einstiege sind identisch wie im ersten Fall, nur werden alle Position beim Bruch des Tiefs aus dem Januar, 10 Ticks darunter, bei 41,40 $ geschlossen. Es ergeben sich die folgenden Trades:

1. Kauf bei 33,63 $ - Verkauf bei 41,40 $ = Gewinn 7,77 $

2. Kauf bei 35,00 $ - Verkauf bei 41,40 $ = Gewinn 6,40 $

3. Kauf bei 38,86 $ - Verkauf bei 41,40 $ = Gewinn 2,54 $

4. Kauf bei 42,00 $ - Verkauf bei 41,40 $ = Verlust 0,60 $

5. Gesamtergebnis: 16,11 $

Fall 3: Diese beiden Varianten lassen sich natürlich auch kombinieren. Es wird wiederum bei jedem Einstiegssignal eine Tradingposition eingegangen. Die Hälfte einer jeden Position wird verkauft, wenn es zum Bruch des kurzfristigen Aufwärtstrends kommt, für die zweite Hälfte wird der Stopp-Loss unter dem letzten Zwischentief platziert. Es ergibt sich dabei ein Gesamtergebnis als die Hälfte der Ergebnisse aus Fall 1 und Fall 2, also (10,45 $ + 16,11 $)/2 = 13,28 $.

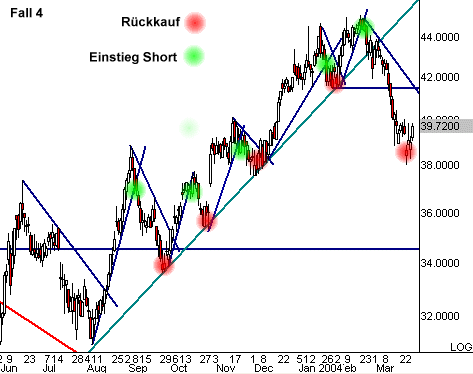

Fall 4: Zum Vergleich dann noch der Fall, dass ich gegen den erwarteten übergeordneten Trend handele, also ständig das Top der laufenden Bewegung suche. Es werden also Leerverkäufe getätigt, wenn es zu einem Bruch der jeweiligen kurzfristigen Aufwärtstrends kommt. Um die Chancen dieses Ansatzes noch zu erhöhen, unterstelle ich, dass es gelingt, die eingegangene Shortposition jeweils nahe dem dann folgenden Tief wieder aufzulösen, also die idealen Ausstiegspunkte zu finden. Dies dürfte realistisch kaum umsetzbar sein. Es kommt dabei zu 5 Trades, wobei auch davon ausgegangen wird, dass die im Februar nahe dem Top eingegangene Position auch tatsächlich erst im März-Tief mit Gewinn geschlossen wird. Die Trades sehen wie folgt aus:

1. Leerverkauf bei 36,75 $ - Kauf bei 33,90 $ = Gewinn 2,85 $

2. Leerverkauf bei 36,80 $ - Kauf bei 35,60 $ = Gewinn 1,20 $

3. Leerverkauf bei 38,90 $ - Kauf bei 38,86 $ = Gewinn 0,04 $

4. Leerverkauf bei 42,40 $ - Kauf bei 41,60 $ = Gewinn 0,80 $

5. Leerverkauf bei 44,50 $ - Kauf bei 38,60 $ = Gewinn 5,90 $

6. Gesamtergebnis: 10,79 $

Was sich auf den ersten Blick zeigt, das Handeln gegen den Trend weist im Grunde das schlechteste Ergebnis auf. Zwar ist das Gesamtergebnis höher als im 1. Fall, dies aber nur, da jeweils ideale Ausstiegspunkte aus den Positionen unterstellt werden. Darüber hinaus ist hier der letzte Trade maßgeblich. Nur wenn es dem Trader nach mehreren erfolglosen Versuchen gelingt, tatsächlich das Top zu erwischen und diesen Trade dann durchzuhalten, ist die Performance ähnlich dem ersten Fall, in dem die einzelnen untergeordneten Bewegungen der übergeordneten Trendbewegung gehandelt wurden.

Vor allem in langen Trendphasen lässt sich ein deutlich besseres Ergebnis erreichen, wenn pyramidierend im Gewinnfall weitere Positionen aufgenommen werden, wie der Fall2 zeigt. Hält der Trend allerdings nicht lange an, schmelzen die Gewinne der ersten Positionen schnell wieder zusammen, darüber hinaus bringt die zuletzt eingegangene Position wahrscheinlich einen Verlust. Deshalb bietet es sich meiner Ansicht nach an, die Methodik nach Fall 1 und Fall 2 zu kombinieren, wie in Fall 3 dargestellt. Einerseits werden Gewinne gesichert, die das Anfangsrisiko der Positionen ausgleichen und bei schneller Beendigung der übergeordneten Bewegung noch einen relativ neutralen Ausstieg ermöglichen, andererseits kann auch in diesem Fall von anhaltenden stabilen Trends in hohem Maße profitiert werden, da Gewinne laufen gelassen werden. Gegenüber einem Anfangsrisiko, welches sich durch das Warten auf eine Korrektur bis auf 2,6 $ reduzieren ließ, bot diese Strategie einen Gewinn von 13,28 $.

Sicherlich kommt es nicht immer zu einer ausgedehnten Trendbewegung in der auf diese weise einfache und hohe Gewinne erzielt werden können. Geht der Markt nur in eine Seitwärtsphase über, werden nach diesem einfachen Prinzip gehäuft kleine Verluste oder neutrale Trades auftreten, die durch kleine Gewinne bestenfalls ausgeglichen werden können. Deshalb sehe ich es als wichtig an, die sich bietenden Trendphasen auszunutzen, um mit dem daraus resultierenden Gewinnpolster diese Seitwärtsphasen zu überstehen bis der nächste stabile Trend einsetzt.

Vor allem aber sollte dieses Beispiel deutlich machen, dass der Handel gegen den in den Beiträgen „Das Grundprinzip des Trends Teil 1-3“ beschriebenen Trend, wenig Chancen auf eine Performanceverbesserung bietet gegenüber dem Einstieg in Trendrichtung. Nur in der Annahme, dass in allen Fällen ein idealer Ausstieg erfolgt ist, konnte ein Ergebnis erzielt werden wie im Falle einer Long-Positionierung, bei der Gewinne nicht laufen gelassen wurden. Im realen Handel ist es darüber hinaus fraglich, ob die Suche nach dem Top, wenn dieses denn gefunden wurde, zu dem großen Gewinntrade führt, der den Großteil der Performance dieser Strategie ausmacht. Der Einstieg gegen den Trend bringt bei jeder Position ein neues anfängliches Risiko. Stellt sich die Erwartung einer Trendaufnahme hingegen als richtig heraus, kann von dieser Bewegung in zunehmendem Ausmaß profitiert werden. Durch einen pyramidierenden Aufbau von Positionen bei länger anhaltenden Bewegungen im Grunde gehebelt.

[Link "Klicken sie hier, um zum Beitrag über das Grundprinzip des Trends 1 zu gelangen" auf blogs.boerse-go.de/... nicht mehr verfügbar]

[Link "Klicken sie hier, um zum Videoblog über das Grundprinzip des Trends 1 zu gelangen" auf blogs.boerse-go.de/... nicht mehr verfügbar]

[Link "Klicken sie hier, um zum Beitrag über das Grundprinzip des Trends 1 zu gelangen" auf blogs.boerse-go.de/... nicht mehr verfügbar]

In folgenden Beiträgen zu diesem Thema werde ich auf Beispiele aus dem Aktien Premium Trader eingehen, die innerhalb des Musterdepots gehandelt werden, sowie auf den Dow Jones.

Marko Strehk - GodmodeTrader.de

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.