Rezessionsängste sorgen für Funkstille am Markt für Corporate Bonds

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Das Gros der Anleger fürchtet derzeit, sich am Markt für Corporate Bonds die Finger zu verbrennen. Aufgrund der grassierenden Rezessionsangst sehen viele Investoren ein deutlich gestiegenes Ausfallrisiko bei Unternehmensanleihen. Abzulesen ist dies an den I-Traxx-Risiko-Indizes, siehe unten, die sich derzeit auf einem Zweijahreshoch bewegen. Kein Wunder also, dass am Primärmarkt für Corporate Bonds derzeit Funkstille herrscht. Unternehmensanleihen gelten im Moment als schlichtweg nicht platzierbar.

Die Refinanzierung wird damit für die Unternehmen schwieriger. Starke Wertverluste mussten vor diesem Hintergrund am Sekundärmarkt hingenommen werden. Besonders gebeutelt hat es u.a. die Anleihen der Commerzbank, wie das Beispiel eines nachrangig gesicherten Bonds dieses Emittenten (WKN CB83CE ) zeigt, der bis 3/2019 läuft und einen Kupon von 6,3750% bietet. Binnen eines Monats sank der Kurs dieses Papiers um rund 10 Punkte auf ein Niveau von 83%. Insgesamt ist zu beobachten, dass der Handel mit Bankanleihen sich derzeit als ausgetrocknet präsentiert. Die Geld-/Briefspannen klaffen soweit auseinander, dass sie kaum einen Anleger hinter dem Ofen hervorlocken.

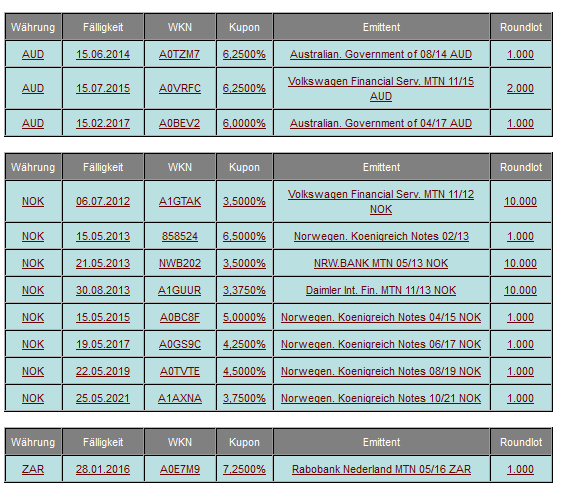

Während der Euro-Primärmarkt derzeit verstopft ist, weichen einige Emittenten im Fremdwährungssektor auf Norwegische Kronen (NOK) aus. Nachdem der Markt in NOK in den vergangenen Wochen stark abverkauft war, verwundert es nicht, dass hier neue Bonds auf eine hohe Nachfrage stoßen. So konnten Daimler zwei Bonds sowie die Deutsche Bahn eine neue Anleihe erfolgreich platzieren. Die Nachfrage nach diesen Titeln von Anlegern aus Euro-Land wird durch einen gegenüber der norwegischen Krone gestärkten Euro gestützt. Erhielt man am 1.8.2011 noch NOK 7,65 für einen Euro, ist die Gemeinschaftswährung aktuell NOK 7,84 wert.

Die erste der genannten Daimler-Anleihen läuft bis 8/2013 und ist mit einem Kupon von 3,375% ausgestattet (WKN A1GUUR). Der zweite NOK-Bond aus Untertürkheim (WKN A1GUY7) ist 1/2015 endfällig und wird mit 3,625% verzinst. Die Anleihe der Deutschen Bahn (WKN A1GUZW) bietet einen Kupon von 3,375% und läuft bis 9/2016. Ebenfalls gut vom Markt aufgenommen wurde eine NOK-Anleihe des norwegischen Kreditinstiuts Kommunalbanken (WKN A1GUZS), die bei einer Laufzeit bis 9/2016 eine Verzinsung von 3,0% aufweist.

Klaus Stopp, stv. Leiter Rentenhandel der Baader Bank

Negativrenditen in Helvetia

Die schlimmsten Auswüchse einer Finanzkrise spiegeln sich in negativen Renditen wider. Während der Finanzkrise 2008 hatten wir in verschiedenen deutschen Staatsanleihen mit geringer Restlaufzeit dieses Phänomen feststellen müssen. Nun ist der Regierung in Bern allerdings das Gleiche widerfahren, und dies in einem noch ruhigeren Marktumfeld. Die Herabstufung der vermeintlich größten Volkswirtschaft, die der USA, hat die Denkweise der Anleger verändert und nur so ist dieses Ereignis halbwegs zu erklären. Am Dienstag dieser Woche wurden „Geldmarktbuchforderungen der Schweizerischen Eidgenossenschaft“ zu 100,508% ausgegeben. Dies sind Nullkuponanleihen, und die Rückzahlung erfolgt am 23. Februar 2012 zu 100%. Das bedeutet, dass die Investoren bereit sind, mehr Geld zu investieren als ihnen am Ende der Laufzeit wieder zurückgegeben wird.

Somit ergibt sich für die Anleger eine negative Rendite, und über die Beweggründe für ein solches Verhalten kann nur gemutmaßt werden. Trotz einer nicht enden wollenden Krisenstimmung sind solche Auswüchse nicht logisch zu erklären. Bereits in den letzten Monaten war die Rendite von Schweizerischen Anleihen wegen der guten Bonität und als logische Konsequenz der Schweizerischen Notenbankpolitik nahezu bei Null. Aber Negativzinsen sind auch in solchen Zeiten etwas Besonderes.

Nun sollen's die Notenbanker wieder richten

In solchen Krisenzeiten blicken die Marktteilnehmer immer wieder hilfesuchend auf das Verhalten der Notenbanker. Nachdem die öffentlichen Haushalte vieler Staaten weiterhin nicht in der gewünschten Verfassung und die Politiker nicht in der Lage sind, die Probleme zu lösen, sind es nun wieder die Notenbanker, die die Angelegenheiten richten müssen. Somit richten sich die Blicke auf die Zinsentscheide der wichtigen Notenbanken rund um den Globus.

In Japan wurde bereits zu Beginn des Monats beschlossen, die Mittel für den Ankauf von Vermögenswerten von 10 Billionen Yen auf 15 Billionen Yen auszuweiten. Angesichts des geringen Leitzinsniveaus ist dies auch die einzige vernünftige Möglichkeit des Eingreifens. In England wird weiterhin auf eine extrem lockere Geldpolitik gesetzt, obwohl wegen der Inflationsraten eine Zinsanhebung bereits überfällig wäre. Auch die amerikanische Notenbank Fed hat die niedrigen Zinsen in „Stein gemeißelt“, aber nun erwarten die Marktteilnehmer eine Ausweitung des erst vor wenigen Wochen ausgelaufenen „Quantitative Easing“. Nähere Informationen erhofft man, am Rande eines Notenbankentreffens am morgigen Freitag zu erhalten.

Alle Zeichen stehen also auf Beibehaltung des aktuellen Zinsniveaus und somit müssen auch die Vertreter der Europäischen Zentralbank ihre Vorgehensweise nochmals überdenken. Waren noch vor wenigen Wochen alle Marktteilnehmer von einer Zinserhöhung im Herbst ausgegangen, so darf das nun doch sehr stark angezweifelt werden. Eine Zinsanhebung in Euroland ist aktuell keine Option mehr.

Misstrauen unter Banken wächst

Die europäische Schuldenkrise frisst sich in den Finanzsektor hinein. Dies äußert sich in dem zunehmenden Misstrauen, das Banken untereinander zu haben scheinen. Anstatt sich gegenseitig Geld zu leihen, wird überschüssige Liquidität immer mehr bei der EZB deponiert. Mittlerweile parken die Institute dort 107 Mrd. Euro – trotz niedrigerer Zinsen, die sie bei der EZB erhalten. Diese Entwicklung ist ein ernst zu nehmendes Indiz für eine weitere Ausbreitung der Krise.

Aktuelle Marktentwicklung

Der richtungsweisende Euro-Bund-Future schloss am gestrigen Abend mit einem gehandelten Volumen von lediglich 0,883 Mio. Kontrakten bei 134,51% (Vw.: 133,92%).

Die Tradingrange lag in der Berichtswoche zwischen 136,26% und 134,25% (Vw.: 134,54% und 132,47% ).

Der Euro-Buxl-Future (Range: 118,88% und 114,86%) schloss bei 116,48% (Vw.: 114,40%), der Euro-Bobl-Future (Range: 122,88% und 121,63%) bei 121,82% (Vw.: 121,73%) und der Euro-Schatz-Future (Range: 109,79% und 109,325%) bei 109,41% (Vw.: 109,38%). Die Rendite der zehnjährigen Bundesanleihe (Bundesbankfixing) lag bei 2,163% (Vw.: 2,271%).

Zweijährige US-Treasuries rentierten bei 0,24% (Vw.: 0,19%), fünfjährige Anleihen bei 1,03% (Vw.: 0,91%), die richtungsweisenden zehnjährigen Anleihen bei 2,27% (Vw.: 2,15%) und Longbonds mit 30 Jahren Laufzeit bei 3,62% (Vw.: 3,43%).

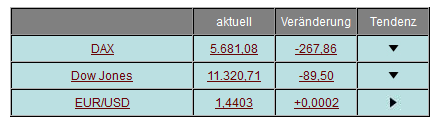

Am Aktien- und Devisenmarkt waren ggü. der letzten Ausgabe/Vorwoche folgende Änderungen zu registrieren:

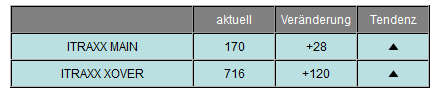

Im Vergleich zur Vorwoche sind die I-Traxx-Indizes auf Anleihen nach oben geschossen. Der I-Traxx Main für Unternehmensanleihen guter Bonität kletterte um 28 auf 170 Punkte und lag damit so hoch wie zuletzt im April 2009. Daran lässt sich ablesen, dass die Anleger ihre Ausfallrisiken gegenüber der Vorwoche als deutlich höher einschätzen. Am I-Traxx-Cross-over ist die gleiche Entwicklung erkennbar. Dieser Index für spekulative Hochzinsanleihen schnellte um 120 auf 716 Punkte nach oben und erreichte damit den höchsten Stand seit Juli 2009. Die I-Traxx-Indizes bilden derivative Kreditausfallversicherungen (Credit Default Swaps, CDS) ab, mit denen sich Investoren den Ausfall von Unternehmensanleihen absichern.

I-Traxx Entwicklung seit der letzten Ausgabe/Vorwoche:

Nippon herabgestuft

Am gestrigen Mittwoch hat sich die Ratingagentur Moody’s zur Kreditwürdigkeit japanischer Staatsanleihen geäußert. Die Probleme Japans waren hinlänglich bekannt, aber nun wurden Fakten geschaffen. Das Rating wurde um eine Stufe von Aa2 auf Aa3 gesenkt, allerdings wurde der Ausblick auf stabil belassen. Sicherlich ist dies in der Tatsache begründet, dass die Staatsanleihen größtenteils von der eigenen Bevölkerung gehalten werden. Die Gründe der Herabstufung sind in dem großen Haushaltsdefizit zu sehen. Die durch die Naturkatastrophe hervorgerufenen zusätzlichen finanziellen Kraftakte machen in naher Zukunft eine Haushaltskonsolidierung unmöglich. Dadurch wird ein Druck auf die Politiker des Landes erzeugt, um die Dringlichkeit eines Schuldenabbaus zu verdeutlichen. Japan hat nicht nur die höchste Staatsschuldenquote, sondern auch ein demografisches Problem. Ein neuer Regierungschef soll es nun also wieder richten. Dieser wird nicht mittels Neuwahl, sondern innerhalb der Partei ermittelt und gekürt.

BNG allein auf weiter Flur

Aufgrund der Furcht vor einem erneuten Abgleiten der Weltwirtschaft herrscht derzeit Flaute bei Neuemissionen von Unternehmensanleihen. Lediglich die BNG (Bank Nederlandse) platzierte in der vergangenen Woche 1,75 Mrd. Euro am Primärmarkt. Der Bond mit einem Fitch-Rating AAA läuft bis 8/2016 und hat einen Kupon von 2,25%.

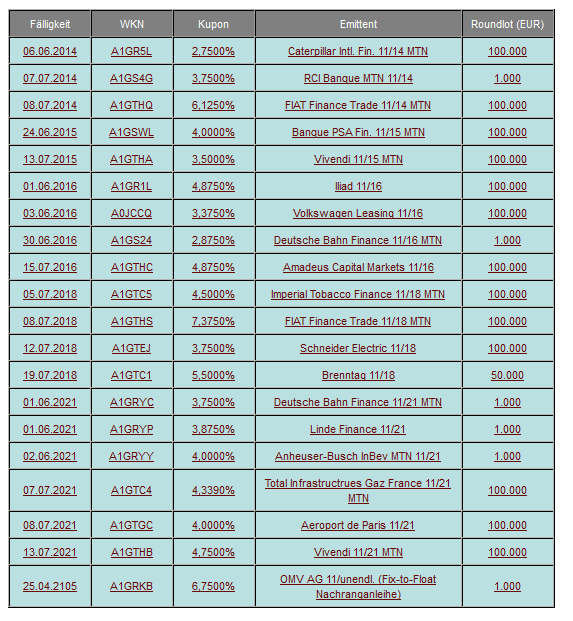

Ausgewählte Unternehmensanleihen

Aktuelle Neuemissionen finden Sie immer bei [Link "Bondboard" auf news.baaderbank.de/... nicht mehr verfügbar]

Euro-Bond-Neuemissionen

In dieser Woche hat die Europäische Zentralbank (EZB) im Rahmen eines siebentägigen Refinanzierungsgeschäfts dem Geldmarkt 110,5 Mrd. € (Vw.: 96,0 Mrd. €) entzogen. Dieser Betrag entspricht der Summe der -im Rahmen des Ankaufprogramms- bis zum 19. August abgewickelten Transaktionen. Somit wurden im Laufe der Handelswoche Staatsanleihen für 14,291 Mrd. € neu angekauft. Insgesamt erhielt die EZB Gebote von 91 Instituten (Vw.: 78) über 132,874 Mrd. € (Vw.: 123,16 Mrd. €).

Der Refinanzierungsbedarf der USA ist weiterhin enorm und somit wurden über fast alle Laufzeiten ca. 215 Mrd. US-Dollar eingesammelt. Dabei wurden 35 Mrd. US-Dollar als 4-Wochen-, 29 Mrd. US-Dollar als 3-Monat-, 27 Mrd. US-Dollar als 6-Monat-, 25 Mrd. US-Dollar als 52-Wochen-T-Bills, 35 Mrd. US-Dollar als 2-Jahre-, 35 Mrd. US-Dollar als 5-Jahre- und 29 Mrd. US-Dollar als 7-Jahre-T-Bond offeriert.

Nach den nun vom US-Finanzministerium veröffentlichten Daten verkauften internationale Investoren im Juni längerfristige Kapitalanlagen für netto 29,5 Mrd. US-Dollar. Dies war zwar deutlich weniger als noch im Mai (48,8 Mrd. US-Dollar), aber stand zu dieser Zeit bereits die Frage nach der Erhöhung der Defizitgrenze im Raum.

In Deutschland stand planmäßig die Begebung einer neuen zehnjährigen Bundesanleihe (113545) auf dem Programm. Die Anleihe ist mit einem Kupon von 2,25% ausgestattet und wurde bei einer 1,4-fachen Überzeichnung mit einer Durchschnittsrendite von 2,15% zugeteilt. Das Emissionsvolumen beträgt 6 Mrd. € und zur Marktpflege wurde ein Betrag von ca. 1,14 Mrd. € zurückbehalten. Trotz des niedrigen Renditeniveaus konnte die Finanzagentur mit dem Ergebnis zufrieden sein.

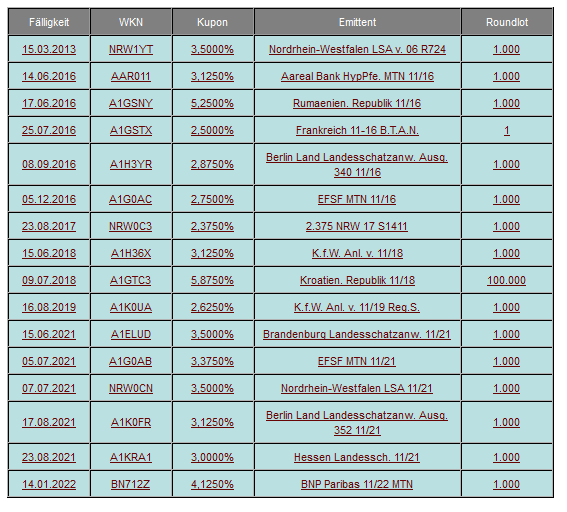

Ausgewählte Währungsanleihen

Immer noch sind die Anleger auf der Suche nach Alternativen zur Anlage in Euro. Somit stehen die Währungsanleihen von denjenigen Staaten im Fokus, die neben interessanten Renditen auch noch die Möglichkeiten eines Zusatzertrags (Währung) eröffnen. Hierbei ist allerdings stets darauf zu achten, dass es sich auch bei Währungen um keine „Einbahnstraßen“ handelt und man sich die Entwicklung der Währung gegenüber dem Euro genauestens anschauen muss. Obwohl der Euro gegenüber dem US-Dollar als stabil bezeichnet werden kann, war er gegenüber z.B. dem Schweizer Franken sehr schwach. War der Kurs Anfang April noch bei 1,32, so wurde er Anfang August fast paritätisch gehandelt.

Auf der Suche nach Alternativen zum Euro sind die schon seit vielen Monaten im Fokus stehenden norwegischen Anleihen weiterhin favorisiert. Dies zeigt sich schon darin, dass insbesondere in dieser Währung verstärkt Material von namhaften Emittenten zur Verfügung gestellt wird.

Weitere Währungsanleihen mit aktuellen Daten finden Sie im [Link "Bondfinder bei Bondboard" auf news.baaderbank.de/... nicht mehr verfügbar]

Euro-Bund-Future

Momentan ist guter Rat teuer, aber die weltweiten Finanzkrisen haben dem Euro-Bund-Future ein neues Allzeithoch beschert. Nach dem Erreichen von 136,26% ist nun vorerst Konsolidierung angesagt. Hierzu richten sich die Blicke der Chartisten auf das letzte Zwischenhoch bei 134,36%. Erst ein Tagesschlusskurs unter dieser Marke würde allerdings eine kleine Verkaufswelle initiieren. Somit ist grundsätzlich der Blick immer noch nach oben gerichtet, da Deutschland weiterhin als der große Profiteur der Krise gilt und die Zeichen an den Aktiemärkten auch noch nicht wieder langfristig auf Erholung stehen. Die Wechselwirkung zwischen Aktien- und Rentenmarkt ist also weiterhin intakt. Grundsätzlich ist aber zwischen 130,50% und 137,00% alles möglich, denn durch die hohe Volatilität der vergangenen Handelstage ist es zu keiner nachhaltigen Bildung von Widerständen bzw. Unterstützungslinien gekommen. Hinzu kommt noch die Tatsache, dass der Rollover vom September- in den Dezemberkontrakt ansteht und somit aus kleinen Schwankungsbreiten große Ausschläge werden können. Gepaart mit den entsprechenden Meldungen gilt infolgedessen für das Rentenbarometer der Slogan von Toyota!

Ausgewählte Wirtschaftsdaten

Daten aus den USA:

VPI Juli +0,5% nach -0,2% (MoM), unv. +3,6% (YoY)

VPI ohne Nahrung u. Energie Juli +0,2% nach +0,3% (MoM), +1,8% nach +1,6% (YoY)

VPI Kernindex Juli 225,463 nach 224,958

Erstanträge Arbeitslosenhilfe 408t nach 399t

Registrierte Arbeitslose 3.702t nach 3.695t

Frühindikatoren Juli +0,5% nach +0,3%

Philadelphia-Fed-Index Aug. -30,7 nach +3,2

Wiederverkäufe Häuser Juli 4,67 Mio. nach 4,84 Mio, -3,5% nach +0,6% (MoM)

Zahlungsverzug Hypotheken 2.Q. 8,44% nach 8,32%

Neubauverkäufe Juli 298t nach 300t, -0,7% nach -2,9% (MoM)

MHB Hypothekenanträge -2,4% nach +4,1%

Auftragseingang langl.Güter Juli +4,0% nach -1,3%

Langl.Güter ohne Transport Juli +0,7% nach +0,6%

Hauspreisindex Juli +0,9% nach +0,4% (MoM)

Daten aus Euroland:

Output vom Bau Juni -1,8% nach +0,1% (MoM) sb

Bauleistungen Juni -11,3% nach +0,0%

PMI Composite Aug. unv. 51,1

PMI Verarb.Gewerbe Aug. 49,7 nach 50,4

PMI Dienste Aug. 51,5 nach 51,6

Verbrauchervertrauen Aug. -16,6 nach -11,2

Industrie neue Aufträge Juni -0,7% nach +3,6% (MoM) sb ,+11,1% nach +13,8% (YoY) nsb

Daten aus Deutschland:

Erzeugerpreise Juli +0,7% nach +0,1% (MoM), +5,8% nach +5,6% (YoY)

PMI Verarb.Gewerbe Aug. unv. 52,0

PMI Dienste Aug. 50,4 nach 52,9

ZEW-Umfrage (Aktuelle Lage) Aug. 53,5 nach 90,6

ZEW-Umfrage (Konjunkturausblick) Aug. -37,6 nach -15,1

Ifo-Geschäftsklima Aug.108,7 nach 112,9

Ifo-Aktuelle Geschäftslage Aug. 118,1 nach 121,4

Ifo-Geschäftserwartungen Aug. 100,1 nach 105,0

Klaus Stopp, stv. Leiter Rentenhandel der Baader Bank

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.