Rainman Trading: US-Indizes im Big Picture - Leider bullisch

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Nasdaq-100 - WKN: A0AE1X - ISIN: US6311011026 - Kurs: 8.677,60 Pkt (NASDAQ)

- Dow Jones - WKN: 969420 - ISIN: US2605661048 - Kurs: 24.101,55 $ (NYSE)

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 2.863,39 Pkt (CME)

- NASDAQ Biotechnology Index - WKN: 617026 - ISIN: XC0006170267 - Kurs: 3.918,39 Pkt (NASDAQ)

Die Börsen scheinen sich von der Weltwirtschaft abgekoppelt zu haben. Die Wirtschaft ächzt unter den Folgen der Coronavirus-Krise, der Ölpreis ist im Keller und die Stimmung bei den meisten Unternehmen ist katastrophal - doch die Aktienindizes klettern weltweit nach oben und machen immer mehr Boden gut nach dem verheerenden Crash im März. Der amerikanische Technologieindex Nasdaq 100 liefert sogar neue Kaufsignale auf den höheren Zeitebenen. Doch wie nachhaltig sind die laufenden Kursrallys angesichts der drohenden Rezession wirklich? Wir betrachten am Ende des Monats April die langfristigen Chartbilder der US-Indizes.

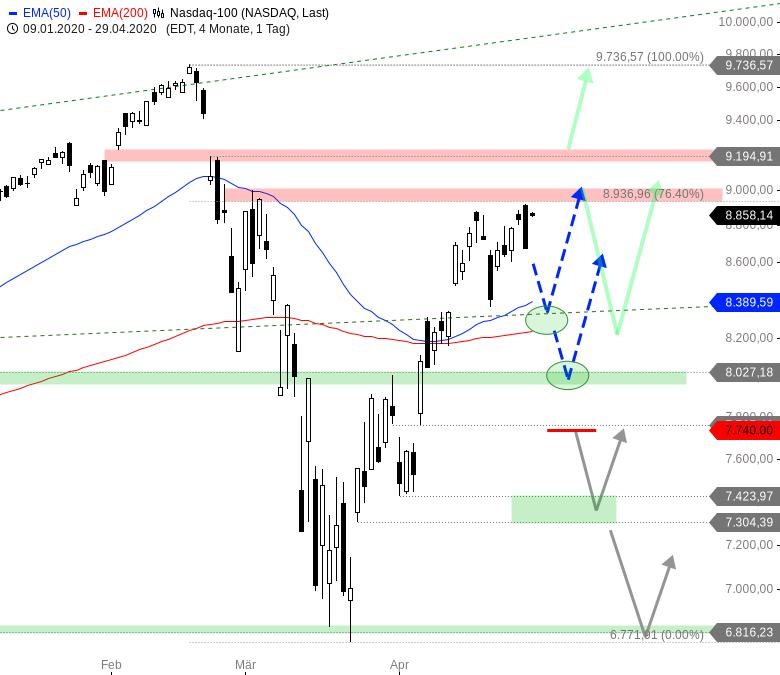

Nasdaq 100 - Über jeden Zweifel erhaben

Weiterhin sieht der Technologieindex Nasdaq 100 von den großen Indizes am besten aus. Ein Kaufsignal lieferte zunächst der Ausbruch über den zentralen Widerstandsbereich aus gleitenden Durchschnittslinien (EMA50, EMA200), Pullbacklinien (gestrichelt) und 61,8 % Retracement Mitte April. Bislang hält sich der Index sehr gut oberhalb des Ausbruchslevels, wobei kurzfristig die Luft dünner und Kursrücksetzer wahrscheinlicher werden.

|

Tipp: Als GodmodePRO-Kunde sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und GodmodePRO inclusive. Analysen aus GodmodePRO werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren! |

Bei 8.300 - 8.370 und 8.000 - 8.030 Punkte liegen ideale Zielzonen für Kursrücksetzer. Anschließend könnte es zu neuen Aufwärtsbewegungen oder längeren Seitwärtsbewegungen kommen. Bei 8.900 - 8.950 und 9.190 - 9.200 liegen die nächsten Hürden, darüber hinaus wäre Platz bis zum Allzeithoch.

Anbei der Index im Tageschart mit dem kurzfristigen Fahrplan:

Das langfristige Chartbild ist weiterhin bullisch. Mit dem starken bullischen Reversal verteidigt der Index den langfristigen Aufwärtstrendkanal und den EMA50. Isoliert betrachtet wäre der Index sogar reif für neue Allzeithochs im Bereich von 11.000 - 12.000 Punkten auf mittel- bis langfristige Sicht. Selbst wenn es jetzt zu einer monatelangen Seitwärtsbewegung kommen sollte, gilt weiterhin: So lange der Aufwärtstrendkanal Bestand hat und vor allem der EMA50 nicht auf Wochen- und Monatsschlusskursbasis unterschritten wird, bleibt das übergeordnete Chartbild bullisch.

Rutscht der Index jedoch nachhaltig unter 6.700 Punkte zurück, können Abwärtsbewegungen bis 5.900 und im Extremfall sogar 4.800 - 4.900 Punkte eingeleitet werden.

Nasdaq 100 Monatschart:

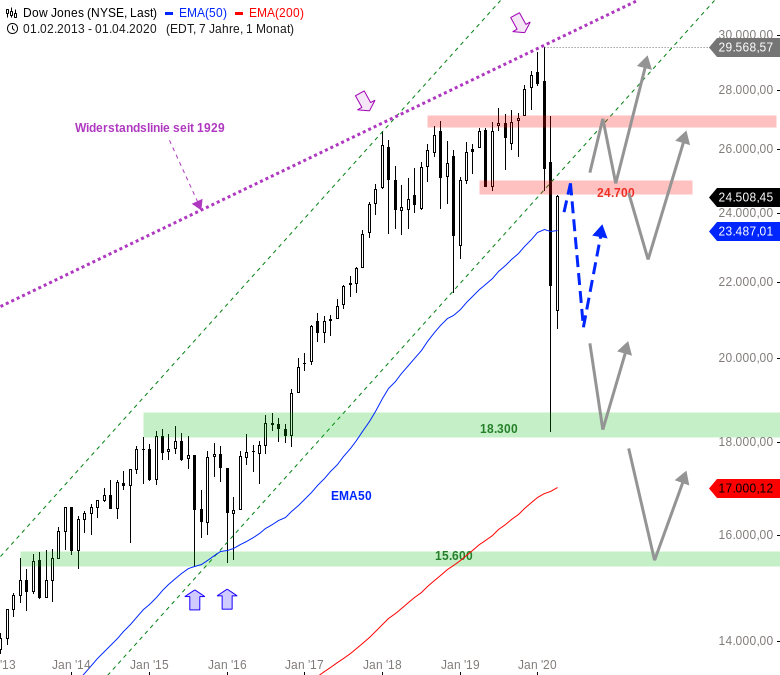

Dow Jones - Das Sorgenkind

Ganz anders präsentiert sich der Dow Jones Index, hier wurden sowohl der langfristige Aufwärtstrendkanal gebrochen als auch der EMA50 unterschritten. Aktuell wird diese gleitende Durchschnittslinie zwar wieder überwunden, doch hat der Index im Bereich von rund 24.700 - 25.000 Punkte hohe Hürden direkt oberhalb des aktuellen Kursniveaus. Hier könnte es in Kürze zu größeren Kursrücksetzern in Richtung 22.000 oder sogar 20.700 - 20.800 kommen.

Anschließend müsste neu sortiert werden: Ziehen die Käufer den Index nach einer Korrektur wieder nach oben und nachhaltig über 25.200 Punkte, wäre durchaus eine neue Aufwärtswelle bis knapp 27.000 und später auch zum Allzeithoch bei 29.569 Punkten denkbar. Ein signifikantes Abrutschen unter 20.700 hingegen würde die Chance auf neue Tiefs im Bereich von 18.000 - 18.300 oder darunter 17.000 bzw. 15.600 Punkten deutlich erhöhen.

Dow Jones Monatschart:

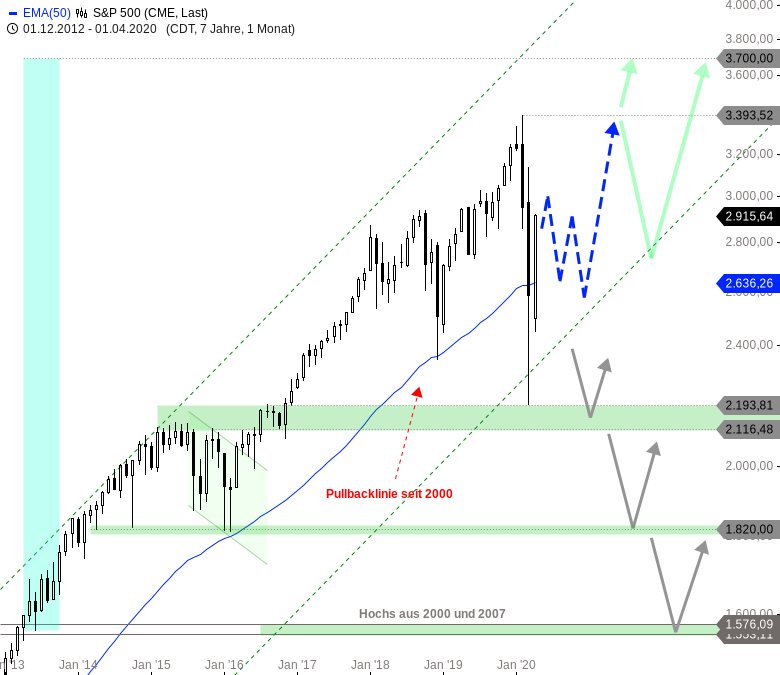

S&P 500 - Alles in Butter?

Charttechnisch in der Mitte zwischen Nasdaq 100 und Dow Jones Index liegt der marktbreite S&P 500 Index. Er zieht nach einem Pullback an den Support bei 2.100 - 2.200 Punkten wieder weit nach oben und notiert auch deutlich oberhalb des EMA50. Mit dieser Bewegung verteidigt er das Bullenterrain souverän und könnte jetzt in eine Stabilisierungsbewegung bzw. sogar in eine neue Aufwärtsbewegung einschwenken. Bei 3.700 liegt noch ein langfristiges Rallyziel.

Erst mit einem neuerlichen Rückfall unter 2.400 müsste mit einem weiteren Test des Supports bei 2.100 - 2.200 Punkten gerechnet werden. Unterhalb davon droht dann ein längerer Bärenmarkt mit Abgaben bis 1.820 und im Extremfall sogar zu den alten Hochs aus 2000 und 2007 bei 1.553 - 1.576 Punkten.

S&P 500 Monatschart:

Zuletzt noch der Blick auf einen anderen US-Index. Er gehört zwar nicht zu den "großen" Indizes, zeigt aber ein sehr interessantes Chartbild. Aktien aus den Bereichen Biotechnologie und Medizintechnik zeigen sich nämlich wie auch andere Technologiewerte (Internet, Software,...) als große Gewinner in der aktuellen Coronavirus-Krise.

Nasdaq Biotech Index - Ende der Lethargie?

Die Biotechwerte zählen zu den hochspekulativen Aktien am Markt. Momentan sehen wir einen Wettlauf um Medikamente und Impfstoffe gegen Covid-19, die einige Aktien beflügeln. Insgesamt dürfte das Thema Gesundheit und Medizin in der Post-Corona-Zeit eine größere Rolle spielen, weshalb der Sektor Biotechnologie und Medizintechnik sehr interessant bleiben dürfte.

Der hier gezeigte Biotechindex NBI zeigte von 2008 bis 2015 einen massiven Aufwärtstrend und schwenkte dann in eine Korrektur ein. Nach einer ersten Abwärtswelle pendelt sich der Index in den vergangenen Jahren seitwärts ein. Damit war er ein Underperformer im Vergleich zum Nasdaq 100 Index, der bekanntlich eine steile Rally in den vergangenen Jahren hinlegen konnte.

Jetzt aber ist der NBI kurzfristig ein Outperformer und klettert über die Hochs der vergangenen Jahre. Damit könnte ein Angriff auf das Allzeithoch bei 4.195 folgen, darüber hinaus wäre nach der mehrjährigen Seitwärtsbewegung der Start einer neuen Rallybewegung in Richtung 5.500 - 6.000 Punkte denkbar. Zuvor könnte es durchaus noch zu Rücksetzern bis 3.400 - 3.500 kommen, falls der Gesamtmarkt nochmals deutliche Schwäche zeigen sollte.

An dieser Stelle nochmals der Hinweis: Bei Biotechaktien handelt es sich um hochspekulative Werte, der Handel erfordert ein strenges Moneymanagement. Eine breite Streuung des Risikos (z.B. in einem Biotech-ETF) ist empfehlenswert.

Nasdaq Biotech Index Monatschart:

Fazit:

Angesichts der düsteren ökonomischen Aussichten für dieses Jahr fällt es schwer, an steigende Aktienkurse zu glauben. Die Unternehmensgewinne dürften massiv einbrechen, ebenso die Konjunkturaussichten für die kommenden Monate und vielleicht sogar 2021. Die Charts der großen Indizes sprechen aber eine weit weniger bedrückende Sprache, hier sind die langfristigen Aufwärtstrends noch intakt. Für stark fallende Kurse spricht aus charttechnischer Sicht bislang wenig, es sieht so aus, als hätten wir das Gröbste mit dem Crash im März schon hinter uns. Insbesondere die Technologiewerte zeigen sich sehr stark, viele Einzelaktien zeigen aktive Kaufsignale.

Die Chancen auf einen weiteren Crash sehe ich momentan als gering an, so lange die Indizes oberhalb wichtiger Kursniveaus notieren. Das bedeutet aber nicht, dass es in Kürze nochmals zu schwungvollen Kurseinbrüchen kommen kann. Ob wir aber wirklich neue Jahrestiefs bei den großen Indizes sehen werden, ist vollkommen offen. Die Charts bieten gute Orientierung und waren in den vergangenen Wochen Gold wert, um auf das Potenzial der Outperformer am Aktienmarkt hinzuweisen.

Vorsichtiges, selektives Trading in beide Richtungen sollte erste Wahl bleiben! Longpositionierungen kommen für mich nur bei übergeordnet starken Werten und Outperformern in Frage, insbesondere bei Rücksetzern. Die laufende Erholung bietet hingegen bei schwachen Werten bei Rückläufen an Widerstandszonen Shortchancen. Egal wer sich in den kommenden Wochen und Monaten durchsetzen wird, Bulle oder Bär, es bieten sich fortlaufend Chancen in beide Richtungen. Dabei sollten starke Aktien, besonders aus dem Bereich Zukunftstechnologien, nicht verschmäht werden, nur weil die Konjunkturprognosen derzeit extrem negativ sind. Hingegen dürften viele Branchen noch lange mit Problemen zu kämpfen haben, diese wären zu meiden.

Eine Auflistung interessanter Tradingkandidaten finden Sie in den letzten Rainman-Trading-Kolumnen. Die meisten Tradingsetups sind intakt.

Ich wünsche Ihnen beste Gesundheit und ein gutes Händchen in stürmischen Zeiten,

André Rain

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Sir Alex : Ich rede hier nicht von den kleinen Leuten. Ich meine schon die Leute mit großen Barvermögen und Fonds, die vor dem Crash ausgestiegen sind.

Ich denke, dass die Börsen von einer Cashphobie getrieben werden momentan. Die Leute haben Angst um die Kaufkraft ihres Geldes und kaufen jetzt alles, das nicht niet- und nagelfest ist. Aktien, Anleihen, Edelmetalle, Kryptos, alles, Hauptsache kein Cash horten. Das ist pure Kaufpanik momentan. Getreu dem Motto: Lieber Aktien eines maroden Unternehmens halten, als Cash rumliegen haben, von dem man nicht weiß, was es in einem Jahr noch wert ist. Die Menschen verlieren langsam das Vertrauen in Geld und das ist schlecht.