Ölpreis: Noch einmal Kursziel 0 und böses Inflationserwachen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Ein Kursziel von null kennen wir bereits. Anfang des Jahres gab es einzelne Analysten, die so etwas für möglich hielten. Das Kursziel von null war dabei nicht so zu verstehen, dass Öl tatsächlich so tief fallen würde, sondern vielmehr ein Gedankenspiel. Es ging dabei um die Frage, was geschieht, wenn die Öllager voll sind. In einem solchen Fall müssten Produzenten vermutlich dafür zahlen, dass sie ihr Öl verkaufen können, denn eine Ölquelle lässt sich nicht einfach abstellen. Der Verkauf ist auch bei sehr niedrigen oder negativen Preisen zwingend notwendig. Nach einer Rallye von 45 % innerhalb weniger Wochen ist dieses Szenario anscheinend erst einmal vom Tisch – oder auch nicht.

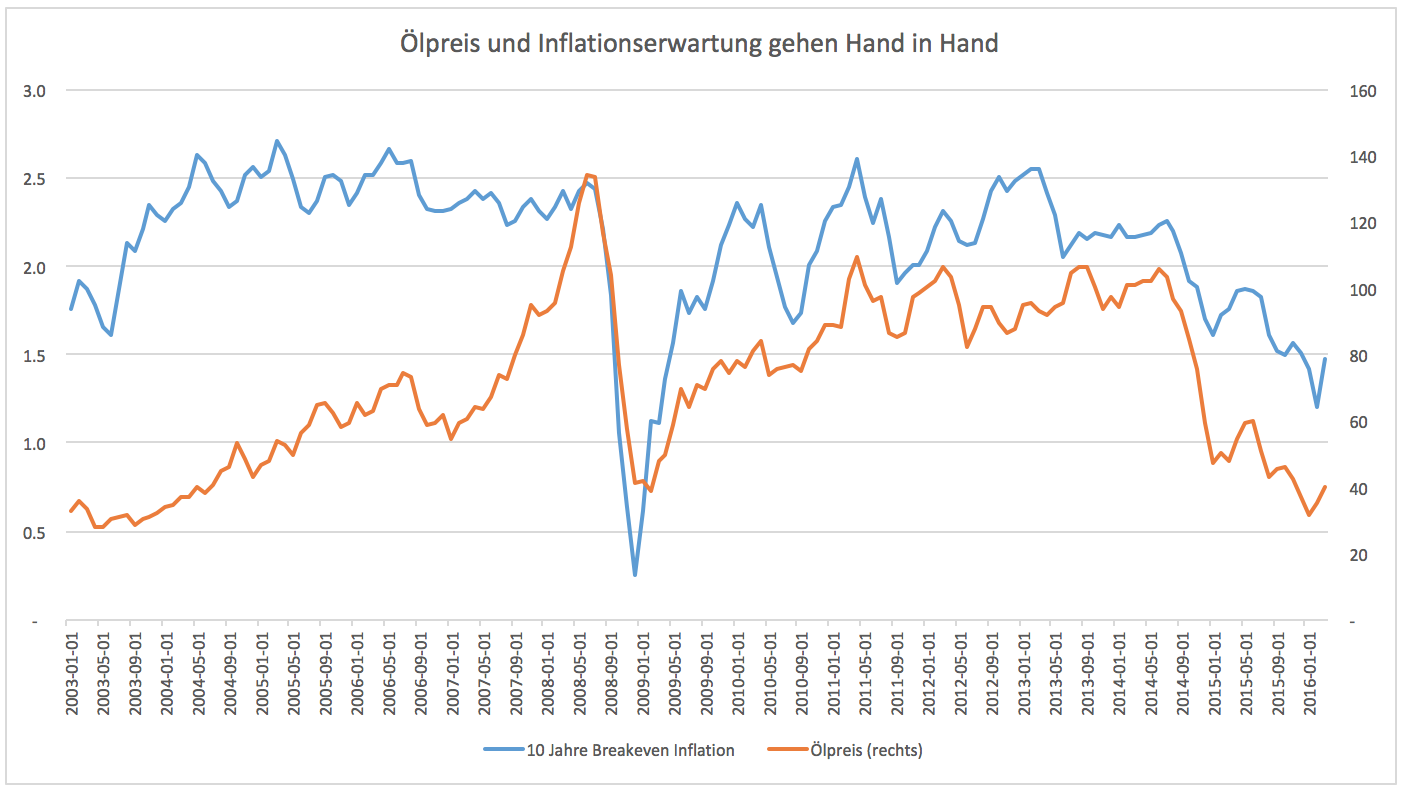

Die Notenbank von St. Louis hat ein Modell entwickelt, welches den Ölpreis aufgrund der Inflationserwartungen berechnet. Die Inflationserwartungen sind zuletzt stark gefallen. Grafik 1 zeigt den Vergleich des Ölpreises mit den Inflationserwartungen.

Genau genommen handelt es sich bei der Erwartung um die sogenannte Breakeven Inflationsrate. Diese ist eine vom Markt implizierte Inflation. Sie wird hergeleitet, indem die Renditen für inflationsgebundene mit nicht inflationsgebundenen Anleihen verglichen wird. Obwohl diese Rate Auskunft über die Erwartung geben sollte ist sie als Vorhersagemodell kaum zu gebrauchen.

In Grafik 1 sieht man, dass die Erwartung dem Ölpreis folgt und wenig mit Voraussicht und zukünftiger Inflation zu tun hat. Dennoch ist es ein Problem, dass der Markt extrem niedrige Inflationserwartungen hat. Da diese allein vom Ölpreis bestimmt werden reflektieren sie die Realität nicht ausreichend. Die Inflation ist von Rohstoffpreisen mitbestimmt, doch sie sind nicht der alleinige Faktor. Die Inflationserwartungen hingegen verhalten sich so, als würde die Inflation nur von einem einzigen Faktor bestimmt: Öl.

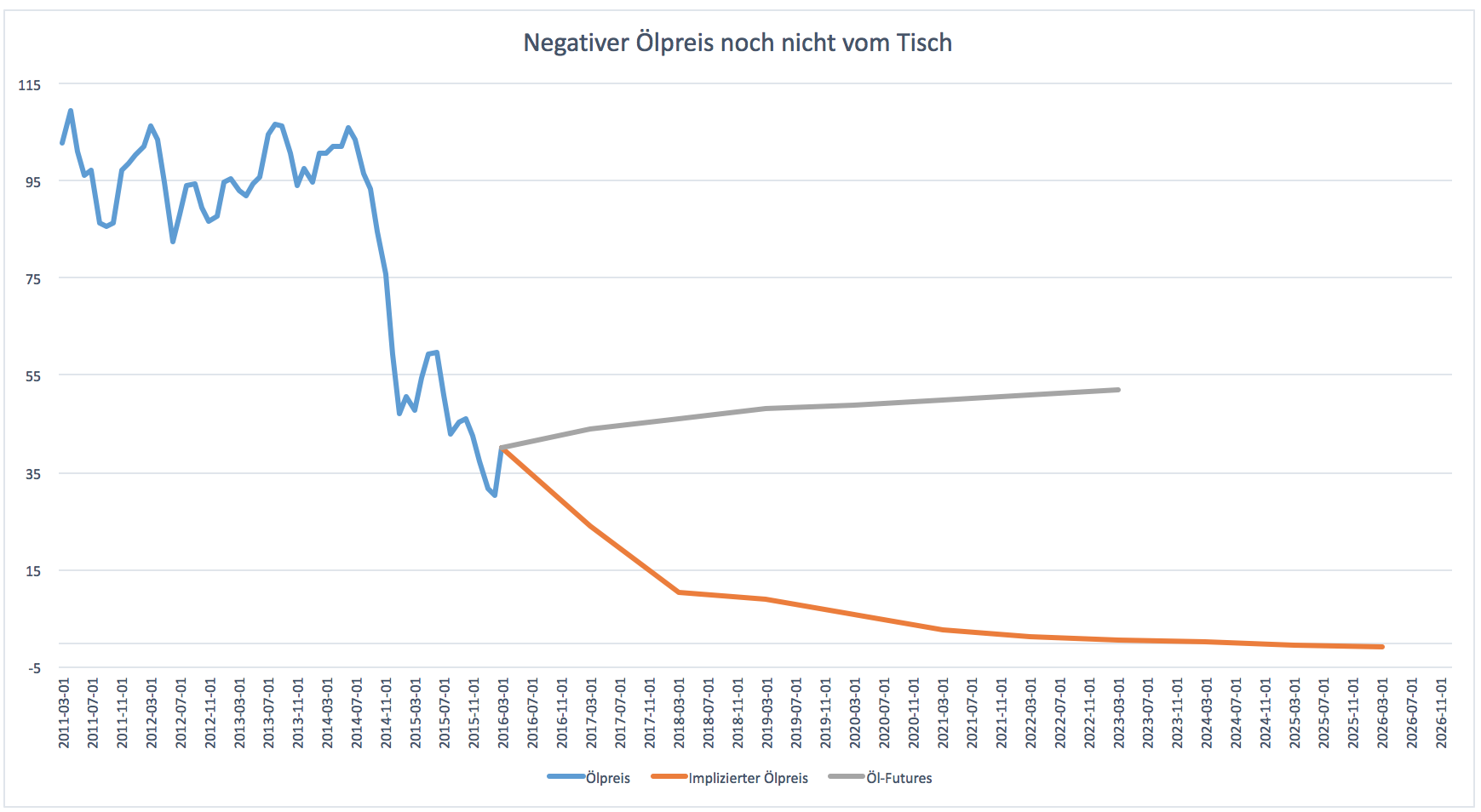

Leitet man von den Inflationserwartungen den Ölpreis ab, dann kommt man zu interessanten Ergebnissen. Diese sind in Grafik 2 dargestellt. Die Notenbank hatte Daten per Ende 2015 zur Berechnung herangezogen. Seither hat sich die Situation noch einmal verändert. Da das Modell von der Notenbank zur Verfügung gestellt wird, war es möglich die Ergebnisse zu aktualisieren.

Bei der aktuellen Kerninflation sowie den Inflationserwartungen ergibt sich bis 2024 ein Kursziel von null. Theoretisch müsste der Ölpreis in den Folgejahren sogar negativ werden. Dies wird vom Modell nicht zugelassen. Ich habe versucht die Werte zu approximieren.

Gegenüber dem implizierten Ölpreis stehen die Öl Futures. Sie reichen bis in das Jahr 2023. Sie zeigen leicht steigende Preise an. Für gewöhnlich steht der Preis von Öl nie dort, wo ihn die Futures sehen. Sie geben aber immerhin eine Erwartungshaltung der Anleger wider. Was wir momentan also beobachten können ist eine extreme Diskrepanz zwischen der Ölpreis- und Inflationserwartung. Der Markt erwartet steigende Ölpreise, aber unnachgiebig niedrige Inflation. Das ist ein Widerspruch.

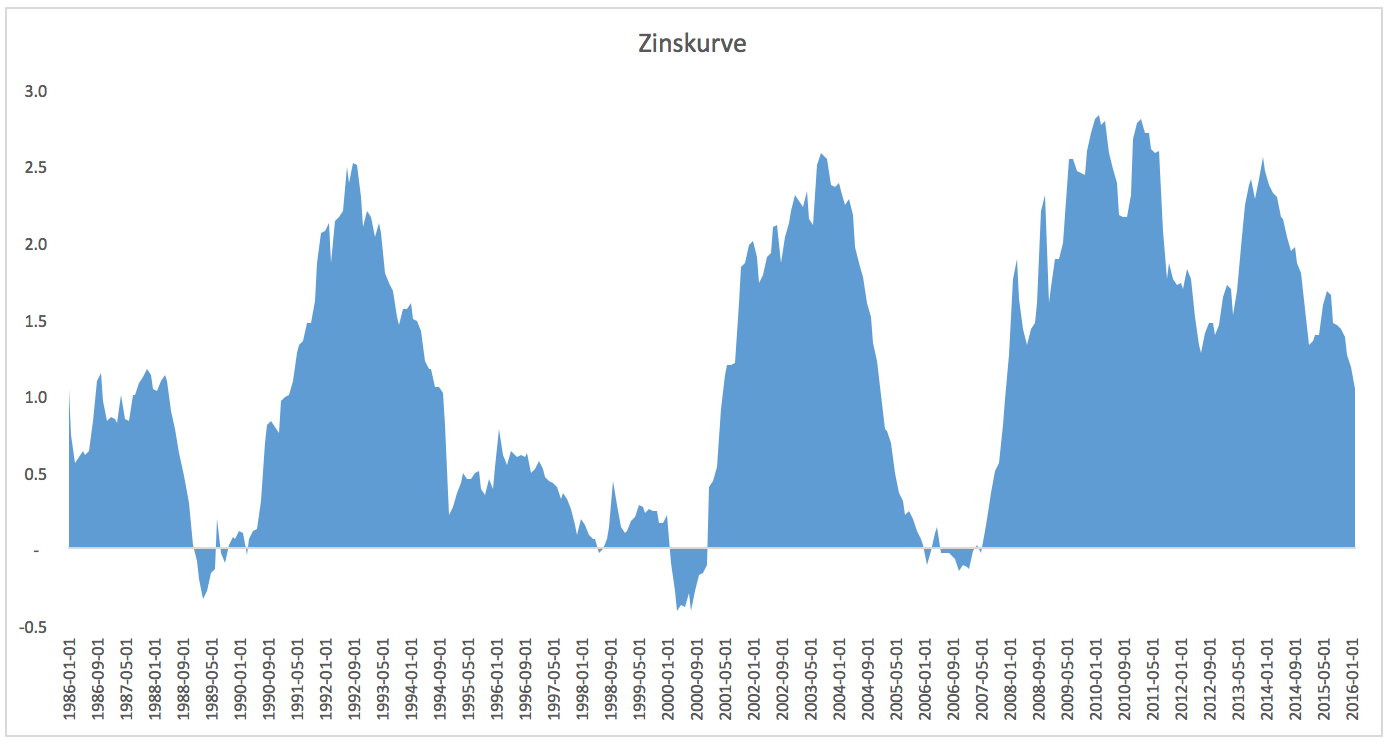

Dieser Widerspruch zeigt sich auch in der Zinskurve (Grafik 3). Hier wird der kurzfristige Zinssatz vom langfristigen abgezogen. Die Zinskurve zeigt die Zinsdifferenz zwischen kurz- und langfristigen Zinsen an.

Die Zinskurve flacht in den USA seit Anfang 2014 stark ab. Das ist eine Folge von der kürzlich erfolgten Zinsanhebung, aber nicht nur. Der Trend hält dafür schon zu lange an. Die Abflachung erfolgte vor allem wegen sinkender Langfristzinsen. Diese liegen inzwischen nur noch knapp über der Inflationsrate. Die Realzinsen (Zins minus Inflation) sind sehr niedrig.

Die niedrigen Langfristzinsen machen wenig Sinn. Im Normalfall verändern sie sich mit dem Leitzins und der Inflation. Diesmal tun sie es nicht. Weder die Zinsanhebung noch die steigende Inflation konnten die Langfristzinsen wesentlich vom Fleck bewegen. Praktisch bedeutet das, dass der Markt trotz steigender Inflation keine Inflation erwartet bzw. das Potential der Teuerung massiv unterschätzt.

Das wird in diesem Jahr ein böses Erwachen geben. Es braucht ungefähr ein halbes Jahr bis sich höhere Ölpreise auch in der Inflationsrate niederschlagen. Im Sommer könnte dann also das böse Erwachen stattfinden. Die Folge: ein Selloff von US-Bonds.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Komisches Chartspiel mit theoretischen Gedanken. Ist nicht gerade cruded oil USD?

Will nicht gerade Yellen USD runter bekommen (sanft) und hat auch schon selber festgestellt,

das Preise unter 40 USD der US-Wirtschaft massiv schaden? (das lässt sich leichter regulieren, als Zinsen).

Wurde daher nicht vor einigen Jahren Lybia ausgesperrt und liegt nicht vor Syria ein riesen neues Feld damit sich Krieg spielen auch wieder lohnt?

Ich würde mir lieber Gedanken machen was wohl passieren wird, wenn die Inflation anzieht und die Leitzinsen weltweit so gering und negativ bleiben! Kommt dann das Helikoptergeld, um die Nachfrage zu stimulieren?

Der Ölpreis wird die nächsten Jahre gewaltig steigen - müssen.

Öl zu den heutigen Preisen kann nur wirtschaftlich im Rahmen von 50-60 MB/Tag produziert werden, der Rest macht Verluste. Benötigt werden 94 Millionen Barrel/Tag

Natürlich fördert man weiter, die reinen Pumpkosten sind niedriger als die Upfront-Investition + Zinsen + Pumpkosten. Aber niemand inviestiert mehr in Tiefseeöl, Teeröl, Fracking, Arktisöl, Restölförderung etc. Überall wurde schon letztes und dieses Jahr die Capex um 20-50% gekürzt, jeweils.

Das mag ökologisch ja schön sein - aber das bringt kein Öl zur Tankstelle.

Der jetzige Ölüberschuß liegt nur noch im Bereich von 1 MB/Tag - das verlustbringende Nordseeöl alleine ist 2 MB/Tag. Wenn man das zumacht, wars das schon mit dem Überschuß.

Also: Billiges Öl für die nächsten 10 Jahre gerne - wenn jemand die Billionen zahlt die dann in unrentable Bohrprojekte gesteckt werden müssen. Vielleicht machen es Draghi & Co möglich.

Im übrigen: fast alle großen Billigölfelder werden zur Zeit mit Infill-Drilling gepimpt. Das ist eine Maßnahme, bei einem alternden Feld die Produktion oben zu halten, auf Kosten der Laufzeit.

Öl an sich ist genug da - aber kein billiges Öl. Sämtliche neuen Funde nach 1970 sind teures Öl, das zu den jetzigen Preisen nicht erschließbar ist. Die alten Riesenfelder mit Loch rein, 50 Jahre pumpen sind alle schon entdeckt & größtteils in der Förderung.

Im Grunde ist das ganze ein große Schweinezyklus - wir sind ganz unten auf der Kurve, die Preise sind im Keller und niemand züchtet mehr Schweine weil der Preis ewig niedrig bleiben wird.

Alles scahut auf Super-Mario, diesen Blender !!!! Der macht doch alles kaputt !!!

Wie seine "IM Erika" Angela Merkel in Deutschland !!!!