Notenbanken beginnen "Dinge" kaputtzumachen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Den ersten großen geldpolitischen Unfall der strafferen Geldpolitik konnten wir in der vergangenen Woche in Echtzeit in Großbritannien beobachten. Die Bank of England (BoE) war gezwungen, auf dem Anleihemarkt zu intervenieren. Mehrere Faktoren führten zu der Krise.

Seit Monaten stiegen die Renditen von britischen Anleihen an. Dies war kein Unfall, sondern Absicht. Die Geldpolitik sollte straffer werden. Die BoE vollzog die geldpolitische Wende zuletzt etwas weniger schnell als erwartet. Dies führte zu einer höheren Zinsdifferenz zum Dollar zugunsten des Dollars, was die Währung deutlich abwerten ließ.

Dann kam die Regierung mit einem Steuersenkungs- und Ausgabenprogramm, welches Anleger verschreckte. Weil Mehrausgaben und Steuersenkungen die Inflation anheizen, preiste der Markt eine sehr viel aggressivere Zinswende ein. Gleichzeitig kamen Ängste auf, dass Großbritannien Probleme bekommen wird, die Schulden zu finanzieren. In der Folge stiegen die Renditen von Anleihen parabolisch an.

An dieser Stelle geschah der Unfall. Pensionskassen gerieten in Schieflage. Der rasante Renditeanstieg führte zu Verlusten bei Absicherungsgeschäften. Dies führte dazu, dass Anleihen verkauft werden mussten, was den Renditeanstieg noch beschleunigte. Ein Teufelskreis begann, der durchbrochen werden musste. Die BoE intervenierte.

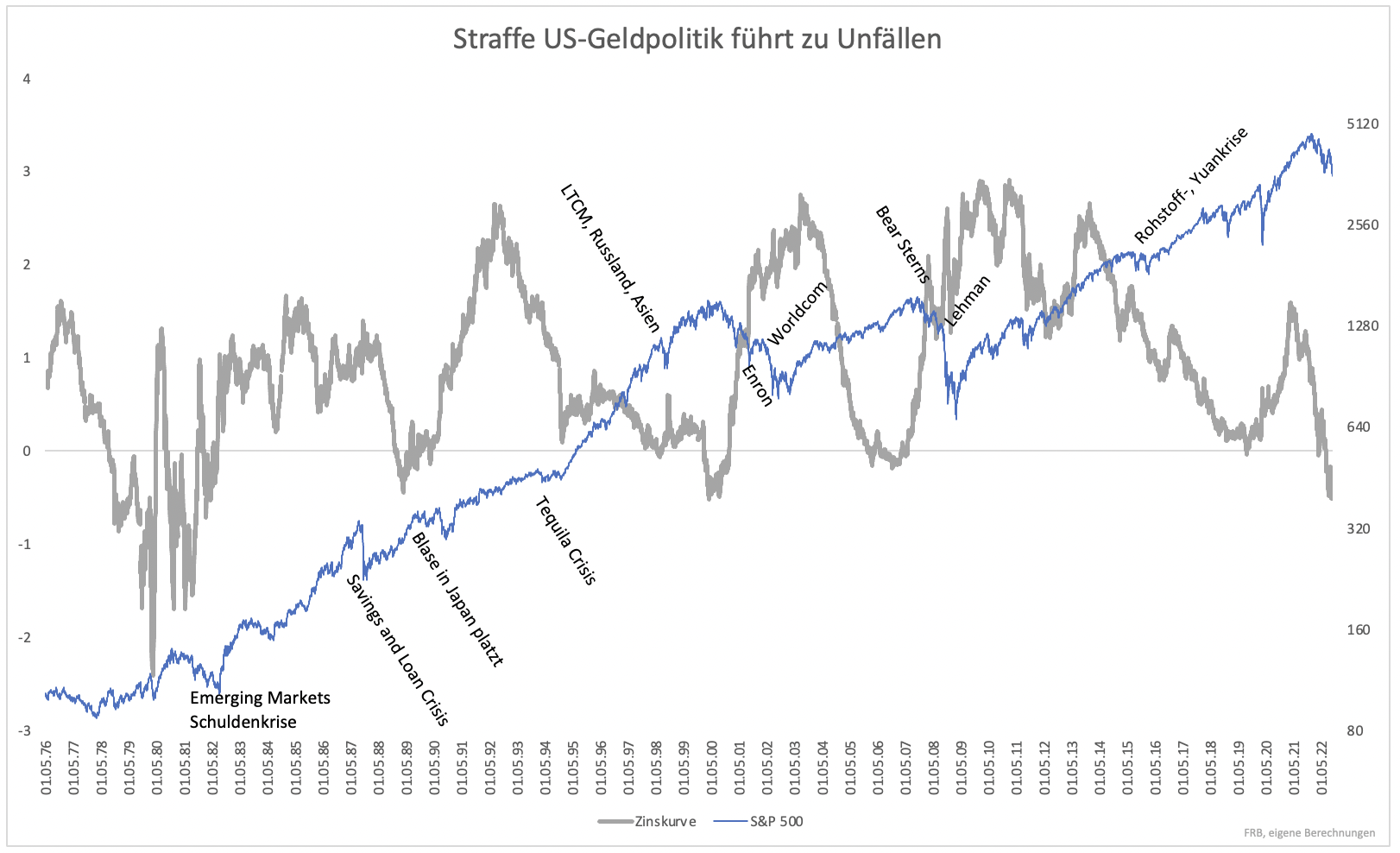

Wird die Geldpolitik straffer, geraten immer wieder einzelne Marktsegmente in Schieflage. Im Vorfeld weiß niemand, welche Teile des Marktes es das nächste Mal sein werden. Es müssen nicht einmal Segmente im eigenen Land sein. Gerade die straffere Geldpolitik der Fed führt global zu Unfällen.

Der Zinsanstieg Ende der 70er und Anfang der 80er Jahre führte zu einer Emerging Market Schuldenkrise. Der Internationale Währungsfonds war selten so beschäftigt wie damals. In den USA kam es später zu einer Krise der Sparkassen (Savings and Loan Crisis). Ende der 80er und Anfang der 90er Jahre trug die Politik zum Platzen der Blase in Japan bei.

Der Zinsanstieg Mitte der 90er Jahre führte in Mexiko zu einer Währungskrise. Wenige Jahre später folgte der Bankrott Russlands, die Asienkrise und die Schieflage des Hedgefonds LTCM, der am Ende durch einen von der Fed unterstützten Bailout gerettet werden musste.

Die Liste an Unfällen lässt sich beliebig fortsetzen. Wird Liquidität knapp und steigt die Volatilität auf den Märkten, wird die Verwundbarkeit des Marktes offengelegt. Einige dieser Verwundbarkeiten führen zu großen Krisen. Die Regulation versucht nach den Krisen, eine Wiederholung zu verhindern. Die gleiche Krise wiederholt sich daher selten, doch jedes Mal kommt es zu neuen Überraschungen an anderer Stelle.

Ein Unfall kommt selten allein. Die Schieflage britischer Pensionskassen war der erste große Unfall. Er wird nicht der letzte sein. Darin versteckt sich immerhin eine gute Nachricht.

Kommt es erst zu einem Unfall, ist das Ende der Marktschwäche oft nicht mehr weit entfernt.

Auffällig ist dabei, dass Unfälle meist passierten, nachdem die US-Zinskurve invertierte. Eine inverse Zinskurve ist der Ausdruck straffer Geldpolitik und der Erwartung eines Abschwungs. Die Mischung aus straffer Politik und Abschwung sind für weniger solide Marktsegmente nicht zu verkraften.

Clemens Schmale

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.