Neuer Crash?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

- Es gibt einige Parallelen zwischen der derzeitigen Aktienkursentwicklung zu der in den Jahren 2000 und 2007/2008.

- Die makroökonomischen Bedingungen waren damals aber ganz anders als heute. Das spricht dagegen, dass sich die damaligen Crashs wiederholen.

- Nahe liegt ein Vergleich mit der Entwicklung im August 2011. Damals ging der DAX um 32 % zurück, stieg dann bis Jahresende aber wieder um 15 %.

Ist die schöne Zeit der Aktien vorbei? Seit Anfang April ist der deutsche Aktienindex um über 20 % gefallen. Er liegt jetzt unter dem Stand von Ende Dezember. Könnte es sein, dass der Aktienaufschwung vorbei ist und wir jetzt erst einmal vor einer Baisse stehen?

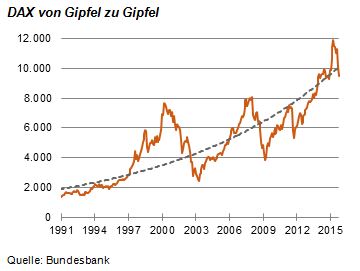

Ich habe mir dazu die Entwicklung des deutschen Aktienmarktes in den letzten 25 Jahren angeschaut. Die Grafik zeigt, dass es in dieser Zeit zwei große Aktien-Crashs gab. Der erste und schwerste war der Rückgang der Kurse nach der New-Economy-Hausse. Er dauerte insgesamt drei Jahre (von März 2000 bis März 2003). Der DAX ging um über 70 % zurück. Der zweite war der Crash 2007/2008 im Zusammenhang mit der Pleite der Lehman Bank. Er dauerte knapp zwei Jahre. Die Kurse fielen um 60 %.

Im April 2015 wurde erneut ein Gipfel erreicht. Seither geht es bergab. Auf den ersten Blick sieht es so aus, als könne sich die Geschichte wiederholen und ein neuer Crash bevorstehen. Dafür spricht einmal der zeitliche Ablauf. Zwischen dem ersten und zweiten Crash lagen sieben Jahre. Inzwischen sind wiederum sieben Jahre vergangen. Ein neuer Absturz der Aktien wäre also "fällig".

Dafür spricht auch die hohe Bewertung der Dividendenwerte bei dem gegenwärtigen Kursniveau. Viele reden von einer Blase. Das von zyklischen Schwankungen bereinigte Kurs-/Gewinnverhältnis ("Shiller KGV") liegt derzeit für den amerikanischen S&P-Index bei 25. Das ist der dritthöchste Stand in den letzten hundert Jahren (nach 1929, 2000 und 2007). Bei so hohen Bewertungen werden die Märkte anfällig für äußere Störungen (etwa wie jetzt aus China).

Für einen neuen Crash spricht schließlich, dass der Kursrückgang nach dem Höhepunkt des DAX am 13. April ganz ähnlich verlief wie 2000 und 2008. Die Kurse befanden sich auch damals nicht im freien Fall, sondern gingen Stück für Stück nach unten. Es gab keine Panik und es gab keine klaren Indizien, dass dies nun der "Anfang vom Ende" wäre. Ich war bei dem Vergleich überrascht zu sehen, dass der DAX in diesem Jahr seit dem Höhepunkt stärker eingebrochen ist als das in der gleichen Zeit in den früheren Zyklen der Fall war.

Es gibt freilich nicht nur Parallelen. Es gibt aber auch gravierende Unterschiede. Sie betreffen die gesamtwirtschaftliche Konstellation. Sie war in den Jahren 2000 und 2007/2008 relativ ähnlich, aber viel schlechter als heute.

Im Jahre 2000 hat sich die Inflation in den Monaten

vor dem Crash von 1,1 % auf 2 % fast verdoppelt. Man musste mit einem weiteren Anstieg rechnen. Gleichzeitig begann sich die Konjunktur abzuschwächen. Das ist die schlechteste aller Möglichkeiten. Die Europäische Zentralbank zögerte nicht lange und zog die Zügel an. Sie erhöhte die Leitzinsen in drei Schritten von 2,5 % auf 3,5 %. Das war ein Schlag für den Aktienmarkt.

Ganz ähnlich 2007/2008. Viele denken bei dem damaligen Crash vor allem an die "Subprime-Krise" am amerikanischen Immobilienmarkt. Tatsächlich lief zu jener Zeit aber auch etwas in der makroökonomischen Entwicklung schief. Die Konjunktur schwächte sich ab. Die Inflation stieg von 1,8 % auf 3,2 % an. Sie lag damit deutlich

über dem Zielwert von "nahe aber unter 2 %". Als Folge erhöhte die Europäische Zentralbank wiederum den Leitzins. Das beendete die Aufwärtsentwicklung des DAX. Erst mit der Pleite von Lehman brachen die Kurse dann richtig ein.

In diesem Jahr sieht die Makro-Welt ganz anders aus. Die Konjunktur ist zumindest in Europa und auch in den USA noch in Ordnung. Es geht aufwärts, vermutlich mehr als im vorigen Jahr. Die Inflation macht keine Probleme. Eher gibt es Deflation. Die Europäische Zentralbank ist weit entfernt von allen Gedanken, die Zinsen anzuheben. Sie denkt sogar laut über eine Ausweitung ihres Wertpapierankaufsprogramms nach. In den USA spricht man über Zinserhöhungen, aber nur marginal und von einem extrem niedrigen Niveau aus.

Für den Anleger

In diesen Tagen sind starke Nerven und Mut gefragt. Niemand kann heute ausschließen, dass sich die Ereignisse von 2000 oder 2007/2008 wiederholen. Aus Sicht des Volkswirts, der auf die Makro-Daten schaut, ist

dies jedoch wenig wahrscheinlich. Damit es doch dazu

kommt, müsste noch an anderer Stelle der Wirtschaft etwas Schreckliches passieren. Etwa, dass sich die Krise um Volkswagen in einer Weise ausweitet, wie das bisher niemand für möglich hält.

Es gibt aber eine interessante Ähnlichkeit zu einer anderen Phase aus den letzten 25 Jahren. Das ist der August 2011. Damals sind die Kurse fast aus heiterem Himmel ganz ähnlich wie heute um über 30 % gesunken. Wenn das diesmal in gleicher Weise passieren würde, könnte der DAX noch bis auf 8.300 fallen. Damals war danach Schluss mit dem Rückgang der Kurse. Allerdings stiegen sie auch nicht mehr stark an. Vor allem gab es keine Jahresend-Rallye. Würde sich die damalige Entwicklung wiederholen, wären wir am Jahresende bei 9.600 beim DAX, also etwas unter dem Stand von Ende vorigen Jahres.

Und noch eine Bemerkung: Wenn man einen exponentiellen Trend der DAX-Entwicklung berechnet (graue Linie in der Grafik), dann läge das heutige Kursniveau ziemlich genau auf der langfristigen Trendlinie. Das spricht dafür, dass der gegenwärtige Indexstand nicht ganz abwegig ist. Jede weitere Korrektur nach unten wäre eine Übertreibung des Marktes.

Dr. Martin W. Hüfner, Chefvolkswirt von Assenagon Asset Management S.A.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com.

Weitere Informationen über Assenagon und unsere Publikationen finden Sie auch auf www.assenagon.com.

Assenagon Asset Management S.A., Zweigniederlassung München, Prannerstraße 8, 80333 München, Deutschland

Rechtliche Hinweise

Dieses Dokument dient ausschließlich Informationszwecken und beinhaltet keine vertraglichen oder sonstigen Verpflichtungen. Es ist nicht als Angebot oder Verkauf einer Beteiligung an einem von Assenagon verwalteten Fonds zu verstehen. Alle Informationen in dieser Darstellung beruhen auf sorgfältig ausgewählten Quellen, die für zuverlässig erachtet wurden, doch kann die Assenagon S.A., Luxemburg, die Assenagon Asset Management S.A., Luxemburg und ihre Zweigniederlassungen sowie die Assenagon Schweiz GmbH, Assenagon Client Service GmbH, München und die Assenagon GmbH, München (zusammen im Folgenden "Assenagon-Gruppe" genannt) deren Richtigkeit, Vollständigkeit oder Genauigkeit nicht garantieren.

Alle Meinungsaussagen geben nur die Einschätzung des Verfassers wieder, die nicht notwendigerweise der Meinung der Assenagon-Gruppe entspricht. Empfehlungen und Prognosen stellen unverbindliche Werturteile zum Zeitpunkt der Erstellung dieser Darstellung dar. Diese können sich abhängig von wirtschaftlichen, politischen und rechtlichen Rahmenbedingungen jederzeit ändern. Der Autor behält sich deshalb ausdrücklich vor, in der Darstellung geäußerte Meinungen jederzeit und ohne Vorankündigung zu ändern. Jedwede Haftung und Gewähr aus dieser Darstellung wird vollständig ausgeschlossen.

Die Informationen in dieser Darstellung wurden lediglich auf die Vereinbarkeit mit luxemburgischem und deutschem Recht geprüft. In einigen Rechtsordnungen ist die Verbreitung derartiger Informationen u. U. gesetzlichen Beschränkungen unterworfen. Die vorstehenden Informationen richten sich daher nicht an natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer Rechtsordnung unterliegt, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Natürliche oder juristische Personen mit Wohn- oder Geschäftssitz in einer ausländischen Rechtsordnung sollten sich über derartige Einschränkungen informieren und sie entsprechend einhalten. Insbesondere richten sich die in dieser Darstellung enthaltenen Informationen nicht an Staatsbürger des Vereinigten Königreichs (ausgenommen Personen, die unter Ausnahmeregelungen nach der Financial Services and Markets Act 2000 (Financial Promotions) Order 2005 (die "Verordnung") fallen, wobei zu den relevanten Ausnahmeregelungen der Verordnung Artikel 49 der Verordnung (hochvermögende Unternehmen – High Net Worth Companies) zählt). Die Informationen in diesem Dokument sind weiterhin nicht für Gebietsansässige der Vereinigten Staaten oder andere Personen bestimmt, die als "US-Personen" im Sinne von Rule 902 in Regulation S des U.S. Securities Act von 1933 in der jeweils geltenden Fassung gelten, und dieses Dokument ist nicht als Angebot oder Verkauf einer Beteiligung an einem von Assenagon verwalteten Fonds an US-Personen zu verstehen. Keine US-amerikanische Wertpapieraufsichtsbehörde oder sonstige Aufsichtsbehörde auf Bundes- oder bundesstaatlicher Ebene hat die Richtigkeit oder Angemessenheit dieser Präsentation oder sonstiger Informationen, die den Anlegern ausgehändigt oder zur Verfügung gestellt wurden, bestätigt. Jede gegenteilige Äußerung stellt einen Straftatbestand dar.

Diese Darstellung stellt weder ein öffentliches Angebot noch eine Aufforderung zur Abgabe eines Angebotes zum Erwerb von Wertpapieren, Fondsanteilen oder Finanzinstrumenten dar. Eine Investmententscheidung bezüglich irgendwelcher Wertpapiere, Fondsanteile oder Finanzinstrumente sollte auf Grundlage einschlägiger Verkaufsdokumente (wie z. B. Prospekt und Wesentlichen Anlegerinformationen, welche in deutscher Sprache am Sitz der Assenagon Asset Management S.A. oder unter www.assenagon.com erhältlich sind) erfolgen und auf keinen Fall auf der Grundlage dieser Darstellung.

Die in dieser Darstellung aufgeführten Inhalte können für bestimmte Investoren ungeeignet oder nicht anwendbar sein. Sie dienen daher lediglich der eigenverantwortlichen Information und können eine individuelle Beratung nicht ersetzen. Die Assenagon-Gruppe kann andere Publikationen veröffentlicht haben, die den in dieser Darstellung vorgestellten Informationen widersprechen oder zu anderen Schlussfolgerungen gelangen. Diese Publikationen spiegeln dann andere Annahmen, Meinungen und Analysemethoden wider. Dargestellte Wertentwicklungen der Vergangenheit können nicht als Maßstab oder Garantie für eine zukünftige Wertentwicklung herangezogen werden. Eine zukünftige Wertentwicklung wird weder ausdrücklich noch implizit garantiert oder zugesagt.

Der Inhalt dieses Dokuments ist geschützt und darf ohne die vorherige schriftliche Genehmigung der Assenagon-Gruppe weder kopiert, veröffentlicht, übernommen oder für andere Zwecke in welcher Form auch immer verwendet werden.

© 2015

@ balkansahel

Da stimme ich zu. Ich bin schon lange der Meinung, dass die Beiträge von Herrn Hüfner

absolut lesenswert sind.