NETFLIX oder TESLA? Nein, dieser Sektor ist der eigentliche "Star" der Quartalsberichtssaison!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Durch den Kurssturz verlor Netflix 60 Mrd. USD an Marktkapitalisierung. Teslas Kurs stieg nach den Zahlen lediglich um 6 %, doch das entspricht ebenfalls 60 Mrd. USD. Beide Aktien sind Teil des S&P 500, für den sich unterm Strich nichts geändert hat. Wenn man ein Beispiel für den Sinn von Diversifikation sucht, hat man es gerade eindrucksvoll gefunden.

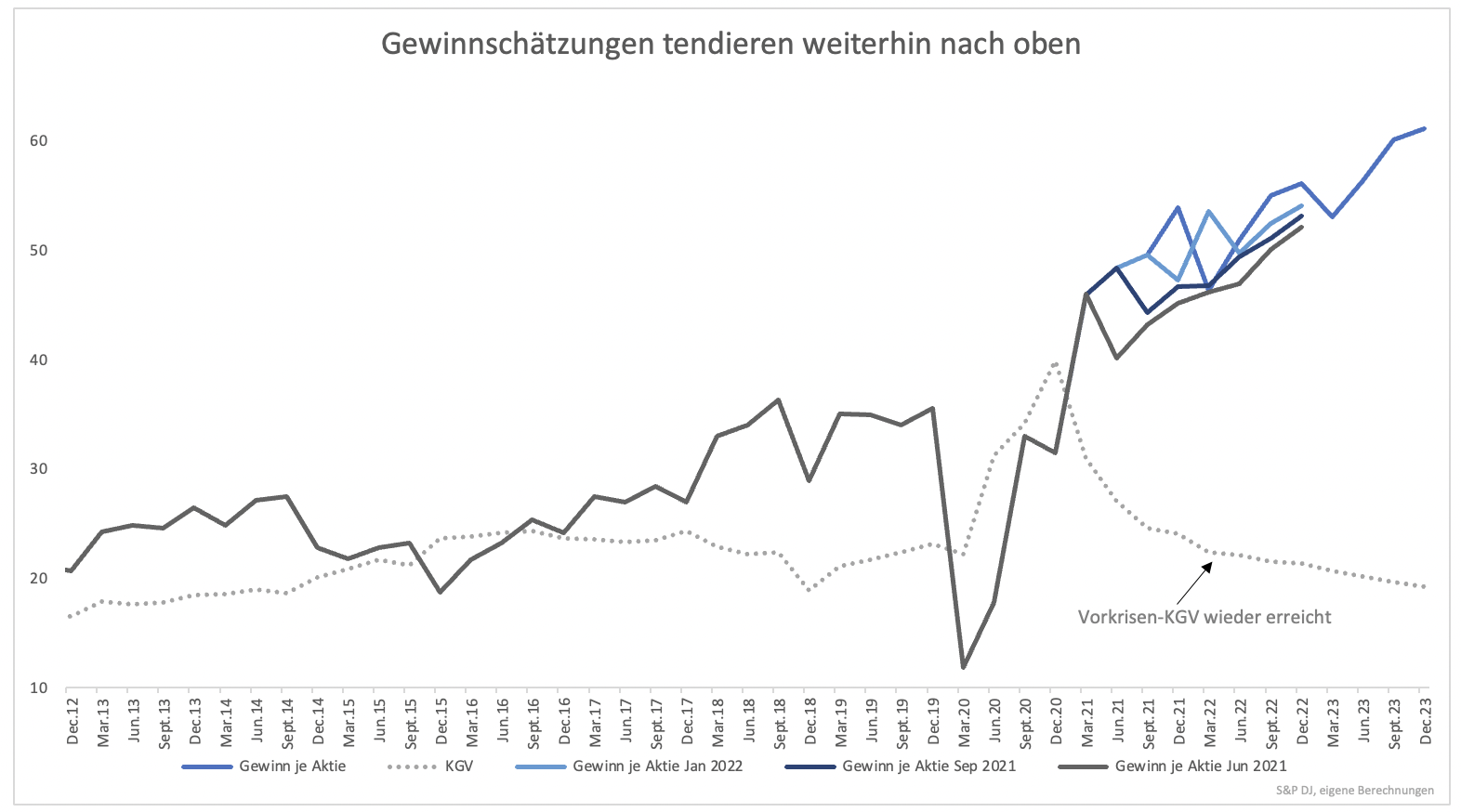

Was diese Berichtssaison jedoch wirklich interessant macht, ist etwas anderes. Noch im Januar gingen Analysten davon aus, dass der Gewinn je Aktie für den S&P 500 im März ein neues Hoch erreichen würde. Unter anderem wegen des Ukrainekriegs wurde die Zahl nach unten revidiert. Insgesamt wird immer noch davon ausgegangen, dass die Gewinne bis Jahresende steigen werden. Seit Juni 2021 bewegen sich die Gewinnschätzungen weiter nach oben (Grafik 1).

Der S&P 500 hat mit den zu erwartenden Gewinnen im ersten Quartal 2022 das KGV wieder erreicht, welches der Index vor Beginn der Pandemie auswies. Das ist erfreulich, aber kein Kaufsignal. Der Index war vor der Krise nicht gerade billig und ist es jetzt ebenfalls nicht. Trotz Krieg, hoher Bewertung, Inflation und Geldpolitik widersetzt sich der Index einer größeren Korrektur beharrlich.

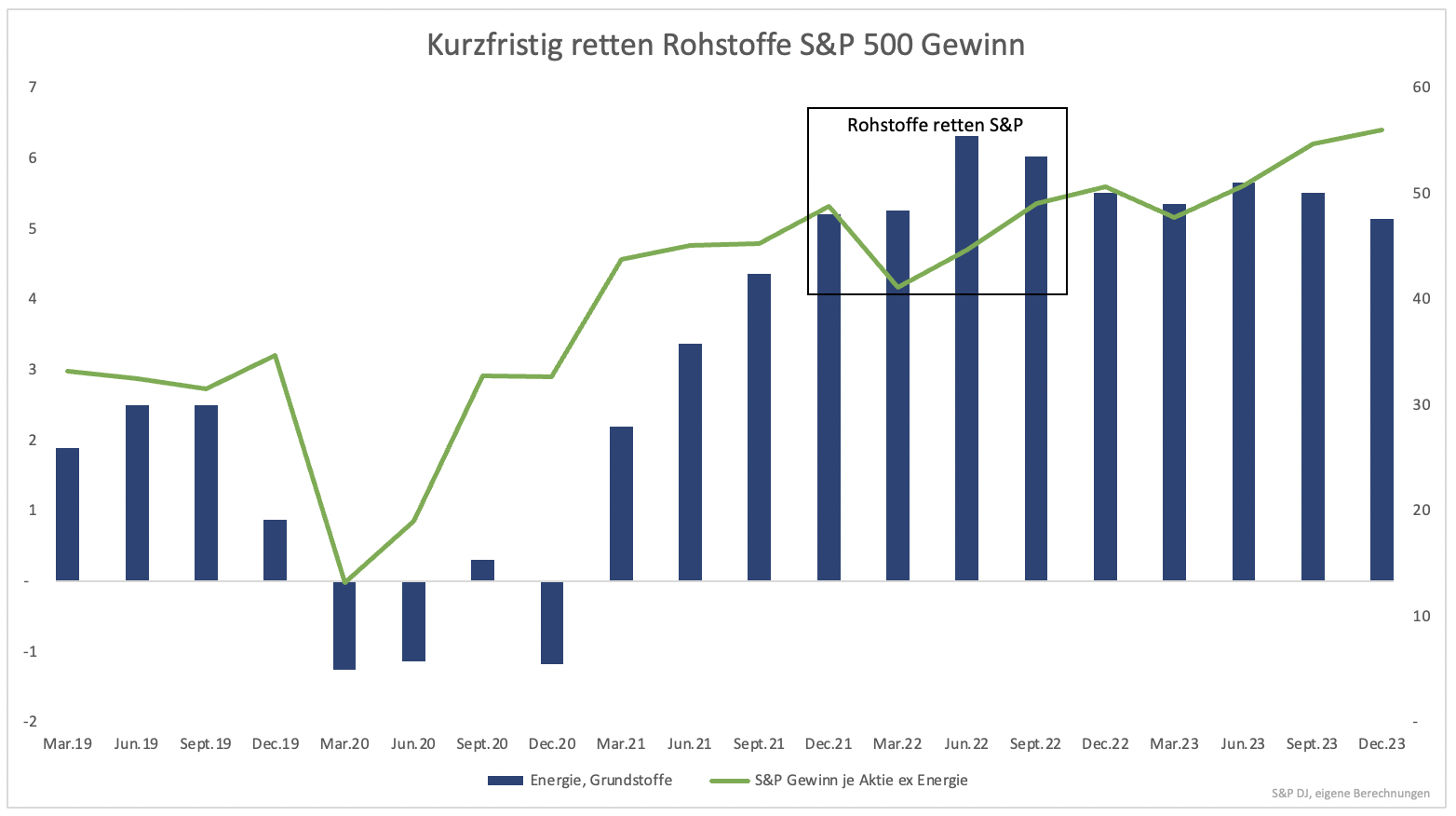

Anleger blicken durch den kurzfristigen Gegenwind bei den Gewinnen einfach hindurch. Damit bleiben Anleger ihrer Einstellung treu, die sie in der Pandemie entwickelt haben. Ohne einen spezifischen Sektor sähe es für den S&P 500 aktuell schlecht aus. Der Gewinnrückgang wäre im ersten Quartal ohne den Rohstoffsektor deutlich größer.

Rohstoffunternehmen trugen zu Beginn der Pandemie keinen Gewinn bei, sondern Verluste. Für das abgelaufene Quartal wird erwartet, dass 10 % der S&P 500 Gewinne aus dem Rohstoffsektor kommen. Im laufenden Quartal wird der Anteil noch größer (Grafik 2).

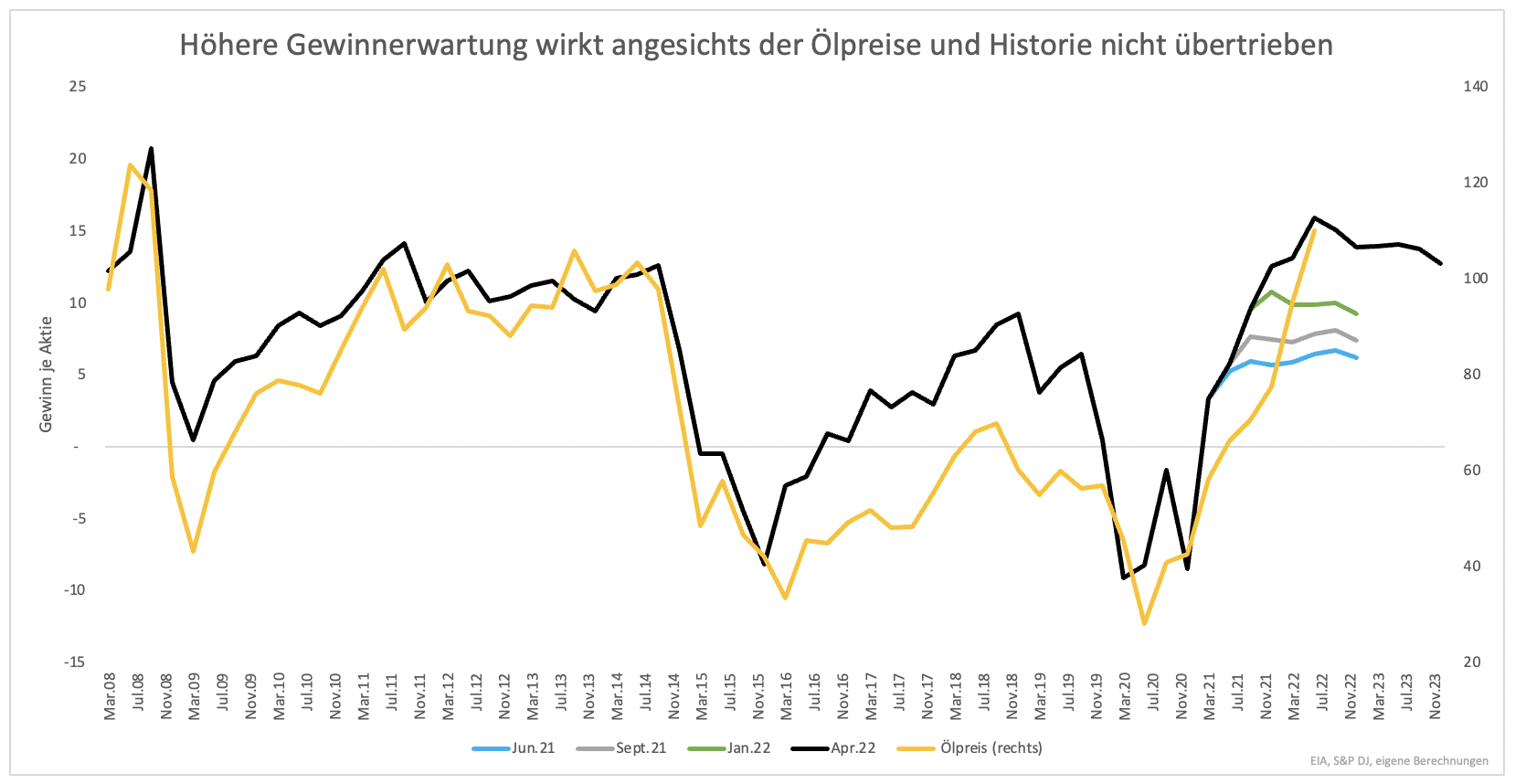

Der Gewinn je Aktie bei Rohstoffunternehmen steigt an und stützt den Gesamtgewinn des S&P 500. Ohne Öl-, Gas- und andere Rohstoffunternehmen würde der Gewinn des S&P 500 im Vergleich zum Vorquartal um 16 % schrumpfen. Im Vergleich zum Vorjahr läge das Minus ohne Rohstoffunternehmen bei 6 % (Grafik 3). Da der Rohstoffsektor boomt, kann mit einem Plus von einem Prozent gerechnet werden.

Die Gewinnschätzungen für Ölunternehmen wurden besonders deutlich nach oben revidiert. Angesichts des Ölpreises wirken die Erwartungen nicht überzogen (Grafik 4). Man kann durchaus sagen, dass Rohstoffunternehmen den S&P 500 Gewinn gerade retten. Übertragen lässt sich das auf europäische Märkte nicht. US-Ölunternehmen haben deutlich weniger Vermögenswerte in Russland. Abschreibungen wie bei BP (25 Mrd. USD) sind in dieser Größenordnung nicht zu erwarten. Hohe Ölpreise machen mögliche Abschreibungen mehr als wett.

Einzelunternehmen wie Tesla und Netflix machen Schlagzeilen und erhalten die meiste Aufmerksamkeit. Was den Gewinn des Marktes aktuell zusammenhält, kommt jedoch von Rohstoffunternehmen. Sie sind die eigentlichen Stars diese Berichtssaison.

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.