Nach einer Durststrecke kündigt sich am Primärmarkt endlich wieder eine Emission an

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Auch in dieser Woche gab es keine einzige Neuemission einer europäischen Unternehmensanleihe. Doch es scheint ein Licht am Ende des Tunnels zu geben. Für nächste Woche kündigte das Energieunternehmen EnBW eine Roadshow für Investoren an. Der Versorger plant eine potentielle Neuemission mit Hybridkapital (Schuldverschreibung mit Eigenkapitalcharakter). Inwieweit der Markt aufnahmefähig ist, bleibt abzuwarten. Mit Sicherheit wird das Unternehmen einen hohen Kupon zahlen müssen, um Investoren für den geplanten Hybridbond zu gewinnen.

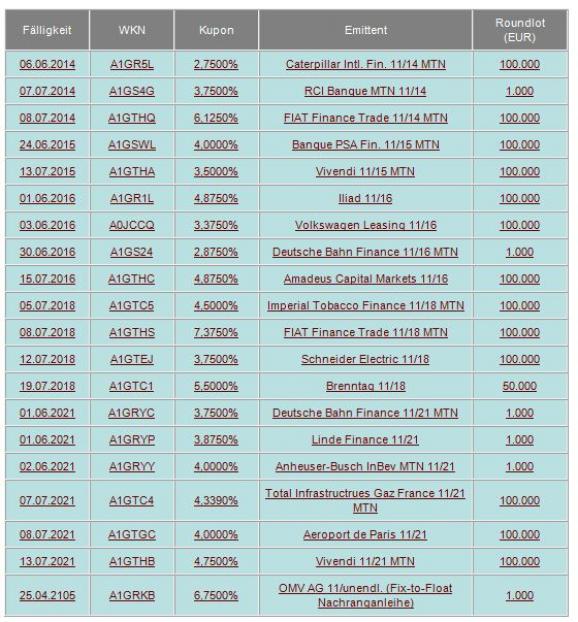

Ausgewählte Unternehmensanleihen

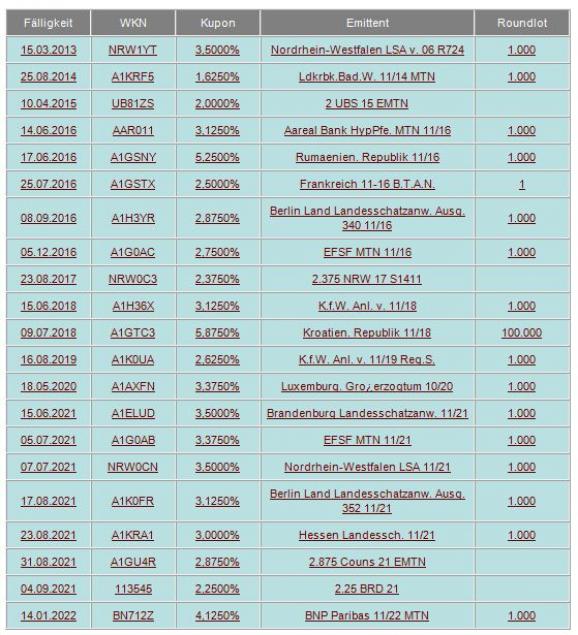

Euro-Bond-Neuemissionen

In dieser Woche hat die Europäische Zentralbank (EZB) im Rahmen eines siebentägigen Refinanzierungsgeschäfts dem Geldmarkt 115,5 Mrd. € (Vw.: 110,5 Mrd. €) entzogen. Dieser Betrag entspricht der Summe der -im Rahmen des Ankaufprogramms- bis zum 26. August abgewickelten Transaktionen. Somit wurden im Laufe der Handelswoche Staatsanleihen für 6,651 Mrd. € neu angekauft, während 1,327 Mrd. € fällig wurden. Insgesamt erhielt die EZB Gebote von 98 Instituten (Vw.: 91) über 152,913 Mrd. € (Vw.: 132,874 Mrd. €).

In dieser Woche standen in den USA lediglich Geldmarktpapiere zur Refinanzierung an. Dabei wurden 30 Mrd. US-Dollar als 4-Wochen-, 29 Mrd. US-Dollar als 3-Monat-, 27 Mrd. US-Dollar als 6-Monat-T-Bill emittiert.

In Euroland wurden in diesem Zeitraum diverse Altemissionen aufgestockt. Dabei handelte es sich um Anleihen Frankreichs (608893 / 2016 , A1GR5V / 2021 , A1AJL2 / 2041) und Österreichs (A1ASCX / 2017 , A0G4X4 / 2037). Aber auch Italien war in dieser Woche an den Kapitalmärkten tätig geworden. Die Mittelaufnahme i.H.v. 7,7 Mrd. € über die Laufzeiten 2014, 2018 und 2022 erfolgte zu geringeren Zinsen als zuletzt und kann daher durchaus als Erfolg bezeichnet werden. So mussten z.B. für zehnjährige Papiere nur noch 5,22% aufgewendet werden. Gegenüber der letzten Auktion Ende Juli war das eine deutliche Verbesserung der Konditionen für die Regierung Roms. Damals mussten noch 5,77% gezahlt werden. Heute steht nun eine mit Spannung erwartete Auktion spanischer Staatsanleihen an. Dies wird der zweite Teil des Kapitalmarkt-Belastungstests sein.

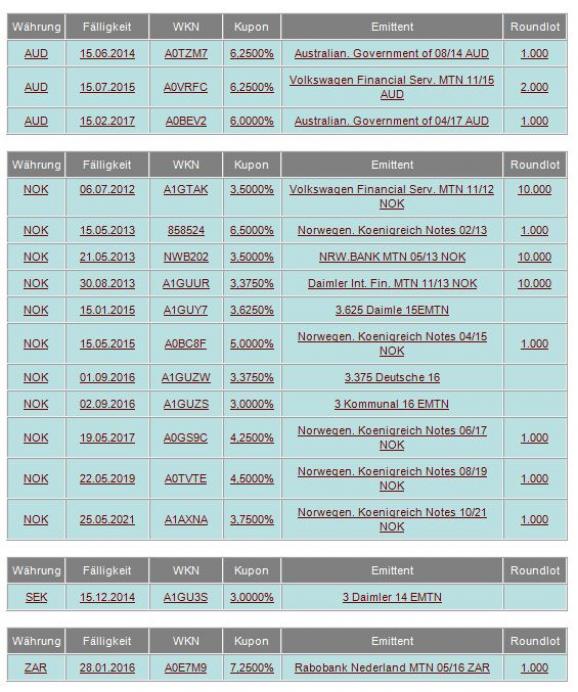

Ausgewählte Währungsanleihen

In dieser Handelswoche hat sich der Euro gegenüber dem US-Dollar auf einem gefestigten Niveau halten können und ist in der Range zwischen 1,43 und 1,46 gefangen. Die schwachen Konjunkturdaten in Euroland setzten den Euro etwas unter Abgabedruck, aber nach Bekanntgabe sich eintrübender US-Wirtschaftsdaten konnten diese Verluste wieder ausgeglichen werden. Nun warten die Anleger auf die für morgen anstehenden US-Arbeitsmarktdaten. Von diesen Wirtschaftsdaten erhofft man sich neue Erkenntnisse zur "Lage der Nation".

Auf der Suche nach Alternativen zum Euro sind die schon seit vielen Monaten im Fokus stehenden norwegischen Anleihen weiterhin favorisiert. Aber auch Anleihen auf andere Währungen lautend, wie auf amerikanische, kanadische, australische und neuseeländische Dollar, sowie auf türkische Lira, südafrikanische Rand und schwedische Kronen werden nachgefragt.

Weitere Währungsanleihen mit aktuellen Daten finden Sie im [Link "Bondfinder bei Bondboard" auf news.baaderbank.de/... nicht mehr verfügbar]

Euro-Bund-Future

In dieser Woche richten sich die Blicke noch auf den September-Kontrakt des Euro-Bund-Future, denn noch ist dort die Handelsaktivität höher als im neuen Dezember-Kontrakt. In dieser Handelswoche zeugte die Tradingrange von fast zwei Punkten wieder von einer gewissen Nervosität unter den Marktteilnehmern. Allerdings befindet sich das Rentenbarometer in einer Seitwärtskonsolidierung und konnte trotz mehrerer Tests die Marke von 134,34% erfolgreich verteidigen. Sollte diese Marke nach unten durchstoßen werden, so droht aber eine Abwärtsbewegung auf 132,47%. Im neuen Kontrakt würde das unter Berücksichtigung einer Differenz zwischen September- und Dezember-Kontrakt von 1,50% die Marke von 131,00% ins Spiel bringen. Nach oben würde das bisherige Allzeithoch im Dezember-Kontrakt bei 134,62% bisher die Obergrenze darstellen.

Ausgewählte Wirtschaftsdaten

Daten aus den USA:

Erstanträge Arbeitslosenhilfe 417t nach 412t

Registrierte Arbeitslose 3.641t nach 3.721t

University of Michigan Aug. final 55,7 nach 54,9

Private Einkommen Juli +0,3% nach +0,2%

Konsumentenausgaben Juli +0,8% nach -0,1%

Schwebende Hausverkäufe Juli -1,3% nach +2,4% (MoM), +10,1% nach +17,3% (YoY)

S&P/CaseShiller Hauspreisindex Juni 141,3 nach 139,75

Verbrauchervertrauen Aug. 44,5 nach 59,2

MHB Hypothekenanträge -9,6% nach -2,4%

Challenger Stellenabbau Aug. 47% nach 59,4%

ADP Beschäftigungsänderung Aug. +91t nach +109t

Chicago PMI Aug. 56,5 nach 58,8

Auftragseingang Industrie Juli +2,4% nach -0,4%

NAPM-Milwaukee Aug. 58,3 nach 57,6

Daten aus Euroland:

M3 3Mon.D.schn. Juli +2,1% nach +2,0% sb

M3 Juli +2,0% nach +1,9% (YoY) sb

Konjunkturklima-Indikator Aug. 0,07 nach 0,44

Verbrauchervertrauen Aug. final -16,5 nach -16,6

Wirtschaftsvertrauen Aug. 98,3 nach 103

Industrievertrauen Aug. -2,9 nach +0,9

Dienstleistungsvertrauen Aug. 3,7 nach 7,9

VPI-Prognose Aug. unv. +2,5%

Arbeitslosenquote Juli unv. 10%

Daten aus Deutschland:

GfK Verbrauchervert.Umfrage Sept. 5,2 nach 5,3

Importpreisindex Juli +0,8% nach -0,6% (MoM), +7,5% nach +6,5% (YoY)

VPI Hessen Aug. -0,2% nach +0,5% (MoM), +1,9% nach +2,2% (YoY)

VPI NRW Aug. -0,2% nach +0,4% (MoM), +2,3% nach +2,7% (YoY)

VPI Bayern Aug. +0,0% nach +0,5% (MoM), +2,2% nach +2,3% (YoY)

VPI BaWü Aug. -0,2% nach +0,5% (MoM), +2,5% nach +2,7% (YoY)

VPI Aug. -0,1% nach +0,4% (MoM), +2,3% nach +2,4% (YoY)

VPI-EU-harmonisiert -0,1% nach +0,5% (MoM), +2,4% nach +2,6% (YoY)

Einzelhandelsumsatz Juli +0,0% nach +4,5% (MoM), -1,6% nach -2,1% (YoY)

Arbeitslosenquote Aug. unv. 7,0%

Arbeitslose-Änderung Aug. -8t nach -10t

Disclaimer

Die hier wiedergegebenen Publikationen, Kommentare oder sonstigen Beiträge wurden von den im Namen der Baader Bank AG Stellung nehmenden Autoren oder Kommentatoren sorgfältig zusammengestellt und beruhen zum Teil auf allgemein zugänglichen Quellen und Daten Dritter, für deren Richtigkeit und Vollständigkeit wir keine Gewähr übernehmen können. Sie stellen eine Übersicht und Zusammenfassung ausgewählter Meldungen und Zahlen dar. Die Informationen stellen keine Anlageberatung, keine Anlageempfehlung und keine Aufforderung zum Erwerb oder zur Veräußerung dar.

Die Informationen wurden einzig zu Informations- und Marketingzwecken zur Verwendung durch den Empfänger erstellt. Sie stellen keine Finanzanalyse i.S. des § 34b WpHG dar und genügen deshalb nicht allen gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Finanzanalysen und unterliegen nicht dem Verbot des Handelns vor der Veröffentlichung von Finanzanalysen.

Es wird keine Gewähr für die Geeignetheit und Angemessenheit der dargestellten Finanzinstrumente sowie für die wirtschaftlichen und steuerlichen Konsequenzen einer Anlage in den dargestellten Finanzinstrumenten und für deren zukünftige Wertentwicklung übernommen. Die in der Vergangenheit erzielte Performance ist kein Indikator für zukünftige Wertentwicklungen. Bitte beachten Sie, dass Aussagen über zukünftige wirtschaftliche Entwicklungen grundsätzlich auf Annahmen und Einschätzungen basieren, die sich im Zeitablauf als nicht zutreffend erweisen können. Es wird daher dringend geraten, unabhängigen Rat von Anlage- und Steuerberatern einzuholen.

Durch das Zurverfügungstellen dieser Informationen wird der Empfänger weder zum Kunden der Baader Bank AG, noch entstehen der Baader Bank AG dadurch irgendwelche Verpflichtungen und Verantwortlichkeiten dem Empfänger gegenüber, insbesondere kommt kein Auskunftsvertrag zwischen der Baader Bank AG und dem Empfänger dieser Informationen zustande.

Es wird darauf hingewiesen, dass die Baader Bank an fünf deutschen Börsen als Skontroführer tätig ist und es möglich ist, dass das Institut in den beschriebenen Anlageinstrumenten eigene Positionen hält. Dieser Aspekt kann Einfluss auf die Informationen haben. Bitte beachten Sie auch die Ausführungen in dem Dokument "Umgang mit Interessenkonflikten bei der Baader Bank Aktiengesellschaft" das Sie unter www.baaderbank.de abrufen können.

Der Versand oder die Vervielfältigung dieses Dokuments ist ohne die vorherige schriftliche Zustimmung der Baader Bank AG nicht gestattet. Dieses Dokument enthält möglicherweise Links oder Hinweise auf die Webseiten von Dritten, welche von der Baader Bank AG nicht kontrolliert werden können und daher kann die Baader Bank AG keine Verantwortung für den Inhalt von solchen Webseiten Dritter oder darin enthaltenen weiteren Links übernehmen.

Copyright © 2011: Veröffentlicht von Baader Bank AG, Weihenstephaner Straße 4, 85716 Unterschleißheim, Deutschland.

Baader Bank AG ist eine Aktiengesellschaft nach dem Recht der Bundesrepublik Deutschland mit Hauptgeschäftssitz in München. Baader Bank AG ist beim Amtsgericht in München unter der Nummer HRB 121537 eingetragen und wird beaufsichtigt von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), Lurgiallee 12, 60439 Frankfurt am Main und Graurheindorfer Straße 108, 53117 Bonn. Die Umsatzsteueridentifikationsnummer von Baader Bank AG ist DE 114123893.

Der Vorsitzende des Aufsichtsrats ist Dr. Horst Schiessl. Die Mitglieder des Vorstands sind Uto Baader (Vorsitzender), Nico Baader, Dieter Brichmann und Dieter Silmen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.