Moderne Portfoliotheorie fürs Depot

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

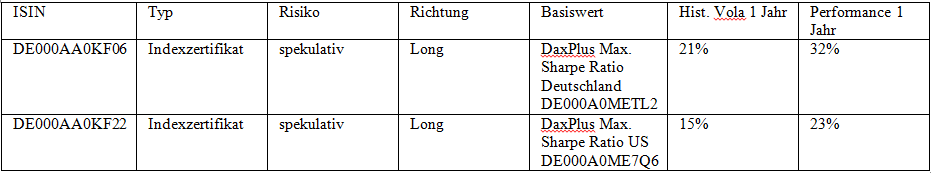

Ganz modern ist die moderne Portfolio Theorie zwar nicht mehr, aber sie kann Anlegern nach wie vor eine Outperformance bringen – und das ganz bequem. Die Deutsche Börse stellt mehrere risikooptimierte Indizes zur Verfügung, die darauf abzielen, die Rendite zu erhöhen und dabei gleichzeitig das Risiko zu minimieren. Anleger können an dieser Idee über Indexzertifikate partizipieren.

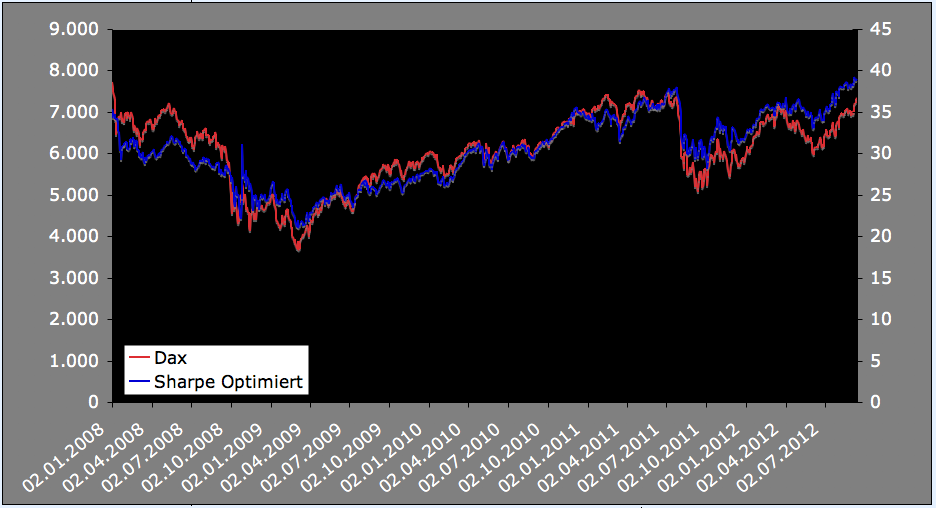

Deutschland, Frankreich, Japan, die Schweiz und die USA sind über separate Indizes erfasst. Während die normalen Leitindizes die größten Unternehmen erfassen und diese nach ihrer Marktkapitalisierung gewichten, gebrauchen diese Indizes andere Kriterien. Das Kriterium ist die risikoadjustierte Rendite. Diese Rendite wird über die Sharpe Ratio bestimmt. Das Ergebnis kann sich sehen lassen. Der erste Chart zeigt den Verlauf von Dax und einem Zertifikat auf den risikoadjustierten Index. Während der Dax noch unter seinem Hoch von 2011 notiert, hat das Zertifikat bereits neue Allzeithochs erreicht.

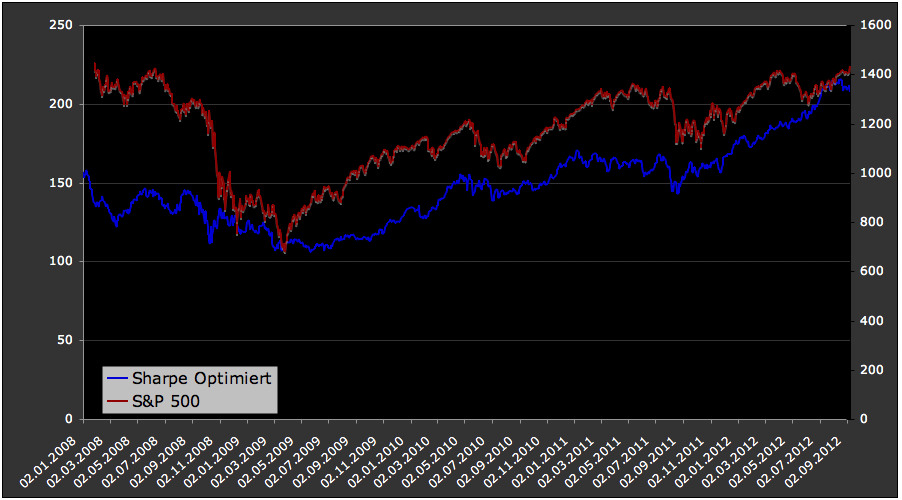

Die Bilanz ist für das amerikanische Äquivalent ähnlich positiv. Hier wurde das bisherige Allzeithoch bereits um 12% übertroffen. Trotz dieser schönen Fakten bleiben die Zertifikate an die Gesamtmarktentwicklung gekoppelt. Die Charts zeigen, dass auch die risikoadjustierte Anlage von der Krise und dem Bärenmarkt 2008/09 betroffen waren. Das US Zertifikat verlor in der Krise 38%, die Benchmark S&P500 um die 60%. In Deutschland verlor der Dax ca. 55%, das Zertifikat 40%. Insgesamt gewann das Zertifikat 12% seit Anfang 2008, während der Dax noch 7% im Minus liegt. In den USA liegen die Werte bei +16% und -2%. Damit kann die risikoadjustierte Anlageform den Markt zwar outperformen, ist aber auch kein Allheilmittel.

Im Gegensatz zu einen Portfolio, welches nach der Theorie alle Anlageklassen berücksichtigen kann (vor allem auch Anleihen), beschränkt sich die Auswahl bei den DaxPlus Indizes allein auf Aktien. Die ausgewählten Aktien sind Teilmengen der Leitindizes, d.h. aus dem Dax werden die Werte gewählt, die in Relation zu ihrer Volatilität die beste Rendite erwirtschaften. Jedes Quartal wird der DaxPlus Index neu angepasst und nimmt die Aktien mit der höchsten Sharpe Ratio auf. Die Sharpe Ratio setzt die Überrendite des Portfolios im Vergleich zur risikolosen Rendite in Bezug zur Volatilität des Portfolios. So soll eine möglichst hohe Rendite bei gleichzeitig geringer Volatilität erreicht werden.

Die Anlageidee eignet sich für eine Buy and Hold Strategie. Auch wenn die Indexzertifikate das Potential haben deutlich besser zu performen als der Dax sind die Richtungen beider Indizes tendenziell gleich. Drawdowns und erhebliche Verluste in Bärenmärkten lassen sich nicht vermeiden. Für Anleger, die an Longszenarien partizipieren wollen, stellen die Zertifikate auf die DaxPlus Max. Sharpe Ratio Indizes eine gute Alternative dar. Momentan ist der Markt stark überkauft, vor allem nach dem gestrigen Kurssprung nach der Ankündigung von QE3 in den USA. Es kann also in den nächsten Wochen mit kleineren Rücksetzern gerechnet werden. Solange das Longszenario intakt bleibt (Dax bleibt über 6.900 und der S&P über 1.370, wofür die Chancen seit gestern enorm gestiegen sind) bieten kleinere Korrekturen gute Einstiegschancen.

Auch wenn die Zertifikate den Marktschwankungen unterworfen sind, ist das Fazit positiv. Wünschenswert wäre natürlich die korrekte Umsetzung der Portfoliotheorie, also auch der Berücksichtigung anderer Anlageklassen wie Anleihen. Der historische Verlauf zeigt allerdings, dass auch der Fokus allein auf Aktien sehr erfolgreich sein kann. Eine Garantie für die Zukunft ist das natürlich nicht...

Viel Erfolg

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.