LEHMAN BROTHERS wird "abgebaut" - Was ein Bild ...

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Gestern erreichte uns ein Bild, das zeigt, wie an der Fassade des legendären Lehman Brothers Gebäudes die Buchstaben des Emblems der Investmentbank von Bauarbeitern abgebaut werden.

Im Folgenden ein Foto des Lehman Gebäudes zu Zeiten, in denen die Bank noch gut im Geschäft war.

Anbei ein Foto, das Anfang dieser Woche gemacht wurde und auf einem US Blog veröffentlicht wurde.

Wenn man das Foto sieht, überkommt einem als Betrachter eine gewisse Bitterkeit und irgendwo im Hinterkopf hallt die Frage nach, wie es nur soweit kommen konnte, dass sich ein solches Traditionshaus dermaßen am Markt verspekulieren konnte.

Die Folgen dieser Fehlspekulation sind eklatant. Die Bank als Unternehmen ist kaputtgegangen. Aufgrund der Komplexität der Geschäftsbeziehungen und Vernetzungen von Arbeitsprozessen mit anderen Bankinstituten, ist der gesamte Bankensektor weltweit unter Druck geraten. Dies wiederum hat Auswirkungen auf die Realwirtschaft, die derzeit nicht abschätzbar sind.

Die Insolvenz von Lehman Brothers hat erstmals die Bedeutung des Emittentenrisikos in das Bewußtsein der Anlegerschaft gerückt. In Deutschland war Lehman einer der kleineren Emittenten. Die Zertifikate von Lehman dürften aufgrund der Insolvenz wertlos verfallen.

In der ARD gab es am Montag eine Sendung, die sich mit der Finanzkrise und deren Folgen auf den deutschen Anleger befaßte. Die anwesenden Experten waren bemüht, zu beruhigen und auf die Stärke des deutschen Bankensystems hinzuweisen. Das Geld auf Konten sei sicher. Im Rahmen der Sendung wurde das Beispiel zweier Rentnerinnen vorgestellt, die aufgrund des Rats Ihrer Bankberater Zertifikate von Lehman Brothers gekauft hatten und nun vor einem Scherbenhaufen in Form wertloser Scheine standen. Mit exakt dem gleichen Thema befaßte sich gestern ein Artikel des SPIEGELs. Die Betroffenen geben an, dass sie über das Emittentenrisiko nicht aufgeklärt worden seien. Citibank und Frankfurter Sparkasse wiederum behaupten, dass ihre Berater aufgeklärt hätten. Von außen betrachtet, ohne Details des Sachverhalts zu kennen, kann ich nur feststellen, dass an einer Stelle den Beratern sehr wohl ein berechtiger Vorwurf gemacht werden kann. In der Branche war aufgrund der exorbitant hohen Credit Spreads von Lehman Brothers bekannt, dass sich da etwas anbahnte. Man hätte reagieren und diesen Emittenten meiden müssen. Ich kann mir nicht vorstellen, dass das Gros der professionellen Vermögensverwalter ebenso gehandelt hat und besagte Lehman-Zertifikate einfach in ihre Wertlosigkeit hat dümpeln lassen.

Wir bei GodmodeTrader.de haben übrigens bereits 2007 darauf hingewiesen, dass Lehman Brothers und die UBS als Emittenten am deutschen Zertifikatemarkt besonders von der Kreditkrise betroffen seien. In verschiedenen Publikationen von Adressen aus unserer Peergroup, um es mal so auszudrücken, wurden ebenfalls Warnungen bezgl. Lehman ausgesprochen.

Der SPIEGEL schreibt.

"Wir erleben eine Zeitenwende mit großen Unruhen", sagt der Sparkassen-Sprecher. "Es geschehen Dinge, von denen man sich vor kurzem nicht vorstellen konnte, dass sie passieren können." Für alle Banken und Versicherungen habe es in der Krise bislang aber eine rettende Lösung gegeben - nur für Lehman nicht. "Warum, weiß ich nicht", sagt er.

Man hat sich also darauf verlassen, dass Lehman Brothers "too big to fail" ist. Ich mag es normalerweise nicht im Nachhinein mit erhobenem Zeigefinger herumzulaufen, aber eine solche Einschätzung der Lage erachte ich als fahrlässig. Zwar hat auch George Soros darauf spekuliert, dass es eine staatliche Auffanglösung für Lehman Brothers geben werde, - er hat Millionen Dollar mit dieser Spekulation verloren -, dennoch ist es klar, dass man Zertifikate und Konten der Häuser meiden sollte, auf die sehr hohe Risikoprämien gehandelt werden.

Anbei eine Erklärung der Bedeutung von Credit Spreads als fortlaufender präziser Bonitätsindikator.

LINK : Wie funktionieren CDS ? Warum sind sie so wichtig ?

Wir werden die Credit Spreads der Emittenten, die auf dem deutschen Markt aktiv sind, immer dann veröffentlichen, wenn sich eine auffallende Entwicklung abzeichnen sollte. Die derzeitige Situation ist nach wie vor die, dass die Credit Spreads für Goldman Sachs und Morgan Stanley hoch sind. Man muß die kommenden Wochen abwarten, ob sich das Feld beruhigt und ob der Markt die milliardenschweren Einstiege von Warren Buffet bei Goldman und von Mitsubishi UFJ Financial Group bei Morgan Stanley honoriert und im Sinne von Sicherheit wertet.

Wie reagiert man auf die Turbulenzen an den Finanzmärkten ?

a) Verteilen Sie Ihr Kapital auf Konten bei verschiedenen großen Bankhäusern. Dies ist ein Rat, der nicht nur für angespannte Marktphasen gilt. Dieser Diversifizierungsgedanke bezgl. der Konten hat schon immer Sinn gemacht.

b) Sie können natürlich Zertifikate jeglicher Colour weiter handeln. Daran hat sich nichts geändert. Streuen Sie aber über Zertifikate verschiedener großer Emittenten. Auch hier gilt wie immer der Diversifizierungsgedanke.

c) Verfolgen Sie die Nachrichtenlage zu den einzelnen Bankhäusern. Wenn Nachrichten auftauchen sollten, wonach eine Bank nach einem größeren Geldgeber sucht, beabsichtigt Kapitalmaßnahmen vorzunehmen oder aber sich zum Verkauf stellt, dann ist ist dies im Sinne maximaler Zwangslagen zu werten, wie sie beispielsweise bei Lehman Brothers, Washington Mutual oder Wachovia vorgelegen haben. Solche Häuser sollten Sie dann meiden. Meiden heißt, dass man sein Konto räumen und keine Zertifikate oder andere Produkte des angeschlagenen Bankhauses handeln sollte.

Punkte a) bis c) sind nicht neu. Diese Punkte haben schon immer Relevanz gehabt. In der aktuellen Marktphase allerdings mehr denn je.

d) Einen neuen Ratschlag möchte ich mit Punkt d) nennen. In ruhigen Marktphasen macht es keinen Sinn größere Bargeldbeträge in seiner Umgebung zu halten. In der aktuell vorliegenden Finanzkrise macht dies sehr wohl Sinn, einen nicht unerheblichen Teil des zur Verfügung stehenden Kapitals nicht auf der Bank, sondern zuhause zu führen. Sicher ist sicher.

e) Es gibt Experten, die den Kauf von Gold als Inflationsschutz anraten. Ich persönlich habe keine besondere Affinität zu dem Edelmetall. Mich irritiert der Hype, der um das Gold läuft. Ganz so einfach ist es dann auch nicht. Einfach Gold kaufen und die Welt ist wieder in Ordnung ? Seit März dieses Jahres ausgehend von 1.032 $ korrigiert Gold, obwohl die Bankenkrise von einem Hoch zum nächsten Hoch donnert. Gold sehe ich unter Tradinggesichtspunkten, aber nicht als Investment. Letzteres wäre mir zu gefährlich.

Wir befinden uns in einer Finanzkrise, deren Ausmaß schwierig einzuschätzen ist. Die Kurse fallen, der Markt korrigiert, die Nachrichtenlage aus dem Bankensektor ist beängstigend, insofern kein Wunder, dass die Stimmung auf dem Tiefpunkt ist. Die Volatilitätsindizes haben Rekordstände erreicht, die Angst und Panik im Markt anzeigen. Der Oktober dürfte noch turbulent verlaufen.

Wir haben in Deutschland nicht viele Banken. Es ist aufgrund der Wichtigkeit dieser Bankinstitute für das wirtschaftliche Geschehen unserer Nation mit sehr hoher Wahrscheinlichkeit davon auszugehen, dass im Falle größerer Schwierigkeiten eines der Häuser der Staat mit allen Mitteln unterstützend eingreifen würde. In Deutschland ist meines Erachtens eine solche Entwicklung wie beispielsweise bei Lehman Brothers nicht möglich. Übrigens auch nicht in den anderen großen europäischen Ländern.

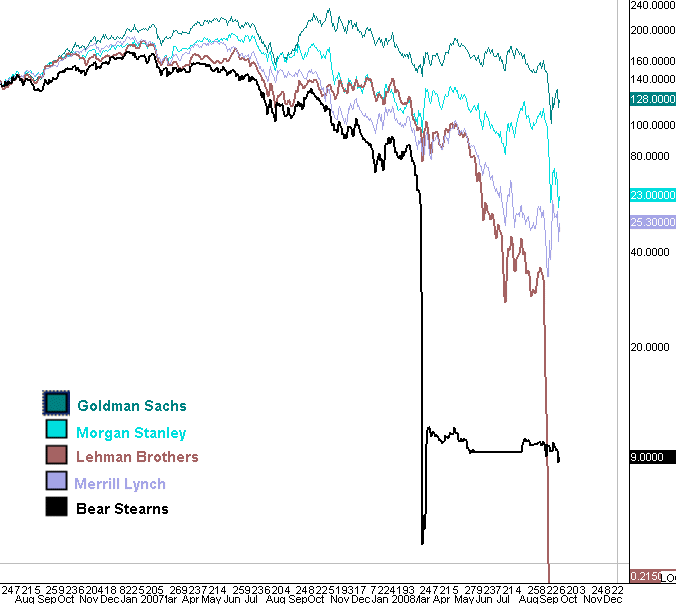

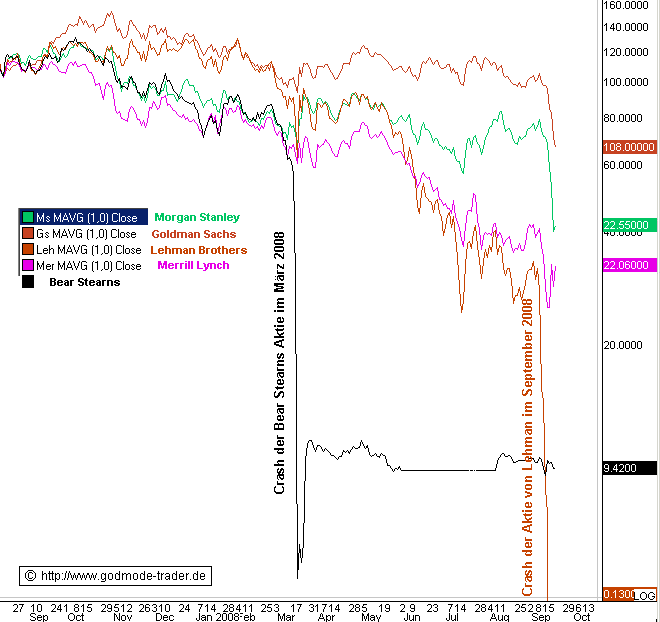

Anbei die Kursverläufe von Bear Stearns, Lehman Brothers, Merrill Lynch sowie Goldman Sachs und Morgan Stanley im Vergleich.

Morgan Stanley und Goldman Sachs - Prekäre Phase

Datum 19.09.2008 - Uhrzeit 08:30

In der statistischen Marktanalyse und der (chart)technischen Analyse gibt es die Gesetzmäßigkeit der Sektortrends. Demzufolge verlaufen bei Basiswerten, die einem Sektor zugeordnet werden können, Trends in die gleiche Richtung. Außerdem kommt es zur Ausbildung analoger Kursmuster.

Schauen Sie sich die folgende Grafik an.

Dargestellt sind vergleichend die Kursverläufe der klassischen US Investmentbanken Bear Stearns, Lehman Brothers, Merrill Lynch sowie Morgan Stanley und Goldman Sachs seit August 2007.

Die Konturen der Kursverläufe gleichen sich. Im März dieses Jahres ging der Kurs von Bear Stearns in einen Crash über, im September dann das gleiche Muster bei Lehman Brothers. Bei Lehman Brothers wurde zuletzt bekannt, dass sie Verbindlichkeiten von weit über 600 Milliarden US-Dollar in den Büchern stehen hatten. Anscheinend projeziert der Markt die Schwierigkeiten sofort und direkt auch auf die beiden verbliebenen Player speziell aus dem Sektor.

Seit 1-2 Wochen beginnen nun auch die Kurse von Morgan Stanley und Goldman Sachs im bekannten Muster nach unten wegzubrechen. Die Situation ist prekär.

Vorgestern gab es seitens der UBS Schützenhilfe für die beiden Institute. Titel des Research Reports "Stop the insanity". Kernthese "But Both MS & GS Have Strong Liquidity and Capital Positions". Geholfen hat es nichts. Stattdessen berichtet die Nachrichtenagentur Reuters, dass Morgan Stanley als weltweit einer der größten Commodity Trader Probleme im Handel habe, weil das "Counterpart Risk" von einigen Gegenparteien als zu hoch angesehen werde. Gegenparteien, die ganz im Gegensatz zur KfW, die nach Bekanntgabe der Insolvenz von Lehman noch 300 Millionen Euro über den Äther schickte, bereits jetzt auf Abstand gehen. Irgendwoher kennt man doch diese Meldungslage. Kurz bevor Bear Stearns im Rahmen einer Notlösung an J.P. Morgan veräußert wurde, gab es vergleichbare Meldungen.

Insofern kein Wunder, dass sich seit gestern wieder die Meldungen überschlagen. Die SEC schränkt die Shortsellingmöglichkeiten am US Markt drastisch ein, eine Reihe größerer Fondsgesellschaften verleiht keine Aktien mehr von Morgan Stanley und Goldman Sachs an Shortseller, in Großbritanien greift die FSA energisch durch, indem sie jegliche Form des Spekulierens auf fallende Kurse von Finanztiteln seit gestern Abend verbietet.

Und heute morgen geht die folgende Meldung über die Nachrichtenticker : " Die US-Regierung will einen Rettungsplan für Banken vorlegen, die wegen fauler Kredite in Bedrängnis geraten sind. Der Plan bedürfe aber der Zustimmung des Kongresses, sagte Finanzminister Henry Paulson am Donnerstagabend nach einem Krisentreffen bei Präsident George W. Bush. Paulson und Notenbankchef Ben Bernanke informierten anschließend führende Politiker des Kongresses über die Regierungspläne.

Die Regierung wolle sich zunächst der Unterstützung des Kongresses versichern, bevor sie das Vorhaben weiterverfolge, hieß es. "Wir beschäftigen uns mit einem Ansatz, die systemischen Risiken in den Kapitalmärkten anzugehen", sagte Paulson nach den Treffen. "Wir sprachen über eine umfassende Herangehensweise, die per Gesetz das Problem der nicht-liquiden Vermögenswerte in den Bilanzen bewältigen soll." Bernanke beschrieb die Gespräche im Kongress als "sehr, sehr positiv". Er freue sich auf eine enge Zusammenarbeit mit den Abgeordneten, "um die Finanzkrise zu lösen".

Die Präsidentin des Repräsentantenhauses, Nancy Pelosi, sagte: "Wir hoffen, sehr schnell voranzukommen. Tempo ist entscheidend." Der demokratische Mehrheitsführer im Senat, Harry Reid, sagte, er erwarte einen Vorschlag binnen Stunden."

Man darf gespannt sein. In den kommenden Stunden oder möglicherweise am Wochenende dürften konkrete Auffangmaßnahmen beschlossen werden.

Herzliche Grüße,

Harald Weygand

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.