Krim-Krise und Russland-Sanktionen: Wem schadet es am meisten?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die gerade erst beschlossenen "schärferen" Sanktionen richten sich gegen 21 Einzelpersonen. Von einem starken Signal, wie es Steinmeier nannte, kann da keine Rede sein - und wird es vielleicht auch niemals. Alle Seiten haben zu viel zu verlieren.

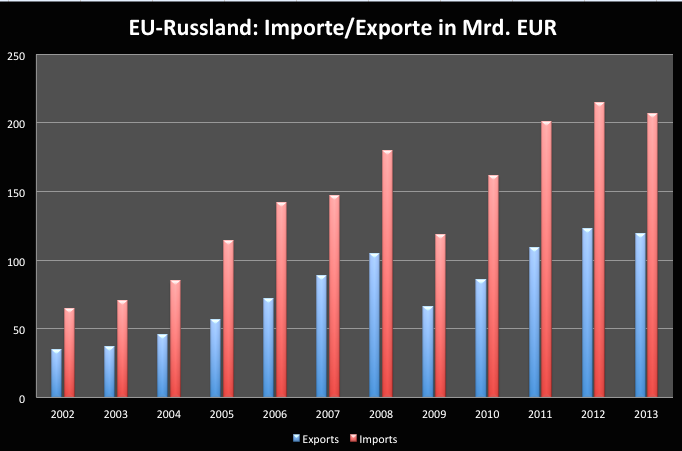

Für die EU ist Russland ein wichtiger Wirtschaftspartner. Das Handelsvolumen erreichte zwischen der EU und Russland vergangenes Jahr 330 Mrd. EUR. Dabei erwirtschaftet Russland einen markanten Überschuss von 90 Mrd. Während die EU 120 Mrd. nach Russland exportiert, exportierte Russland über 200 Mrd. Zwei Drittel davon gehen auf Energieprodukte zurück. Die EU importiert also gut 160 Mrd. an Öl und Gas. Käme es zum Ernstfall einer wirtschaftlichen Abschottung, wäre das für beide Seiten kaum zu verkraften. Zur Zeit der letzten Gaskrise zwischen der Ukraine und Russland floss kein Gas mehr durch die Pipelines durch die Ukraine nach Europa. Die Reserven mussten angezapft werden. Damals erfuhren wir, dass die Reserven gerade einmal 3 Monate reichen würden. Ein Importstopp bzw. ein Exportverbot (je nach Perspektive) von Energierohstoffen wäre für die Wirtschaft der EU katastrophal. Die Menge ist einfach zu groß, um sie schnell substituieren zu können.

Auf der anderen Seite ist Russland von den Deviseneinnahmen abhängig. Fast die Hälfte der jährlichen Überschüsse werden durch den Handel mit der EU erwirtschaftet. Das sind 7% des Bruttoinlandsproduktes. Das allein schon würde zu einer Rezession führen wie sie das Land noch nicht gesehen hat. Die Russland/Asien Krise 1998 wäre ein Kindergeburtstag dagegen.

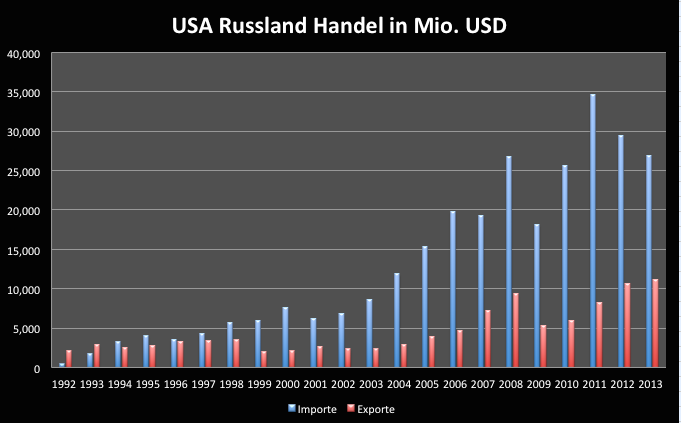

Energie ist nicht das einzige Thema, welches eine Rolle spielt. Betrachtet man die Handelsbeziehung von Russland und den USA, dann fällt einem auf, dass das Handelsvolumen minimal ist. Insgesamt werden 40 Mrd. USD jährlich an Gütern und Rohstoffen ausgetauscht. Das ist zu wenig, um darauf Rücksicht nehmen zu müssen. Der Handel ist aber nur eine Facette. Viel schwerwiegender sind die Vermögenswerte, die US- und auch EU-Firmen in Russland halten. Vergangenes Jahr beliefen sich die Direktinvestitionen in Russland auf 94 Mrd. USD. In den Jahren zuvor lag der Wert bei gut 50 Mrd. Der Sprung 2013 ist vor allem durch die Übernahme eines knapp 12,5% Anteils an Rosneft durch BP zu erklären. Allein das Volumen dieses Deals belief sich auf mehr als 50 Mrd. Und damit wird schnell klar: Ja, Russland hat viel zu verlieren, wenn es die größten Abnehmer ihrer Energierohstoffe verliert. Aber der Westen hat mindestens ebenso viel zu verlieren. Bedenkt man, dass allein BP an die 70 Mrd. an Assets in Russland hat und stellt man sich vor, diese Assets würden renationalisiert - ohne eine Kompensation - dann ist das jenseits von katastrophal.

Seit 2004 betrugen die ausländischen Direktinvestitionen knapp 500 Mrd. USD. Teile davon wurden gewiss auch wieder abgestoßen. Man kann aber davon ausgehen, dass mehrere 100 Mrd. an Assets in Russland liegen, die ausländischen Unternehmen gehören. Allein Boeing hat in den vergangenen Jahren 7 Mrd. USD investiert. Müssten Unternehmen diese Summen abschreiben...

Boeing hätte in den kommenden Jahren weitere 18 Mrd. investieren wollen. Daraus wird wohl erst einmal nichts. Und damit sind wir wieder beim Schaden für Russland angekommen. Ohne ausländische Investitionen fehlen wichtige Gelder und Technologie, um die Wirtschaft voranzubringen. Allein das Ausbleiben neuer Investitionen würde das BIP mit -2,5% belasten (ohne Rückwirkungsschäden zu berücksichtigen). Das kann sich das Land eigentlich nicht leisten. Die bereits laufende Abwertung des Rubel und steigende Zinsen, um die Währung zu stützen, sind Gift für die Wirtschaft. Es droht zudem hohe Inflation. Russland könnte durch harte Wirtschaftssanktionen wirtschaftlich destabilisiert werden. Bei Währung und Aktienmarkt sieht man den Anfang. Ende 2013 hielten US Fonds und andere Investoren angeblich noch knapp 60 Mrd. USD in russischen Aktien. Ein Teil wird bereits abgezogen worden sein. Insgesamt könnten aber noch knapp 5% der gesamten Marktkapitalisierung in US Investoren Hand sein. Ein schneller Abverkauf der Aktien sollte zu weiteren Einbrüchen jenseits 10% Marke führen.

Die Liste lässt sich fast beliebig fortführen. Eines wird schnell deutlich: gewinnen wird bei harten Wirtschaftssanktionen keiner. Russland könnte wirtschaftlich arg abrutschen und die Armut rasant ansteigen. Würde Russland im Gegenzug Assets renationalisieren, dann hätten viele Unternehmen massive Probleme eigenständig zu überleben. Der Aufschwung in Europa könnte abgewürgt werden. Ohne Aufschwung würde sich die Schuldenkrise wieder verschärfen. Ob wir ein zweites Mal mit einem blauen Auge davon kommen, sei einmal dahingestellt.

Fazit: Es muss eine vernünftige Lösung geben. Davon gehen wohl aktuell auch die Märkte aus, die sich zu Wochenstart stark erholen.

Clemens Schmale

Hier geht es zu meinem Experten-Desktop

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Wenn der Welthandel in Euro oder Yuan anstelle des Dollars abgerechnet wird, wäre das für den Importweltmeister USA ein harter wirtschaftlicher Schlag. Aber um den Dollar als Leitwährung zu erhalten, haben die Amerikaner an allen wichtigen Güter- und Rohstoffressourcen eine militärische Präsenz eingerichtet, um sichtbar daran zu erinnern, sich mit derlei Gedankenspielen gar nicht erst zu beschäftigen. Darin liegt auch der tiefere Grund für den scheinbar unnötigen Irakkrieg und den unsäglichen Sanktionen gegen die zivile Bevölkerung. Es ist meiner Info nach selbst heute durch das Veto der USA nicht erlaubt, Medikamente und medizinisches Gerät zu liefern.

Der abtrünnige Iran denkt trotzdem darüber nach, sein Öl in Yuan zu handeln. Die Reaktion des Westens darauf ist bekannt.

In der Krimkrise geht es den USA auch nicht um Menschenrechte, sondern um das militärisch zu schützen, was sie gerne hätten. Ein Dogma amerikanischer "Außenpolitik" besagt: "Öl ist zu wertvoll, um es den Arabern - oder dem Rest der Welt - zu überlassen".

Herr Schmale,

werden die Gasexporte auch in USD abgewickelt (analog Rohöl)? Könnte Russland durch eine Umstellung auf Euro nicht die USA erheblich treffen, da dies den Petrodollar treffen würde und auch die OPEC in der Währung ihrer Hauptkunden (Euro) umstellen könnte?

Sehr geehrter Herr Clemens Schmale. Vielen Dank für ihren sachlichen und konstruktiven Artikel.

Dazu möchte ich noch etwas ergänzen: Auf den ersten Blick kennt eine Krise nur Verlierer. Wenn ich davon ausgehe, dass es meist nur um Macht und Geld geht, dann lohnt ein Blick auf den Fluss des Kapitals.

Wohin fließt das Geld in einer Krise? Und wer profitiert von dieser Umverteilung?

Angenommen, die Krise schwelt weiter. Das belastet Russland und die EU politisch und ganz besonders wirtschaftlich.

Der EU-Export ist mit 120Mrd. Euro Volumen ganz ordentlich. Deutschlands Anteil ist allein mit 70Mrd. fast zwei Drittel.

Die russische Seite liefert 200 Mrd. Euro in die EU. Davon entsprechen 160 Mrd. Öl und Gas. Wovon vor allem Deutschland abhängig ist.

Russland sucht den Schulterschluss mit China. Chinas Geld, Gold und starke Wirtschaft und russische Waffen sind den USA durchaus ebenbürtig.

Nun zu den USA. Kommt das Militär ins Spiel, wird automatisch deren Rüstungsindustrie als Hauptlieferant der bedrohten Länder glänzen. Schwächelt Deutschland, zieht das ganz Euroland in eine Schwäche, der Euro als Wertreflektor der Wirtschaft wertet sich ab. Der US-Dollar wird aufgewertet. Der Dollar als Zahlungsmittel und Reservewährung wären wieder mehr gefragt. Ebenso US-Staatsanleihen. Der Staat muss weniger Zinsen zahlen und kann sein Geld für andere produktive Zwecke bereithalten. Hoffentlich.

Deshalb möchte ich jetzt schon etwas vorweg nehmen: Welchen Weg auch immer die Krise nimmt, sie wird Russland und Deutschland wirtschaftlich und finanziell belasten. Die USA haben in diesem Konflikt so gut wie nichts zu verlieren und können davon nur profitieren.