Kinderleicht den Markt schlagen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Wer langfristig Geld an der Börse verdienen will muss keine komplizierten Anlagestrategien befolgen. Der Versuch, günstige Zeitpunkte für den Ein- und Ausstieg zu erwischen ("Market Timing") oder durch geschickte Auswahl von Einzelaktien ("Stock Picking") eine Überrendite im Vergleich zum Gesamtmarkt zu erzielen, ist oft zum Scheitern verurteilt. Das bedeutet aber nicht, dass man an der Börse kein Geld verdienen kann. Wer langfristig einfach den Gesamtmarkt kauft, kann am Aktienmarkt mit einer Rendite von rund 7 % pro Jahr rechnen. Das liegt daran, dass börsennotierte Unternehmen in der Regel einen Gewinn erwirtschaften, von dem die Aktionäre als Anteilseigner profitieren. Die jährliche Performance eines reinen DAX-Investments (zum Beispiel über einen DAX-ETF) in den vergangenen Jahren und Jahrzehnten kann ganz einfach über das DAX-Renditedreieck des Deutschen Aktieninstituts (DAI) bestimmt werden.

Doch mit passiven Investments kann man sogar eine bessere Rendite erzielen als der Gesamtmarkt. Das liegt daran, dass inzwischen einige Renditefaktoren identifiziert wurden, die langfristig eine höhere Rendite versprechen als der Gesamtmarkt. Zu diesen Faktoren gehören Überrenditen von günstig bewerteten Aktien (sogenannter Value-Faktor) und von Aktien, die sich bereits in der Vergangenheit positiv entwickelt haben (Momentum-Faktor). Die folgende Tabelle zeigt einige Risiko-/Renditefaktoren, die eine Überrendite gegenüber dem Gesamtmarkt versprechen.

| Faktor | Beschreibung |

| Value | Gekauft werden besonders günstig bewertete Aktien, zum Beispiel ausgewählt über ein niedriges Kurs-Gewinn-Verhältnis (KGV), ein niedriges Kurs-Buchwert-Verhältnis (KBV) oder eine hohe Dividendenrendite |

| Quality | Gekauft werden Aktien qualitativ hochwertiger Unternehmen. Auswahl zum Beispiel über hohe Ergebnismargen oder geringe Verschuldung. |

| Momentun | Gekauft werden Aktien, die in den vergangenen 6 und/oder 12 Monate eine besonders positive Performance verzeichnet haben. |

| Low Volatility | Gekauft werden Aktien mit niedriger Volatilität, also geringen Kursschwankungen. |

| Size | Gekauft werden Aktien von kleineren Unternehmen (Small und Mid Caps), weil diese langfristig eine Überrendite gegenüber Blue Chips versprechen. |

Weitere Informationen zum Factor Investing und den erzielbaren Überrenditen finden Sie in einer englischsprachigen Zusammenstellung des Indexanbieters MSCI.

Der Ansatz des Factor Investings lässt sich von Privatanlegern sehr einfach mit sogenannten Smart-Beta-ETFs umsetzen. Bei Smart-Beta-ETFs handelt es sich um börsengehandelte Indexfonds, bei denen die Einzeltitelauswahl und Gewichtung nicht nach der Marktkapitalisierung erfolgt, sondern durch den Einsatz der oben genannten Renditefaktoren. Damit lässt sich auf lange Sicht eine noch etwas höhere Rendite erzielen als bei einem Kauf des Gesamtmarkts.

In einem neuen Musterdepot auf meinem Desktop der Investment- und Analyseplattform Guidants wird der oben vorgestellte passive Investmentansatz umgesetzt. Dabei kommen unter anderem auch Smart-Beta-ETFs zum Einsatz.

Konkret sieht die Aufteilung des Musterdepots folgendermaßen aus:

- Basisinvestment: 20 Prozent des Gesamtdepots werden in den von Prof. Dr. Martin Weber von der Universität Mannheim entwickelten ARERO-Fonds investiert. Der Fonds bildet bereits für sich einen kompletten passiven Investmentansatz ab und investiert zu 60 % in Aktien (über den MSCI Europa, den MSCI Nordamerika, den MSCI Pazifik und den MSCI Schwellenländer), zu 25 % in Euro-Staatsanleihen (über den IBOXX Euro Sovereign) und zu 15 % in Rohstoffe (über den Bloomberg Commodity Index Total Return 3 Month Forward). Ein kostenloses E-Book zum passiven Investmentansatz von Prof. Weber finden Sie hier.

- Sicherheitsanker: Jeweils 10 Prozent des Depots werden in die mit physischem Gold besicherte Goldanleihe Xetra-Gold sowie in einen ETF mit langlaufenden Euro-Staatsanleihen (ComStage iBOXX € Liquid Sovereigns Diversified 25 TR UCITS ETF) investiert.

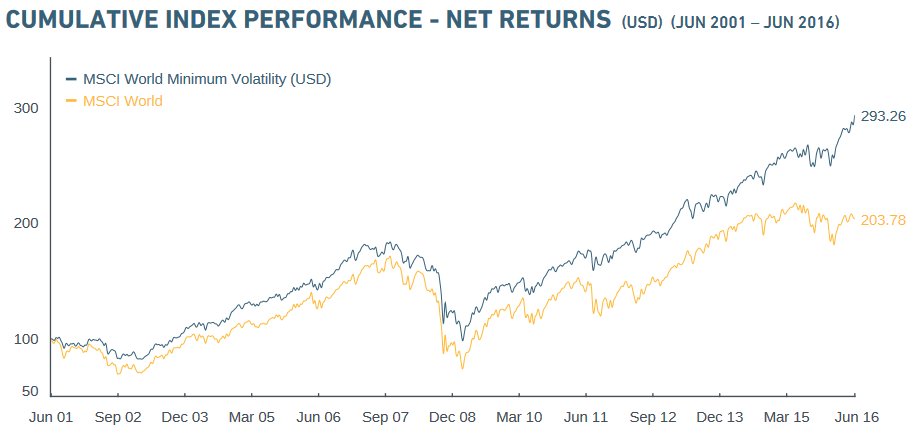

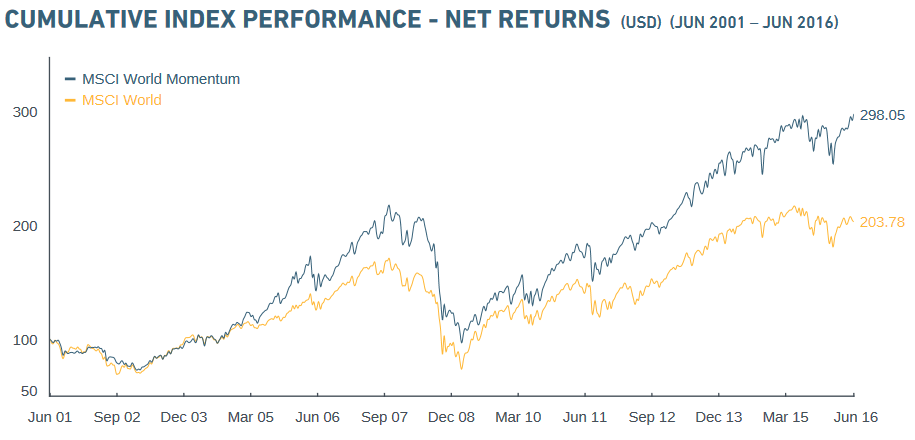

- Renditebringer: Jeweils 20 Prozent werden in drei Smart-Beta-ETFs investiert. Dabei werden die beiden Faktoren ausgewählt, die in den vergangenen Jahrzehnten nach Angaben des Indexanbieters MSCI die höchsten Überrenditen gegenüber dem Gesamtmarkt (gemessen am MSCI World) ermöglichten. Dabei handelt es sich um die den Faktor niedrige Volatilität, bei dem Aktien mit besonders geringen Wertschwankungen ausgewählt werden sowie Momentum, bei dem Aktien mit guter Performance auf Sicht der vergangenen 6 und 12 Monaten ausgewählt werden.

Konkret werden jeweils 20 Prozent in den iShares MSCI World Minimum Volatility ETF und den iShares MSCI World Momentum Factor ETF investiert. Diese ETFs enthalten Aktien aus dem 23 Industriestaaten umfassenden MSCI World, wobei die Auswahl und Gewichtung nicht nach der Marktkapitalisierung, sondern nach niedriger Volatilität und hohem Momentum erfolgt. Die folgenden beiden Grafiken zeigen die seit Mitte 2001 mit diesen Indizes erzielten Überrenditen im Vergleich zum Gesamtindex MSCI World.

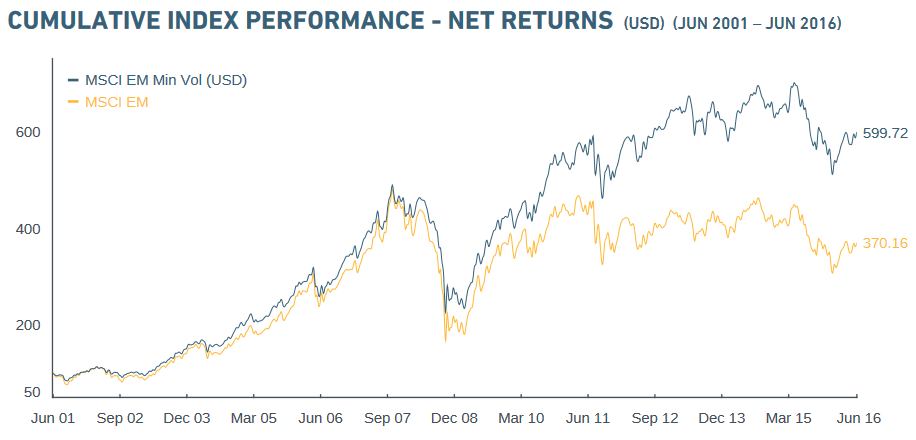

Daneben werden weitere 20 Prozent in einen Smart-Beta-ETF auf die Schwellenländer gekauft, bei dem die Gewichtung ebenfalls nach niedriger Volatilität erfolgt. Die folgende Grafik zeigt die Überrendite des entsprechenden MSCI Emerging Markets Minimum Volatility Index im Vergleich zum MSCI Emerging Markets Index.

Die Gewichtung der einzelnen Depotpositionen soll einmal pro Jahr (jeweils im Juli) wieder auf die oben angegebenen Zielwerte zurückgesetzt werden (sogenanntes Rebalancing). Um Transaktionskosten zu sparen kann jedoch bei Depotpositionen, die um weniger als fünf Prozentpunkte von der Zielgewichtung abweichen, auf ein Rebalancing verzichtet werden. Die Auswahl und Gewichtung der einzelnen Depotpositionen kann im Laufe der Zeit angepasst werden, dies soll aber nur aus wichtigen Gründen erfolgen (z.B. weil Produkte nicht mehr handelbar sind oder inzwischen günstigere/bessere Alternativen) verfügbar sind.

In meinem Stream auf der Investment- und Analyseplattform Guidants werde ich regelmäßig über die Entwicklung des passiven Musterdepots berichten. Folgen Sie mir auf Guidants, um keinen der Beiträge zu verpassen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Den iShares MSCI World Minimum Volatility ETF gibt es doch noch gar nicht lange, die anderen habe ich bisher nicht geprüft.

Das heißt die (womöglichen) Renditen sind zurückgerechnet (mir fällt der korrekte Begriff dafür nicht ein - bin halt Laie).

Und das bedeutet doch, dass die zukünftige Performance sich wohl kaum vorraussagen lässt - ob die neuen ETFs den Gesamtmarkt schlagen werden, wird die Zukunft zeigen müssen?

Hab ich einen Denkfehler?

Ich verfolge zwar eine andere Anlagestrategie, der EEM und EEMV ETF haben zB über Jahre hinweg quasi keine Rendite erwirtschaftet, aber super Artikel Oli.

Besonders hilfreich finde ich das Dax-Rendite-Dreieck, das sollte sich jeder ganz genau anschauen. Eine Bestätigung für jeden langfristigen Anleger (Buy&hold)! Man erkennt sehr gut, dass die Renditen über eine lange Laufzeit immer weiter korrelieren, egal wie schlecht man eingekauft hat und dass man am Ende (Verkauf 2015) immer eine schöne jährliche Rendite erzielt hätte.

Die Ansicht von german2 teile ich überhaupt nicht, Aktien sind im Vergleich zu anderen Assets (Anleihen = 0 oder neg. Rendite) eher unterbewertet, man schaue sich zB Siemens und x andere Werte an, der KGV war nie niedriger, die Div nie höher...

Darüber hinaus müssen Aktien in diesem Niedrigzins-Umfeld auch ganz anders bewertet werden. Die alten Modelle haben keine Gültigkeit mehr.

Ich bleibe Perma-Bulle und freu mich über die ständigen Dividenden der Bluechips, hier gibts genug Werte die schon seit Jahrzehnten die Div niemals gesenkt haben und 3-4% zahlen.

Am Ende hatten die Optimisten immer Recht, die Welt ist noch nicht untergegangen :)

Saubere Aufstellung - gott sei Dank? noch nicht für die Mehrheit logisch - wobei meiner Meinung nach Rendite zu geringerem Risiko ja der Traum sein sollte. Irgendwann wird sich aber diese Asymmetrie auflösen - bis dahin sind WIR aber schon ausreichend belohnt worden.