KfW = Kreditanstalt für Wertverlust - Rekonstruktion des Transaktionsprozesses

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die KfW Förderbank war in den vergangenen Tagen Thema umfassender Berichterstattung. Bei den ~350 Millionen Euro, die an Lehman Brothers verschenkt wurden, handelte es sich um Steuergelder, insofern kann eine solche Transaktion dann schon Mal passieren. Ich kann mir nur schwerlich vorstellen, dass sich ein solcher Fauxpas in einem privaten Haushalt ereignen kann. Immerhin geht es um das eigene Geld und wenn es um einen selbst geht, greift bekanntlich das, was man gemein hin Eigenverantwortung nennt.

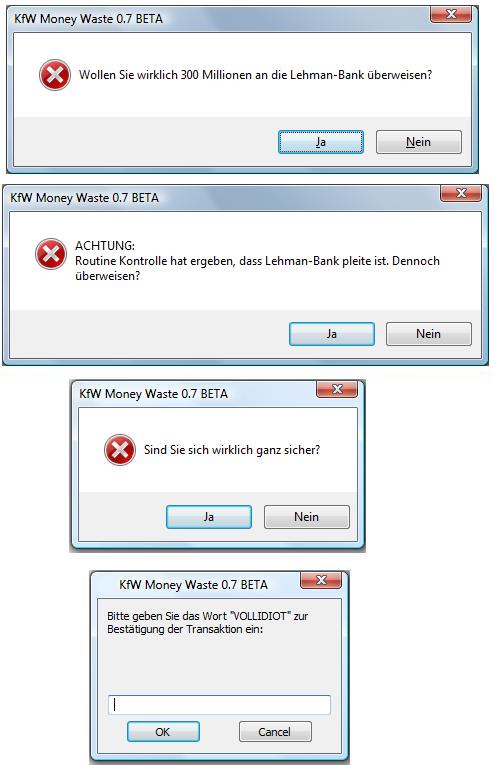

In der Heavytraderszene kursiert derzeit folgende Rekonstruktion des Transaktionsablaufs der ~350 Millionen Euro-Überweisung.

Ich wollte Ihnen diese Skizze nicht vorenthalten.

Soweit etwas Schabernack, jetzt geht es wieder ernsthafter weiter.

Zunächst einmal der Link zu einer Presseerklärung der KfW zum Vorwurf der FAZ, die Überweisung sei absichtlich erfolgt.

LINK : http://www.kfw.de/DE_Home/Presse/Pressearchiv/PDF/2008/063_D_Stellungnahme_zum_FAZArtikel.pdf

Außerdem anbei das Interview, das Dr. Ulrich Schröder dem Handelsblatt gab.

Das Interview findet sich als Kopie auf der Internetseite der KfW.

Dr. Ulrich Schröder im Interview mit dem Handelsblatt vom 22. September 2008

Herr Schröder, wie ist es genau passiert, dass die KfW um rund 350 Mio. Euro ärmer geworden ist?

Wie viel die KfW tatsächlich bei diesem Geschäft verloren hat, steht erst fest, wenn die Insolvenzquote bekannt ist. Aber zur Sache: Wir haben am 10. Juli mit Lehman einen Währungsswap abgeschlossen. Wie bei solchen Transaktionen üblich, erfolgt dabei zunächst ein Hintausch von Währungen, der mit einem Termingeschäft für den Rücktausch verbunden ist. Bei der KfW läuft das so, dass Hin- und Rücktausch in elektronische Systeme eingespeist werden. Der Hintausch erfolgte am 14. Juli ordnungsmäß und der Rücktausch war vertragsgemäß für den 15. September programmiert.

Den hätten Sie stoppen müssen . . .

... als sich die Lage bei Lehman verschärfte, gab es am 12. September, das war Freitag, eine Sitzung der verantwortlichen Abteilungen, um die Situation zu analysieren. Dort wurde, das war der erste Fehler, nicht das offene Settlementrisiko gesehen. Der zweite Fehler war, dass angesichts der Datenlage zu Lehman am Freitag hätte beschlossen werden müssen, über das Wochenende die Situation zu verfolgen und im Zweifelsfall einzugreifen. Das ist nicht geschehen.

Stattdessen sind alle nach Hause gegangen?

Die Situation ist über das Wochenende nicht überwacht worden. Das Fortsetzungsmeeting war für Montagmorgen um 9.30 Uhr angesetzt. Die Zahlung hatte aber um 8.37 Uhr das Haus verlassen. Das heißt, die Ausführung der Zahlung hätte am Wochenende oder am frühen Montagmorgen gestoppt werden müssen. Und da setzen zu Recht die Vorwürfe ein.

Wann haben Sie davon erfahren?

Ich habe am Montag um 9 Uhr angerufen, um mich zu erkundigen, wie unser Exposure bei Lehman ist. Ich wurde darüber informiert, dass wir ein Wertpapierexposure von 186 Mill. Euro haben, aber auch darüber in Kenntnis gesetzt, dass 320 Mill. Euro bereits am morgen das Haus verlassen hatten.

Haben Sie erst einmal einen Schnaps trinken müssen?

Ich habe umgehend die beiden Staatssekretäre im Finanz- und Wirtschaftsministerium angerufen, da ich den Vorgang für so gravierend hielt, die Eigentümer der KfW zu informieren. Dann habe ich die Innenrevision damit beauftragt, den Vorgang zu untersuchen. Das Ergebnis lag Mittwoch vor. Ich habe es einer externen Anwaltskanzlei gegeben, um zu prüfen, ob daraus arbeitsrechtliche Konsequenzen abzuleiten sind. Der erste Eindruck war ja. Wir haben jetzt noch PricewaterhouseCoopers gebeten, die Feststellung der Innenrevision zu bewerten. Da aber die ersten Ergebnisse schon gravierend waren, ist am Donnerstag im Verwaltungsrat die Entscheidung gefallen, drei Verantwortliche zu suspendieren.

Wie verantwortlich fühlen Sie sich selbst?

Ich nehme für mich in Anspruch, dass ich nach elf Arbeitstagen in einer neuen Bank noch nicht mit allen Einzelprozessen im Haus so vertraut bin, dass ich hier hätte frühzeitig eingreifen können. Dies gilt insbesondere für Angelegenheiten, die außerhalb meines eigenen Verantwortungsbereiches liegen. Dennoch beschleunigt dieser unentschuldbare Vorgang die von mir bereits geplante Überprüfung von Strukturen und Prozessen der KfW - und hierbei besonderes die des Risikomanagements. Ich hatte bereits in meinen ersten Gesprächen mit den Ministern, die mich eingestellt haben, darauf hingewiesen, dass ich dem Risikomanagement eine besondere Bedeutung beimesse, dies besonders nachdem die IKB der KfW viel Geld und Reputation gekostet hatte.

Warum hat eine deutsche Förderbank überhaupt Bankschuldverschreibungen von Lehman in ihren Büchern?

Die KfW refinanziert sich in diesem Jahr mit einem Refinanzierungsvolumen von ca. 75 Mrd. EUR auf den internationalen Kapitalmärkten - übrigens mit Refinanzierungsergebnissen, die u.a. dem deutschen Mittelstand sehr zu Gute kommen. Da wir damit rechnen müssen, dass wir nicht zu jedem Zeitpunkt Mittel am Kapitalmarkt aufnehmen können, müssen wir - wie jede andere Bank auch - Liquidität in Form von Wertpapieren vorhalten; und dies möglichst breit diversifiziert. In dieser Liquiditätsreserve sind daher auch Wertpapiere der bislang renommierten Investmentbank Lehman Brothers enthalten. Aber, das ist meine feste Überzeugung, eine Förderbank muss sich bei der Auswahl ihrer Wertpapiere sehr konservativ verhalten, das tun wir auch bereits. Wir haben schon vor geraumer Zeit aufgehört, in neue Wertpapiere von Lehman Brothers zu investieren. Gleichwohl: Das ist ein Thema, das wir im Rahmen der Überprüfung unseres Risikomanagements kritisch durchleuchten müssen.

Heißt das, die KfW wird in Ihrer Anlagepolitik konservativer?

Ich glaube, dass wir sehr gut beraten sind vor dem Hintergrund der Erfahrungen der aktuellen Situation unsere gesamte Geschäftspolitik noch konservativer zu fahren.

Klingt abstrakt, was heißt das konkret?

Wir werden das gesamte Risikomanagement kurzfristig durch einen externen Berater untersuchen lassen und daraus ableiten, wie wir unser Risikomanagement nachhaltig stärken können. Die aktuelle Situation beschleunigt außerdem mein Vorhaben eines strukturellen und personellen Neuanfangs der KfW. Ich möchte dem Verwaltungsrat in der nächsten Sitzung schon erste Vorschläge zur Verbesserung machen können.

Fürchten Sie, dass die personellen Konsequenzen Ihnen als Neuling das Ankommen in der KfW erschweren könnten?

Die Befürchtung hatte ich - und die Beurlaubung von zwei Vorständen und einem Bereichsleiter ist bestimmt nicht das, was kurzfristig Sympathie erzeugt. Aber gerade deswegen habe ich mich direkt am Freitag auf einer Personalversammlung vor das gesamte Haus gestellt und die Mitarbeiter offen über alles informiert. Ich stehe für Transparenz. Dabei habe ich den Beschäftigten aber auch gesagt, und das ist meine feste Überzeugung: Wir haben ein absolut zukunftsfähiges Geschäftsmodell. Wenn wir unsere Hausaufgaben gemacht haben, dann sind wir eine professionelle Topbank. Die Resonanz war sehr positiv.

Passt es zu einer Topbank, einen Verwaltungsrat mit 37 Mitgliedern vornehmlich aus der Politik zu haben?

Corporate Governance ist ein Thema bei der KfW. Ich habe dazu auch den Mitgliedern des Präsidialausschusses vor meiner Wahl einen persönlichen Brief geschrieben, um zu erläutern, welche Verbesserungen ich mir vorstellen könnte. Dennoch muss man aber auch festhalten, dass sich durch die Etablierung des neuen Präsidial- und Prüfungsausschusses die Handlungsfähigkeit deutlich verbessert hat. Und die Diskussion über weitere Veränderungen ist ja bereits im Gange

Müssen Sie höhere Gehälter zahlen, um mehr gute Leute zu bekommen?

Mein erster Eindruck ist, dass wir im unteren und mittleren Bereich gut bezahlen. Aber ich erkenne auch, dass wir in einigen wichtigen Spezial- und Spitzenfunktionen Gehälter zahlen, die unter Markt liegen. Dies muss mit Augenmaß überprüft werden.

Wollen Sie die Gehälter also anheben?

Ich werde das insofern ändern müssen, als ich Spezialisten von außen brauche. Nehmen Sie beispielsweise das Risikomanagement. Insgesamt tut man gut daran, wenn an geeigneten Stellen die interne Mannschaft mit externen Spezialisten gemischt wird. Und dann wird sich zeigen, ob wir hier auch beim Gehalt etwas tun müssen.

Reicht es bei den Gehältern zu justieren? Oder stellen Vorgänge wie der Verkauf der IKB-Bank und jetzt die Lehman-Panne nicht vielmehr ihr Geschäftsmodell in Frage?

Nein, definitiv nicht. Die KfW als Förderbank hat ein erprobtes und zukunftssicheres Geschäftsmodell. Zum einen haben wir einen gesetzlichen Förderauftrag, z.B. in den Bereichen Mittelstand, Klimaschutz, Bauen und Wohnen, Bildung oder Entwicklungszusammenarbeit, in dem wir bislang auch in turbulenten Zeiten überaus erfolgreich sind. Dieser Förderauftrag ist durch die sogenannte EU-Verständigung anerkannt und geschützt. Dank der Staatsgarantie können wir uns weiterhin am Kapitalmarkt deutlich günstiger refinanzieren als alle Geschäftsbanken. Diesen Refinanzierungsvorteil setzen wir zum Wohle der Förderung ein. Damit ermöglichen wir den durchleitenden Hausbanken auch in der Phase der Finanzkrise eine solide Finanzierung z.B. des Mittelstands. Auf dieses Geschäftsmodell wollen wir uns jetzt wieder konzentrieren.

Was hat die KfW bisher davon abgehalten?

Ein großes Problem war die IKB. Dies war eine Beteiligung, die uns sehr viel Geld gekostet und in enormem Maß das Management gebunden hat. Ich bin sicher, dass wir, wenn die IKB nun verkauft ist, wieder frische Luft zum Atmen haben, um uns wieder auf das Fördergeschäft konzentrieren zu können.

Eigentlich sind Sie doch ein Krisengewinnler mit Ihrer Refinanzierung?

Als Krisengewinnler würde ich uns nicht bezeichnen wollen, aber wir profitieren von der Suche der Investoren nach sicheren Adressen. Das ist für uns Förderbanken eine Riesenchance aber auch Verpflichtung, diese günstigen Refinanzierungsmittel über die Hausbanken dem Mittelstand wieder zukommen zu lassen. Deswegen haben wir im Fördergeschäft trotz schwächelnder Konjunktur bei den Krediten keine Einbußen. Was zurückgeht ist der Umfang bei Verbriefungen - und da sind wir ja wieder bei dem Vertrauensthema.

Sie haben auch noch jene zweifelhaften Wertpapiere, die Sie im Zuge der IKB-Rettung übernommen haben. Wie groß ist der Batzen?

Die maximale Belastung aus den Stützungsmaßnahmen beläuft sich für die KfW auf 8 Mrd. EUR. Davon haben wir aus den Abschirmungsmaßnahmen der IKB insgesamt noch Risiken aus Portfolioinvestments mit einem Nominalwert von 6,7 Mrd. EUR. Darüber hinaus haben wir aus dem Verkauf der IKB Portfolioinvestments der IKB mit einem Buchwert von 1,0 Mrd. EUR erworben. Dieser Risikoposition steht eine Risikovorsorge von 6,1 Mrd. EUR gegenüber.

Der IKB-Verkauf hat lange nicht die erwarteten 800 Mill. Euro erlöst. Schreiben Sie dieses Jahr schwarze zahlen?

Ich befürchte, dass wir das nicht schaffen, eben wegen der IKB- und auch der Lehman-Belastungen.

Wie viel?

Es wäre unseriös, wenn ich Ihnen heute dazu Angaben mache. Das hängt wesentlich davon ab, wie sich die Finanzkrise und damit die Bewertung unseres Wertpapierbestands entwickelt. Ziel sollte sein, dass alles, was an Altlasten noch in unseren Büchern ist, im Jahresabschluss 2008 verarbeitet wird.

Und im nächsten Jahr, werden Sie da schwarze Zahlen schreiben?

Ich denke schon. Operativ sind wir ja auch in diesem Jahr gut aufgestellt.

Dennoch wird über ihr Geschäftsmodell weiter laut spekuliert. In der Union wird beispielsweise der Verkauf Ihrer Export- und Projektfinanzierungstochter IPEX gefordert. Könnten Sie sich das vorstellen?

Ein klares nein. Aufgabe einer Förderbank wie der KfW Bankengruppe ist günstigere Kredit- und Eigenkapitalfinanzierungen anzubieten als der Markt; um entsprechende politisch gewollte Impulse zu setzen. Die KfW muss die Kredite also subventionieren. Das kann sie entweder aus Haushaltsmitteln tun oder aus eigenen Erträgen. Wenn uns also die ertragsbringende IPEX abhanden käme, gingen uns dann auch wichtige Erträge für das Fördergeschäft verloren. Somit stünde die Frage im Raum, ob dann Haushaltsmittel aufgestockt, oder die Förderung eingeschränkt werden soll.

Die nächsten Schritte?

Mit meinem Eintritt in die Bank haben wir im Vorstand die Vorstandsorganisation und –verantwortlichkeiten neu strukturiert sowie Markt- und Marktfolgefunktionen klar getrennt. Darauf aufbauend haben wir McKinsey beauftragt, die Organisation daraufhin zu untersuchen, wie man weitere Effizienzen heben sowie Strukturen und Prozesse modernisieren kann.

Wird Ihr Reformprogramm eher zu einem Stellenauf- oder -abbau bei der KfW führen?

Ich glaube, dass sich dies in der Gesamtrechnung neutral auswirken wird und wir per Saldo kein großes Personalwachstum haben müssen. Ich bin überzeugt, dass wir eine Reihe von Prozessketten optimaler organisieren können und dadurch dort auch Stellen einsparen. Diese können wir dann in die Wachstumsbereiche geben.

Die Abhängigkeit von der Politik haben wir ja schon beleuchtet. Wären Sie eine Beteiligung der KfW am Luft- und Raumfahrtkonzern EADS eingegangen, wenn es nicht den Druck der Politik gegeben hätte?

Bei diesen Geschäften wie EADS, aber auch Post und Telekom, handelt es sich um Zuweisungsgeschäfte, die wir im Auftrag des Bundes durchführen. Die EU-Kommission hat übrigens klar gesagt, dass eine Bank, die von einem Land gehalten wird, auch Aufgaben übernehmen darf, die das Land ihr zuweist. Insofern nutzt der Bund vom Grundsatz her zu Recht die KfW in geeigneten Fällen, wenn nämlich Bank-Know How gefragt ist, um bestimmte Vorgänge abzuwickeln.

Gehen wir einmal auf das Kernfördergeschäft ein. Könnten Sie sich Felder vorstellen, um die Sie das Fördergeschäft erweitern könnten?

Ja, ich glaube, es gibt eine Fülle von Bereichen, die wir uns noch näher ansehen müssen. Es gibt aber auch eine Notwendigkeit zur Konzentrierung von gewissen Programmen oder Programmvarianten. Wir haben meines Erachtens im Fördergeschäft in Deutschland eine gewisse Unübersichtlichkeit, die es den zu fördernden Personen und Unternehmen schwer macht, sich in diesem Förderdickicht zurechtzufinden. Eine Tendenz muss deshalb sein, Überlappungen und Überschneidungen der Programme zu suchen und die Programme klarer zu strukturieren. Auf der anderen Seite gibt es sicherlich Felder, die wir als KfW stärker entwickeln werden. Die KfW wird zukünftig den Grundsatz der Nachhaltigkeit als übergeordnetes Förderprinzip noch stärker betonen. Wir glauben nämlich, dass die wichtigsten gesellschaftlichen Trends, die man auch im Fördergeschäft berücksichtigen muss, nämlich Klimaschutz, Demografie und Globalisierung davon erfasst werden. Wir haben da schon Programme, zum Beispiel für energiesparende Investitionen bei Häusern. Ich kann mir aber durchaus vorstellen, dass wir günstige Finanzierungsangebote machen, um den Kauf besonders umweltfreundlicher Pkw zu unterstützen.

Können Sie sich noch mehr an neuen Aktivitäten vorstellen?

Die Modernisierung der Infrastruktur ist für die Zukunft einer hocheffizienten Volkswirtschaft wie Deutschland sehr wichtig. Ich denke, dass unser gesamtes Finanzierungsangebot für die öffentliche Hand - für Kommunen, Länder, Gebietskörperschaften generell - noch zu gering ist. Wir überlegen, ob wir hier Angebote machen können - möglichst in Kooperation mit den Landesförderinstituten - sowohl im Infrastrukturbereich der Kommunen als auch im allgemeinen Infrastrukturbereich.

Wo stehen wir Ihrer Meinung nach bei der Finanzkrise?

Die Finanzkrise ist, zwar ausgelöst durch die Immobilienkrise in den USA, mittlerweile ganz stark eine Vertrauenskrise unter Banken. Sie kann deshalb erst zu Ende gehen, wenn das Vertrauen der Banken untereinander wieder da ist, sich auch wieder auf längere Fristen Geld zu leihen. Und dieses Vertrauen kann erst wieder hergestellt werden, wenn sich schwarz auf weiß aus den testierten Abschlüssen ergibt, dass die Banken ihre Abschreibungen alle verarbeitet haben. Da ich nicht erwarte, dass die im Frühjahr 2009 vorgelegten Jahresabschlüsse für 2008 gut sein werden, glaube ich, dass die Finanzkrise noch das Jahr 2009 anhält.

Werden Sie also bei den Krediten die Förderzahlen des Vorjahres wieder erreichen?

Im Kreditbereich werden wir sicherlich wieder ein hohes Fördervolumen erreichen. Im Verbriefungsbereich gehen die Volumina allerdings massiv zurück.

Bisher hat die Finanzkrise in Deutschland nicht zu einer Verknappung oder wirklich spürbaren Verteuerung von Krediten an den Mittelstand geführt. Rechnen Sie damit?

Ich befürchte, dass dies kommen wird. Ich bin in der Tendenz überzeugt, dass die Banken ihre teurere Refinanzierung irgendwann über die Kreditsätze an die Kunden weitergeben müssen, sonst bekommen sie ein Ertragsproblem. Hinzu kommt, dass die Risikokosten der Banken steigen werden, wenn wir es mit einem konjunkturellen Rückgang zu tun bekommen. Dieser doppelte Effekt - höhere Refinanzierungs- und Risikokosten der Bank - wird auf Dauer nicht an den Konditionen für Mittelständler vorbei gehen. Hier sind dann wieder die Förderbanken gefragt.

KfW - Was ist denn da los ?

Datum 17.09.2008 - Uhrzeit 17:23 (Autor: Rene Berteit)

Frankfurt (BoerseGo.de) - Die Pleite der US-Investmentbank Lehman Brothers trifft offenbar auch die KfW. Die staatseigene Bankengruppe sei mit einem "mittleren dreistelligen Millionenbetrag" bei Lehman engagiert, bestätigte ein Sprecher gegenüber der "Frankfurter Allgemeinen Zeitung" (FAZ).

Noch am Montag, als die bevorstehende Insolvenz erwartet worden war, hatte die KfW 300 Millionen Euro an Lehman überwiesen.

An diesem Tag war in den Medien bereits ausführlich über die existenzbedrohende Schieflage und den erwarteten Zusammenbruch des viertgrößten amerikanischen Investmenthauses berichtet worden. Es habe eine "fehlerhaft ausgelöste Swap-Zahlung am Montag" gegeben, "deren Umstände durch die Innenrevision geprüft werden", zitiert die FAZ den Sprecher.

Die Politik reagierte mit Unverständnis und verärgert über diesen Fehler und fordert eine schnelle Aufklärung über den Verbleib der Steuergelder. Ein Sprecher des Finanzministeriums kündigte außerdem an, dass der Fall Konsequenzen haben werde.

Wenn man solche Meldungen liest, bleibt einem als Bürger dieses Staats einfach die Luft weg. Zwar kennt man nicht die zugrundeliegenden Abläufe und Hintergrundinformationen und an der Oberfläche sehen vereinzelte Informationsfetzen oftmals schwerwiegender aus als sie tatsächlich im Gesamkontext sind, aber wenn das stimmt, was Medien wie die FAZ und der Spiegel über die 300 Mio. Euro Überweisung berichten, dann ist das hahnebüchen und unentschuldbar.

Desaster um die IKB : Politiker wollten Banker spielen - 100 Euro Schaden pro Bundesbürger

Datum 28.08.2008 - Uhrzeit 01:00

Was haben Roland Koch, Oskar Lafontaine, Matthias Platzeck, Frank-Walter Steinmeier, Wolfgang Tiefensee, Michael Glos, Peer Steinbrück, Sigmar Gabriel, Heidemarie Wieczorek-Zeul, Frank Bsirske, Michael Sommer, Heinrich Haasis und Jürgen R. Thumann gemeinsam?

Die genannten Damen und Herren sind Mitglied des KfW Verwaltungsrats.

(http://www.kfw.de/DE_Home/Die_Bank/Unser_Unternehmen/DieOrganisationderKfW/DerVerwalt.jsp).

Dieser erachtete es 2001 als sinnvoll, Millionen der Allianz und der Münchener Rück für deren Beteiligung an der IKB Bank auszugeben. Damals hiess es, man wolle mit der Beteiligung sicher gehen, dass die IKB auch in Zukunft als "wichtiger Mittelstandsfinanzierer" erhalten bleibe und die IKB nicht in die falschen Hände gerate.

Tatsächlich hat die IKB hiernach statt den Mittelstand zu fördern vor allem in amerikanische Papiere investiert, deren Funktionsweise sie nicht verstanden hat. Dies war auch gar nicht so wichtig, viel wichtiger war dem damaligen IKB Chef das Ziel, einer der besten Kunden eines Verkäufers dieser Papiere nämlich der Deutschen Bank zu sein.

Und ausserdem: Wer zweifelt schon an Amerika? Die Honoratioren des KfW Verwaltungsrates haben den IKB Chef ungebremst seinen Egotrip ausleben lassen, schliesslich erwarb man doch Papiere bester Bonität. Warnungen u.a. eines Fachmagazins ignorierte man.

Nun sind die Gelder des Marshallplans (sozusagen das "Grundkapital" der KfW) Jahre später durch eine ganz besondere Art der Vermögensumverteilung wieder dort, wo sie herkamen: In Amerika.

Um aber auch wirklich sicher zu gehen, dass die von der KfW mit 8 Milliarden Euro bezifferten Verluste ( http://www.handelsblatt.com/unternehmen/banken-versicherungen/lone-star-will-ikb-als-mittelstandsbank-erhalten;2025344 ) auch wirklich nicht mehr aufgeholt werden, haben die Honoratioren des KfW Verwaltungsrates entschieden, die IKB zum denkbar schlechtesten Zeitpunkt an eine "Heuschrecke" wie sie im Buche steht ( http://de.wikipedia.org/wiki/Lone_Star_(Investmentgesellschaft) ) zu verscherbeln.

Eine Beteiligung der KfW an der IKB macht ja auch nun wirklich keinen Sinn. Da "Parteispender aus der Bankenszene" nun dafür sorgen werden ( http://de.reuters.com/article/domesticNews/idDEHUM33426220080813 ) die Sache unter den Teppich zu kehren, hoffe ich zumindest, dass ich mit dieser e-Mail etwas Licht in die Sache bringen konnte (die e-Mail kann gerne weitergeleitet werden).

Wichtiger Hinweis: Der komplette Artikel stammt aus der Feder eines bekannten Kollegen aus der Heavytraderszene, der aber nicht persönlich in der breiten Öffentlichkeit kommentieren wollte. Herzlichen Dank für die Genehmigung zur Veröffentlichung.

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.