Katastrophale Kursverluste: Hier geht es so richtig abwärts!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

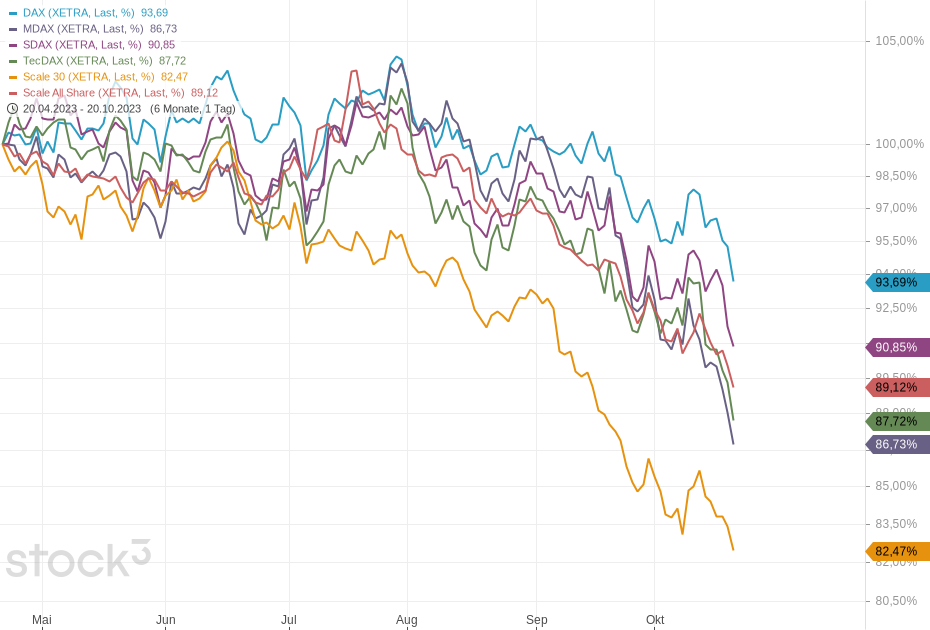

Der Leitindex DAX mit den 40 größten und liquidesten deutschen Aktien hat gegenüber seinem am 31. Juli erreichten Allzeithoch von 16.528,97 Punkten inzwischen mehr als 10 % verloren. So sehr die Kursverluste auch schmerzen mögen: Mit Blick auf die aktuelle Situation an den Märkten zeigen sie nur die Spitze des Eisbergs.

Noch deutlich katastrophaler ist die Situation bei vielen Nebenwerten, die in Indizes wie MDAX, SDAX, und den Scale-Indizes zu finden sind. Der Scale-30-Index mit den größten Aktien im Scale-Segment für kleine und mittlere Unternehmen (KMU) der Deutschen Börse hat auf Sicht eines halben Jahres fast 20 % an Wert verloren. Auch der Scale-All-Share-Index, der MDAX, der SDAX und der TecDAX sind in den vergangenen Monaten viel stärker abgestürzt als der DAX.

Dass die Kursverluste bei Nebenwerten noch viel größer ausfallen als bei den hoch kapitalisierten Blue Chips ist alles andere als ungewöhnlich. Nimmt die Liquidität an den Finanzmärkten ab, wird das Geld zunächst aus spekulativen und riskanten Investments abgezogen. Entsprechend sinken hier die Kurse meistens auch stärker und schneller.

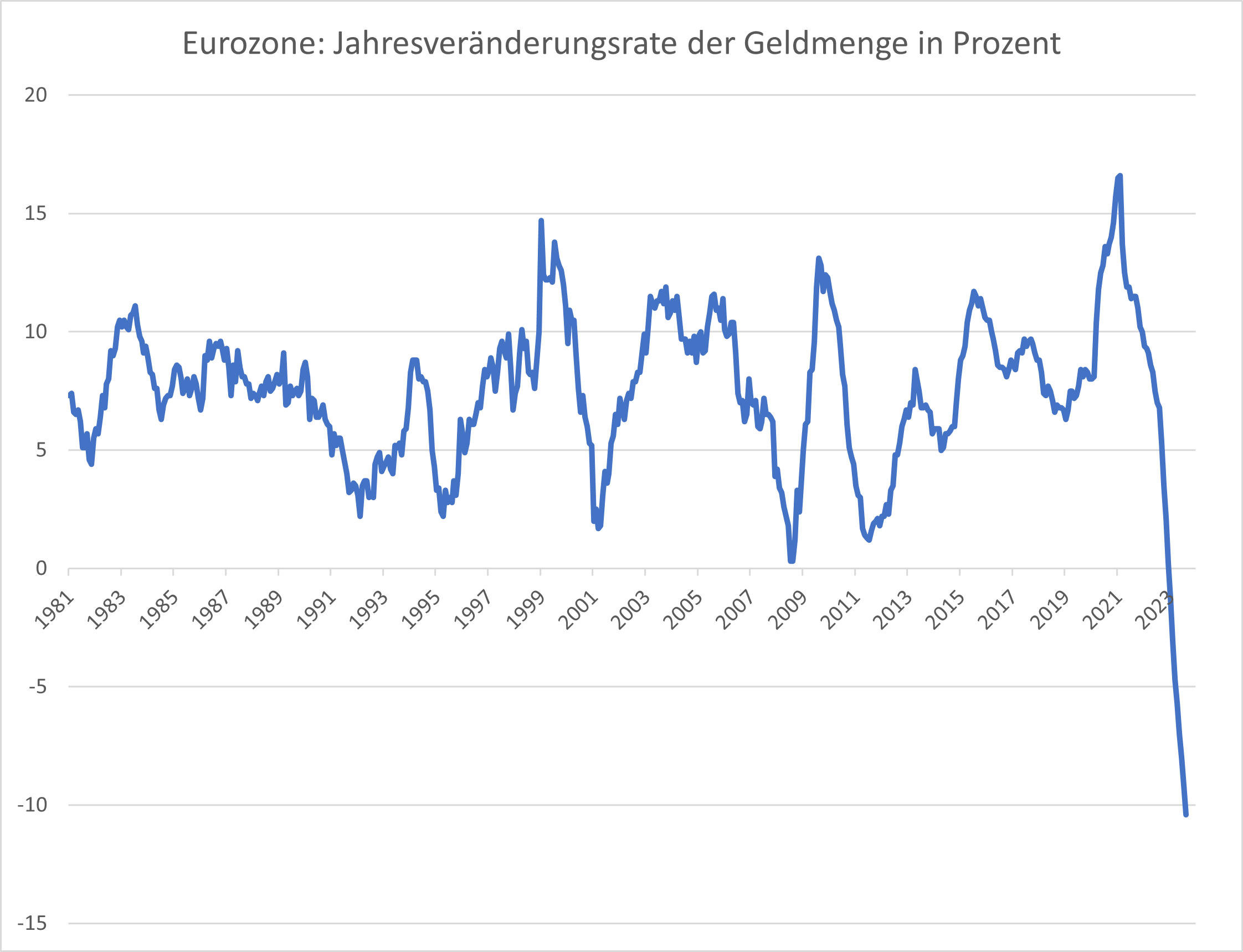

Die folgende Grafik zeigt die Veränderungsrate der Geldmenge M1 in der Eurozone gegenüber dem Vormonat. Seit Beginn der Statistik in den 80er-Jahren (noch vor der Euro-Einführung) bis Ende 2022 ist die Geldmenge in der Eurozone stets gegenüber dem Vorjahr gewachsen. Die drastischen Zinserhöhungen durch die Europäische Zentralbank (EZB) zusammen mit dem dadurch ausgelösten Einbruch bei der Kreditvergabe haben nun dazu geführt, dass die Geldmenge seit Anfang 2023 in einem dramatischen Tempo schrumpft. Im August 2023 lag die Geldmenge dabei um mehr als 10 % unter dem Vorjahresniveau.

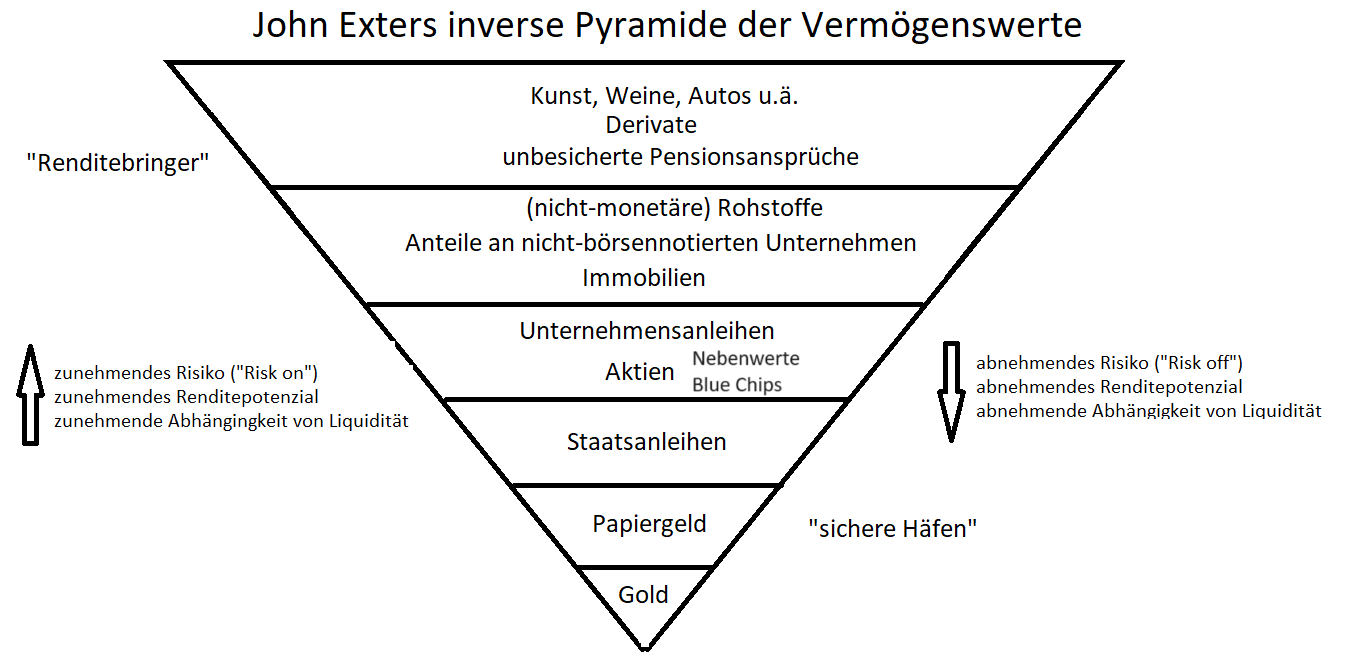

Der US-Ökonom John Exter hat mit seiner inversen Pyramide der Vermögenswerte eine Grafik entwickelt, die den Zusammenhang zwischen Risikoneigung und Liquidität eindrücklich vor Augen führt. Eher riskante Vermögenswerte sind ganz oben in der umgekehrten Pyramide zu finden, weniger riskante unten. Steht mehr Liquidität zur Verfügung, fließt auch mehr Geld in die riskanten Assets am oberen Ende der umgekehrten Pyramide. Nimmt die Liquidität ab, erweisen sich die weiter unten stehenden Assets als die sichersten Wetten, während aus den riskanten Vermögenswerten am meisten Liquidität abgezogen wird.

Du willst auch in schwierigen Marktphasen profitabel traden und investieren? Dann sieh Dir jetzt an, was unsere Experten handeln. stock3 Trademate liefert konkrete Trading-Ideen der Profis und erlaubt den Einblick in Musterdepots mit den unterschiedlichsten Strategien und Themen. Hier gibt es alle Infos zu stock3 Trademate!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.