Kann da überhaupt etwas schiefgehen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- Applied Optoelectronics Inc. - WKN: A1W4EQ - ISIN: US03823U1025 - Kurs: 18,320 $ (NASDAQ)

Vor anderthalb Jahrzehnten platzte die Internetblase. Jahrelang hatten sich große Hoffnungen aufgebaut und die Euphorie kannte keine Grenzen. Unternehmen, die außer „Internet“ kein Geschäftsmodell hatten, wurden mit Milliardenbeträgen bewertet. Anleger waren blind dafür, dass viele Firmen exorbitante Verluste schrieben und es eben nicht genug ist, einfach nur eine Website zu haben, um erfolgreich zu sein.

Bei aller Häme, die man für die damalige Blindheit haben kann: Anleger hatten letztlich doch Recht. Sie sollten allerdings nicht um die Jahrtausendwende Recht bekommen, sondern erst 15 Jahre später. Google war kurzzeitig das wertvollste Unternehmen der Welt, wurde jedoch von Apple inzwischen wieder abgelöst. Dennoch ist eine Bewertung von fast 500 Mrd. Dollar eine beeindruckende Zahl.

So beeindruckende Zahlen wurden schon früher erreicht. Cisco Systems erreichte während der Spekulationsblase eine Marktkapitalisierung von über 550 Mrd. Microsoft brachte es 1999 sogar auf über 600 Mrd. Microsoft arbeitet noch daran, wieder in diese Region zu gelangen. Cisco wird es vermutlich in den kommenden Jahren und Jahrzehnten nicht mehr schaffen, die Übertreibung aus der Dotcom Blase zu erreichen.

Im Gegensatz zur damaligen Übertreibung sind die Bewertungen heute vernünftiger. In vielen Aktien steckt bereits eine ordentliche Portion Vorschusslorbeeren, aber das ist kaum vergleichbar mit der Überbewertung zur Zeit der Jahrtausendwende. Bei Unternehmen wie Alphabet zweifelt kaum jemand daran, dass die Bewertung gerechtfertigt ist. Alphabet hat viele interessante Projekte, die irgendwann einmal hohe Umsätze bringen können. Aktuell lässt sich Alphabet in Bezug auf Umsatz und Gewinn allerdings auf eines reduzieren: die Suchmaschine Google. Alphabet ist und bleibt auf absehbare Zeit ein Unternehmen, das nichts weiter anbietet, als eine Suchmaschine. Umsatz und Gewinn kommen aus Werbung.

Reduziert man Alphabet auf eine so einfache Beschreibung (Werbeplattform in der online Suche), dann können einem schon Zweifel kommen... Wie dem auch sei, Alphabet hat viele Pfeile im Köcher und einige der zahlreichen Projekte dürften in der Zukunft hohes Wachstum generieren.

Wachstum kann aus dem Bereich des autonomen Fahrens kommen. Keiner weiß so recht, wann das erste komplett selbstfahrende Auto zu kaufen sein wird, doch es wird kommen. Damit das gelingt, braucht das Auto nicht nur einen cleveren Algorithmus, sondern auch permanente Updates und Kommunikationsmöglichkeiten mit Informationsprovidern.

Das vernetzte und selbstfahrende Auto, welches mit anderen Autos kommunizieren kann, produziert Unmengen von Daten. Das kann man auch von einem anderen Projekt von Alphabet sagen: das vernetzte Haus, indem sich praktisch alles – vom Kühlschrankinhalt bis zur Temperatur – irgendwann über das Smartphone steuern lässt. Alle Geräte, die mit dem Netz verbunden sind, produzieren Daten. Diese Daten müssen irgendwo hin.

Die rasant steigenden Datenmengen, die ausgewertet werden müssen, um das selbstfahrende Auto, das intelligente Haus und intelligente Infrastruktur möglich zu machen, brauchen Speicherplatz. Für jeden einzelnen ist es ineffizient, so viel Speicherplatz permanent selbst zur Verfügung zu stellen. Zudem laufen viele der Programme, die die Daten auswerten und verwendbar machen, nicht mehr auf den Geräten der Verbraucher direkt, sondern sind Cloud Anwendungen.

Sowohl für Verbraucher als auch für Unternehmen macht es Sinn, immer mehr Daten und Programme in die Cloud auszulagern. Microsoft, SAP und Oracle wachsen über ihre Cloud Dienste und nicht mehr über den Verkauf von Software auf einer CD. Kurz zusammengefasst heißt das: es braucht Speicherplatz und zwar enorm viel davon.

Alphabet, Amazon, Microsoft und Co. bauen riesige Datenzentren, um das alles möglich zu machen. Es reicht dabei nicht einfach ein Datenzentrum irgendwohin zu bauen, denn ein Datenzentrum nützt wenig, wenn die Dienste nicht schnell bzw. in realtime abgerufen werden können. Dafür braucht es eine flächendeckende Infrastruktur, die schnellen Datentransfer ermöglicht.

Ohne Glasfaserkabel geht heutzutage wenig. Das Netz ist vor allem in Ballungsräumen einigermaßen gut ausgebaut, doch bis zum einzelnen Verbraucher oder Unternehmen reichen die Glasfaserkabel häufig noch nicht. Das FTTH (Fiber to the Home – Glasfaser bis zum Verbraucher ins Haus) hat sich aus Kostengründen noch nicht sehr weit durchgesetzt. Es liegt in den Anfängen.

Während die Unternehmen, die die ganzen Cloud Dienste anbieten, gut bekannt sind, sind es die Unternehmen, die diese Infrastruktur überhaupt bereitstellen, kaum. Jeder kennt Amazon, Google und Cisco, doch wer kennt schon die Unternehmen, die Amazons Datenzentren überhaupt erst ermöglichen?

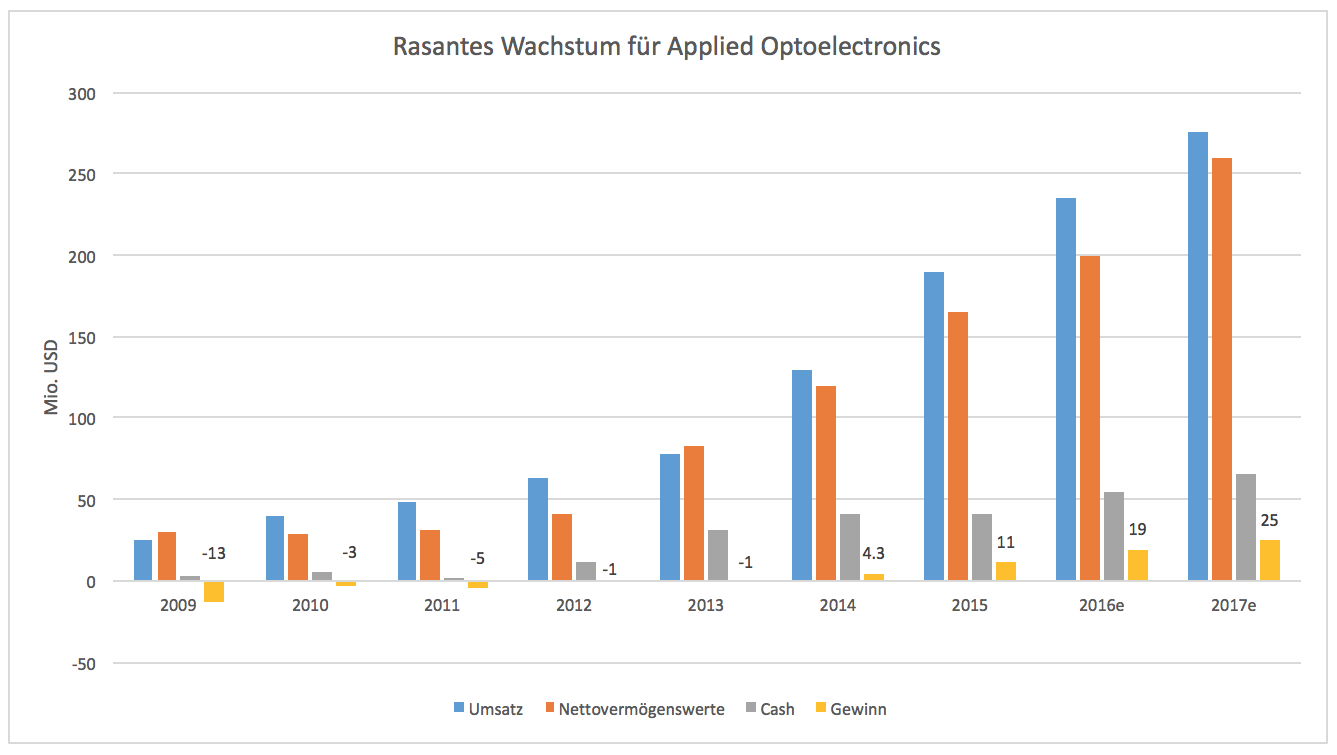

Die Unternehmen der zweiten Reihe, die die Infrastruktur herstellen, sind wenig bekannt. Anleger können mit diesen Unternehmen allerdings sehr viel mehr Rendite erwirtschaften als mit den großen, bekannten Unternehmen wie Facebook. Eine solche Firma aus der zweiten Reihe ist Applied Optoelectronics (AO). AO wurde 1997 gegründet und ging 2013 an die Börse. Wahrnehmbare Umsätze schreibt AO erst seit 2009 (Grafik 1).

Der Umsatz von AO wurde von von 25 Mio. im Jahr 2009 auf 190 Mio. im vergangenen Jahr gesteigert. Seit 2014 schreibt das Unternehmen Gewinne. Die Bilanz des Unternehmens ist stark. Die Liquidität ist gut, die Verschuldung gering. Das Unternehmen baut zudem konsequent durch Expansion um Wachstum Vermögenswerte auf.

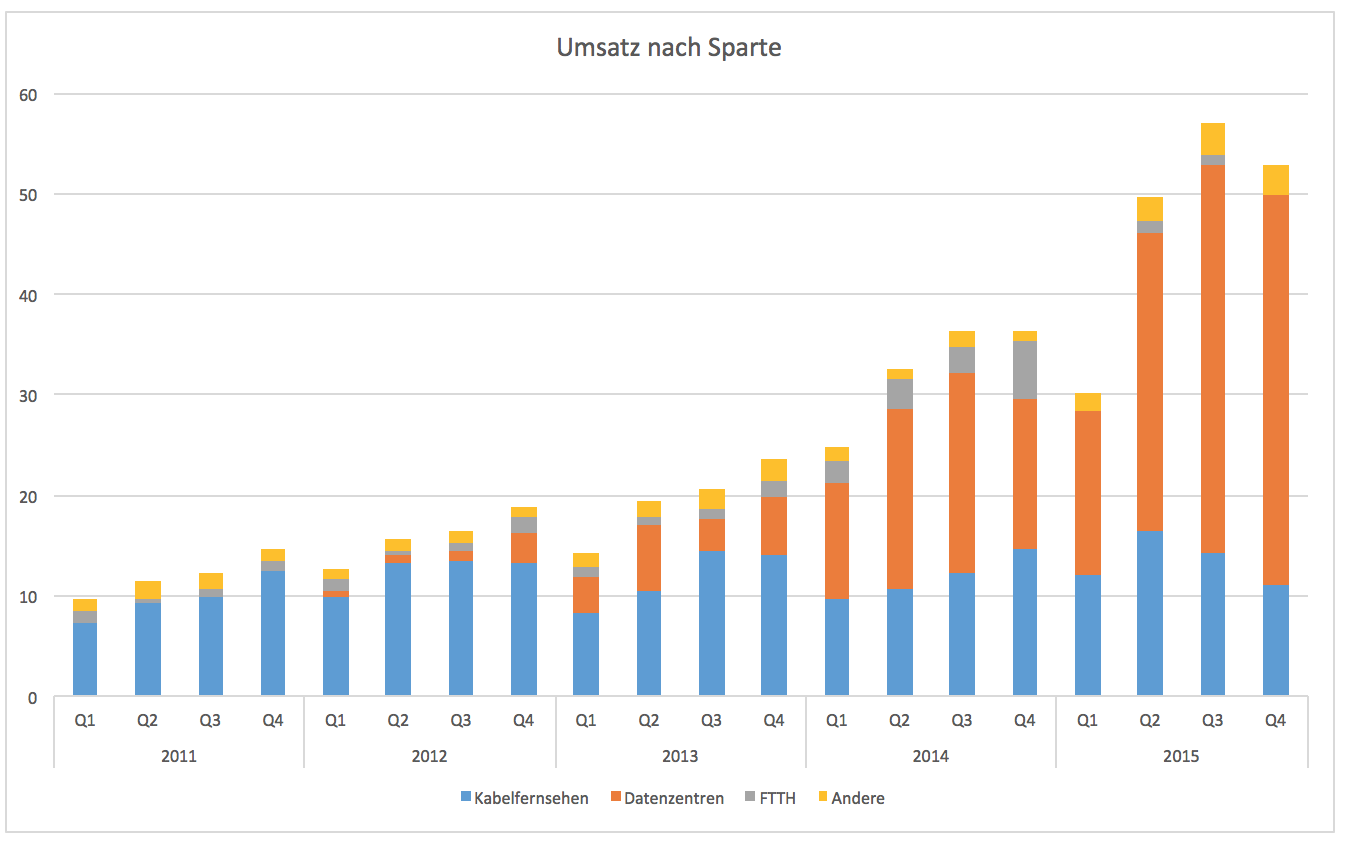

AO hat vor allem 2 Geschäftsfelder. Den Umsatz je Geschäftsfeld zeigt Grafik 2. Das Segment Datenzentren ist das mit Abstand wichtigste. Es wächst rasant. Noch vor 3 Jahren lag der Quartalsumsatz bei 3 Mio., heute sind es knapp 40 Mio. Das zweite Standbein ist das Kabelfernsehen. Das war ein Wachstumsmarkt, ist es aber inzwischen nicht mehr. Immer mehr Menschen steigen vom Kabelfernsehen auf das Internet um. Der Bereich dürfte tendenziell stagnieren.

Der dritte, sehr kleine Bereich, ist das FTTH Segment (Glasfaser für den Endverbraucher). Hier konnte AO bis Ende 2014 wachsen. Das ist Geschichte. Fast das gesamte FTTH Geschäft war von einem Kunden abhängig, der zuletzt keine neuen Bestellungen mehr aufgab.

Applied Optoelectronics ist in einem Markt tätig, der schnell wächst. Das bedeutet nicht automatisch, dass AO auch langfristig erfolgreich sein wird. Knapp 55 % des Umsatzes aus dem Datencenter Segment kommt von einem Kunden (Amazon). Weitere 11 % kommen vom zweitgrößten Kunden Cisco Systems. Beide Unternehmen sind nicht dafür bekannt, dass sie auf Lieferanten von Produkten setzen, an deren Qualität sie nicht glauben. Insofern ist AO gut positioniert.

Da AO insgesamt noch ein kleines Unternehmen ist, ist das Geschäft volatil. Modernisieren Netzbetreiber nicht ihre Infrastruktur (z.B. fürs Fernsehen), dann kann der Umsatz in einem Quartal dramatisch zurückgehen. Bei kleinen Unternehmen, die von wenigen Kunden und Bestellungen abhängig sind, ist die Umsatzentwicklung sehr volatil. Das ist für den Aktienkurs ein hohes Risiko. Geht einer der Großkunden verloren, dann droht unter Umständen die Insolvenz der Gesellschaft.

Das Management des Unternehmens scheint an die Zukunft zu glauben. In diesem Jahr haben sich Manager mit Aktienpaketen eingedeckt. Dennoch bleibt das Risiko groß, selbst wenn das Management zuversichtlich ist und der Markt rasant wächst. Für Anleger ist AO (ISIN US03823U1025) eine Investition mit langfristigem Zeithorizont. Die alltägliche Volatilität muss man ignorieren können.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.