Jahresend-Rallye - Ja oder Nein?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

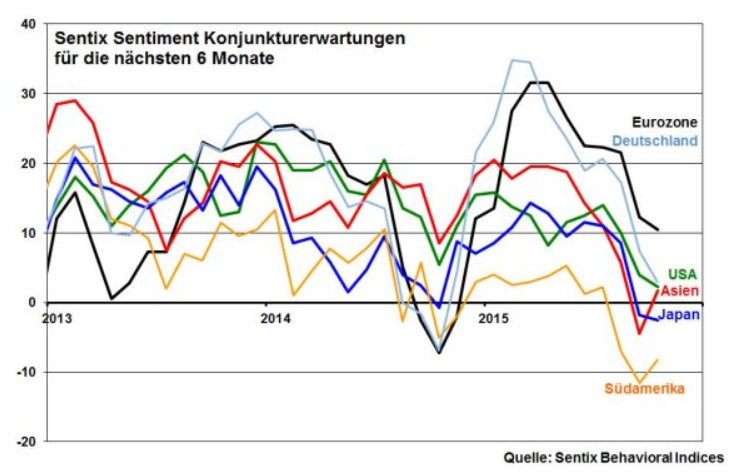

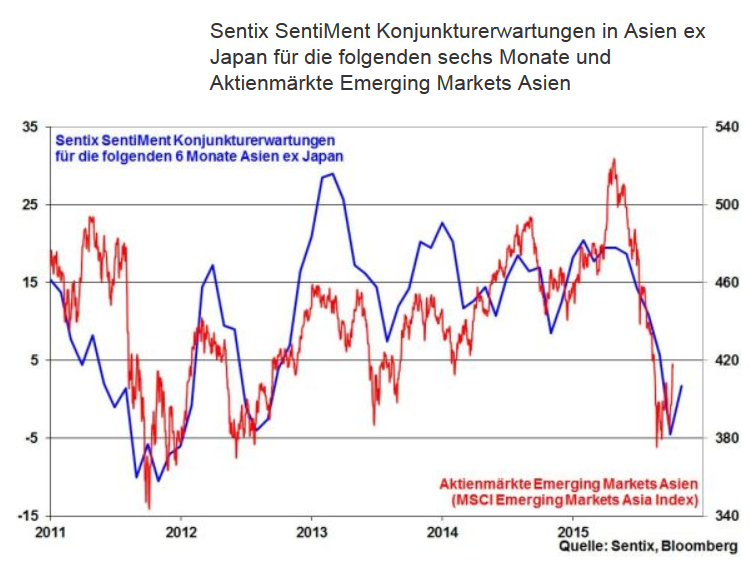

Die Weltwirtschaft zeigt sich weiter verhalten. So hat der IWF seine globale Wachstumsprognosen für 2015 von 3,3 auf 3,1 Prozent und für 2016 von 3,8 auf 3,6 Prozent gekürzt. Laut Finanzdatenanbieter Sentix haben die Konjunkturerwartungen der nächsten sechs Monate für die Eurozone, Deutschland und die USA deutlich nachgegeben. In Japan haben sich die Erwartungen für eine Konjunkturschrumpfung zuletzt sogar verstärkt. Immerhin hat sich in der Einschätzung der asiatischen Konjunktur eine positive Kehrtwendung ergeben: Erstmals seit Frühjahr geht die Mehrheit der von Sentix befragten Analysten nicht mehr von einem Schrumpfungsprozess aus.

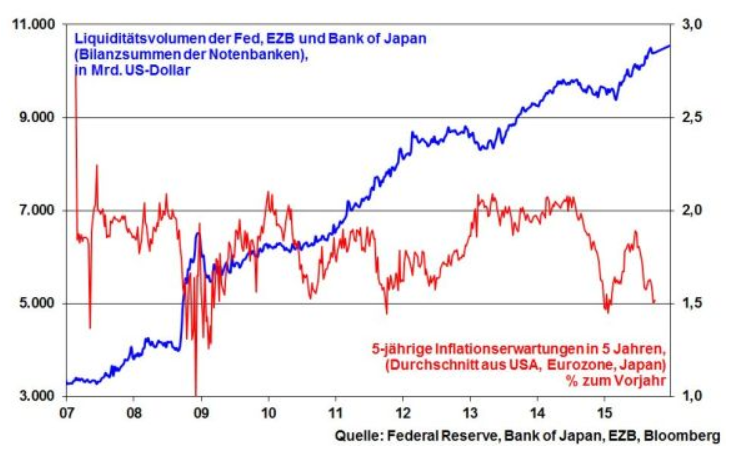

Vor dem Hintergrund des weltwirtschaftlich schwachen Umfelds nimmt der Deflationsdruck wieder zu: Die Inflationserwartungen fallen seit Mitte des Jahres spürbar. Offensichtlich haben die ergriffenen Liquiditätsmaßnahmen der großen internationalen Notenbanken ihre beabsichtigte preistreibende Wirkung bislang klar verfehlt. Eine verstärkte Liquiditätsoffensive z.B. der EZB, die langfristig eine noch direktere Staatsfinanzierung zum Ziel hat, ist zu erwarten.

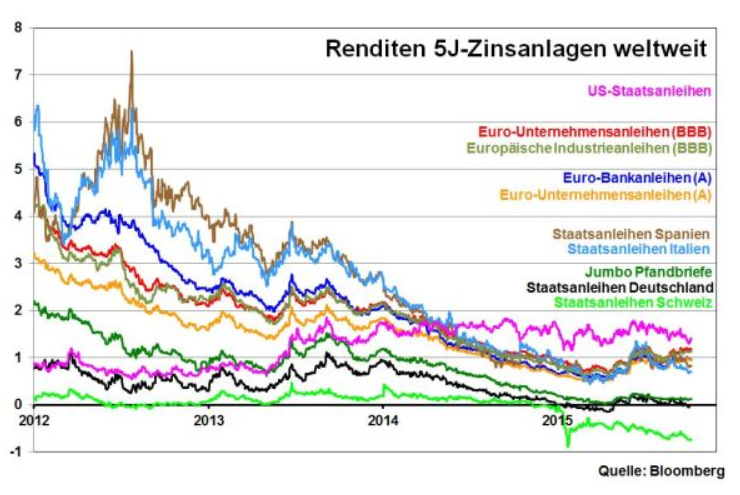

Insofern werden Staats-, Industrie- und Bankanleihen oder Jumbo-Pfandbriefe zwar keine neuen Renditetiefstände mehr erreichen. Eine spürbare Trendwende nach oben wird aber ausbleiben. Allein schon um die Finanzierbarkeit der überschuldeten Länder u.a. in der Eurozone zu gewährleisten, können die Renditen im bestehenden Finanzsystem niemals mehr wirklich ansteigen. Und mit Blick auf die ansonsten zu platzen drohende, größte Anlageblase der Welt - die Rentenblase - gibt es ohnehin ein finanzsystemisch schlagendes Argument gegen eine Renditewende. Auf eine Attraktivitätssteigerung von Zinsanlagen braucht kein Anleger zu warten.

Europäischen Aktien ist vor den USA Vorzug zu geben

Mit bescheidenen Aussichten für Zinspapiere fällt der Blick auf die größte Alternativanlageklasse Aktien. Sicherlich wird Deutschland als von der Weltkonjunktur abhängiger Aktienmarkt von der aktuellen Verunsicherung in den Schwellenländern vor allem mental, im Kopfkino der Anleger geschwächt. Die im August gegenüber dem Vormonat um 5,2 Prozent rückläufigen deutschen Ausfuhren bestätigen diese Einschätzung. Allein in diesem Jahr ist über die gefallenen Rohstoffpreise von einem Kaufkraftverlust der Emerging Marktes von über einer Billion US-Dollar auszugehen.

Doch führen die gesunkenen Rohstoffpreise und ein vergleichsweise günstiger Euro mindestens zu Margenverbesserungen der konjunkturzyklischen und exportorientierten Unternehmen und Kaufkraftverbesserungen der Konsumenten. Aufgrund der Euro-Krise hat Europa sicherlich auch konjunkturelles Nachholpotenzial.

Für die europäischen Aktienmärkte spricht zusätzlich, dass es kein erneutes Hochkochen der Euro-Finanzkrise wie im Frühjahr/Sommer im Zusammenhang mit Griechenland geben wird. Wegen der Unfähigkeit der EU zu einer solidarischen Lösung der Flüchtlingskrise zu kommen und angesichts der Zerfallserscheinungen Europas in Großbritannien, aber selbst auch in Frankreich, wäre eine weitere finanzwirtschaftliche Erschütterung Wasser auf die Mühlen der Europa-Skeptiker. Der Zwang zur Realpolitik lässt Europäische Stabilitätskultur nur noch in Sonntagsreden zu.

Hilfreich für das europäische Aktienumfeld ist nicht zuletzt die EZB, die ihren Gipfel der geldpolitischen Lust gegenüber der Fed noch nicht erreicht hat.

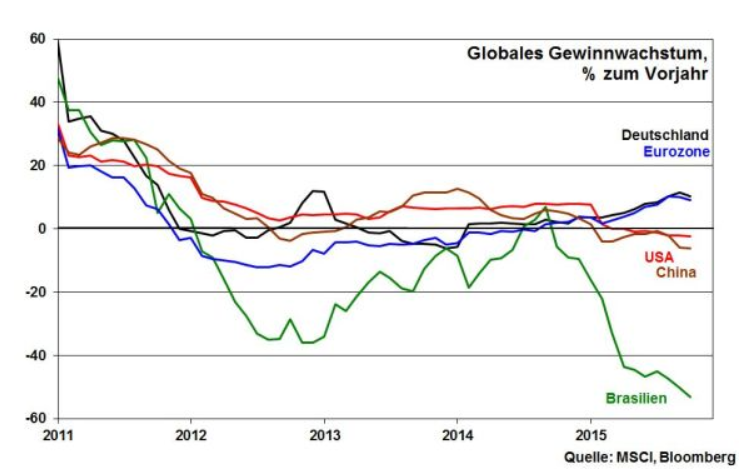

Die Betrachtung des Gewinnwachstums trägt dieser fundamentalen Einschätzung Rechnung. Gegenüber den USA, China sowie Brasilien haben Deutschland und die Eurozone die Nase vorn.

Die zinspolitische Stütze der USA bleibt erhalten

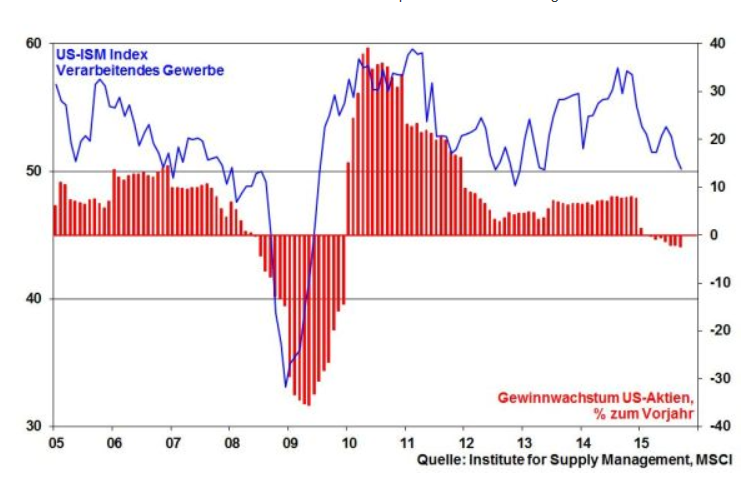

Die Zweifel an der Stabilität der US-Konjunktur häufen sich. Vor allem der in den USA bedeutende Energiesektor bekommt die Schwäche des Ölpreises zu spüren. Niederschlag findet diese Entwicklung u.a. in einem seit Jahresbeginn im Trend nachgebenden Stimmungsindikator des Verarbeitenden Gewerbes laut ISM, der sich wiederum in schrumpfenden Unternehmensgewinnen bemerkbar macht.

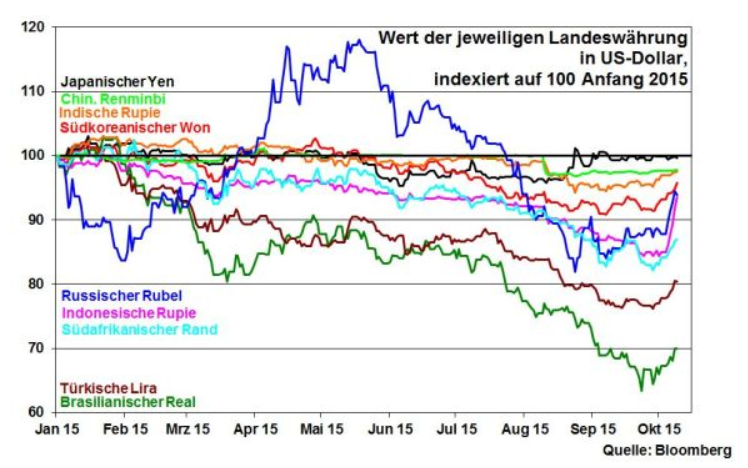

Daher sind markante US-Leitzinserhöhungen wie 1999/2000 und insbesondere zwischen 2004 und 2006 seitens der Fed-Chefin Yellen nicht zu erwarten. Denn das wäre finanz- und realwirtschaftlicher Selbstmord nicht nur in den USA, sondern weltweit. Den Aktienmärkten bleibt einstweilen sogar die kleine Leitzinswende der Fed erspart. Darauf deuten die letzten Aussagen der Fed hin. Wenn überhaupt wird diese auf den späteren Jahresverlauf 2016 verschoben. Das liegt nicht nur an der zuletzt deutlich weniger dynamischen Entwicklung am US-Arbeitsmarkt. Die Fed betont immer wieder die Konjunkturrisiken in den Schwellenländern. Denn bei einer Leitzinswende in den USA wäre über attraktivere US-Zinschancen bei gleichzeitigen Währungsgewinnen der Kapitalflucht aus den Schwellenländern Tür und Tor geöffnet. Damit würde die Fed auch die US-Exportwirtschaft schwächen.

Asien kommt auf die finanz- und geldpolitische Intensivstation

Die Konjunkturskepsis gegenüber den Schwellenländern hält an. Doch immense Konjunkturprogramme, finanziert durch Devisenreserven und den Staatshaushalt - Chinas Staatsverschuldung ist mit gut 40 Prozent vergleichsweise gering - sollen den grundsätzlich schwierigen Übergang von Export und Anlagen getriebenen Volkswirtschaften hin zu nachhaltigen Konsumgesellschaften bewerkstelligen. Der Zentralbank Chinas kommt neben der wirtschaftsstützenden Rolle auch eine entscheidende Bedeutung bei hoch verschuldeten Unternehmen zu. Eine Wiederholung der Asien-Krise von 1997/98 ist nicht zu erwarten.

Aktuell bereits sorgen die administrativen bzw. geldpolitischen Maßnahmen Chinas für eine klare, wenn auch planwirtschaftliche Stabilisierung des Shanghai Composite-Aktienindex: Die Marke von 3.000 Punkten erweist sich als robuste Unterstützung. So sind Risiken, dass ein Aktiencrash über die damit verbundene Liquiditätspräferenz auch die Kredit- und Immobilienblase platzen lassen könnte, deutlich in den Hintergrund getreten.

Nicht zuletzt hat die Einschätzung mindestens der Verschiebung der Leitzinswende zu einer Stabilisierung der Währungen der Schwellenländer gegenüber dem US-Dollar geführt. Der Schuldendienst der mehrheitlich auf US-Dollar-Basis aufgenommenen Kredite wird insofern erleichtert.

Realwirtschaftliche Schwankungen werden in China & Co. nicht ausbleiben. Doch die ergriffenen Gegenmaßnahmen und die bedächtige US-Zinspolitik befürworten die nachhaltige Stabilisierung insbesondere Chinas. Immerhin haben die Konjunkturerwartungen in den asiatischen Schwellenländern ihre Eintrübung zuletzt nicht weiter fortgesetzt, was bereits in ersten Erholungserscheinungen an den asiatischen Schwellenländer-Aktienmärkten zum Ausdruck kommt.

GRAFIK DER WOCHE

Aktuelle Marktlage und Anlegerstimmung: Anleger gehen wieder ins Risiko

Krisen wie China, VW, US-Zinswende und die Bewältigung der Flüchtlingskrise bleiben zwar potenzielle Belastungsfaktoren an den Kapitalmärkten. Doch ist mit einer allmählichen Abarbeitung der Konfliktpotenziale zu rechnen. Unternehmensspezifische Belastungsfaktoren bei VW werden jetzt angegangen. Über das Ergebnis kann man zwar noch nichts Genaues sagen. Aber klar ist, dass das Image „Made in Germany“ nicht nachhaltig beschädigt ist. Der hohe Quartalsverlust bei der Deutschen Bank sollte ebenso im Licht der Abschreibungen im Investment Banking und der Postbank betrachtet werden: Möglichst viele Altlasten sollen noch in diesem Jahr abgeworfen werden, um im Rahmen des Führungswechsels mit einem radikalen Neustart auf die veränderten Rahmenbedingungen im stark regulierten Bankensektor zu reagieren. Lieber ein Ende mit Schrecken als Schrecken ohne Ende.

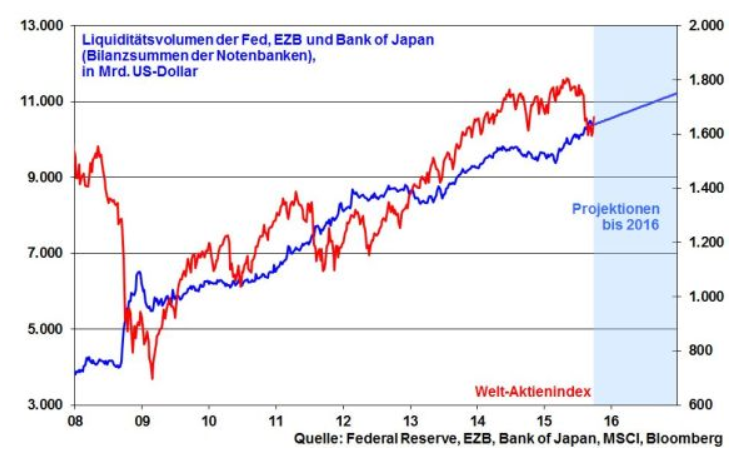

Die geldpolitische Liquiditätshausse beleibt angesichts der Zinsschwäche so etwas wie die Aorta der Aktienmärkte. Eine Rückkehrt der Geldpolitik zur Normalität ist nicht möglich. Im Gegenteil, eine noch weitere Anomalität ist höchst wahrscheinlich.

Ein ermutigendes Zeichen für den deutschen Aktienmarkt ist auch die Wiederbelebung konjunkturzyklischer Börsengänge in dieser Woche. Dass diese in einem aktuell volatilen Aktienumfeld stattfinden ist ein Vertrauensbeweis für Corporate Germany und Made in Germany.

Insgesamt ist von einer Jahresend-Rallye auszugehen, die den DAX bis ca. 10.800 Punkten führen kann.

Charttechnik DAX und Euro Stoxx 50: Erholung in Sicht

Aus charttechnischer Sicht sprechen im DAX die starke Unterstützung im Bereich der 9.300 Punkte und die stark überverkaufte Lage für eine Erholung. Kann der DAX die breite Widerstandszone zwischen 9.935 und 10.079 Punkten verteidigen, rücken weitere Hürden zwischen rund 10.400 und 10.652 in den Vordergrund. Sollten auf der Unterseite die Unterstützung bei rund 9.800 Punkten sowie die darunter liegende Unterstützungszone im Bereich um 9.300 Punkte durchbrochen werden, müssen Abgaben bis zu den nächsten nennenswerten Haltelinien bei 8.900 und 8.500 Punkten einkalkuliert werden. Der seit 2009 bestehende langfristige Aufwärtstrend verläuft derzeit bei 8.380 Punkten.

Der Euro Stoxx 50 dürfte zumindest kurzfristig das Schlimmste überstanden haben. Auf der Oberseite trifft er zwischen 3.290 und 3.325 Punkten auf die erste nennenswerte Hürde. Darüber warten die nächsten Barrieren im Bereich zwischen 3.417 und 3.473 Punkten. Sollte der Index trotz der kurzfristig positiven Situation unter die Auffangzone zwischen 3.000 und 2.970 Punkten fallen, muss ein Rutsch bis zu den nächsten Unterstützungen bei 2.850 und 2.790 Punkten einkalkuliert werden.

Und was passiert in KW 42?

Auf Unternehmensebene kommt die Berichtsaison für das zurückliegende III. Quartal 2015 in Fahrt. Die US-Banken JPMorgan, Bank of America, Goldman Sachs und Citigroup dürften unter einem schwächeren Handelsgeschäft gelitten haben, während Wells Fargo die weiterhin sinkende Kredit-Refinanzierung im US-Energiesektor zu spüren bekommt. Bei Intel drückt das weiterhin schwache PC-Geschäft auf den Gewinn. Mit Spannung ist abzuwarten, inwieweit sich die globale Wachstumsschwäche in den Zahlen von General Electric - einem Frühindikator auf Einzelwertebene - niedergeschlagen hat.

Schwache Im- und Exportzahlen verdeutlichen Chinas Konjunkturprobleme

In den USA unterstreicht nur eine Stabilisierung des Einkaufsmanagerindex für das Verarbeitende Gewerbe der Philadelphia Fed auf niedrigerem Niveau und eine schrumpfende Industrieproduktion den Gegenwind für die US-Industrie. Immerhin hält sich der Konsum gemäß Einzelhandelsumsätzen und Verbrauchervertrauen der Universität von Michigan stabil. Der Fokus der Anleger wird auf den Konjunkturbericht der Fed (Beige Book) und die erneut schwachen Inflationsdaten fallen, die eine Zinsanhebung in diesem Jahr ausschließen.

In der Eurozone werden erneut schwache Inflationsdaten die EZB bestärken, eine Liquiditätsausweitung vorzunehmen. Die ZEW Konjunkturerwartungen für Deutschland fallen noch verhalten aus.

Ist die Geldpolitik mit ihrem Latein am Ende?

Im 16. Jahrhundert glaubten „Goldmacher“ und ihre vor allem adeligen Auftraggeber tatsächlich, man könne aus Billigmetallen durch Alchemie Gold herstellen. Trotz eines immensen Aufwands und viel Geld der nicht ganz selbstlosen Gönner waren diese Versuche bis heute leider erfolglos.

Auch die Notenbanken glaubten lange Zeit, alchemistische Allmacht zu besitzen, um, vorbei an physikalischen und chemischen Gesetzmäßigkeiten, Gold im Sinne prosperierender Volkswirtschaften zu schaffen. Auch sie waren letztlich nicht erfolgreich. So wird die japanische Notenbank zwar seit 2008 bis Ende 2016 die Liquiditätsausstattung des Landes mehr als vervierfacht haben. Und über Zinsen braucht man sich in Nippon ohnehin schon lange keine Gedanken mehr zu machen, denn diese sind bereits de facto Null. Dennoch ist Japan im zweiten Jahresquartal in die Rezession gerutscht. Und für das dritte Quartal sieht es auch wenig goldig aus.

Geld allein macht realwirtschaftlich also nicht glücklich. Das erinnert mich an meinen früheren Universitätsprofessor, der Geld immer nur als „Nümmerchen“ bezeichnet hatte, dessen konjunkturelle Wirkung niemals überschätzt werden sollte.

Wenn die großen gelben Maschinen von Caterpillar ruhiger werden

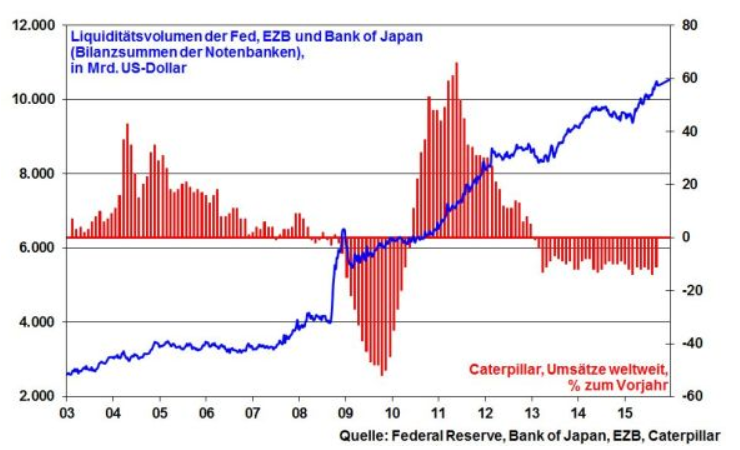

Und genau dieses Nümmerchen ist auch auf weltkonjunktureller Ebene nicht wesentlich mehr als eine Luftnummer. Gemessen an der kombinierten Liquiditätsausstattung von US-Notenbank, EZB und Bank of Japan mag die internationale Geldflut zwar so gewaltig sein wie der Amazonas bei Hochwasser, doch selbst diese dramatische Liquiditätsmenge hat offensichtlich große Probleme, die teilweise wüstenartige Weltwirtschaft grün zu machen.

Gut abzulesen ist das an Caterpillar, dem weltweit größten Hersteller von Baumaschinen, Minentransportern, Baggern, Traktoren, Gabelstaplern, Bulldozern. Warum Caterpillar? Ganz einfach, das Unternehmen ist als global auftretender Konjunkturzykliker ein sensitiver Frühindikator der Weltwirtschaft. Annähernd zwei Drittel der Umsätze des Unternehmens werden im Ausland erzielt. Die dramatischen Umsatzrückgänge von 70 Prozent in Russland könnte man noch mit Sanktionen erklären. Das funktioniert aber nicht bei Rückgängen in China und Brasilien von fast 50 bzw. 40 Prozent. Insgesamt hat damit das frühere Schwellenland-Gütesiegel BRIC enorm an Güte verloren. Und wenn auch aus Indien keine ordentlichen Daten vorliegen, behaupte ich trotzdem, dass es dort nicht wirklich besser läuft.

Mittlerweile fallen die Umsätze bei Caterpillar seit drei Jahren. Auch der Blick ins Auftragsbuch verheißt nicht viel Gutes. Danach soll sich auch 2016 der Schrumpfungsprozess fortsetzen. Es wäre das erste Mal in der 90-jährigen Firmengeschichte, dass Umsätze vier Jahre hintereinander fallen.

Ja, Geld scheint tatsächlich ein Nümmerchen zu sein.

Jetzt muss man aber noch den realwirtschaftlichen Rattenschwanz hintendran berücksichtigen. Denn wenn Caterpillar weltweit zu wenig Dreck bewegt, wenn eine zu geringe Anzahl an Löchern ausgehoben oder wenn zu wenig Rohstoffe aus dem Boden geholt werden, umso weniger Häuser, umso weniger Gewerbeimmobilien und umso weniger Maschinen, Flugzeuge, Autos usw. werden dann gebaut. Ist es nicht ein geldpolitischer Treppenwitz, dass sich die Stimmung ausgerechnet im zinssensitiven Immobiliengewerbe trotz rekordniedriger Bauzinsen zuletzt verschlechtert hat?

Und das führt schließlich zu weniger Arbeitsplätzen, Einkommen, Konsum und Steuereinnahmen. Also, wenn die gelben Maschinen von Caterpillar ruhiger werden, wird es auch die Weltkonjunktur.

Casanova zeigt selbst Leistungsverweigerung bei Aktien

Normalerweise können die Notenbanken ohnehin nur die Bedingungen für Wirtschaftswachstum verbessern. Pferde - so ein berühmtes Wirtschafts-Bonmot, kann man zwar zur Tränke führen, zum Saufen zwingen jedoch nicht.

Aber ist es nicht erstaunlich, dass die früher nie bezweifelte Leistungsfähigkeit von Notenbanken und ihrem Geld jetzt selbst bei Aktien kein Selbstläufer mehr ist? Der enge Zusammenhang von „Mehr Geld = Höhere Aktienkurse“ ist seit Frühjahr mindestens schwankungsanfälliger geworden.

Das ist auch realwirtschaftlich von Bedeutung. Früher noch haben sich Haussezeiten auch in positiven Vermögenseffekten bemerkbar gemacht. Wer über Aktien vermögender ist, so die Erfahrung, gibt auch mehr Geld aus. Dieser Effekt lässt nach.

„Quantitative Easing (QE) ist tot, es lebe das Qualitative Quantitative Easing (QQE)"

Grundsätzlich gewinnen die Notenbanken mit der konventionellen Niedrigzinspolitik - auch wenn die Fed noch lange nicht die Zinswende einleiten wird - und Geldmengenausweitungen - im Fachjargon QE, d.h. Quantitative Easing - konjunkturell kaum mehr einen Blumentopf. Die Geldpolitik muss sich „weiterentwickeln“: Wenn die Pferde nicht trinken wollen, müssen sie dazu gezwungen werden. Übrigens, die Schwellenländer - insbesondere der schnaufende Drache - werden bei dieser Zwangstränkung der Wirtschaft immer mehr mitmachen müssen. Die Industrieländer und Deutschland werden für jeden Cent mehr Kaufkraft aus den Emerging Markets dankbar sein.

Und was brauchen wir dafür? Nennen wir es QQE, d.h. Qualitative Quantitative Easing: Die Qualität der quantitativen Geldmengenausweitung muss erhöht werden. Staatsausgaben können nicht mehr nur hauptsächlich durch Steuereinnahmen finanziert werden, die naturgemäß begrenzt sind. Nein, dieses QQE muss so etwas wie einen großflächigen Volkskapitalismus hervorrufen, bei dem Zentralbanken direkt ohne Umwege Staatsausgaben, möglichst unbegrenzt, finanzieren.

Das Geld für Konjunkturprogramme und staatliche Einkommen wüchse sozusagen wie reife Früchte auf den Bäumen. Vater Staat bräuchte es nur zu pflücken. In Japan, einem Land, das ökonomisch, ökologisch und von seiner Bevölkerungsstruktur her schwer angeschlagen ist und konjunkturell mit den alten geldpolitischen Rezepten nicht in die Gänge kommt, wird über diese neue Geldphilosophie bereits sehr laut nachgedacht.

Und diese Idee hat eigentlich auch schon in Europa gestreut. Schon heute kauft die EZB Staatspapiere der Europäischen Investitionsbank auf, um Infrastrukturprojekte zu finanzieren. Und wenn doch sowieso schon seit Jahresanfang Staatspapiere aufgekauft werden, ist es dann wirklich eine so große geldpolitische Revolution, wenn sie dann direkt an der Quelle abgezapft werden? Frankreich hätte mit dieser neuen Philosophie der EZB-Politik wohl kaum Probleme. Und Italien? Nein, Italien auch nicht!

Die Wirtschaft könnte gar nicht anders als wachsen. Wer wollte sich denn dagegen wehren, dass es Geld für umfangreiche Konjunktur- und Sozialprogramme regnet?

Sie halten diese Idee für absurd? Ja, auch ich halte diese Idee für fatal. Die Staaten hätten dann noch weniger Anreiz, dringende und harte Wirtschaftsreformen zu ergreifen und noch mehr Unternehmen als bislang würden sich aus der Reformwüste Europa verabschieden.

Aber hätten Sie 2008 gedacht, dass wir sieben Jahre später finanz-, stabilitäts- und geldpolitisch dort stehen, wo wir heute stehen? Wir wissen doch alle wie das in der (Geld-)Politik läuft. Zuerst sind diese Maßnahmen absurd, dann wird ein zweites Mal darüber nachgedacht und zum Schluss sind sie alternativlos.

Die Geldpolitik ist nicht mit ihrem Latein am Ende? Jetzt macht sie das große Latinum!

Ja was nun ?? Jahresendrallye Ja oder nein.

Viele Theorie und keine Aussage.

Wie bei allen Analysten, einmal hat Jeder recht, bla bla bla