Ist die US Zinswende für Aktionäre ein Erfolg?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Ob die Zinswende ein Erfolg war kann man noch nicht endgültig sagen. Zinsschritte wirken nicht sofort und die Folgen sind nicht genau vorhersehbar. Die erste Reaktion des Marktes war jedenfalls ausgesprochen positiv. Diese Wahrnehmung hielt leider nicht lange an. Der Markt drehte relativ schnell wieder nach unten. Das zeigt, dass der Markt noch immer nicht genau weiß, was er von der Zinswende halten soll.

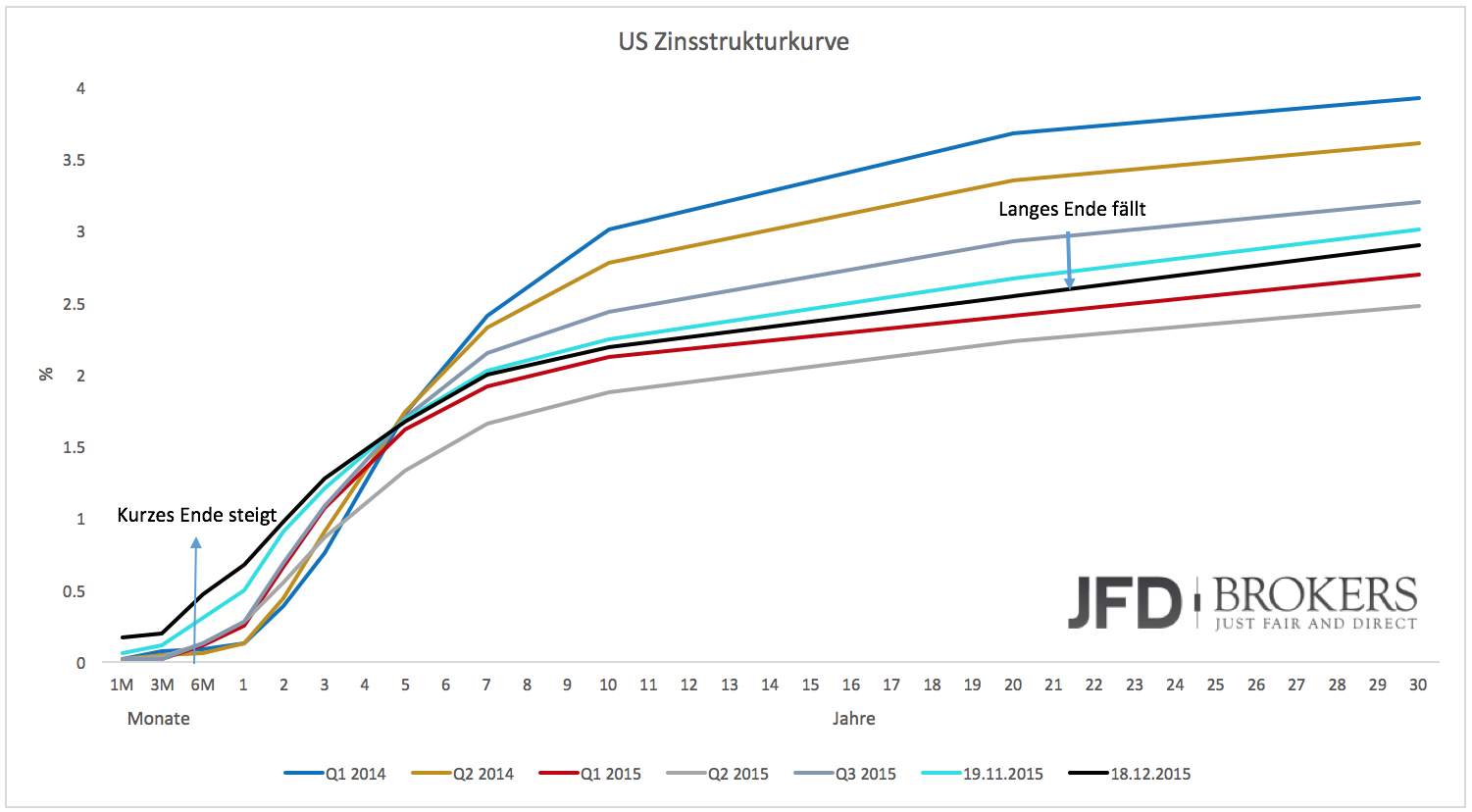

Die Zinswende ist noch jung, doch bereits jetzt lassen sich gewisse Effekte feststellen. Die US Notenbank kann mit ihrer Zinspolitik vor allem die kurzfristigen Zinsen beeinflussen. Die langfristigen Zinsen werden vom Markt bestimmt. Wenn die US Notenbank von einer Zinswende spricht, dann kann sie damit lediglich die kurzfristigen Zinsen meinen. Sie kann sich zwar wünschen, dass auch die langfristigen Zinsen steigen, doch direkt beeinflussen kann sie dies nicht, da nur kurzfristige Zinsen von der Zentralbank festgelegt werden, nicht aber langfristige.

Grafik 1 zeigt die US Zinskurve zu verschiedenen Zeitpunkten. Bis Anfang Oktober 2015 tat sich bei den kurzfristigen Zinsen (kurzes Ende) so gut wie nichts. Mitte November, als der Markt endgültig zur Überzeugung gelangte, dass die Zinswende kommen würde, stiegen die kurzfristigen Zinsen. Bereits zwei Tage nach dem Zinsentscheid am 18.12. hatte sich das kurze Ende erheblich nach oben verschoben – bis zu einer Laufzeit von 4 Jahren.

Die Zinswende am kurzen Ende ist geglückt. Am langen Ende sieht das bisher anders aus. Das lange Ende ist heute etwas höher als noch zu Beginn des Jahres, doch seit Anfang Oktober hat sich die Zinskurve nach unten verschoben. Sie ist damit deutlich abgeflacht. Das kann eine vorrübergehende Anomalität sein. Stellt sich heraus, dass es sich um einen Dauerzustand handelt, dann hat die US Notenbank ein Problem.

Eine flache Zinskurve ist für die wirtschaftliche Aktivität kein gutes Signal. Banken refinanzieren sich für gewöhnlich kurzfristig. Sie verdienen ihr Geld allerdings vor allem mit längerfristiger Kreditvergabe. Flacht die Zinskurve ab, dann müssen Banken mehr für ihre Refinanzierung zahlen und bekommen für vergebene Kredite weniger. Banken können auch nicht einfach die Zinsen am langen Ende beliebig anheben. Kreditzinsen, z.B. für den Immobilienerwerb, sind von den langfristigen Zinsen, die US Staatsanleihen ausweisen, abhängig.

Je flacher die Zinskurve ist, desto geringer ist der Anreiz für Banken Kredite zu vergeben. Der Markt trocknet damit nicht aus, doch eine Verlangsamung der Kreditvergabe kann das Wirtschaftswachstum dämpfen. Für Aktionäre ist das keine gute Nachricht. Je flacher die Zinskurve wird, desto schwerer haben es Aktien zu steigen.

Höhere Zinsen am kurzen Ende haben bereits einen dämpfenden Einfluss auf Unternehmensbewertungen. Kommt noch eine abflachende Zinskurve hinzu, die eine Abschwächung der Kreditvergabe und Verlangsamung der wirtschaftlichen Aktivität andeutet, dann wird es für Aktien eng.

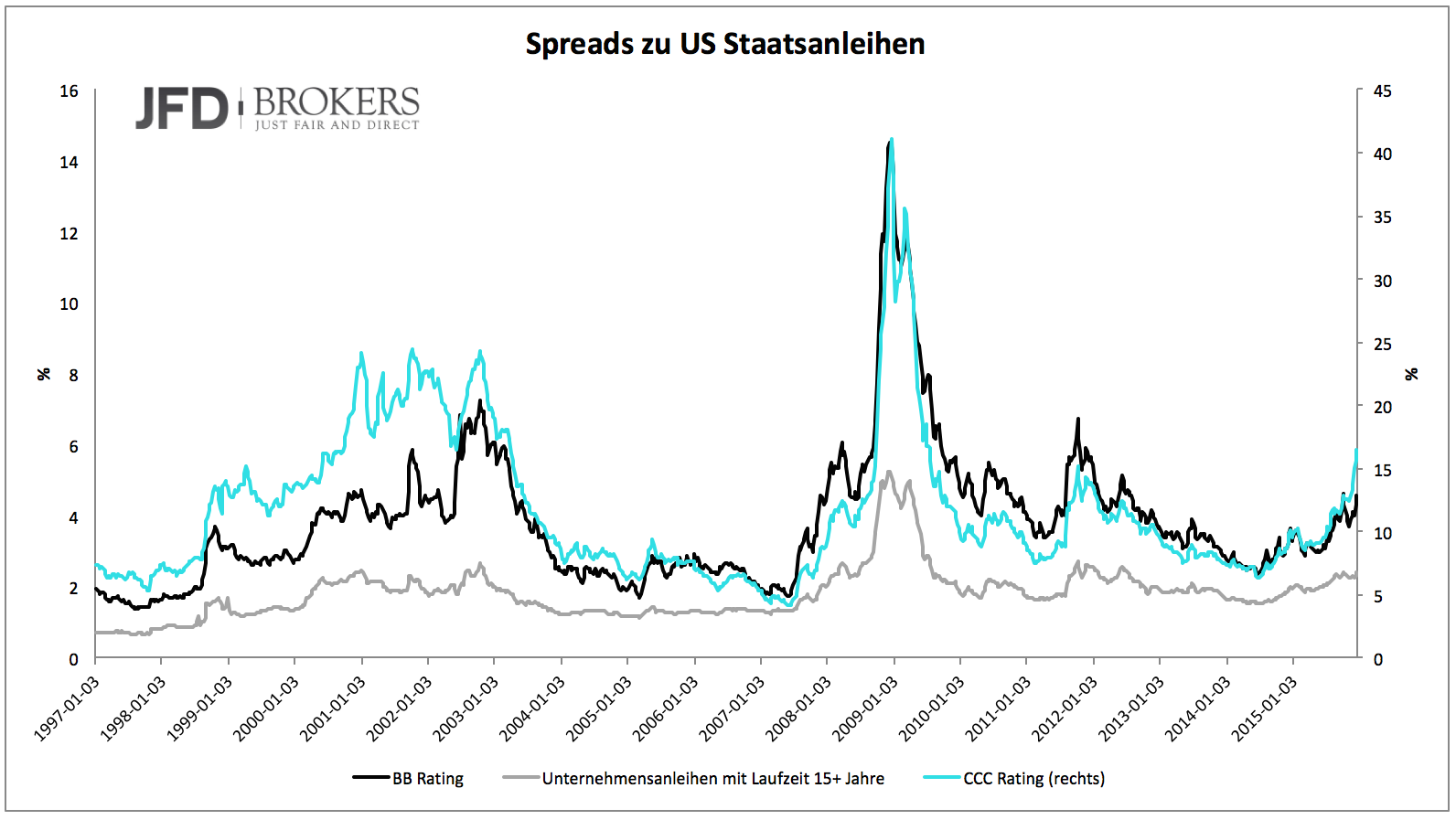

Es gibt an der Zinswende noch ein ganz anderes Problem. Seitdem die US Notenbank ihr Quantitative Easing Programm beendet hat steigen die Spreads für Unternehmensanleihen. Grafik 2 zeigt diese Spreads (Zinsen der Unternehmensanleihen weniger Zinsen der Staatsanleihen). Sie steigen seit Beendigung des Anleihenkaufprogramms. Beschleunigt hat sich diese Bewegung in der zweiten Jahreshälfte 2015.

In den Medien wird in diesen Tagen viel über Ramschanleihen geschrieben. Der Renditeanstieg erfolgt panikartig. Das erregt Aufmerksamkeit und wird nun breit diskutiert. Der Renditeanstieg ist vor allem von 2 Faktoren getrieben - fallenden Rohstoffpreisen und geringer werdender Liquidität. Das Ende von QE und nun die Anhebung der kurzfristigen Zinsen haben insbesondere eine Folge: geringer werdende Liquidität. Für Unternehmen, gerade solchen mit geringer Bonität, ist es schwieriger an Geld zu kommen.

Investoren leihen Unternehmen weniger Geld. Sie erhalten aufgrund steigender Zinsen am kurzen Ende wieder vergleichsweise risikolos einen attraktiven Zinssatz. Demgegenüber stehen Ramschanleihen, die zwar höhere Renditen versprechen, aber auch ein sehr viel höheres Risiko haben. Dieses Risiko wird derzeit nicht mehr als lohnend erachtet. Verantwortlich sind die Probleme von Rohstoffunternehmen, aber auch die Möglichkeit wieder positive Zinsen am kurzen Ende mit äußerst geringem Risiko zu erwirtschaften.

Der Zinsanstieg entzieht der Wirtschaft Liquidität. Als man am kurzen Ende der Zinskurve kein Geld mehr verdienen konnte wendeten sich immer mehr Investoren Unternehmensanleihen zu, um überhaupt noch eine positive Rendite zu erwirtschaften. Die Notwendigkeit dafür (Alternativlosigkeit von Unternehmensanleihen und auch von Aktien) wird mit steigenden Zinsen immer geringer.

Es ist per se schon ein schlechtes Signal für die Wirtschaft, wenn Unternehmen mit Finanzierungsengpässen konfrontiert sind. Gerade der High Yield (Ramschanleihen) Bereich steht vor großen Herausforderungen. Unternehmen sind darauf angewiesen, dass sie sich zu erträglichen Zinsen Geld beschaffen können. Nach dem Renditeanstieg der letzten Monate ist das immer weniger der Fall. Es drohen vermehrt Insolvenzen. Auch das wird auf dem Aktienmarkt lasten. Viele der Unternehmen des High Yield Segments notieren auch an der Börse.

Es sind nicht nur die Zinsen für High Yield Anleihen, die steigen. Selbst Unternehmen mit sehr hoher Bonität müssen mehr Geld für Fremdkapital zahlen. Der Spread weitete sich bereits um 0,8 Prozentpunkte aus. Das klingt nach wenig, doch 0,8 Prozent mehr oder weniger auf Milliardenschulden machen viel aus.

Wird Fremdkapital teurer, dann müssen Unternehmen mehr für Anleihen und Kredite zahlen. Die Zinsausgaben steigen, was auf den Gewinnen der Unternehmen lastet. Auch das ist keine gute Nachricht für Anleger. Viele Unternehmen werden im Umfeld steigender Zinsen weniger Schulden aufnehmen, um die Kosten zu sparen. Das ist per se nicht schlecht, doch es wird für Aktionäre mittelfristige Folgen haben.

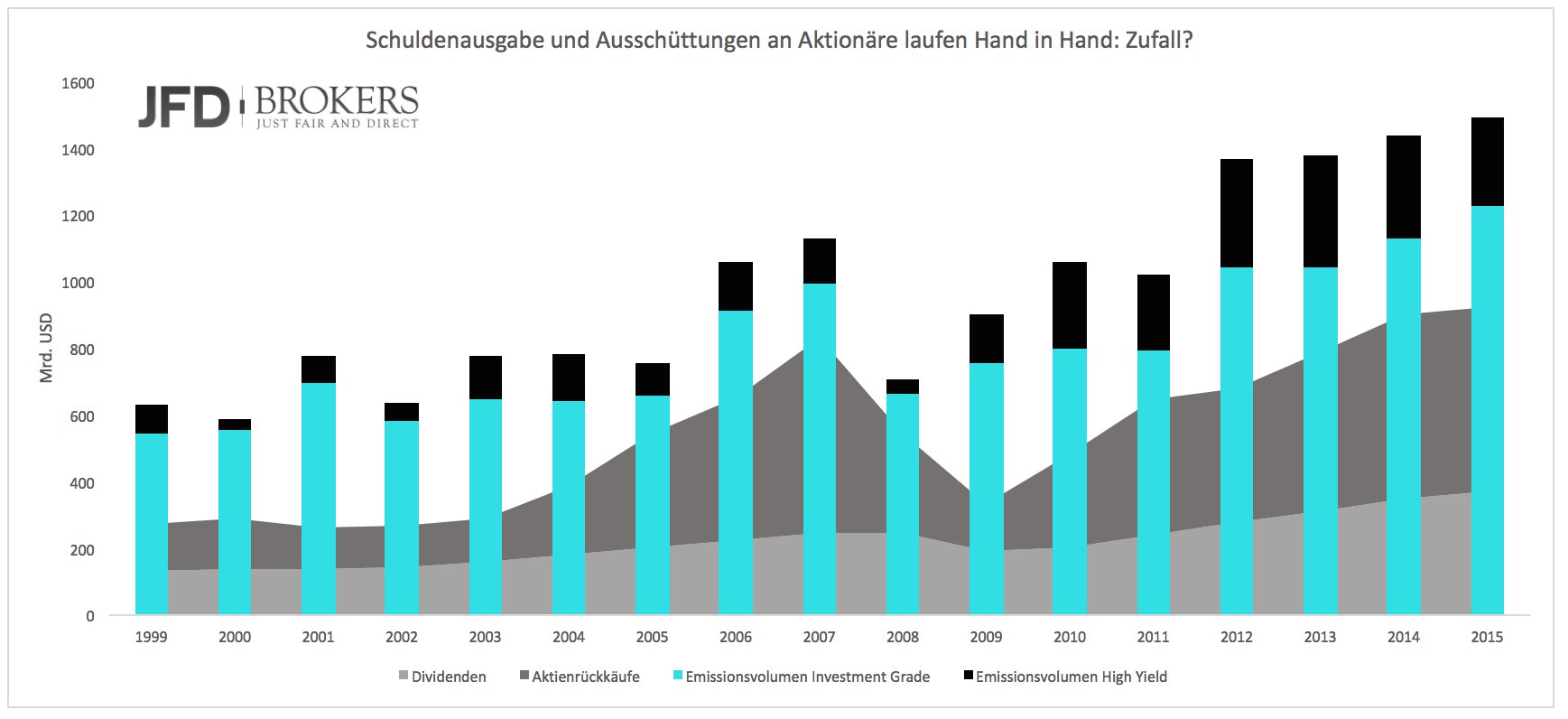

Grafik 3 zeigt die Ausgabe neuer Investment-Grade und High Yield Anleihen im Vergleich mit Ausschüttungen an Aktionäre durch Aktienrückkäufe und Dividenden. Die Ausschüttungen an Aktionäre wurden in den letzten Jahren mehr und mehr durch Schulden finanziert. Unternehmen steckten fast 100 % ihrer Gewinne in Dividenden und Aktienrückkäufe. Für Investitionen blieb da nicht mehr viel übrig – es sei denn, Unternehmen nahmen Schulden auf. Das taten sie. Nehmen sie nun weniger Schulden auf, weil die Kosten dies nicht mehr rechtfertigen, dann muss an irgendeiner Stelle gespart werden.

Unternehmen können ihre Investitionen nicht komplett aussetzen. Investitionen sind notwendig, um den Geschäftsbetrieb aufrecht zu erhalten. Das erste, was gekürzt wird, sind Aktienrückkäufe, dann Dividenden. Nun wurde der US Aktienmarkt vor allem in den vergangenen zwei Jahren maßgeblich von Aktienrückkäufen getrieben. Die Rückkäufe verhinderten bisher auf eine nennenswerte Korrektur.

Die Stützung des Marktes durch Aktienrückkäufe auf Pump wird in den kommenden Monaten und Jahren rückläufig sein. Das ist für Anleger ebenfalls keine gute Nachricht. Es mag zwar langfristig gesünder sein, doch die meisten Anleger interessiert vielmehr das kommende Quartal bzw. die Kursbewegung der nächsten Stunden. Da ist es nur ein geringer Trost, dass Unternehmen langfristig besser dastehen, wenn sie sich nicht zu höheren Kosten immer weiter verschulden.

Für Aktionäre ist es sehr schwer zu erkennen, wieso die Zinsanhebung ein Erfolg sein soll. Der Markt hadert gerade mit sich und wägt ab, wie schädlich die hier genannten Tendenzen sind. Es kann gut sein, dass die kommenden Wochen volatil werden. Kurzfristig dürfte die Zinswende auf den Kursen lasten. Mittel- und langfristig gesehen sollte es sich bei der höheren Volatilität um eine vorrübergehende Tendenz handeln.

Lars Gottwik

Partner & COO JFD Brokers

JFD Brokers – Just FAIR and DIRECT

Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert.

ÜBER JFD BROKERS:

WER WIR SIND:

JFD Brokers ist eine einzigartige Mischung aus herausragenden Finanzmarktanalysten und erfahrenen Brokerage-Profis, welche einen revolutionären, zukunftsorientierten Ansatz bei der Entwicklung von Online- Trading Technologien und Lösungen beschreitet. Unser Angebot umfasst Margin Trading, Vermögensverwaltung, HFT & quantitative Systeme, physische Devisen (FX) Zahlungen, Prime und IT-Lösungen und ist perfekt auf erfahrene Privatinvestoren und institutionelle Partner zugeschnitten.

WAS WIR MACHEN:

Wir sind der einzige Retail-Broker, der ALLEN KUNDEN (ab einer Mindesteinlage von 500 Euro) den Handel von bis zu 9 Anlageklassen (mit mehr als 800 Finanzinstrumenten) innerhalb einer einzigen Handelsplattform, mit einem einheitlichen institutionellen Pricing (börsenechte Spreads / Core Spreads) und einer einheitlichen STP/DMA Ausführungsart bietet. Sie profitieren mit JFD Brokers von Interbank-Core Spreads, niedrigen Tradingkosten, kompletter Anonymität, vollständiger Transparenz, hoher Liquidität und einem 100 % DMA/STP Konto. Dieses bietet Ihnen einen extrem latenzarmen Zugang zu mehr als 15 Tier1 Liquiditätsanbietern, sowie zu mehr als 80 Primärbörsen, MTFs bzw. sekundär Derivate- & Warenbörsen, bzw. Dark- & Lightpools.

RISK-DISCLAIMER:

JFD Brokers bietet ausschließlich beratungsfreie Dienstleistungen an. Der Inhalt dieser Analyse enthält keine Anlageberatung bzw. Anlageempfehlung (und darf auch nicht als solche verstanden werden) und stellt keinesfalls eine Aufforderung zum Erwerb von jeglichen Finanzinstrumenten oder -produkten dar. JFD Brokers haftet nicht für Schäden, welche auf einzelne Kommentare und Aussagen auf Analysen von JFD Brokers zurückzuführen wären / sind und übernimmt keine Gewähr in Bezug auf Vollständigkeit und Richtigkeit des dargestellten Inhaltes. Somit trägt der Anleger ausschließlich alleinverantwortlich das Risiko für seine Anlageentscheidungen.

Die dargestellten Analysen und Kommentare enthalten keine Berücksichtigung Ihrer persönlichen Investitionsziele, Ihrer finanziellen Verhältnisse oder Bedürfnisse. Der Inhalt wurde nicht gemäß der gesetzlichen Vorschriften für Finanzanalysen erstellt und muss daher vom Leser als Marketinginformation angesehen werden. JFD Brokers untersagt die Vervielfältigung oder Veröffentlichung ohne ausdrückliche Genehmigung.

FX und CFDs sind gehebelte Produkte. Sie sind nicht für jeden Anleger geeignet, da sie ein hohes Maß an Risiko für Ihr Kapital bergen und Sie mehr verlieren können als Ihre ursprüngliche Einzahlung. Bitte vergewissern Sie sich, dass Sie alle Risiken verstehen.

Disclaimer: https://www.jfdbrokers.com/legal-info/legal-information.html

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.