Interview mit Marko Strehk - Das Genie des Trendfolgehandels

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Marko Strehk gilt bei GodmodeTrader.de als einer der besten Händler. Sein Spezialgebiet ist das Handeln von Trendfolge und zwar gerade auch in schwierigen Marktphasen.

TJ: Herr Strehk, Sie betreuen bei Godmode-Trader.de mehrere Trading-Pakete, was auf eine ordentliche Auslastung schließen lässt: Wie sieht ein gewöhnlicher Arbeitstag für Sie aus?

MS: Der Arbeitstag ist auf den US Markt ausgerichtet, da dieser noch immer die Richtung vorgibt. Ab 08.30 Uhr setze ich deshalb die Vorgaben für den deutschen Markt um und analysiere die Entwicklung hin zum Beginn der US Vorbörse um 14.00 Uhr. Trades werden dann für den US Handel platziert und der Markt anschließend beobachtet. Die effektivste Zeit beginnt dann ab 22.00 Uhr bis 02.00 Uhr, in der der nächste Handelstag in Ruhe vorbereitet werden kann. Mit einigen kleinen Pausen also ein recht langer Tag, dafür bleibt das Wochenende möglichst börsenfrei.

TJ: Bei der Analyse Ihrer Trading-Strategie fällt auf, dass Sie außerordentliches Gewicht auf das Money-Management legen: Ist die Risikominimierung das A und O des langfristigen Erfolgs an der Börse?

MS: Ja, das ist absolut entscheidend. Wenn das Risiko in schwachen Markt- und Tradingphasen klein gehalten wird, dann ist es nicht nötig, in den guten Phasen erst hohe Verluste wieder mühsam aufzuholen. Gewinnphasen können dann direkt in einem Zuwachs des Depotwertes resultieren.

TJ: Sie handeln viel mit CFD´s (Contracts for Difference); ist es bei optimalem Money-Management egal, ob man Aktien direkt oder via Derivate handelt?

MS: Es ist relativ egal, denn der bei CFD mögliche hohe Hebel spielt unter dem Gesichtspunkt des Moneymanagements keine Rolle. Allerdings bietet der Handel via CFD höheren Komfort, Trades schnell und in beiden Richtungen einzugehen. In einigen Fällen ist es auch möglich, sich so umfassend im Markt zu positionieren, dass die Positionsgrößen den Depotwert übersteigen um verstärkt an der Entwicklung zu partizipieren. Dies geht dann nur via CFD oder über andere Hebelinstrumente.

TJ: Viele Einsteiger haben ganz profane Fragen wie z.B.: Welchen Broker soll ich nehmen, wie viel Monitore soll ich mir kaufen, welche Chartsoftware benutzen. Was raten Sie dem blutigen Anfänger? Und wie sind Sie selbst hard-und softwaretechnisch ausgerüstet?

MS: Die Software sollte, vor allem wenn es auch um Intradayhandel geht, zwingend Realtimedaten für den gehandelten Markt bieten. Vor allem aber ist es wichtig, sich an eine spezielle Handelssoftware zu gewöhnen und diese nicht zu oft zu wechseln. Gerade bei der charttechnischen Analyse entwickelt sich im Laufe der Zeit ein Blick für bestimmte Kursbewegungen, die vorhandene Dynamik einer bestimmten Marktphase. Dies ist aus meiner Sicht nur möglich, wenn betrachteten Charts nicht ständig in der Darstellung wechseln oder mit zu vielen Zusatzinformationen aus Indikatoren hinterlegt sind.

Ich nutze selbst ein System mit 6 Monitoren. Auf 4 dieser Monitore läuft verteilt die Software von E-Signal, konstant mit Darstellung der Leitindizes intraday und auf Tagesbasis sowie diversen Kurslisten für laufende Positionen und Kandidaten, welche sich für einen Trade eignen. Darüber hinaus zur Analyse weitere Kurslisten wichtiger Leitindizes mit Darstellungsmöglichkeit via 5-min-, 60-min-, Tages- sowie Wochenchart. Auf den übrigen Monitoren laufen Browserfenster sowie die Brokersoftware zur Orderabwicklung. Zum Vorscreening benutze ich darüber hinaus Metastock mit den entsprechenden Filterfunktionen.

TJ: Technische Analyse ist im Trading unverzichtbar. Sind Sie da eher ein „Klassiker“, oder nutzen Sie auch exotische Methode wie Elliott-Wellen?

MS: Das Grundprinzip der Elliott-Wellen, 5-wellige Impulse und 3-wellige Korrekturen finde ich sehr interessant und beziehe es in die Überlegungen mit ein, dann hört es in dieser Richtung aber auch bereits wieder auf. Eine komplexe Wellen-Zählung lässt sich jedenfalls für mich nicht profitabel in Trades umsetzen. Genutzt wird dann doch eher die klassische technische Analyse, wobei auch hier eher weniger am Ende mehr ist. Wenn ich 20 Indikatoren unter einen Chart lege und 10 davon sagen es könnte steigen, die anderen 10 sagen es könnte fallen, dann ist wenig gewonnen. Deshalb suche ich einfach nach starken Impulsen im Markt oder Situationen, die einen starken Impuls im Einklang mit dem Gesamtmarkt erwarten lassen. Dort warte ich auf eine Gelegenheit, eine Position in Richtung dieses Impulses einzugehen, welche einen höheren Gewinn verspricht als riskiert werden muss. Läuft der Impuls weiter, dann läuft auch die Position so lange wie möglich, alternativ greift der immer existierende Stopp-Loss.

TJ: Noch kurz zu Ihren Trading-Paketen: Was handeln Sie genau, in welchen Zeitabständen etc…was kann der Kunde erwarten?

MS: Vorrangig handele ich in den Tradingpaketen Aktien bzw. CFD auf Aktien, seltener Indizes oder Rohstoffe. Der Grund dafür ist, dass ich nach bestimmten Situationen suche. Wenn es dann, Aktien, Indizes und Rohstoffe zusammen, vielleicht 3000 gut handelbare Möglichkeiten gibt, fällt die Wahl seltener auf die wenigen Indizes oder Basiswerte aus dem Rohstoffbereich. Der mögliche höhere Hebel bei Indizes spielt unter dem Gesichtspunkt des Moneymanagement aber auch keine Rolle und wird mehr als kompensiert, da Einzelaktien häufig stärkere Impulse kurzfristig aufweisen als der Gesamtmarkt.

Im Aktien Premium Trader werden Aktien aus dem europäischen und dem US Markt gehandelt. Dies vor allem auf Sicht von wenigen Wochen bis hin zu einigen Monaten Haltedauer als Positionstrades. Die Tradeentscheidungen erfolgen dort immer vor der Eröffnung der jeweiligen Börsen, wobei es durchaus auch bis zu 5 Trades in der Woche sein können. Innerhalb des CFD Trader Paketes ist die Positionierung auf Sicht von einigen Tagen bis hin zu wenigen Wochen orientiert mit höherer Tradefrequenz, auch Shortpositionen werden eröffnet wenn die Marktlage dies erfordert. Vorrangig werden auch diese Trades auf Basis des Schlusskurses gehandelt, so dass eine Positionierung bereits vor der Börseneröffnung festgelegt werden kann. Die Positionen haben allerdings ein engeres Tradesetup, was die Chancen deutlich erhöht und auch die Hebelwirkung nutzbar macht. Für auch intraday aktive Marktteilnehmer ist der CFD Swing Trader geeignet, da hier der Handel auch teilweise nur auf Sicht einiger Stunden erfolgt. Gehandelt wird aggressiv, mit engen Stopp-Loss und größeren Positionen, was den Hebel der CFD erforderlich macht. Es können dort auch durchaus 5 Trades am Tag erfolgen. Wenn der Markt wenig Möglichkeiten bietet, wird auch gegebenenfalls einige Tage nicht gehandelt. Erwarten kann der Kunde darüber hinaus, dass der Focus immer zuerst auf dem Kapitalerhalt liegt und das Ziel eine mittelfristig stabile Performanceentwickelung ist. Über klares Risk- und Moneymanagement ließen sich so die Märkte auch in 2008 sehr gut outperformen, was auch bisher in 2009 wieder gelingt.

TJ: Vielen Dank für das Gespräch!

Im Folgenden die beiden Tradingservices, die von Herrn gemanagt werden.

Anbei der Link zum Godmode CFD Trader : http://www.godmode-trader.de/premium/cfdtrader/

Das Depot bewegt sich trotz oder gerade des deutlich korrigierenden Aktienmarkts nahe Allzeithoch. Es wird long und short gehandelt. Das heißt, dass auch an fallenden Kursnotierungen partizipiert werden kann. Im Godmode CFD Trader werden vornehmlich Aktien gehandelt. Sie können diese Aktien direkt kaufen oder aber sie handeln die Aktie gehebelt mit CFDs. Sie können sich vorstellen, dass wir in diesem Tradingservice deutlich "mehr" bieten als hier im kostenfreien Bereich von GodmodeTrader.de Unsere Empfehlung. Melden Sie sich einfach für einen kostenlosen zweiw��chigen Test an. Innerhalb dieser Testphase können Sie dann sehen, ob wir Sie angemessen durch die turbulente Marktphase hindurchbugsieren.

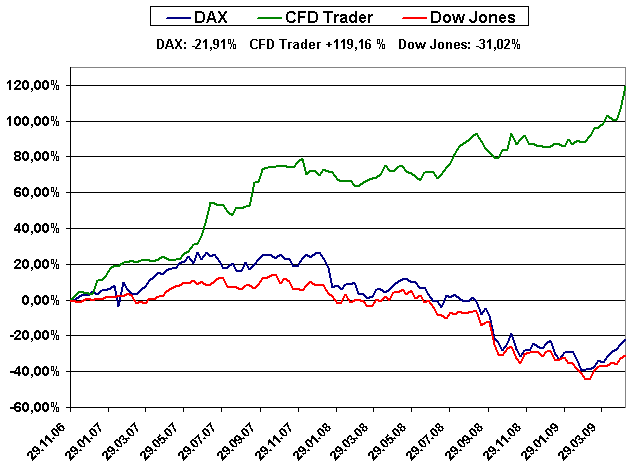

Das Depot dieses Tradingpakets wurde seit 2007 mehr als verdoppelt. Dazu im Vergleich die Verläufe von DAX und DOW Jones.

Anbei der Link zum Godmode Aktien Premium Trader : http://www.godmode-trader.de/premium/aktienpremium/

Fokus auf den Handel von Aktien. Wann kaufen, wann verkaufen und vor allem welche Aktien kaufen? Hier erfahren Sie es. 2 Musterdepots. Für konservativ-defensive und spekulative Ausrichtung. Ob Solarworld, Fluxx, MorphoSys, SAP, Allianz, DaimlerChrysler oder ausländische Aktien wie Nokia, AXA, IBM, Microsoft, Oracle, Softbank. Kurzfristige Trades und mittelfristige Trades stehen im Vordergrund. Bei der Tradevorstellung wird neben Gewichtung, Stoppkurs, BUY- bzw. SELL Triggermarke, Kursziel und Risikoprofil auch die voraussichtliche Haltedauer angegeben.

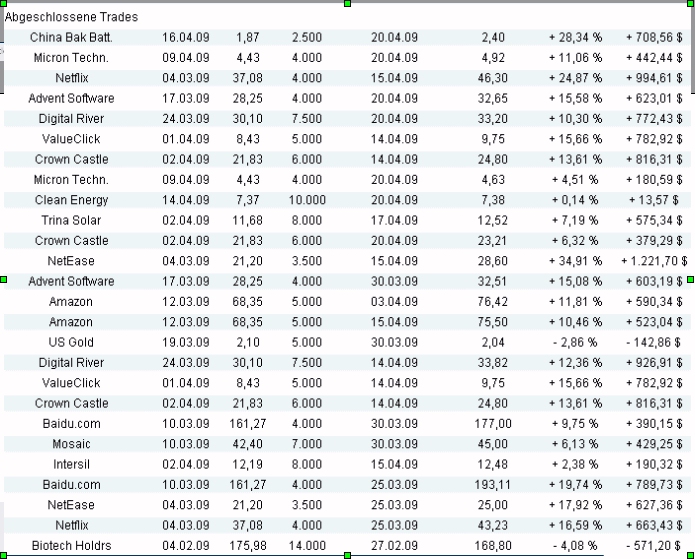

Auszug der Transaktionen aus dem Depot dieses Tradingpakets.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.