Immobilien: Was ist mit dem Inflationsschutz?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Vor einigen Monaten schrieb ich darüber, dass der Immobilienmarkt vor einem schwierigen Jahrzehnt steht. Einigen Kommentaren nach war das eine kontroverse These. Sie ging davon aus, dass Immobilien in Zeiten hoher Inflation real an Wert verlieren. Das widerspricht dem, was man oft in den Medien hört. Immobilien sollen vor Inflation schützen. Bisher scheint das in einigen Märkten auch zu funktionieren. In den USA steigt der Immobilienpreisindex immer noch parabolisch an (Grafik 1). Auf Jahressicht haben die Preise um 20 % zugelegt. Die Inflationsrate liegt bei 8,5 %. Der US-Markt wird sich relativ bald abkühlen. Höhere Hypothekenzinsen garantieren das. Genau darin besteht auch das Problem von Hochinflationsphasen. Die Zinsen steigen schnell an. Obwohl die Zinsen in den vergangenen Wochen wieder etwas gesunken sind, haben sich die Zinsen für Immobilienkredite im vergangenen Jahr mehr als verdoppelt. Wenn sich die monatlichen Zinszahlungen mehr als verdoppeln, das Einkommen allerdings relativ konstant bleibt, muss man nicht lange rechnen, um zu erkennen, dass die Nachfrage sinken wird. Weniger Nachfrage bedingt früher oder später auch sinkende Preise. Das gilt auch für die USA, auch wenn sich der Trend dort erst in den kommenden Monaten zeigen wird.

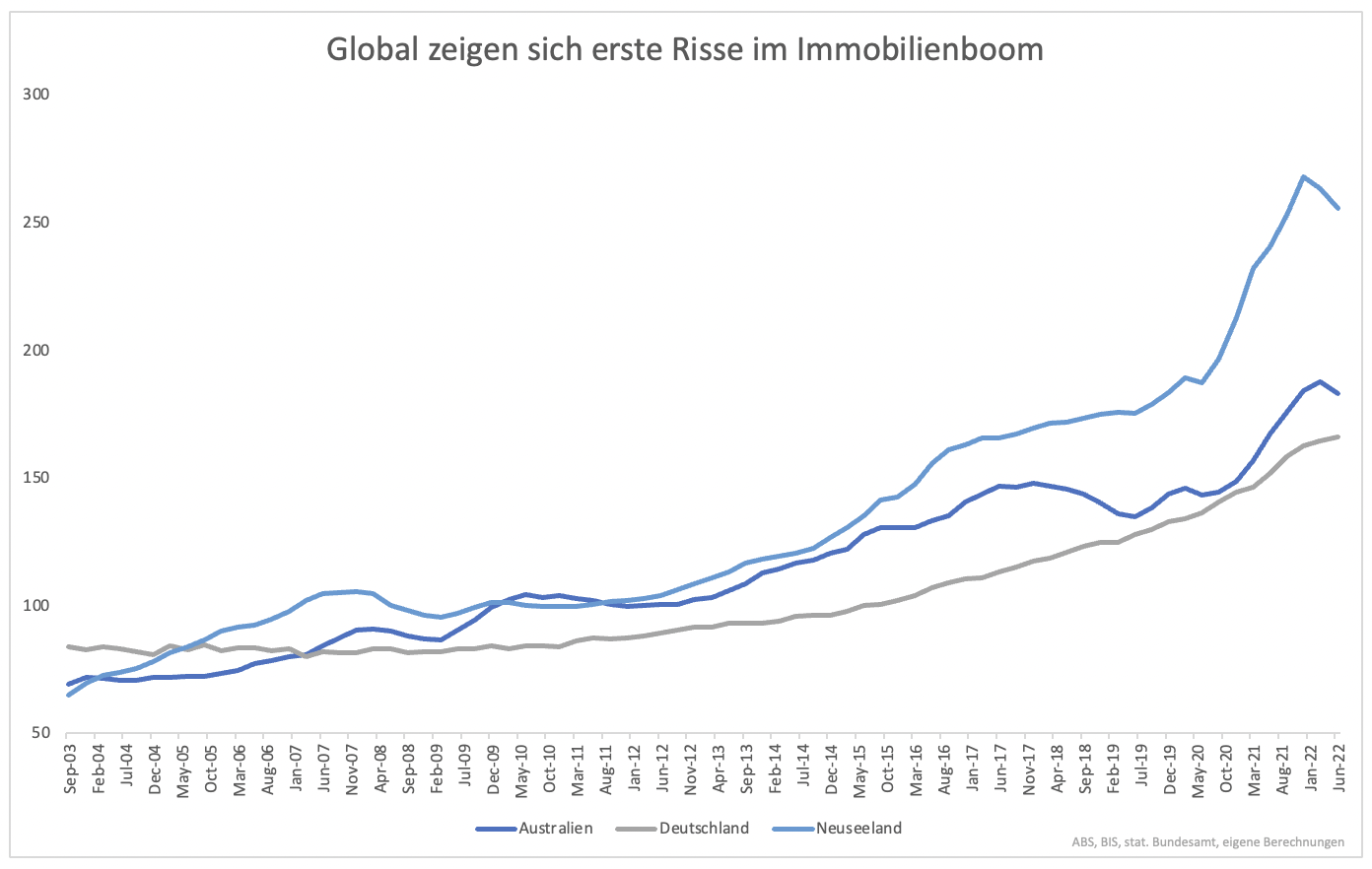

In anderen Märkten hat der Trendwechsel bereits stattgefunden. In Australien sind die Preise im zweiten Quartal zum ersten Mal wieder gefallen. In Neuseeland ist es bereits das zweite Quartal in Folge. In Deutschland zeigt das jüngste Quartal noch steigende Preise (Grafik 2).

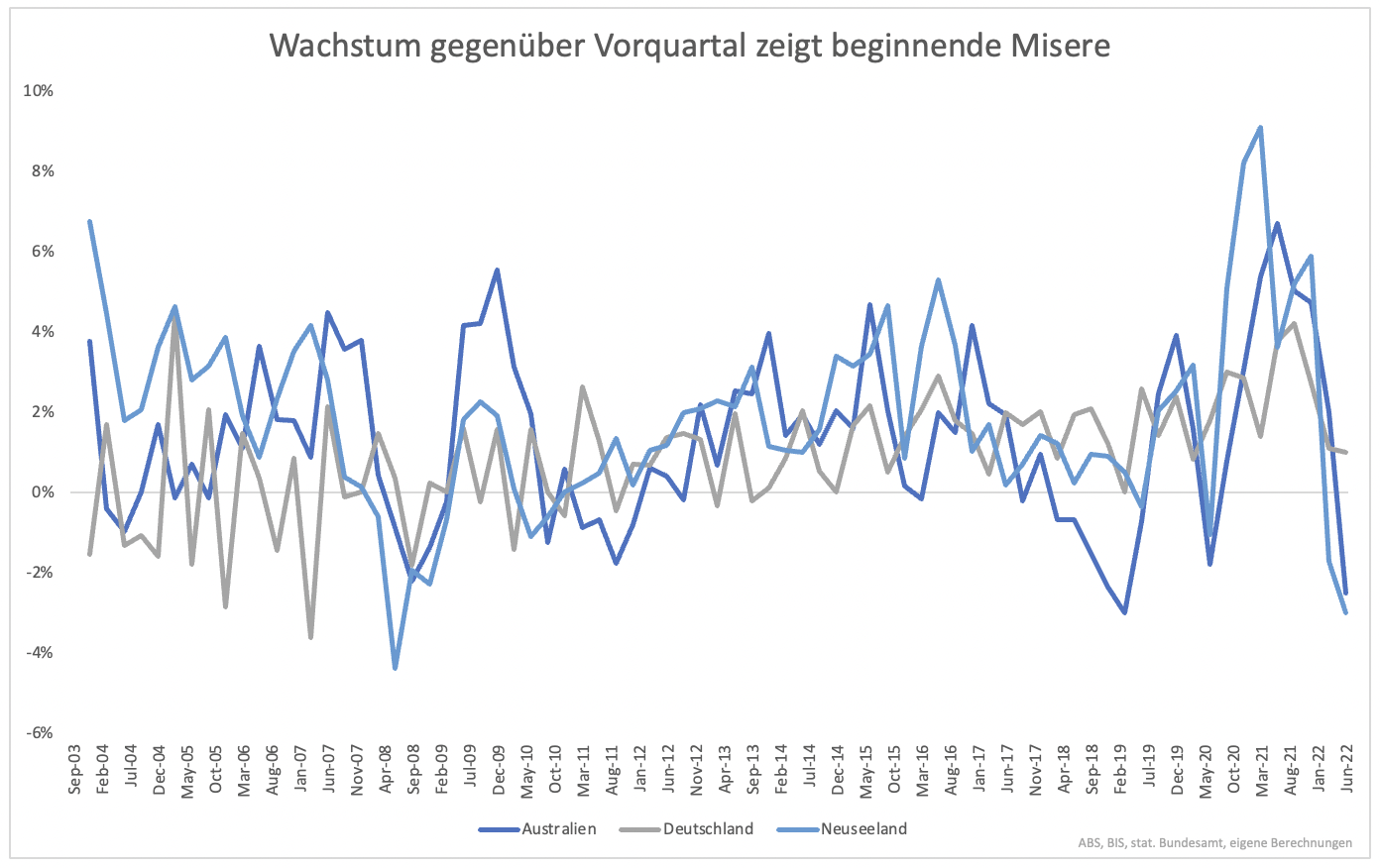

Betrachtet man das Wachstum der Preise gegenüber dem Vorquartal, also z.B. das zweite Quartal 2022 gegenüber dem ersten Quartal 2022, zeigt sich in Neuseeland der größte Rückgang seit der Finanzkrise. Auch in Australien ist die Krise zu erkennen (Grafik 3). In Deutschland stiegen die Preise noch leicht an.

Betrachtet man monatliche Werte, zeigt sich in mehreren europäischen Ländern bereits ein Abwärtstrend. Immobilienpreise beginnen auf Monatssicht in Großbritannien, Schweden und Norwegen zu sinken. Im letzten Monat, für den Daten verfügbar sind, stagnierten die Preise in Deutschland und den Niederlanden.

Auf den ersten Blick kann man sich damit trösten, dass die Preise zumindest rückblickend schneller gestiegen sind als die Inflation. Preise für Wohnimmobilien sind in Deutschland in den vergangenen 12 Monaten um 10 % gestiegen. Die Inflationsrate liegt bei 7,5 %. Das sieht nach einem Gewinn aus.

Die allgemeine Inflationsrate spiegelt nicht die Kosten des Wohnbaus wider. Der Baupreisindex stieg zuletzt um mehr als 15 %. Die Kosten, um eine Immobilie zu bauen, steigen schneller als der Immobilienpreisindex, der die Marktpreise widerspiegelt. So macht zumindest das Bauen weniger Sinn, als ein bestehendes Haus zu kaufen.

Die Kernaussage ist jedoch eine andere. Der Trend steht vor einer Umkehr. In einigen Märkten sinken die Preise bereits, in anderen stagnieren sie. Nur wenige Ausnahmen, wie die USA, zeigen noch einen positiven Trend. Immobilien als Inflationsschutz machen zum jetzigen Zeitpunkt keinen Sinn mehr. Wer eine Immobilie selbst bewohnen will, stellt eine andere Rechnung an.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Interessanter Beitrag! Da selber gerade auf Immobiliensuche, hört man "auf der Straße" aber auch andere Meinungen. Hier zwei Punkte:

1.) Die aktuell hohe Volatitlität der Rohstoffpreise lässt viele Bauvorhaben stocken. Baufirmen können und wollen Festpreise aktuell nicht garantieren und arbeiten lieber vorhandene Aufträge ab, bevor zukünftige Projekte akquiriert werden. Auch wenn die Rohstoffpreise aktuell wieder sinken wird es noch eine Weile dauern, bis dies auch bei den Firmen ankommt. In Summe trifft die fallende Nachfrage durch steigende Zinsen auf ein strumpfendes Angebot an Neubauwohnungen.

2.) Es gibt nicht DEN Immobilienmarkt. Vielmehr treffen Angebot und Nachfrage aufeinander. In Zeiten niedriger Zinsen kann "die breite Masse" den Kredit für z.B. das Reihenhaus stemmen, während sich wohlhabendere Leute die alleinstehende Villa am Stadtrand gönnen. Steigen die Zinsen bricht ein Teil der "breiten Masse" als Kaufinteressenten weg und wird durch einen nachrutschenden Anteil aus bessergestellten Leuten ersetzt. Folglich wäre es interessant zu beobachten wie sich die Preise bei Luxusimmobilien verhalten und ob dies nicht als Frühindikator verwendet werden kann.

Beste Grüße!