Hydrogen-Index – AES und Bloom geben Index Auftrieb

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Der Global Hydrogen II Index konnte in den zurückliegenden Wochen leicht zulegen. Vor allem die Aktien von AES, Bloom und Forvia halfen dem Index auf die Sprünge. Nun rückt das Jahreshoch in greifbare Nähe.

The AES Corporation zählt nach eigenen Angaben zu den größten Anbietern von sauberen Energielösungen für Unternehmen in den USA. Zu den Kunden zählen unter anderem Technologieriesen wie Alphabet, Amazon, Meta Platforms und Microsoft. Diese und zahlreiche andere Unternehmen, haben das Ziel ihre CO2-Emissionen mittelfristig drastisch zu senken oder gar auf Null zu reduzieren. Von dieser Entwicklung profitiert AES. Die Lieferverträge für Strom aus erneuerbaren Energiequellen erstrecken sich meist über mehrere Jahre. Ende 2023 waren Projekte im Umfang von 13,3 GW fertiggestellt. Projekte über 3,6 GW sollen im laufenden Jahr neu ans Netz gehen. Zudem investiert der Konzern derzeit rund 1,4 Milliarden USD in grüne Wasserstoffprojekte im Transport- und Industriebereich. Forvia hat Ende 2023 damit begonnen, Wasserstofftanks für Fahrzeuge auszuliefern. In den zurückliegenden Monaten wurden Verträge mit verschiedenen Nutzfahrzeugherstellern über die Lieferung von Wasserstofftanks geschlossen. Der Autozulieferer profitierte zuletzt von einer guten Entwicklung in Asien. Gleichzeitig stecken die Franzosen jedoch noch in einer umfangreichen Restrukturierung. Nicht zum Kerngeschäft zählende Bereiche im Wert von rund 750 Millionen Euro stehen noch zum Verkauf. Der Brennstoffzellenhersteller Bloom Energy profitierte kürzlich von Meldungen zu einer Kooperation mit dem britischen Energieerzeuger Shell. Die Lage bei den Brennstoffzellenherstellern bleibt dennoch labil. Ballard Power lieferte im ersten Quartal 2024 Zahlen im Rahmen der Erwartungen. Die Daten von Bloom Energy sowie Plug Power konnten hingegen die Erwartungen nicht erfüllen. Die Auftragsbücher sind zum großen Teil gut gefüllt. Die große Schwäche dieser Unternehmen ist die Liquidität. Die Konzerne investieren weiterhin stark in den Ausbau ihrer Produktionskapazitäten. Angesichts der weiterhin hohen Zinsen, ist die Finanzierung allerdings teuer. Die meisten Konzerne verbuchen daher immer noch einen Verlust und schüren regelmäßig Spekulationen über weitere Kapitalerhöhungen. Solche Titel stehen derzeit bei Investoren nicht auf dem Einkaufszettel.

Geduld gefragt

(Grüner) Wasserstoff wird bereits in einigen Bereichen wie beispielsweise Bus- und Bahnbetreiber eingesetzt. Zudem gibt es eine Vielzahl von Pilotprojekten in unterschiedlichen Sektoren, die den Einsatz von Wasserstoff testen. In energieintensiven Branchen wie Chemie, Baustoffe und Stahl wird seit Jahren an ersten Prototypen für die Nutzung von (grünem) Wasserstoff gearbeitet. Airbus forscht mit Partnern an Lösungen, Kerosin durch Wasserstoff zu ersetzen. Bis zur Marktreife ist es jedoch noch ein langer Weg. Dieser wird zum Teil auch noch durch den hohen bürokratische Aufwand für eine Förderung von Wasserstoff-Projekten gar noch verlängert.

Dies führte in den zurückliegenden Monaten dazu, dass Aktien aus diesem Segment unter Druck gerieten. Die EU erwartet, dass die Nachfrage nach grünem Wasserstoff bis 2030 auf 20 Millionen Tonnen steigt. Dabei sollen bis dahin rund 10 millionen Tonnen in der EU produziert werden können und weitere 10 Millionen Tonnen importiert werden. Aktuell besteht jedoch eine hohe Unsicherheit über die mögliche Nachfrage und die nötige Bereitsstellung des Angebots von grünem Wasserstoff. Ein schleppender Ausbau der dafür nötigen Infrastruktur und die Verschiebung von Projekten schürt diese Unsicherheit. Die Internationale Energieagentur (IEA) geht in ihrem jüngsten Bericht über erneuerbare Energien davon aus, dass die Kapazität für erneuerbare Energien, die auf Wasserstoff basieren, zwischen 2022 und 2028 um 45 GW zunehmen wird, was etwa 35 Prozent unter den Prognosen von vor einem Jahr liegt. Der politische Wille ist groß und das von staatlicher Seite dafür bereitgestellté Kapital enorm. Dennoch ist Geduld gefragt und bei Einzeltiteln weiterhin mit hohen Schwankungen zu rechnen.

Risiko streuen

Das Index-Zertifikat auf den Global Hydrogen II Index bietet Anlegern die Möglichkeit, breit diversifiziert in diesen wachstumsstarken Sektor zu investieren. Der Global Hydrogen II Index (Net Return) bildet die Kursentwicklung von bis zu 20 Unternehmen ab, welche in der Entwicklung und Produktion von Wasserstoff, Wasserstoffantrieben und Brennstoffzellen tätig sind. Der Index wird halbjährlich überprüft und die Zusammensetzung sowie Gewichtung angepasst. Die Nettodividenden werden jeweils reinvestiert. Ein schwacher Aktienmarkt oder ein Kursrückgang von einem oder mehreren Indexmitgliedern kann jedoch zu einem Rückgang des Indexkurses und damit zu Verlusten im entsprechenden Zertifikat führen.

Neben dem global diversifizierten Wasserstoff bietet HypoVereinsbank onemarkets ein Indexzertifikat auf den Hydrogen Select Index (Net Return) (EUR). Dieser Index umfasst bis zu 25 Unternehmen außerhalb der USA, die im Bereich der Entwicklung und Produktion von (grünem) Wasserstoff, Wasserstoffantrieben, Brennstoffzellen sowie Fahrzeugbatterien tätig sind.

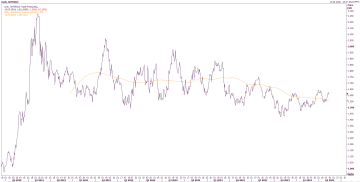

Chart: Global Hydrogen II Index in Punkten

Betrachtungszeitraum: 14.09.2020 (Indexstart) – 14.05.2024. Historische Betrachtungen stellen keine verlässlichen Indikatoren für zukünftige Entwicklungen dar. Quelle: Refinitiv

Investment-Zertifikate für Spekulationen auf eine Aufwärtsentwicklung des Index

| Basiswert | WKN | Verkaufspreis in Euro | Gebühr | Finaler Bewertungstag | weitere Information zu dem Index finden sie … |

|---|---|---|---|---|---|

| Global Hydrogen II Index | HVB5H2 | 165,86 | 1,3 % p.a. | Open End | hier |

| Hydrogen Select Index | HR80EJ | 8,19 | 1,3 % p.a. | Open End | hier |

Quelle: HypoVereinsbank onemarkets; Stand: 14.05.2024; 15:45 Uhr

Informationen rund um die Funktionsweise von Index-Zertifikaten und zahlreichen anderen Produkten finden Sie hier bei onemarkets Wissen.