Hier drohen Blasen zu platzen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Übertreibungen zu erkennen, ist nicht leicht. Mitten in der Euphorie und hohen Kursgewinnen, kann man sich schwer vorstellen, dass die Party jemals vorbei sein wird. Monate später, wenn sich die Kursverluste auftürmen, ist man eines Besseren belehrt. Wie aber erkennt man Blasen rechtzeitig?

Der beste Indikator ist und bleibt die Performance eines Sektors oder einer Aktie. Steigt der Kurs eines Sektors über lange Zeit deutlich schneller als der des Marktes, kann man mit hoher Sicherheit von einer Blase ausgehen. Die notwendige Outperformance, die zu einer Blase führt, kann man beziffern. Liegt die Outperformance bei mindestens 125 % (Sektor ist um 125 % mehr gestiegen als der Markt) innerhalb von zwei Jahren, ist die Wahrscheinlichkeit einer Blase groß. Lehrende an der Harvard University und Universität von Hong Kong beziffern die Wahrscheinlichkeit in diesem Fall mit 75 %.

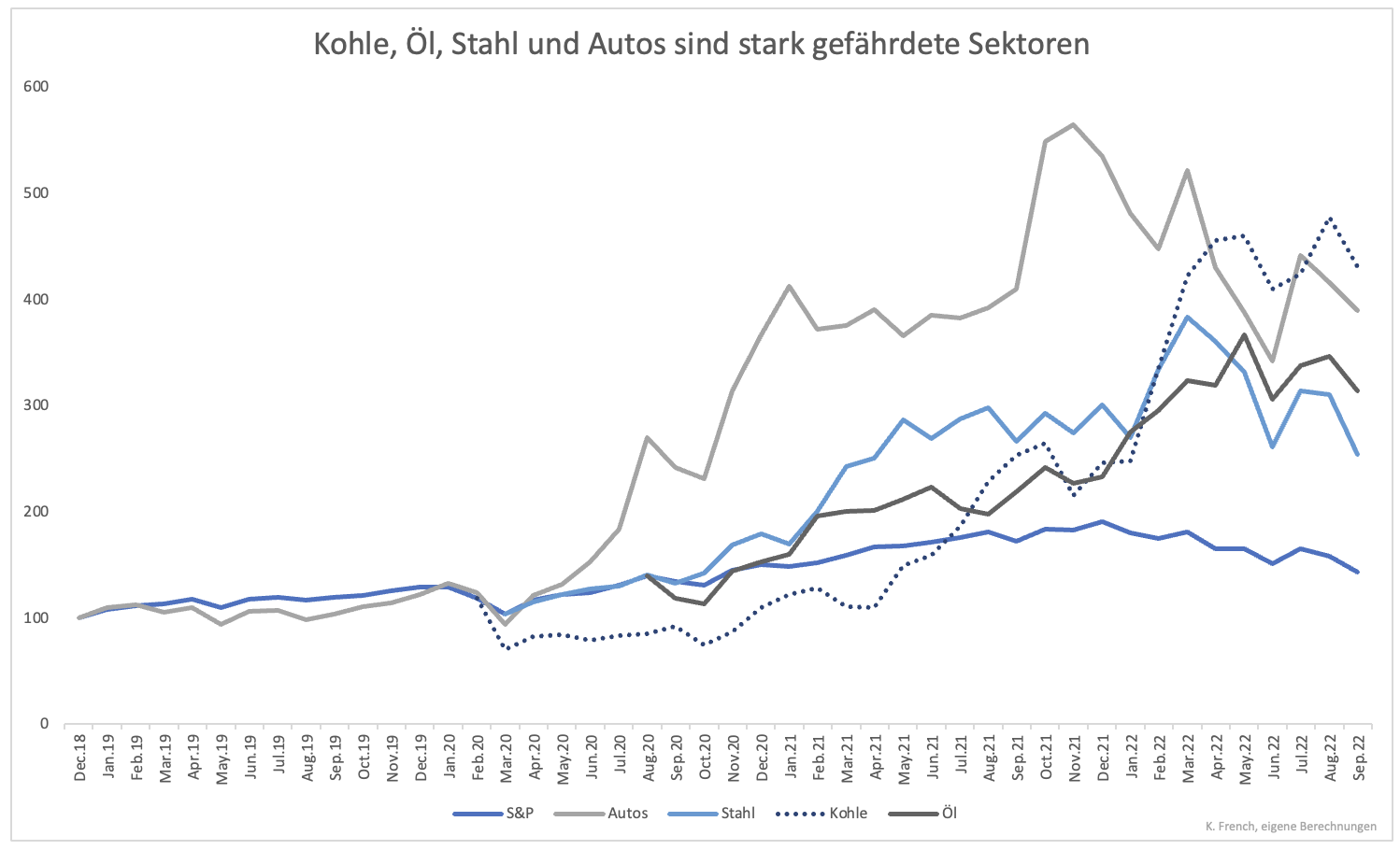

Derzeit sind vier Sektoren auf der Liste: Kohle, Öl, Stahl und Autos. Die Outperformance gegenüber dem Markt ist teils enorm (Grafik 1). Seit einigen Monaten zeigen sich erste Risse in der Outperformance. Autos und Stahl scheinen sich bereits im Abwärtstrend zu befinden. Bei Kohle und Öl deutet sich eine Topbildung an.

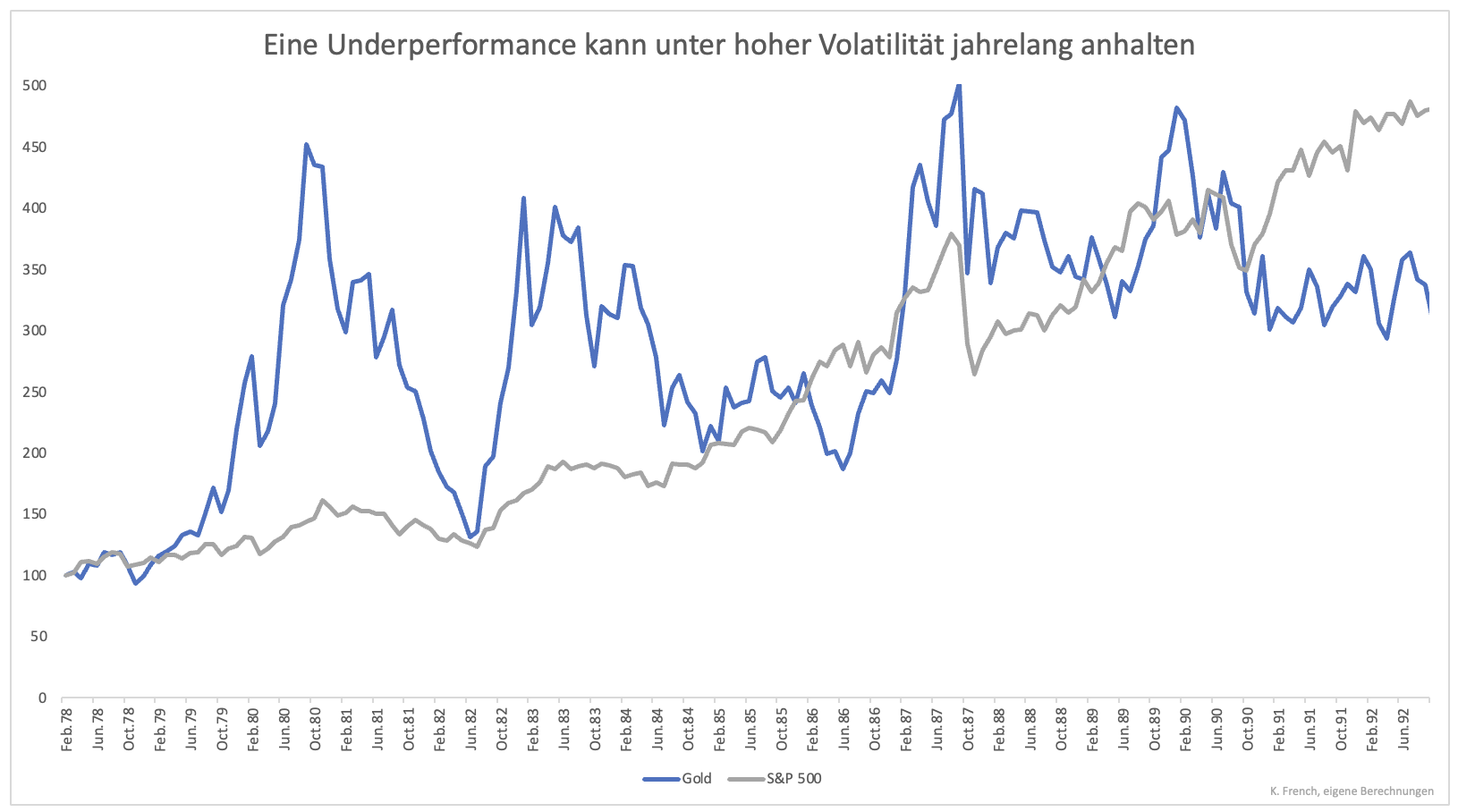

Ist das Hoch erst überschritten, drohen jahrelang volatile Zeiten. Als die Blase bei Gold und Goldminenaktien 1980 platzte, verloren Aktien über zwei Drittel an Wert. Es kam jedoch immer wieder zu einer kurzfristigen Outperformance. Erst Anfang der 90er Jahre begann eine lange Zeit kontinuierlicher Underperformance (Grafik 2).

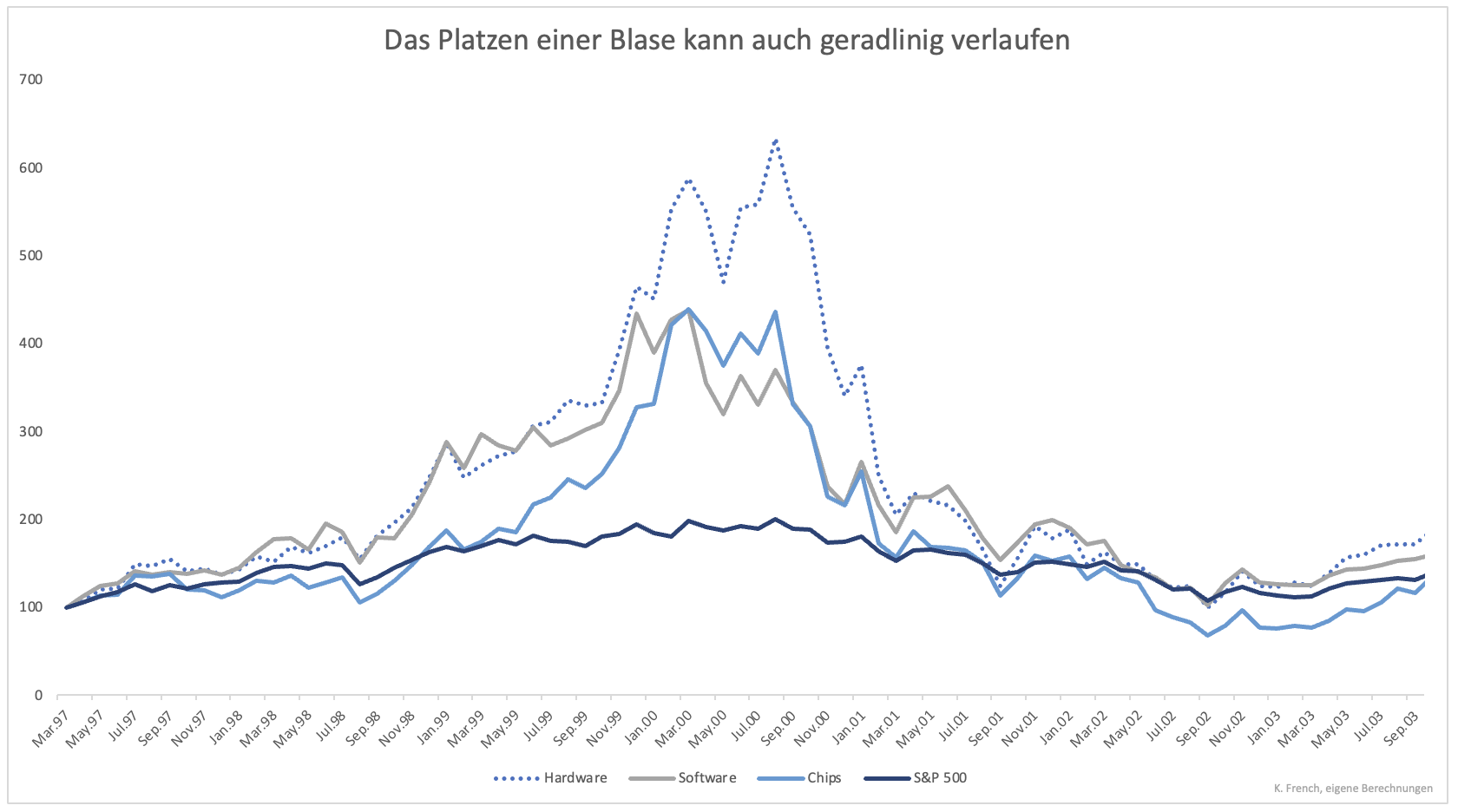

Volatilität und Underperformance aussitzen, wie man es bei Goldminenaktien für ein Jahrzehnt hätte tun können, ist kein guter Rat. Das Platzen einer Blase kann viel geradliniger erfolgen. Bestes Beispiel war das Platzen der Internetblase (Grafik 3).

Wer Sicherheit will, sollte in Zukunft also Kohle, Öl, Stahl und Autohersteller meiden. Persönlich halte ich Ölaktien und hatte diese Position im Juni etwas ausgebaut. Die Position wird halbiert. Wenn gewisse Sektoren gemieden werden und so vielleicht Geld im Depot frei wird, wo kann man dann investieren?

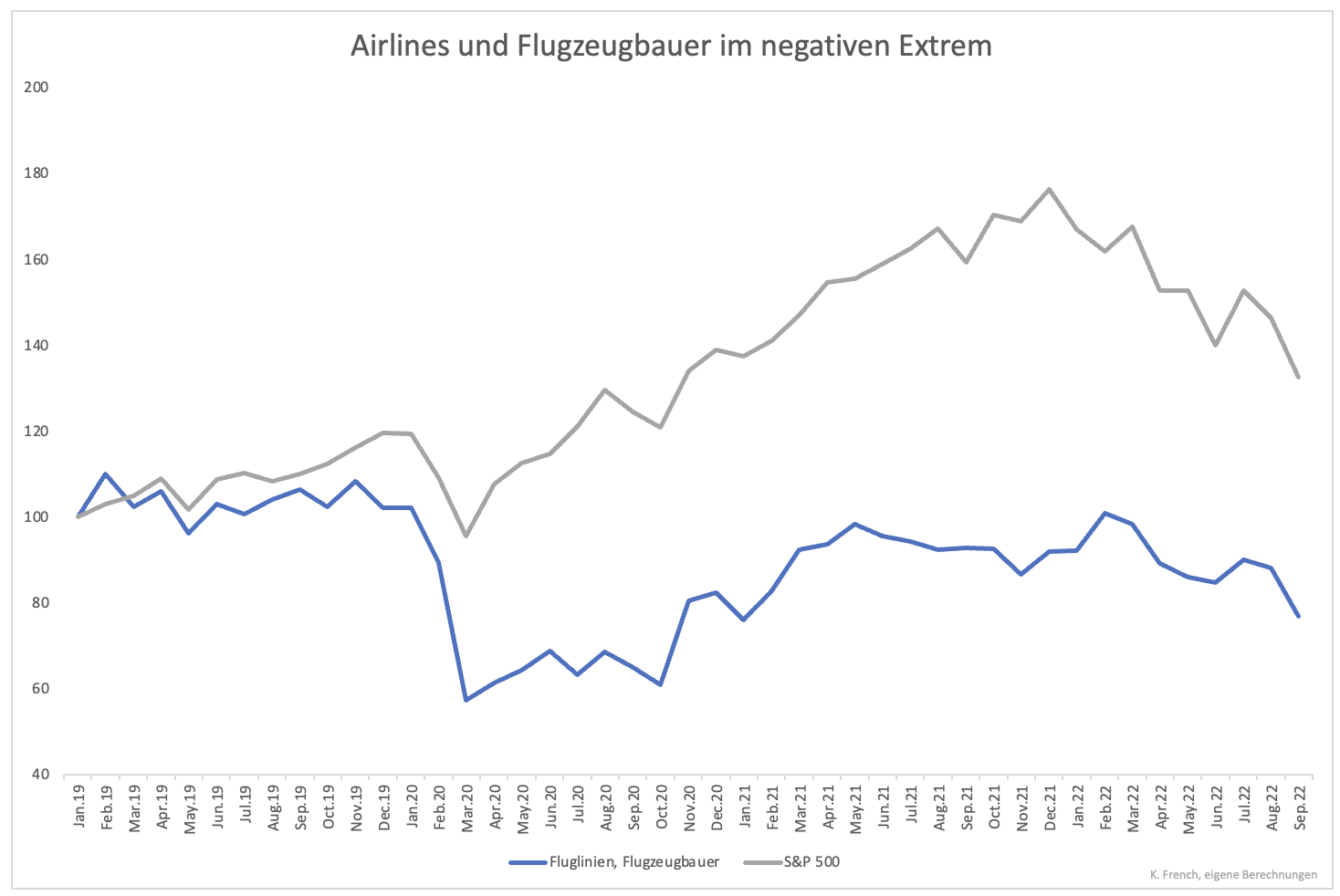

Solange der Bärenmarkt anhält, ist die Seitenlinie kein schlechter Rat. Einige Sektoren zeigten in den vergangenen Quartalen jedoch eine signifikante Underperformance, die in der Regel zukünftig für eine Outperformance spricht. Hierzu gehören Airlines und Flugzeugbauer. Die Kurse fallen auch hier im Bärenmarkt, doch die Verluste sind kleiner als etwa beim S&P 500 (Grafik 4).

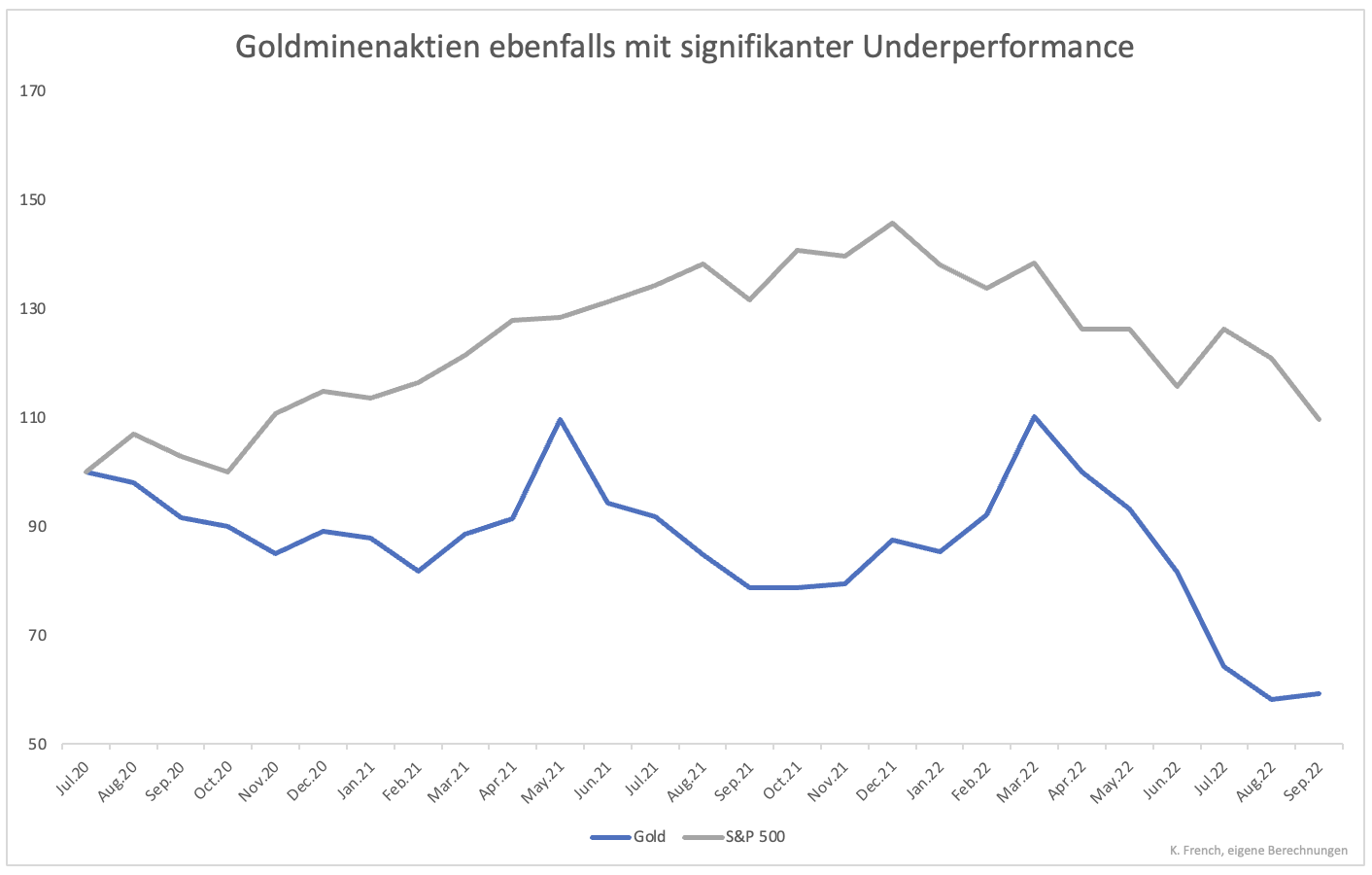

Auch Goldminenaktien könnten mittelfristig interessant sein (Grafik 5). Rücksetzer sind für langfristig orientierte Anleger interessant. Entscheidend ist jedoch der Zinsausblick. Der Kursverlauf und die Underperformance allein sind kein ausreichendes Signal.

Nicht abgebildet ist der Tourismusbereich. Ob Hotels, Plattformen wie Booking, Vergnügungsparks usw., sie alle zeigten eine signifikante Underperformance gegenüber dem Markt. Aufgrund einer drohenden Rezession dürfte hier für den Einstiegspunkt noch Geduld gefragt sein.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

was zum Teufel sind "Lehrende"? Wer hat dieses dämliche Wort erfunden?