Henry Hub Natural Gas: Goldman Sachs vs. FFC

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Wer Aufregung sucht findet sie bei Erdgas. Nach einem Hoch von über 13 USD 2008 stürzte der Rohstoff auf 2,45 Anfang 2009 ab. Nach dem über 80%-igen Kurssturz erholte sich der Rohstoff mit der Wirtschaft wieder und stieg um knapp 150% auf über 6 USD. Von Mitte 2011 bis Anfang 2012 gab der Kurs dann wieder um 70% auf 1,89 nach. Seitdem gab es eine massive Rallye auf 3,28 Dollar oder ca. 73%.

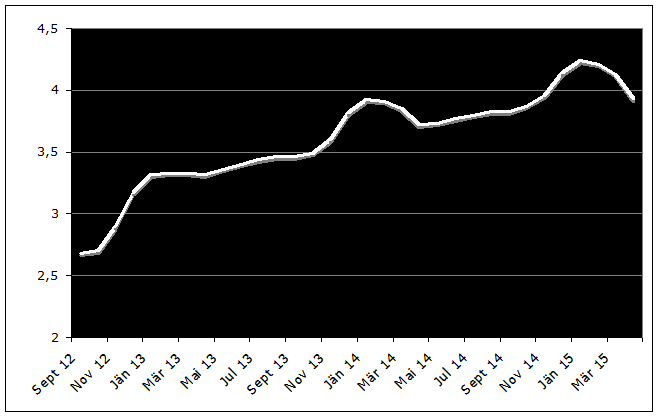

Jetzt steht Erdgas am Scheideweg. Nach einer inversen SKS formt sich gerade eine normale SKS. Auf dem Niveau von 2,68 befindet sich eine Unterstützung, die durch die Nackenlinie und die SMA200 gebildet wird. Zwischen diesem Wert und dem Bereich von 2,80-2,84 (EMA200 und EMA50) ist der Preis seit kurzem eingekeilt. Hält die Unterstützung kann der Preis schnell auf 3,20 und später auf 4 Dollar steigen. Wird die Unterstützung hingegen gebrochen geht es schnell Richtung des Tiefs bei 1,89 mit den Zwischenstationen 2,46 und 2,16. Im Extremfall kann bis Jahresende der Kurs sogar auf 1,50 fallen.

Beide Szenarien sind gleichermaßen lukrativ. Bricht Erdgas nach oben aus, kann schnell ein 50%-iges Kursplus auf dem Papier stehen. Bricht der Kurs nach unten weg, sind mit einem Leerverkauf sogar maximal 55% realisierbar. Was hat das jetzt mit Goldman Sachs und FFC zu tun? Goldman Sachs sieht bis Jahresende einen Kurs von 3,75 und 2013 dann von 4 Dollar. Das FFC (US amerikanisches Financial Forecast Center) sieht bis Jahresende fallende Preise bis mindestens 2,22.

Beide Kursziele sind mit dem Chart begründbar. Darüber hinaus gibt es aber noch weitere Faktoren, die beide Szenarien untermauern. Betrachtet man etwa die Forward-Kurve gibt es hier nur eine Richtung: aufwärts. Ein so ausgeprägtes Contango sieht man selten (nächster Chart). Während weiter in der Zukunft liegende Kontrakte um deutliche höhere Preise gehandelt werden, zeigen andere Energierohstoffe genau das Gegenteil. Bei WTI zeigt sich auf Jahressicht auch noch ein leichtes Contango und dann Backwardation. Bei Brent werden zukünftige Kontrakte allesamt zu einem Discount gehandelt. Hier sieht man Backwardation in reinster Form. Die Forward-Kurve hat zwar per se keine Aussagekraft über zukünftige Preise, da sich die Kurve jederzeit ändern kann, zeigt aber eine momentane Tendenz an. Das kann in zwei Wochen wieder ganz anders aussehen.

Auffallend ist das massive Contango aber allemal, ebenso wie die ungewöhnlich hohe Liquidität von Kontrakten nach dem Front Kontrakt und evtl. noch dem November Kontrakt. Die Erwartung der Käufer von Dezember Kontrakten zu 3,20 ist jedenfalls nicht unbedingt ein fallender Preis. Aber wie gesagt, das ist nur eine Erwartung und die kann nächsten Monat wieder anders aussehen. Momentan deuten sich jedoch steigende Preise an. Nach einer perfiden Bärenfalle am Dienstag, bei der die Unterstützungen unterschritten wurden, sprang der Kurs am Mittwoch und Donnerstag um 7% nach oben. Erdgas befindet sich damit wieder im Kaufbereich.

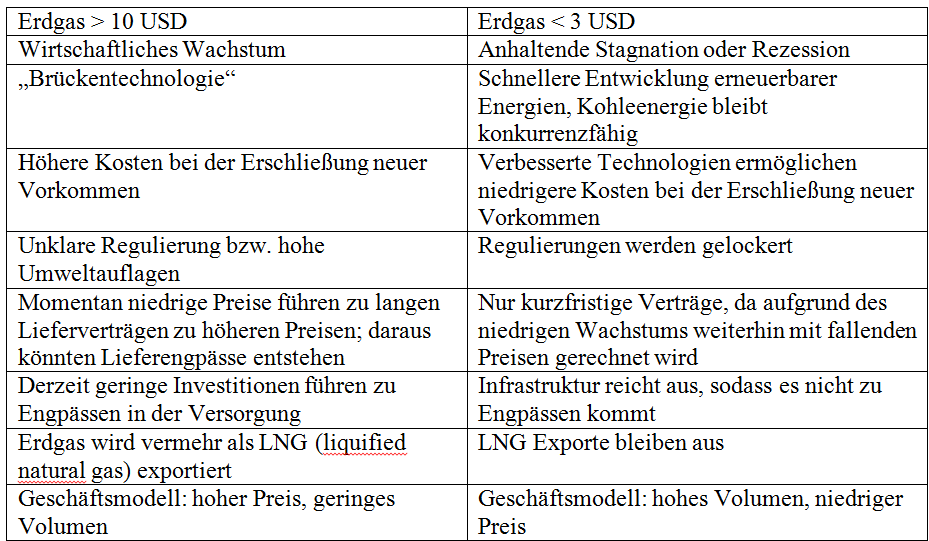

Gegen steigende Notierungen sprechen vor allem fundamentale Faktoren. Die meisten davon werden langfristig von Bedeutung sein. Der einzige Faktor, der hier kurzfristig Bewegung in den Preis bringen kann, ist die wirtschaftliche Entwicklung. Die spricht ja momentan nicht unbedingt für eine hohe Nachfrage bei Erdgas. Dennoch gibt es ein optimistisches Lager, welches den Erdgaspreis kontinuierlich steigen sieht. Dieser Trend soll bis 2020 anhalten und bis zu einem Preis von 10 USD führen. Das andere Lager ist vom Überangebot überzeugt und schwört darauf, dass Erdgas in diesem Jahrzehnt nicht mehr nachhaltig über 3 Dollar steigt.

Aufgrund der Volatilität ist Erdgas immer für Überraschungen gut. Als Anleger sollte man den Wert in jedem Fall verfolgen. Ob der Preis tatsächlich langfristig steigt oder weiter fällt ist schon fast eine ideologische Frage. Kurzfristig – und das ist letztlich interessant – ist die Situation klar: Bleibt Erdgas im Trendkanal hat der Rohstoff das Potential 20% bis 50% zu steigen. Hält der Trendkanal und die SKS Nackenlinie nicht, gibt es ein Shortszenario mit 10-55% Shortpotential.

Anleger können an den Szenarien mit klassischen Knock-Out Produkten partizipieren. Bei der hohen Volatilität bieten sich eher geringe Hebel an. In der Tabelle habe ich zwei Produkte mit einem Hebel von 1,5 gelistet. Diese Zertifikate sind keine open-end Scheine und haben eine Laufzeit bis 12.12.12. Bleibt noch die Frage zu beantworten, wer nun die Nase vorne hat - Goldman Sachs oder das FFC? Momentan gewinnt Goldman Sachs, auch wenn sie teils als Kontraindikatoren dienen. Wer wirklich richtig lag, wissen wir in gut drei Monaten. Ich wünsche Ihnen, dass Sie auf jeden Fall auf der richtigen Seite liegen.

Viel Erfolg

Clemens Schmale

Technischer Analyst bei GodmodeTrader.de

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.